SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. imabrain

Славянск Эко: рекордная доходность в юанях и что за ней стоит. Обзор нового выпуска облигаций

- 10 марта 2024, 18:23

- |

- BBB от АКРА 01.12.23, BBB от НКР 28.04.23

- купон до 11% квартальный, YTM~11,5%

- 2 года, объем 200 млн. CNY

🌀Бизнес-модель выглядит так:

Покупают сырье у больших ВИНКов. Диверсификация по поставщикам присутствует – доля крупнейшего чуть выше 20%. Далее перерабатывают в широкий ассортимент продукции – бензины, газойли, керосин, мазут и др. И продают, в основном на экспорт в Азию и Африку. Схема экспорта непрозрачная, работают через собственных и сторонних трейдеров

💰Что здесь по финансам:

- Выручка 9м’23 – 120,1 млрд. (-5,3%), П2023 – 171,7 млрд. (+6%)

- EBIT 9м’23 – 15,1 млрд. (-35%), EBITDA П2023 – 23,6 млрд. (+10,9%)

- Прибыль 9м’23 – 7,7 млрд. (-35%)

- FCF (1п2023) -8,4 млрд. В середине 2022 он был положительным, к концу года ушел в минус и до сих пор там остается

- Чистый долг 9м’23 – 73,5 млрд. (+47,9%), долг/EBITDA – 4.3х (+1.9)

✅Обслуживать долги параллельно с реализацией инвестпрограммы – компании с ее текущим финрезом вполне по силам. Вопросики могут появиться на погашении, но здесь пока тоже все спокойно: порядка 90% долга – кредиты от РСХБ, часть длинные, часть формально короткие, однако по факту ежегодно обновляются, т.е. на них тоже можно смотреть как на долгосрочные. А гасить единственный выпуск бондов RU000A103WB0 предстоит лишь в конце 2026 года

Новый выпуск пойдет на рефинанс текущих займов, цель – немного снизить процентную нагрузку: с их большой долей экспорта СлавЭко не чувствительна к изменению курса USDRUB, а вот ставка по кредитам в юанях гораздо ниже, чем по рублевым

✅Прямо сейчас вся эта конструкция выглядит вполне устойчивой. Расшатать ее могут новые шоковые события, резко уложняющие экспорт нефтепродуктов (хотя куда уж дальше..?), либо откровенно недружественные действия основного кредитора – РСХБ, от благосклонности которого СлавЭко зависит чуть более, чем полностью

⚠️Еще один риск – в том, что Славянский НПЗ расположен вблизи зоны СВО. Объективную оценку ему дать сложно, но последние инциденты с БПЛА показали нам, что, с одной стороны – их география гораздо шире, как минимум по всему ЮФО, ЦФО и СЗФО, то есть именно Славянск тут ничем особо уже не выделяется. А с другой – что нанести крупному объекту существенный ущерб таким способом крайне сложно

По самому заводу известно, что он оборудован современными системами пожарной безопасности, и застрахован в «крупнейшей страховой компании РФ». На бОльшую конкретику рассчитывать не приходится, секретность и всё такое...

📊Что нам предлагается взамен:

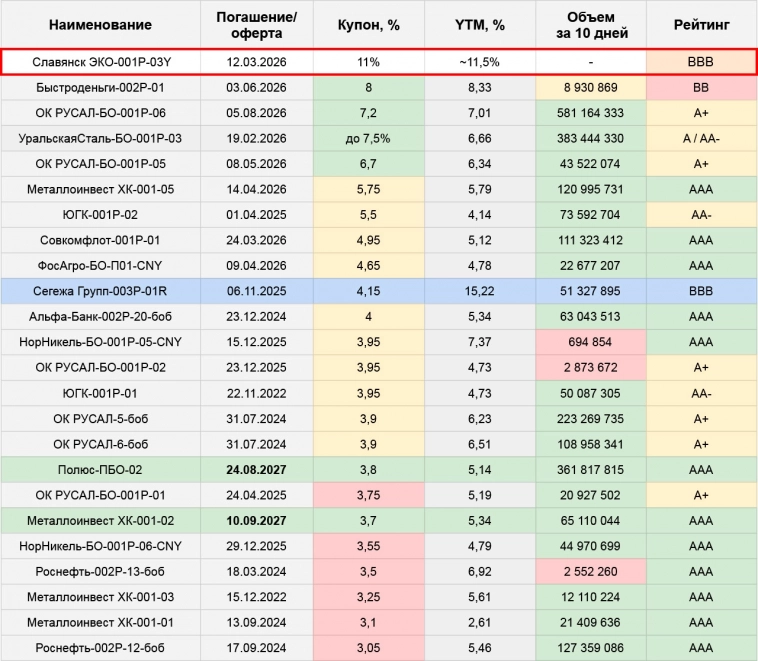

- Квартальный купон 11%, YTM~11,5%. Гораздо выше цифр, которые мы привыкли видеть в юанебондах, но по факту сравнивать особо не с чем: ни бумаг в CNY, ни замещаек в этой рейтинговой группе до сих пор не было

- Ближайший бенчмарк – Быстроденьги RU000A105N25 с купоном 8% и рейтингом на 3 ступеньки ниже (торгуется сейчас чуть ниже номинала, YTM~8,4%), на их фоне СлавЭКО выглядит очень щедро

- Выпуск относительно короткий и не попадает под ЛДВ

✅Мой телеграм, где много интересного: https://t.me/mozginvest

(пишу про облигации и акции РФ, ЦФА)

1.2К

1 комментарий

уже прилетело

- 17 марта 2024, 14:08

Читайте на SMART-LAB:

AUD/USD: Флэт как пружина — покупатели защищают плацдарм для мартовского рывка

Австралийский доллар застрял в торговом коридоре. Нижняя граница в районе 0.6900–0.6940 сейчас выступает в роли фундамента, который покупатели...

22:21

Корпоративные облигации

Облигации федерального займа — актив не для всех. Короткие государственные бумаги предлагают невыразительную доходность даже относительно...

16:14

🚀 МТС Банк: про бизнес и портфель

Market Power задал несколько вопросов представителю банка. Публикуем его ответы. ➡️ Отчет компании разобрали здесь ❓ Вопрос МР: Каковы...

15:11

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

19:45

теги блога imabrain

- fix price

- IPO

- IPO 2024

- LQDT

- OZON

- VK

- Whoosh

- X5

- X5 Retail Group

- АБЗ-1

- Авто финанс банк

- Акрон облигации

- акции

- АПРИ

- АПРИ Флай Плэнинг облигации

- АРЕНЗА-ПРО

- АФК Система облигации

- Аэрофьюэлз

- Балтийский лизинг облигации

- Башкортостан

- Биннофарм Групп

- Брусника облигации

- Быстроденьги облигации

- ВДО

- вис финанс

- ВУШ

- Вуш Холдинг

- Газпром Капитал

- Газпромбанк

- Газпромнефть облигации

- Гарант-Инвест

- Гарант-Инвест облигации

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- ГТЛК облигации

- Делимобиль

- Джи-групп

- дивиденды

- ДОМ.РФ облигации

- ЕвроТранс

- Завод КЭС облигации

- Инарктика

- интерлизинг

- КАМАЗ облигации

- Каршеринг Руссия

- Лизинг-Трейд облигации

- ЛСР облигации

- Магнит

- МГКЛ

- Миррико

- монополия

- Мосгорломбард облигации

- МТС облигации

- Новатэк

- Новосибирская область

- новые технологии

- Норильский Никель

- О'Кей

- обзор

- обзор компании

- обзор отчётности

- Облигации

- Облигации РФ

- озон

- операционные результаты

- отчетность МСФО

- отчеты МСФО

- отчёт

- первичное публичное предложение акций

- первичное размещение

- первичное размещение облигаций

- Полипласт облигации

- Полюс Золото

- портфель

- портфель инвестора

- ПР-Лизинг облигации

- прогноз по акциям

- РЖД облигации

- РКС-Сочи

- Роделен облигации

- РОЛЬФ облигации

- Россети

- Ростелеком облигации

- Русагро

- русал

- самолет

- Самолет облигации

- Сегежа групп

- селектел

- Селигдар

- сибавтотранс

- ТГК-14

- Томская область

- Уральская сталь

- флоатеры

- Фосагро

- Энергоника

- ЭР-Телеком Холдинг облигации

- Яндекс

- ЯТЭК