Блог им. imabrain

План по первичным размещениям облигаций на неделю с 18.03 по 24.03.24

- 18 марта 2024, 16:11

- |

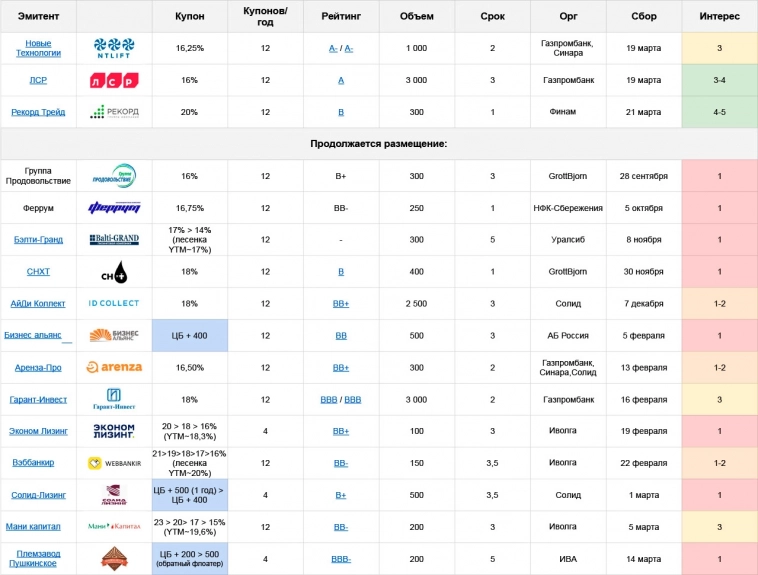

📅 Вводные на неделю: RGBI безостановочно падает, корпораты потихоньку сползают следом, флоатеры дорожают – подготовка рынка к пятничному заседанию ЦБ идет полным ходом. Если тренд продолжится в начале недели, ни в какую первичку я бы пока не лез, тем более ничего особо выдающегося нам и не предлагают

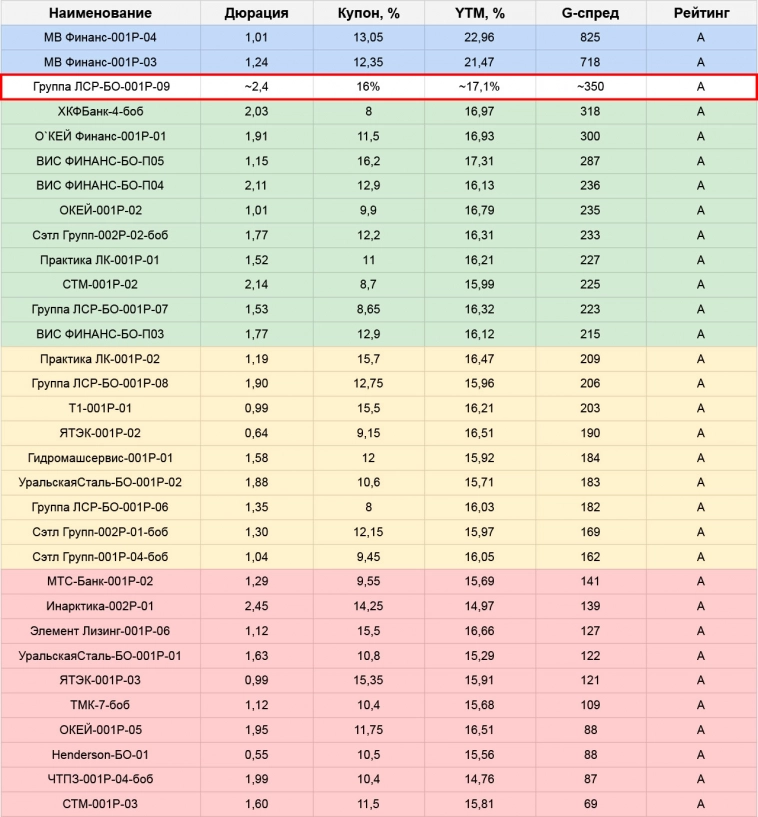

🏢 ЛСР: A, купон 16% ежемес. (YTM~17,1%), 3 лет, 3 млрд.

По кредитному качеству в моменте вопросов нет, ЛСР хорошо заработали в 2023 году, еще и зажали часть денег, ожидавшихся на дивиденды – это расстроило акционеров, зато позволило дополнительно снизить долговую нагрузку (с которой и без того все было хорошо)

В рейтинге ЕРЗ компания занимает стабильное 3 место по объему текущего строительства и вводу жилья, уступает только ПИКу и Самолету. Отраслевой риск никуда не делся, но без него и кредитный рейтинг у ЛСР был бы на грейд выше

Стартовые параметры нам дали вполне хорошие – есть премия и к рейтинговой группе, и к своим выпускам. Чисто математически, с купоном 16% бумага может быть интересна и спекулятивно, и в долгосрок, особенно с учетом непорезанной длины в 3 года

Вот только математика прямо сейчас работает плохо. На практике же у нас есть Брусника RU000A107UU5 с YTM под 18% и Самолет13 RU000A107RZ0, который закрепился в районе 16%. А ЛСР, как нечто среднее между ними, со своими 17% выглядит вполне рыночно, без особого потенциала по быстрому росту тела, но вполне приемлемо в холд. В случае снижения купона на сборе (что весьма вероятно, сами то они наверняка целят именно к Самолету) смысла участвовать в первичке уже совсем не вижу

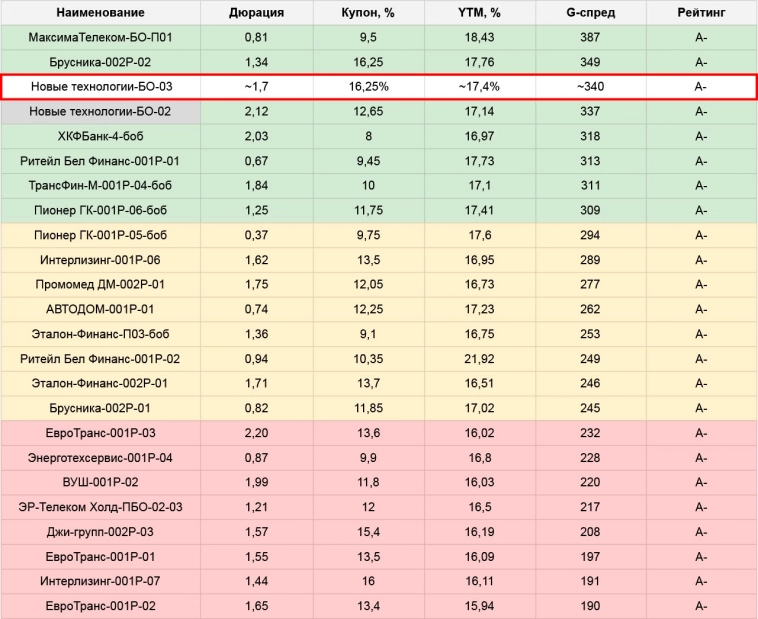

⚙️ Новые Технологии: A-, купон до 16,25% ежемес. (YTM~17,4%), 2 года, 1 млрд.

Занимаются производством и обслуживанием погружных насосов для добычи нефти, конкуренты хорошо знакомого нам Борца

Компания активно растет уже несколько лет, и 2023 не стал исключением: по итогам года выручка +45%, прибыль +80% на фоне роста контрактной базы. Как следствие, сильно выросла дебиторка, что отбалансировали увеличением долгосрочного долга – тут все выглядит стройно. С обслуживанием долга проблем нет, кэшем по итогам 23-го лежит почти годовой запас процентных платежей. Осеннее повышение рейтинга Экспертом на 1 ступеньку кажется вполне логичным и обоснованным

Параметры выпуска – на грани. За счет более короткого срока g-спред здесь меньше, чем у ЛСР. А снизу подпирает свой выпуск БО-02 RU000A106PW3, который торгуется почти с тем же спредом и доходностью, что и новый

Запаса на снижение купона тут нет абсолютно, да и со стартовым ориентиром в нынешних условиях выпуск выглядит не слишком привлекательно. Спекулятивно интереса не вижу, а в холд – думаю, можно будет половить и на вторичке

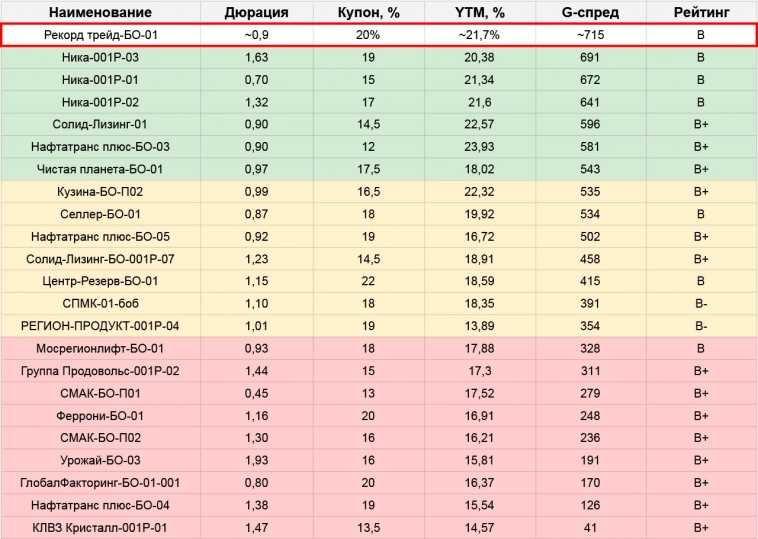

🛢 Рекорд Трейд: B, купон 20% ежемес. (YTM~21,7%), 1 год, 300 млн.

Типовой нефтетрейдер это низкая рентабельность, постоянная нехватка оборотного капитала и большие долги. У Рекорда эти прелести тоже присутствуют в полной мере: рентабельность по ЧП менее 1%, долг/EBITDA~9х

Добавить сюда свежую ситуацию с НПЗ и оборотом нефтепродуктов, которая для кого-то, конечно, станет возможностью, но кому-то может легко обеспечить неподъемный кассовый разрыв – и купон 20% уже не выглядит особо высоким

В холд я этот сектор не рассматриваю в принципе, а вот спекулятивно – еще может сработать. Свежие 300 млн. это примерно 3 прогнозных ебитды Рекорда за 2023 год, дефолтнуть на короткой дистанции с такой поддержкой надо очень постараться, а премия к другим коротким бумагам B-грейда в этом выпуске есть

Кроме всех рисков, чуть смущает довольно большой объем, но удобно, что есть предзаказы (принимает Финам), спрос можно будет оценить заранее и при полной аллокации – скорректировать или отменить заявку

👉Ссылка на полную табличку с размещениями

✅Мой телеграм, где много интересного: https://t.me/mozginvest

(пишу про облигации и акции РФ, ЦФА)

теги блога imabrain

- fix price

- IPO

- IPO 2024

- LQDT

- OZON

- VK

- Whoosh

- X5

- X5 Retail Group

- АБЗ-1

- Авто финанс банк

- Акрон облигации

- акции

- АПРИ

- АПРИ Флай Плэнинг облигации

- АРЕНЗА-ПРО

- АФК Система облигации

- Аэрофьюэлз

- Балтийский лизинг облигации

- Башкортостан

- Биннофарм Групп

- Брусника облигации

- Быстроденьги облигации

- ВДО

- ВК

- ВУШ

- Вуш Холдинг

- Газпром Капитал

- Газпромбанк

- Газпромнефть облигации

- Гарант-Инвест

- Гарант-Инвест облигации

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- ГТЛК облигации

- Делимобиль

- Джи-групп

- дивиденды

- ДОМ.РФ облигации

- ЕвроТранс

- Завод КЭС облигации

- Инарктика

- интерлизинг

- КАМАЗ облигации

- Каршеринг Руссия

- Лизинг-Трейд облигации

- ЛСР облигации

- Магнит

- МГКЛ

- Миррико

- монополия

- Мосгорломбард облигации

- МТС облигации

- Новатэк

- Новосибирская область

- новые технологии

- Норильский Никель

- О'Кей

- обзор

- обзор компании

- обзор отчётности

- Облигации

- Облигации РФ

- озон

- операционные результаты

- отчетность МСФО

- отчеты МСФО

- отчёт

- первичное публичное предложение акций

- первичное размещение

- первичное размещение облигаций

- Полипласт облигации

- Полюс Золото

- портфель

- портфель инвестора

- ПР-Лизинг облигации

- прогноз по акциям

- РЖД облигации

- РКС-Сочи

- Роделен облигации

- РОЛЬФ облигации

- Россети

- Ростелеком облигации

- Русагро

- русал

- самолет

- Самолет облигации

- Сегежа групп

- селектел

- Селигдар

- сибавтотранс

- ТГК-14

- Томская область

- Уральская сталь

- флоатеры

- Фосагро

- Энергоника

- ЭР-Телеком Холдинг облигации

- Яндекс

- ЯТЭК