Блог им. i_shuraleva |Компании увлеклись IPO и доп эмиссиями

- 18 октября 2023, 11:36

- |

Видимо, успех Астры воодушевил многих.

На конец года обещают целую серию IPO. «Акции всем, каждому, пусть никто не уйдёт обиженным!»

И вот Позитив, со словами «пошла карта», решил, что рынок купит всё, что продаётся. Даже регулярное размытие долей не испугает. Операция-мотивация звучит так: «Выпускать дополнительно до 25% акций при их двукратном росте».

Очень интересная формула. Что может пойти не так? Компания может себе это позволить?

Позитив заявляет, что цель — мотивация сотрудников. 25% компании ради мотивации? Многовато получается.

График удивляет.

Рынок размытия не испугался совсем. Признавайтесь, кто выкупает? :) Верите, что размытие позитивно скажется на будущем компании?

- комментировать

- Комментарии ( 2 )

Блог им. i_shuraleva |Стоит ли участвовать в IPO компании Астра?

- 09 октября 2023, 10:04

- |

- Коротко о компании

- Почему компания успешно развивается

- Насколько быстро компания растёт

- Насколько дорого компания стоит?

- Стоит ли участвовать в IPO?

Коротко о компании

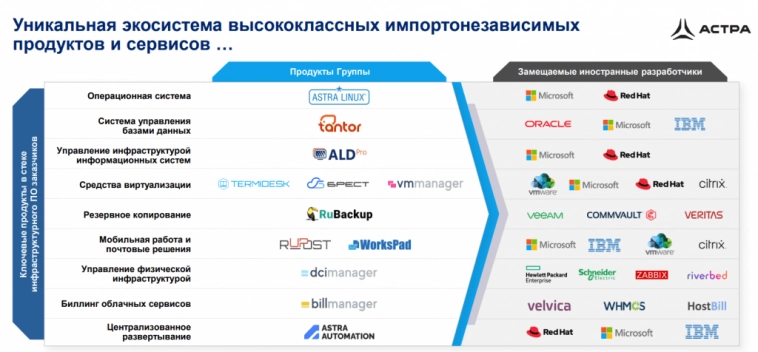

Основной и самый известный продукт компании — это российская сборка Линука. Вокруг этого ядра создают экосистему импортонезависимых продуктов. Сейчас есть уже 17 продуктов.

Среди всех российских операционных систем доля Астра Линукс — 75%.

Почему компания успешно развивается

Спасибо надо сказать нашим западным партнёрам. Без их помощи не получилось бы такого быстрого развития:

- В начале марта 2022 года Microsoft приостановила продажу товаров, ПО, сервисов и предоставление любых новых услуг в России.

- После 30 сентября 2023 Microsoft прекратила продлевать лицензии на своё ПО российским компаниям.

- Отсутствие продленной лицензии влечет за собой закрытие доступа обновлениям, а это создаёт проблемы с безопасностью.

Астра, у которой уже его готовый продукт на смену Windows, является бенефициаром всего происходящего.

Стоит отметить, что принуждение к переходу на российское ПО идёт с двух сторон.

Согласно Указу Путина, с 1 января 2025 года госорганам и госзаказчикам на критической инфраструктуре запрещено использовать иностранное ПО.

( Читать дальше )

Блог им. i_shuraleva |Лукойл. Рекордные результаты за 1П 2023. Разбор отчётности по МСФО

- 08 сентября 2023, 10:26

- |

Лукойл давно не раскрывал цифры по МСФО. С огромным удовольствием изучаю цифры.

Данные за 2022 год так и держат в секрете. Попробуем без них.

- Выручка падает. Лукойл больше не растущая компания

- Чистая прибыль на максимумах!

- Есть деньги и на дивиденды, и на выкуп акций

- Итоги и выводы

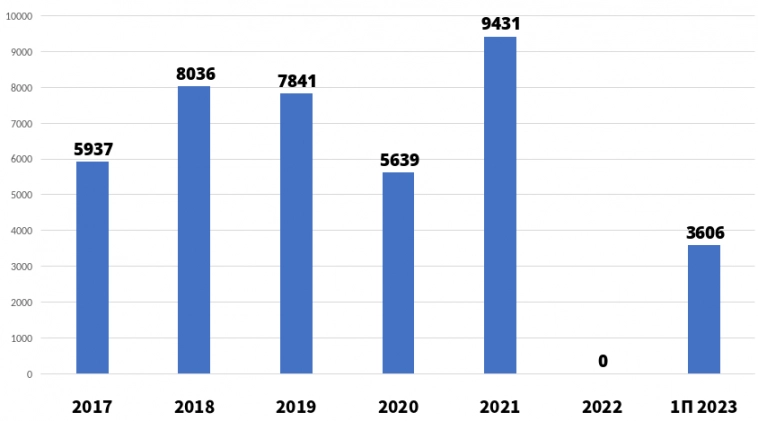

Выручка падает. Лукойл больше не растущая компания

Значительно хуже 2021 года. Потеря активов не прошла бесследно.

Мы попали в новую реальность: Лукойл больше не растущая компания. Это — главный негатив на долгосрок. Лукойл уже нельзя называть компанией, которую хочется держать 10 лет и дольше.

Да, выручка может расти за счёт падения рубля. Но сам бизнес стал меньше.

У Роснефти есть Восток Ойл. А у Лукойла ничего аналогичного нет.

Чистая прибыль на максимумах!

Великолепные цифры!

Огромная прибыль за полугодие!

( Читать дальше )

Блог им. i_shuraleva |Газпром собирается удивить рынок дивидендами? Худшее уже позади? Изучаем МСФО за 1П 2023

- 05 сентября 2023, 14:08

- |

Смотрим на новый Газпром. Значительная часть рынка ЕС уже потеряна. Цены на газ уже упали. Всё самое страшное уже случилось.

И вот Газпром нам сообщил, что он умирать не собирается.

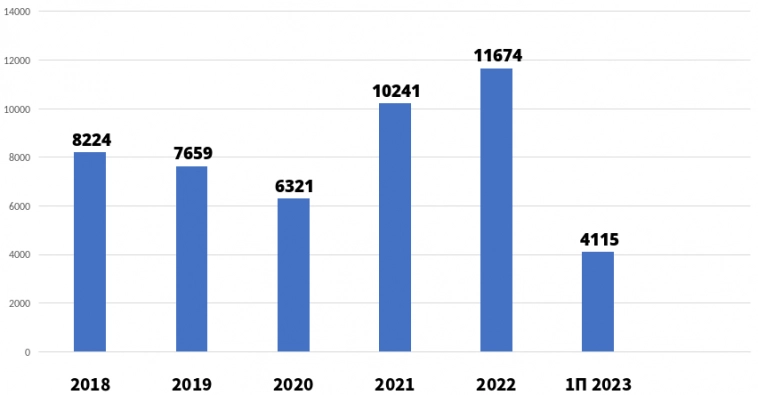

Выручка

Даже несмотря на потерю ключевого клиента, выручка за полугодие на уровне 2018-2019 годов:

При этом во втором полугодии выручка, благодаря слабому рублю, должна быть выше.

Итоговая выручка в 2023 может быть всего на 15-20% ниже уровней 2021 года. Неплохо для компании, которая потеряла ключевой рынок. И совсем не тянет на катастрофу.

При этом поставки газа в Китай растут и будут расти. А цены на газ внутри РФ — индексироваться.

Чистая прибыль

С одной стороны, сильно упала.

С другой стороны, Газпром смог в это непростое время остаться прибыльным.

( Читать дальше )

Блог им. i_shuraleva |Сегежа знает, как сделать больно. Финансовые результаты за 2 кв. 2023 по МСФО

- 29 августа 2023, 11:58

- |

- Позитив

- Сравниваем обещания с фактом

- Цены на продукцию падают

- Сегежа перестаёт быть экспортёром

- Долг становится всё более опасным

- Итоги и выводы

Сегежа опубликовала финансовые и операционные результаты. Ознакомиться с пресс-релизом можно здесь.

Слежу за отчётами внимательно. В обзоре на компанию говорила, что если дела начнут налаживаться, тут может быть идея.

Позитив

На первом же слайде Сегежа пытается объяснить, что не всё так плохо:

Из позитива:

- выручка во втором квартале больше, чем в первом (спасибо слабому рублю);

- OIBDA кв/кв выросла очень хорошо, хотя это и не спасло от роста убытка;

- долг не вырос (успех!).

Из позитива на этом всё.

Если не хотите расстраиваться, дальше лучше не читать.

Сравниваем обещания с фактом

Кстати, результаты интересно сравнить с тем, что Сегежа рассказывала на конференции Смартлаба.

Как выглядят результаты за первое полугодие 2023 года по сравнению с 2022 годом:

( Читать дальше )

Блог им. i_shuraleva |Продолжит ли МТС платить большие дивиденды? Сильные цифры за 1П 2023 по МСФО

- 24 августа 2023, 13:43

- |

Результаты превзошли прогнозы. МТС, действительно, смог приятно удивить. Внимательно изучим, как у компании идут дела.

- Рост выручки от услуг связи впечатляет

- Прочие направления бизнеса начали зарабатывать

- Долг всё равно остаётся проблемой

- Сколько МТС тратит на обслуживание долга сейчас?

- Выкуп акций по примеру Магнита и Лукойла

- Итоги и выводы

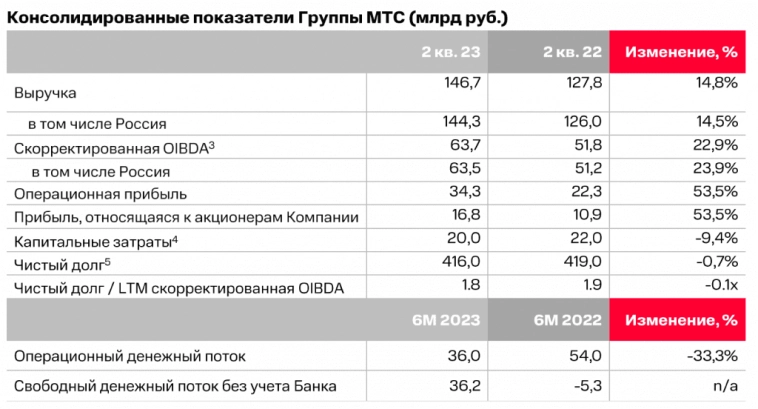

По отчёту видим прогресс по всем фронтам:

- выручка +14,8%

- OIBDA +22,9%

- прибыль +53,5%

Рост выручки от услуг связи впечатляет

С одной стороны, тут ничего необычного. Чем выше инфляция, тем выше выручка. В 2022 году тарифы придержали, в 2023 году компенсировали отставание.

( Читать дальше )

Блог им. i_shuraleva |Самолёт. Самый быстрорастущий девелопер РФ. Ждать удвоение акций? Когда дивиденды?

- 18 июля 2023, 08:56

- |

- Коротко о компании

- Самый быстрорастущий девелопер в РФ

- Самолёт считает себя сильно недооценённой компанией

- Дивиденды

- Повышение ставки — большая проблема для Самолёта

- Почему Самолёт уверен, что всё будет хорошо

- Итоги и выводы

Коротко о компании

Самолет — одна из крупнейших федеральных корпораций в сфере девелопмента. Девелопер №2 в стране. С амбициями стать №1.

При этом Самолёт сам позиционирует себя не только как девелопера. Компания старается развивать proptech — применение цифровых технологий и сервисов в недвижимости:

- «Самолёт Плюс» — площадка для продажи недвижимости и целая платформа, маркетплейс, где компания предлагает услуги по дизайну интерьера, ремонту, переезду, меблировке квартир. Самолёт говорит, что сейчас рынок подобных услуг находится в серой зоне, найти качественных подрядчиков сложно. Самолёт хочет обелить рынок и занять на нём существенную долю.

- В 2022 был запущен «Самолет Финтех», благодаря которому Самолёт помогает накопить на первоначальный взнос по ипотеке, а в будущем планирует предоставлять, в том числе, страховые услуги и услуги по аренде квартир с постепенным выкупом.

- Во второй половине 2023 года собираются запустить «Цифровые метры» для привлечения частных инвесторов к финансированию объёктов недвижимости.

( Читать дальше )

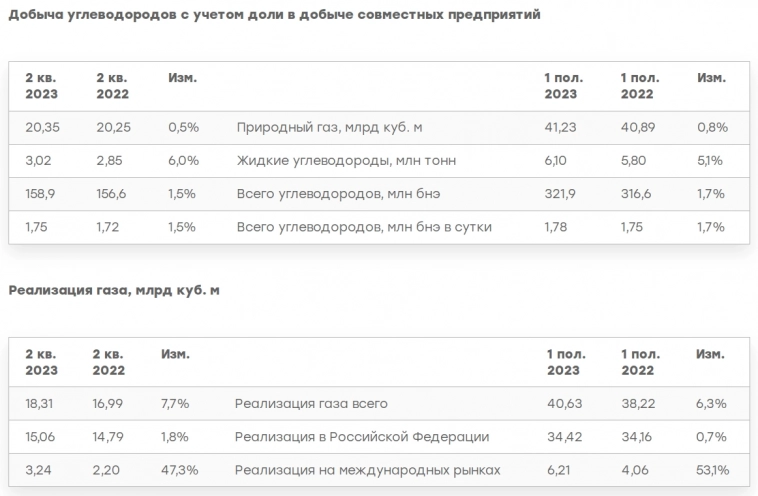

Блог им. i_shuraleva |Новатэк растёт не зря. Результаты за 1П 2023 отличные.

- 12 июля 2023, 15:24

- |

Ещё данные интересны тем, что в конце августа Новатэк должен рекомендовать дивиденды за 1П 2023.

По производственным показателям везде приятный небольшой рост. То есть всё идёт по плану, никаких сюрпризов.

Есть заметный рост в экспорте газа на международных рынках. Напомню, экспорт приносит больше денег, чем реализация на внутреннем рынке.

Для нас самое интересное в моменте — промежуточные дивиденды.

Новатэк ранее уже говорил, что в 2023 году результаты будут слабее 2022. Цены на газ уже не такие высокие. Интрига в том, сохранит ли Новатэк традицию постоянно повышать дивиденды в текущих условиях.

В прошлый раз Новатэк заплатил 45 руб. Заплатит ли на этот раз больше 45 рублей? С одной стороны, финансовые результаты должны быть слабее 1П 2022. С другой стороны, деньги есть. Посмотрим.

Но текущие показатели и даже дивиденды — не самое интересное в Новатэке. Ждём Арктик СПГ 2. Осталось совсем немного.

Я акции держу, продавать не собираюсь.

Мой телеграм.Блог им. i_shuraleva |Полюс и выкуп акций

- 10 июля 2023, 19:04

- |

- Сам факт выкупа — позитив. Правда, это в случае, если потом не отдадут кому-то эти акции со скидкой. Тогда будет полный провал.

- Выкупают с премией к рынку — негатив. Магнит, например, молодец. Выкупает с большим дисконтом. Полюс выкупает с премией. Выпускают особенных людей на привилегированных условиях.

- Важный момент: «Заявки на продажу акций будут приниматься с 14:00 10 июля. Книга заявок будет закрыта при достижении лимита в 29,99%». Судя по всему, тот самый, ради кого всё затевалось, заявку уже подал :) И это ООО «Акрополь», у которого как раз 29,99% на руках. Подозреваю, что книга заявок была закрыта мгновенно. Простые смертные, которые ломанулись выкупать акции, продать по 14.200 не смогут.

- Берут деньги в долг ради выкупа акций — серьёзный негатив. Чистый долг удвоится. Значит, дивидендов там ждать не стоит довольно долго. Как выяснилось, Полюс недавно отказался платить дивиденды не просто так. Судя по всему, нужные люди уже всё знали.

- Если акции будут погашены, доля всех текущих держателей акции вырастет пропорционально (на 29,99%). Это мощный позитив. Но под этот выкуп появится большой долг. Так что позитив уравновешен.

( Читать дальше )

Блог им. i_shuraleva |Коротко про текущие идеи на рынке акций, девальвацию и ПМЭФ

- 19 июня 2023, 20:03

- |

Астрологи объявили неделю ПМЭФ. Не хотелось об этом писать (все подряд пишут). Но есть один момент, не могу пройти мимо.

Мне ведь интересно, что делать с акциями.

Больше всего понравилось это:

Курс 80-90 руб. за доллар является комфортным для экономики России, сказал первый вице-премьер Андрей Белоусов в кулуарах ПМЭФ 2023.

Я понял — это намек,

я все ловлю на лету.

На фоне дефицита бюджета и низких цен на нефть, девальвация продолжается. И на укрепление рубля рассчитывать не приходится.

Валюта у меня уже есть, добавлять по текущим не хочу. Но факт состоявшейся девальвации игнорировать нельзя.

Мысли следующие. Прошлым летом доллар стоил немногим больше 50 руб. Сейчас — 84 руб. Рост за год на 60%+.

Всё это скоро мы увидим в отчётах экспортёров.

Если думаете, что наши экспортёры уже выросли, откройте не индекс Мосбиржи, а РТС. Там ничего ещё не выросло. А ведь экспортёры (выручка в валюте, расходы в рублях) не должны отставать от доллара.

На кого смотреть:

- Новатэк. В прошлые годы тут мог и быть Газпром, но объёмы слишком сильно упали.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс