SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Mozgovik |Апдейт по ситуации с ликвидностью, ставками, открытием рынка ОФЗ и корпоратов

- 10 марта 2022, 13:05

- |

5 марта мы писали пост "Что делать и куда смотреть в первую очередь после возобновления торгов, тем у кого есть наличные? (тактика)" (ссылка).

Информация, которую мы получили с тех пор подкрепляет нашу точку зрения.

Кроме того, мы немного дополним ту информацию в этом посте.

Базовые предпосылки

👉те акции, которые теоретически надо покупать на открытии рынка могут не дать купить по низким ценам.

👉валютные ограничения начинают работать, люди начинают искать рублевые источники сбережений

👉высокие процентные ставки работают, люди понесли деньги в банки, у банков начинается профицит рублевой ликвидности, банки могут начать снижать ставки по рублевым вкладам.

👉валюта дорогая + комиссия и ограничения

👉золото/монеты уже улетело — не купить за разумные деньги

Что остается делать?

( Читать дальше )

Информация, которую мы получили с тех пор подкрепляет нашу точку зрения.

Кроме того, мы немного дополним ту информацию в этом посте.

Базовые предпосылки

👉те акции, которые теоретически надо покупать на открытии рынка могут не дать купить по низким ценам.

👉валютные ограничения начинают работать, люди начинают искать рублевые источники сбережений

👉высокие процентные ставки работают, люди понесли деньги в банки, у банков начинается профицит рублевой ликвидности, банки могут начать снижать ставки по рублевым вкладам.

👉валюта дорогая + комиссия и ограничения

👉золото/монеты уже улетело — не купить за разумные деньги

Что остается делать?

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог компании Mozgovik |Будет ли дефолт в ОФЗ? Что будет с инфляцией? Как и в чем хранить деньги сейчас? Часть 2

- 08 марта 2022, 14:53

- |

Сегодня утром мы с командой провели небольшой брифинг, чтобы ответить на ваши вопросы. В этом посте в основном будут ответы на вопросы по облигациям, банкам, валюте, а в следующей части уже дойдем до акций.

Оглавление:

==============================

Наши рассуждения основываются на ряде базовых предположений, которые мы считаем наиболее вероятными:

👉военная операция закончится в разумные сроки, военный конфликт не выйдет за пределы текущих границ

👉большинство уже принятых санкций останется в силе на ближайшие годы

👉Китай и китайский бизнес не закроет границы для взаимной торговли (а также Бразилия, Индия)

==============================

Цены на услуги и ЖКХ сильно расти не должны. Это 45% корзины.

Цены на продовольствие будут сдерживаться искусственно, но тоже будут расти вслед за курсом.

Опыт Ирана, Венесуэлы говорит о том, что годовая устойчивая инфляция в условиях изоляции может составлять 30-50%.

Многое будет зависеть от Китая. Если Китай не свернет бизнес с Россией, инфляция может быть ниже 30%.

🔸ОФЗ смогут заморозить, как в вклады?

Нет, предпосылок для этого нет.

🔸Что будет с ОФЗ? Стоит ждать погашения?

Купоны по ОФЗ будут выплачены, купоны погашены.

🔸Возможность дефолта по ОФЗ?

Дефолта по рублевым ОФЗ не будет.

Как ни странно, в поисках безопасной гавани капитал может пойти в американские гособлигации.

Риски ужесточения валютного регулирования.

Риск банкротства банков тоже не нулевой. Но мы не ждем что крупные банки упадут.

Худший сценарий: конвертация валютных вкладов в рубли.

Остальные вопросы в подписке smartlab-premium...

( Читать дальше )

Оглавление:

- 🔸Когда откроют торги?

- 🔸Что будет с инфляцией?

- 🔸Насколько мы близки к Ирану?

- 🔸Что будет с ОФЗ?

- 🔸Что будет с еврооблигациями Минфина РФ?

- 🔸Почему золото не растет от таких мировых новостей?

- 🔸Что с валютой в вкладах у физиков? Какие риски?

- 💎Как и в чем хранить деньги сейчас?

- 💎Стоит ли открывать депозиты под 20%?

- 💎Почему я продал доллар, который вывел из IB?

- 💎Какой прогноз/ощущения по рублю на год-два?

- 💎Вложить деньги в бумаги или на депозит в банк?

- 💎Что делать с моими активами, которые упали в цене?

- 💎Возможна ли заморозка банковских вкладов? Аналог Павловской реформы.

- 💎Какова вероятность введения «государственного курса доллара», полного запрета доллара, возвращения статьи 66 как в СССР?

- 💎При каких условиях могут конвертнуть валюту у физиков на счетах в рубли?

- 💎Сколько тратит ЦБ на интервенции в день? На сколько хватит ЗВР?

- 💎C брокера XXX выводить валюту в нал? или пусть лежит

- 💎Какова вероятность установления ЦБ фиксированного курса рубля?

- 💎Если нерезиденты выйдут с биржи, то Вася говорит, рубль полетит дальше вниз, верно?

- 💎Вопрос по облигациям. Перспективы в секторе корпорашек и ВДО. Перекладываться ли в ОФЗ?

- 💎Влияние пирамиды ОФЗ на рынок

==============================

Наши рассуждения основываются на ряде базовых предположений, которые мы считаем наиболее вероятными:

👉военная операция закончится в разумные сроки, военный конфликт не выйдет за пределы текущих границ

👉большинство уже принятых санкций останется в силе на ближайшие годы

👉Китай и китайский бизнес не закроет границы для взаимной торговли (а также Бразилия, Индия)

==============================

🔸Когда откроют торги?

Всё-таки мы рассчитываем, что это произойдет до экспирации 17 марта. Рабочий сценарий — это 14 марта. Но пока никто точного ответа не знает. Представители бирж, брокеры, с которыми я общался, тоже не в курсе.🔸Что будет с инфляцией?

Цены на непродовольственные товары скорее всего резко вырастут. Это треть корзины инфляции.Цены на услуги и ЖКХ сильно расти не должны. Это 45% корзины.

Цены на продовольствие будут сдерживаться искусственно, но тоже будут расти вслед за курсом.

Опыт Ирана, Венесуэлы говорит о том, что годовая устойчивая инфляция в условиях изоляции может составлять 30-50%.

Многое будет зависеть от Китая. Если Китай не свернет бизнес с Россией, инфляция может быть ниже 30%.

🔸Насколько мы близки к Ирану?

По Ирану подготовили отдельную заметку, скоро выйдет. В целом, есть маленькие поводы для оптимизма. Рынок в условиях изоляции и отсутствия нерезидентов может жить и даже может расти. Наша ситуация положительно отличается от Ирана, что Китай пока не присоединился к санкциям, плюс наша экономика более диверсифицирована в отличие от Ирана. Минус в том, что мы более глобализованы и встроены в мировую экономику чем Иран, а значит краткосрочные разрушения могут быть более серьезными.🔸Что будет с ОФЗ?

В данный момент у нас меньше всего опасений за рублевые ОФЗ.🔸ОФЗ смогут заморозить, как в вклады?

Нет, предпосылок для этого нет.

🔸Что будет с ОФЗ? Стоит ждать погашения?

Купоны по ОФЗ будут выплачены, купоны погашены.

🔸Возможность дефолта по ОФЗ?

Дефолта по рублевым ОФЗ не будет.

🔸Что будет с еврооблигациями Минфина РФ?

Скорее всего будет формальный дефолт, потому что в валюте обязательства скорее всего не исполнят (во всяком случае перед кредиторами из «недружественных стран»). Есть шанс, что могут исполнить обязательства в валюте перед российскими держателями. В худшем случае, исполнят обязательства в рублях. Разъяснение ЦБ находится по ссылке: http://cbr.ru/press/event/?id=12736🔸Почему золото не растет от таких мировых новостей?

Золото и так выросло от этих событий на 10% и может продолжить рост. Бенефициар текущих процессов — США.Как ни странно, в поисках безопасной гавани капитал может пойти в американские гособлигации.

🔸Что с валютой в вкладах у физиков? Какие риски?

Риск в том, что наличной валюты на всех желающих не хватит.Риски ужесточения валютного регулирования.

Риск банкротства банков тоже не нулевой. Но мы не ждем что крупные банки упадут.

Худший сценарий: конвертация валютных вкладов в рубли.

Остальные вопросы в подписке smartlab-premium...

( Читать дальше )

dr-mart |🔥Самый страшный график для рынков сегодня - это график...

- 11 февраля 2022, 13:31

- |

… инфляции в США. Стержневая инфляция уже 6%г/г, основная 7,5%. Такой инфляции не было с 1982 года, то есть с того года, как я родился:)

При этом ставка ФРС составляет 0% и ФРС еще и проводит QE:) Выглядит как полный абсурд, но с точки зрения инфляционной девальвации гигантского долга США это очень даже грамотная стратегия. Рынки кошмарит сам факт, что ставка будет повышена, но думаю, что когда ставки начнут повышаться, в ценах S&P500 это уже будет учтено. Все-таки важно помнить 2 вещи:

📈Акции США как правило растут а не падают в периоды повышения ставок.

📈Акции США не падали, а росли в период QE tapering

📈Акции в целом являются лучшей защитой от инфляции, чем облигации

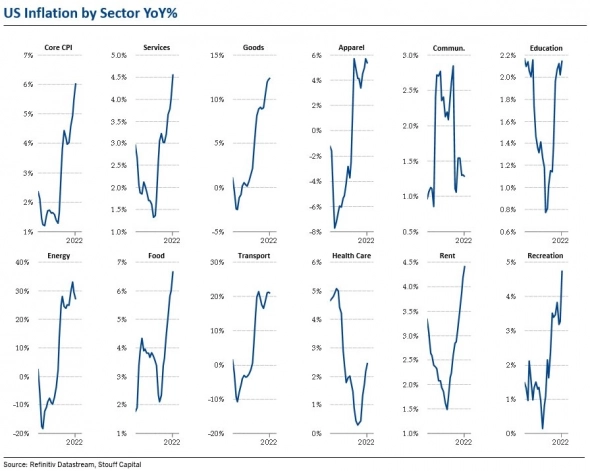

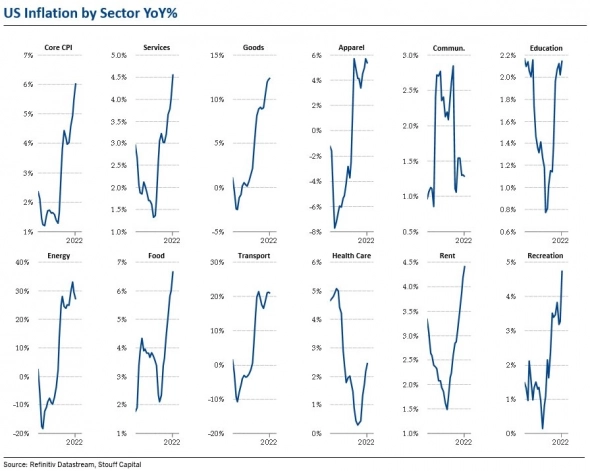

Инфляция по секторам:

Как видно из графика сосредоточение инфляции наблюдается в физических товарах, энергоносителях, энергия (нефтегаз), транспорт.

То есть это вполне укладывается в логику «временной» инфляции, вызванной проблемной логистикой.

Другое дело, что инфляция на эти пункты вызывают рост инфляционных ожиданий и цены начинают расти на все остальное, что уже делает ее не вполне transitory.

Голдманы ждут 7 повышений ставки ФРС в 2022 году. Я честно говоря даже не верю в это уже, т.к. у США столько долга, что они просто не могут позволить себе такое удорожание заимствований:)

При этом ставка ФРС составляет 0% и ФРС еще и проводит QE:) Выглядит как полный абсурд, но с точки зрения инфляционной девальвации гигантского долга США это очень даже грамотная стратегия. Рынки кошмарит сам факт, что ставка будет повышена, но думаю, что когда ставки начнут повышаться, в ценах S&P500 это уже будет учтено. Все-таки важно помнить 2 вещи:

📈Акции США как правило растут а не падают в периоды повышения ставок.

📈Акции США не падали, а росли в период QE tapering

📈Акции в целом являются лучшей защитой от инфляции, чем облигации

Инфляция по секторам:

Как видно из графика сосредоточение инфляции наблюдается в физических товарах, энергоносителях, энергия (нефтегаз), транспорт.

То есть это вполне укладывается в логику «временной» инфляции, вызванной проблемной логистикой.

Другое дело, что инфляция на эти пункты вызывают рост инфляционных ожиданий и цены начинают расти на все остальное, что уже делает ее не вполне transitory.

Голдманы ждут 7 повышений ставки ФРС в 2022 году. Я честно говоря даже не верю в это уже, т.к. у США столько долга, что они просто не могут позволить себе такое удорожание заимствований:)

Новости рынков |ФРС ожидает три повышения ставки в 2022 году и три повышения в 2023 году

- 15 декабря 2021, 22:04

- |

В прогнозах, опубликованных ФРС, указано, что центральный банк США ожидает три повышения ставки в 2022 году и три повышения в 2023 году

Новости рынков |ФРС удвоил скорость сокращения стимулов QE - до $30 млрд в месяц

- 15 декабря 2021, 22:01

- |

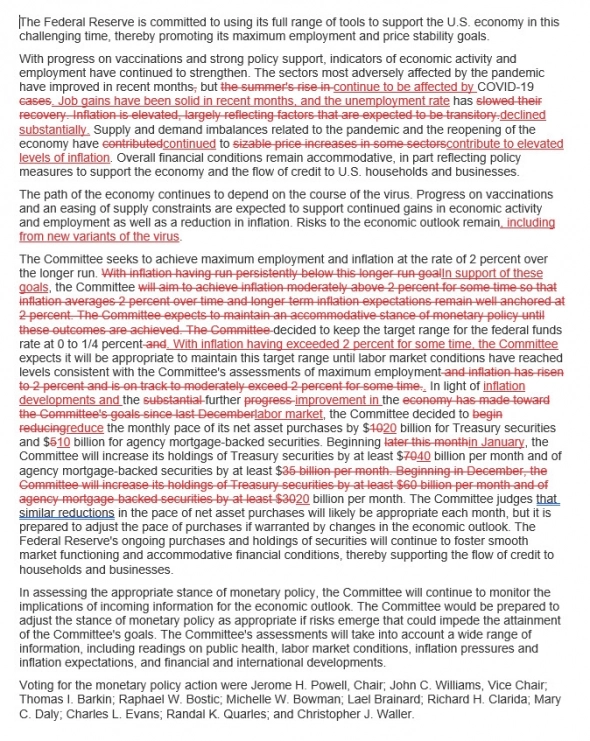

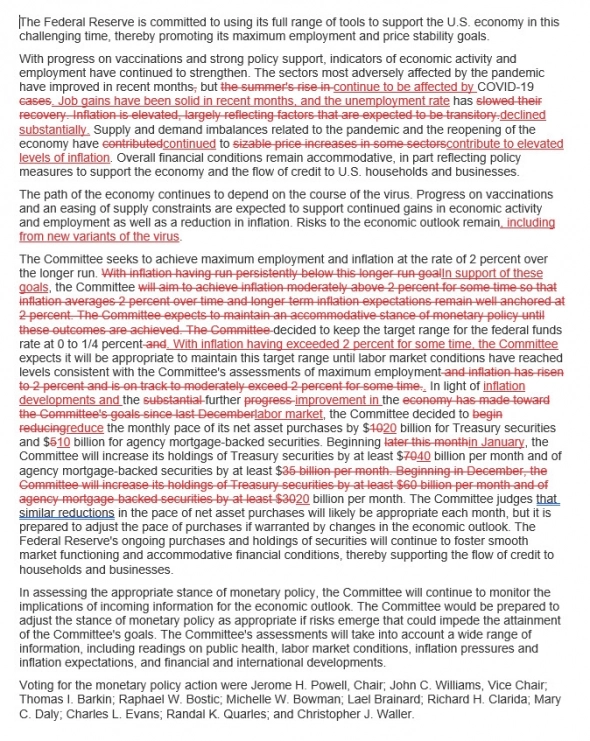

ФРС, как и ожидалось, удвоил скорость сокращения стимулов QE — до $30 млрд в месяц.

Текст заявления ФРС: https://www.federalreserve.gov/newsevents/pressreleases/monetary20211215a.htm

Текст заявления ФРС по сравнению с предыдущим

В 22:30мск ожидается выступление председателя ФРС Пауэлла с сессией вопросов/ответов.

Текст заявления ФРС: https://www.federalreserve.gov/newsevents/pressreleases/monetary20211215a.htm

Текст заявления ФРС по сравнению с предыдущим

В 22:30мск ожидается выступление председателя ФРС Пауэлла с сессией вопросов/ответов.

dr-mart |Облигационный конгресс CBONDS 2021

- 03 декабря 2021, 13:30

- |

Всем привет! Я уже 3й день практически на конференции CBONDS в СПб. Конференция проходит традиционно в отеле Holiday Inn у Московских ворот.

Люблю в целом это мероприятие, посещаю его много лет подряд, но конечно недешевое, физиков тут вообще нет, одни корпораты (банки+бизнес).

Одна из приятных вещей на конференции — это получение обратной связи от профессионального сообщества по смартлабу. Приятно, когда люди тебе лично говорят, что читают смартлаб, читают одну из наших телег или смотрят ютуб канал.

Справа от меня Сергей Лялин, основатель CBONDS:

Как я понял, у них работает 80-100 чел, сидят в Питере, основная выручка — это продажа терминалов с маркетдатой CBONDS (для физиков прайс около 100 тыр в год). Ну и круто, что они уже год назад вышли за пределы России и продают терминал зарубежом. Подумывают даже об IPO, что лично я считаю очень интересной затеей, поскольку я двумя руками за то, чтобы на бирже появлялись разнообразные эмитенты… Так же познакомился с замом Лялина Константином Васильевым, был удивлен, узнав, что они оба закончили физмат лицей №239 (самый крутой в СПб). Впервые за 11 лет существования смартлаба Cbonds завели диалог на предмет возможного сотрудничества и это безусловно приятно.

Из всей программы конференции я послушал кстати только ту часть где CBONDS рассказывали про свои услуги. Мы напрямую конечно не конкурируем, разве что только за трафик, поэтому мне всегда интересно узнать какие фичи, функции и т.п. делают «конкуренты». Кстати некоторые вещи, которые они сейчас делают, мы сделали еще лет 5 назад, например вочлисты и фьючерсы в портфелях/вочлистах.

Кроме того, мы (смартлаб) походу вообще первые в России не из брокеров, кто подключился к маркетдате СПб Биржи через их FIX протокол, чтобы давать вам котировки СПб биржи. Это прям меня порадовало.

Из кулуарных бесед узнал интересную тему про Роснано кстати. Насколько я понял, Роснано искренне хотела дефолтнуться, но участники рынка пошли в минфин и сказали, что если вы дадите дефолтнуться квази-суверенному долгу, то больше никакой квази-суверенный долг не будет таковым. Будут ОФЗ и все остальное. И типа на этом решили все таки исполнить обязательства по погашению Роснано, чтобы не создавать опасный прецедент, который убил бы доверие рынка и поднял бы ставки из-за роста риска по всем квази-суверенным долгам.

Еще один интересный момент, который узнал: то что сейчас на нашем рынке робоадвайзерами управляются какие-то немыслимые объемы инвестиций, десятки если не сотни миллиардов рублей.

Еще один приятный момент был, когда спросил одного человека работающего на долговом деске в крупном банке где он читает новости, когда он ответил, что в нашей телеге новостей @newssmartlab и «еще паре каналов». Это прям было отрадно, потому что я мечтаю, чтобы все на десках читали наши новости вместо там какого-нить интерфакса или блумберга:))

Люблю в целом это мероприятие, посещаю его много лет подряд, но конечно недешевое, физиков тут вообще нет, одни корпораты (банки+бизнес).

Одна из приятных вещей на конференции — это получение обратной связи от профессионального сообщества по смартлабу. Приятно, когда люди тебе лично говорят, что читают смартлаб, читают одну из наших телег или смотрят ютуб канал.

Справа от меня Сергей Лялин, основатель CBONDS:

Как я понял, у них работает 80-100 чел, сидят в Питере, основная выручка — это продажа терминалов с маркетдатой CBONDS (для физиков прайс около 100 тыр в год). Ну и круто, что они уже год назад вышли за пределы России и продают терминал зарубежом. Подумывают даже об IPO, что лично я считаю очень интересной затеей, поскольку я двумя руками за то, чтобы на бирже появлялись разнообразные эмитенты… Так же познакомился с замом Лялина Константином Васильевым, был удивлен, узнав, что они оба закончили физмат лицей №239 (самый крутой в СПб). Впервые за 11 лет существования смартлаба Cbonds завели диалог на предмет возможного сотрудничества и это безусловно приятно.

Из всей программы конференции я послушал кстати только ту часть где CBONDS рассказывали про свои услуги. Мы напрямую конечно не конкурируем, разве что только за трафик, поэтому мне всегда интересно узнать какие фичи, функции и т.п. делают «конкуренты». Кстати некоторые вещи, которые они сейчас делают, мы сделали еще лет 5 назад, например вочлисты и фьючерсы в портфелях/вочлистах.

Кроме того, мы (смартлаб) походу вообще первые в России не из брокеров, кто подключился к маркетдате СПб Биржи через их FIX протокол, чтобы давать вам котировки СПб биржи. Это прям меня порадовало.

Из кулуарных бесед узнал интересную тему про Роснано кстати. Насколько я понял, Роснано искренне хотела дефолтнуться, но участники рынка пошли в минфин и сказали, что если вы дадите дефолтнуться квази-суверенному долгу, то больше никакой квази-суверенный долг не будет таковым. Будут ОФЗ и все остальное. И типа на этом решили все таки исполнить обязательства по погашению Роснано, чтобы не создавать опасный прецедент, который убил бы доверие рынка и поднял бы ставки из-за роста риска по всем квази-суверенным долгам.

Еще один интересный момент, который узнал: то что сейчас на нашем рынке робоадвайзерами управляются какие-то немыслимые объемы инвестиций, десятки если не сотни миллиардов рублей.

Еще один приятный момент был, когда спросил одного человека работающего на долговом деске в крупном банке где он читает новости, когда он ответил, что в нашей телеге новостей @newssmartlab и «еще паре каналов». Это прям было отрадно, потому что я мечтаю, чтобы все на десках читали наши новости вместо там какого-нить интерфакса или блумберга:))

dr-mart |⚡️Роснано дефолт. Мосбиржа приостановила торги бондами.

- 20 ноября 2021, 23:09

- |

Виктор Петров успел выпустить экстренный комментарий к этой новости:

Обсудить эти облигации можно на форуме облигаций Роснано

Все оперативные новости фондового рынка в нашем телеграм-канале!

Подпишитесь пожалуйста, чтобы не пропустить ниче важного! https://t.me/newssmartlab

=========================================

p.s. мое мнение:

1. не думаю, что это повлияет на ОФЗ

2. на имидж России конечно повлияет.

3. не думаю, что у физиков наших было много Роснано, потому что премия ничтожная к ОФЗ

Обсудить эти облигации можно на форуме облигаций Роснано

Все оперативные новости фондового рынка в нашем телеграм-канале!

Подпишитесь пожалуйста, чтобы не пропустить ниче важного! https://t.me/newssmartlab

=========================================

p.s. мое мнение:

1. не думаю, что это повлияет на ОФЗ

2. на имидж России конечно повлияет.

3. не думаю, что у физиков наших было много Роснано, потому что премия ничтожная к ОФЗ

dr-mart |Налог 13% с полного купона ОФЗ без учета НКД

- 16 ноября 2021, 16:28

- |

Облигационщики, подскажите, как вы делаете?

Я так понимаю, что если покупаешь например сейчас ОФЗ 26220, то платишь НКД 32.64 руб, при купоне 36.9 руб. Купон тебе выплачивают 8 декабря, ты зарабатываешь на нём 36,9-32,64=4,26 руб и платишь налог 13% с полного купона, равный 4,797руб.

Таким образом, покупая такой бонд, ты получишь негативный купон за следующие 3 недели, равынй -0,537 руб?

Так получается чтоль?

Я так понимаю, что если покупаешь например сейчас ОФЗ 26220, то платишь НКД 32.64 руб, при купоне 36.9 руб. Купон тебе выплачивают 8 декабря, ты зарабатываешь на нём 36,9-32,64=4,26 руб и платишь налог 13% с полного купона, равный 4,797руб.

Таким образом, покупая такой бонд, ты получишь негативный купон за следующие 3 недели, равынй -0,537 руб?

Так получается чтоль?

dr-mart |Зачем нужен организатор при размещении облигаций и сколько стоят его услуги?

- 08 октября 2021, 12:56

- |

Как вы видите, из одного эфира с МСБ-Лизинг я узнал столько интересного-нового, что продолжаю до сих пор делиться этой информацией с вами. Эфир посмотрело может быть не так много людей, зато те, кто посмотрел, остались довольны. Я еще такого не помню, чтобы к #smartlabonline никто не поставил ни одного 👎.

Итак, с 01:09:30 обсудили тему выпуска облигаций без организатора. Владелец МСБ Тимур Ксёнз рассказал, что самый первый выпуск любой компании будет очень сложно выпустить без организатора. Что делает организатор размещения? По сути, он проверяет эмитента (делает комплаенс) и находит инвесторов, которые покупают выпуск облигаций. Услуги организатора для небольших объемов ВДО-облигаций обычно стоят 3%-4% от объема выпуска! То есть это очень сильно повышает общую стоимость заимствований.

Компания МСБ Лизинг первые 2 выпуска делала с организатором, и начиная с 3-го, они стали размещать облигации сами, когда уже поняли, что складывается база постоянных клиентов и когда научились искать клиентов сами.

Интересный нюанс состоит в том, что организатор заинтересован в том, чтобы разместить выпуск как можно быстрее и заработать свою комиссию. Компания МСБ лизинг же заинтересована в том, чтобы размещать облигации постепенно (размещение длится 3 месяца). Это надо чтобы размещать деньги постепенно, держать лишние неиспользованные пассивы на балансе — дорого.

Не стоит путать организатора выпуска облигаций с андеррайтером. Если ор-р находит инвесторов, то андеррайтер выполняет техническую функцию — осуществляет сбор заявок и подписку на участие в размещении. У МСБ андеррайтером выступает наш хорошо знакомый Андрей Хохрин и его компания Иволга Капитал. Размещение облигаций без организатора только лишь с андеррайтером обходится МСБ примерно в 1% от номинала выпуска.

Выпускать биржевые облигации дороже, чем коммерческие, но МСБ выпускает именно их, потому что физлица больше любят биржевые, для инвесторов это удобнее. 100% покупателей МСБ — это физические лица. Тимур рассказал, что у компании сейчас около 1000 инвесторов.

Фонды не покупают облигации, потому что не могут покупать бонды ниже определенного рейтинга, а банки такое не покупают, потому что им придется делать доп. резервирование под такие активы и поэтому они этого не делают.

Надеюсь, было интересно👍

Итак, с 01:09:30 обсудили тему выпуска облигаций без организатора. Владелец МСБ Тимур Ксёнз рассказал, что самый первый выпуск любой компании будет очень сложно выпустить без организатора. Что делает организатор размещения? По сути, он проверяет эмитента (делает комплаенс) и находит инвесторов, которые покупают выпуск облигаций. Услуги организатора для небольших объемов ВДО-облигаций обычно стоят 3%-4% от объема выпуска! То есть это очень сильно повышает общую стоимость заимствований.

Компания МСБ Лизинг первые 2 выпуска делала с организатором, и начиная с 3-го, они стали размещать облигации сами, когда уже поняли, что складывается база постоянных клиентов и когда научились искать клиентов сами.

Интересный нюанс состоит в том, что организатор заинтересован в том, чтобы разместить выпуск как можно быстрее и заработать свою комиссию. Компания МСБ лизинг же заинтересована в том, чтобы размещать облигации постепенно (размещение длится 3 месяца). Это надо чтобы размещать деньги постепенно, держать лишние неиспользованные пассивы на балансе — дорого.

Не стоит путать организатора выпуска облигаций с андеррайтером. Если ор-р находит инвесторов, то андеррайтер выполняет техническую функцию — осуществляет сбор заявок и подписку на участие в размещении. У МСБ андеррайтером выступает наш хорошо знакомый Андрей Хохрин и его компания Иволга Капитал. Размещение облигаций без организатора только лишь с андеррайтером обходится МСБ примерно в 1% от номинала выпуска.

Выпускать биржевые облигации дороже, чем коммерческие, но МСБ выпускает именно их, потому что физлица больше любят биржевые, для инвесторов это удобнее. 100% покупателей МСБ — это физические лица. Тимур рассказал, что у компании сейчас около 1000 инвесторов.

Фонды не покупают облигации, потому что не могут покупать бонды ниже определенного рейтинга, а банки такое не покупают, потому что им придется делать доп. резервирование под такие активы и поэтому они этого не делают.

Надеюсь, было интересно👍

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс