dr-mart |MAIL.ru Group: продолжаем знакомиться с компанией после отчета

- 27 октября 2020, 15:07

- |

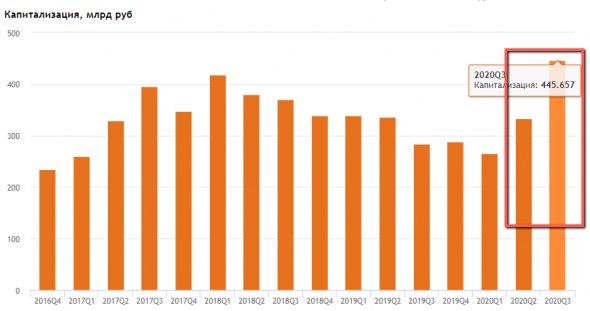

https://smart-lab.ru/q/MAIL/f/q/MSFO/market_cap/

По 2100 руб я бы сказал, что брать ее не очевидно вовсе. Ебитда компании топчется на месте, не растет вслед за выручкой. Это делает показатель EV/EBITDA слегка завышенным. На прибыль у такой компании вообще смотреть бесполезно, пока она растет и развивается.

Мне не очень понятно. почему EBITDA компании двигается так неравномерно. Сравнивая два графика (market cap vs ebitda), вы видите, что капитализация идет не совсем вместе с результатами компании:

( Читать дальше )

- комментировать

- Комментарии ( 17 )

dr-mart |Отчеты НЛМК, Северстали и ММК за 3 квартал 2020 года. Что я узнал из отчетов?

- 23 октября 2020, 18:40

- |

👉Кроме того, к кризису черметы подошли с низким долгом. За 2 года Северсталь и НЛМК накопили долга каждый по +100 млрд руб, потому что платили дивы в кредит. Но благодаря этому инвесторы даже не заметили циклического спада дивидендных потоков.

👉Ситуация у черметов в моменте хуже, чем 2 года назад, но акции уже на хаях. Это снижает запас будущей прочности — повторить такой финт еще раз удастся, но недолго — долг/EBITDA у Севы и НЛМК приближается к 1.

👉Но вектор лучше, чем 2 года назад, потому что пока просматривается оптимизм по рыночной конъюнктуре квартала на 2 вперед. Так что вполне вероятно, что высокие дивы все сохранят.

👉С другой стороны рынок восстанавливается и металлурги с оптимизмом оценивают перспективы 4 квартала.

Один металлотрейдер написал мне:

буквально за 2 месяца цены подняли на 20% на листовой прокат холоднокатаный (было 45000 стало 56000) говорят еще повысят, и уже нет некоторых позиций в наличии!!! Давно такого не было. Раньше всегда в наличии было.

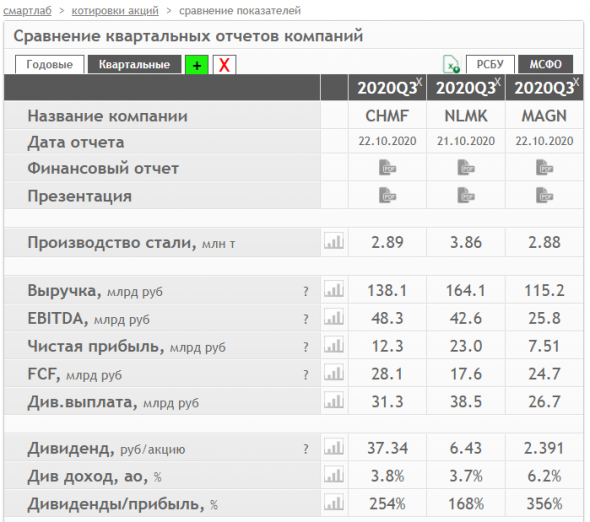

Сравним 3ьи кварталы компаний:

Что видим:

👉Интересно, что пр-во стали у ММК и Севы одинаковое, но выручка/ebitda у Севы существенно больше. Выручка больше, потому что доля продаж на экспорт выше (37% против 16% у ММК), а там цены выше. Ebitda у Севы всяк выше, так как у них своя ресурсная база, и себестоимость сляба на $90 дешевле, чем у ММК! $173 vs $263 / t

👉Как видим, див выплата у всех больше чем FCF и гораздо больше чем прибыль.

👉Сева и НЛМК целый год платили дивы выше FCF. Но и с FCF у Северстали получается фокус: за год компания снизился квартальный оборотный капитал в 2 раза (до рекордных минимумов), тем самым подняв денежный поток на $0,44 млрд (за 4 квартала).

👉И Северсталь и НЛМК уже третий год резко наращивают CAPEX (не знаю зачем — буду благодарен если подскажете в комментариях), при этом умудряются еще и дивиденды платить рекордные. Чудес не бывает.

( Читать дальше )

dr-mart |Будь в курсе: Небольшой утренний обзор 18/09/2020

- 18 сентября 2020, 09:57

- |

👉Сегодня ставка ЦБ РФ 13:30мск. Рынок не ждет изменений.

👑Короны растут, ВОЗ бьет тревогу, говорит об очень серьезной ситуации в Европе, возможны новые карантинные меры.

👉S&P500: страсти затухают, падение прекратилось.

👉Размер байбэков во 2 кв 2020 = $89 млрд — минимальный с 2012

👉WOW: нефть уверенно развернулась и 4й день идет вверх.

👉ОПЕК продлил сокращения добычи до конца года

👉Новак: рынок восстанавливается, излишки запасов сокращаются, видим нехватку топлива

👉РФР демонстрирует в моменте уверенную стойкость, видимо продажи нерезов закончились

👉И это несмотря на обилие шокирующих новостей по налоговых инициативам минфина, загруженным на рынок из Коммерсанта. Физики газет не читают и голову не включают😁

👉Слежу за золотом. Вероятен выход наверх из консолидации, но драйва никакого в золоте нет. Думаю если золото вернется к $2000, то основные покупки начнутся там.

👉UBS: Повысили цель по золоту на следующий год $1850->$2100. «Золото может оставаться дорогим дольше, чем мы думали раньше».

👉Любовь Соболь: если будет расследование, то оно покажет, что Путин, Кремль и ФСБ стоят за отравлением (кто-то ожидал, что «они» могут что-то другое сказать?)

👉Заголовок на главной Bloomebrg: Небрежное отравление Навального повернуло Меркель против Путина

👉Лукашенко закрывает границы с Литвой, Польшей и Украиной

👉EPFR отток из фондов РФР составил $90 млн

dr-mart |Золото - чего ждать дальше?

- 18 сентября 2020, 08:22

- |

Я вот думаю — а что же будет с золотом, если инфляция начнет активно расти? Есть мнение, что ФРС повысит ставки и тогда золоту конец. Но думаю, нет. За последний месяц ФРС уже дважды гарантировали, что ставки повышать не будем, даже если инфляция пойдет выше цели. Рынок вообще не отреагировал на эти важные заявления, поэтому у меня такое ощущение, что тот бурный рост золота, который мы видели за 2 недели с 17 июля, — это покупки инсайдеров, которые знали, что ФРС так скажет.

Таким образом, идеальный момент для золота будет тогда, когда инфляция уже пойдет вверх, а ФРС продолжит не замечать этого. В этом случае реальные доходности опустятся еще глубже вниз, и тут золото будет ждать период неопределенного роста. Конечно это будет длиться до тех пор, когда случится пожар, и ФРС придётся экстренно повышать ставки, потому что инфляция уже выйдет из-под контроля.

p.s. Сейчас вообще никто не ждет что инфляция в США когда-либо начнёт расти, ссылаясь на потерянные десятилетия в Японии и их скорость обращения денег 0,4 (против примерно 1 у США)

dr-mart |Будь в курсе: Небольшой утренний обзор 16/09/2020

- 16 сентября 2020, 09:25

- |

👉Смотрим на любые намеки на снижение объемов программы выкупа

👉Амеры второй день подряд растут гэпом, и не растут внутри торговой сессии

👉Blackstone: инвесторы в акции потеряют следующие 10 лет. Когда процентные ставки нормализуются компаниям и их прибылям жопа.

👉Apple не представила Iphone-12 на ежегодном Apple Event, но акции не упали. Думаю инсайдеры уже были в курсе.

👉Золото очень плавно без спешки выходит наверх из треугольника

👉Нефть медленно отскакивает второй день

👉TSLA +7%; еще +10% и повторит хай

🥵ПЕРВАЯ ПОЛОСА: Минфин хочет повысить НДПИ на руды в 3,5 раза… Это отнимет 90 млрд у металлургов и химиков. Закон будет рассмотрен 16 сентября. Детали — Коммерсант

🥵Пострадают: GMKN, RUAL, PHOR, NLMK.

👉Российский рынок наполовину закрыл «навальный гэп» от 2 сентября

👉Россия: промпроизводство в августе -7,2% г/г, в июле было -8%г/г

👉Даты IPO Совкомфлота: 28.09-06.10 (книга). VTB-BOFA оценивают $3-5 млрд. Обещают дивиденды 2020=$225 млн

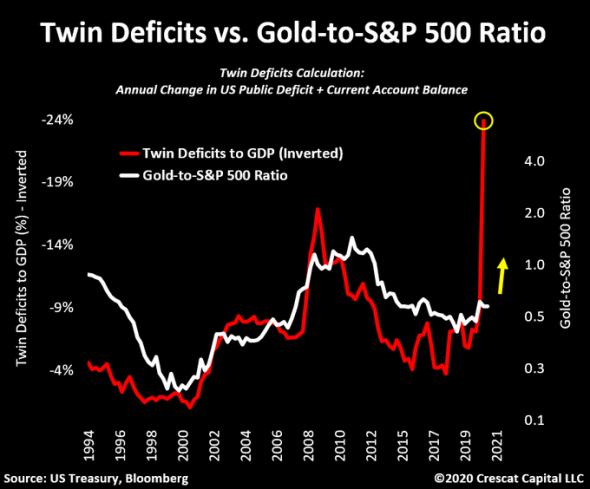

Прикольная картинка: моменты в истории, когда в США были большие двойные дефициты, приводили к опережающим темпам роста золота к фондовому рынку:

dr-mart |Будь в курсе: Небольшой утренний обзор 15/09/2020

- 15 сентября 2020, 09:57

- |

👉На этом фоне РФия выглядела слабо с ростом на 0,6% по IMOEX.

👉Никаких серьезных новостей нет.

👉Сегодня фон слабо-положительный, фьюч +0.4%, нефть -0.3%. В Азии единой динамики нет.

👉Нефть на дневках выглядит крайне слабо:

👉BP: нефть-умирающее топливо, пик спроса на нефть был пройден в 2019 (статья)

👉Зато золото начинает пробивать треугольник, я ранее писал, что тут выглядит интересно, может начаться новая волна движа

👉Китай: розничные продажи выросли в августе +0,5%г/г (первый месяц с ростом в этом году)

👉Китай: промпроизводство +5,6% г/г, лучше прогноза

👉Россия одолжит Белорусии $1,5 млрд

👉На прошлой неделе нерезы сократили долю в ОФЗ до минимума с весны 2018=27,6%

👉Врачи: Навальный может вставать с постели. Навальный: хочу вернуться в Россию.

👉Детский Мир: Goldman Sachs увеличила долю с 4,53% до 8,55%

👉Убыток Обувь Россия 1п2020=0,3 млрд, против прибыли 0,322 годом ранее

👉СД ТМК одобрил новую программу байбека (129,2 млн акций, 61 руб.)

👉Атон понизил цель по Газпрому до $7,2, рейтинг «лучше рынка», по Новатэку «лучше рынка», цель $187/GDR

👉Совкомфлот наконец-то заявил что хочет IPO

dr-mart |Белуга груп - знакомимся с компанией по отчету за 1 полугодие

- 14 сентября 2020, 16:14

- |

не впечатлило. Почему? Компания недешевая, акции выросли почти в 2 раза в этом году, P/E=15, довольно высоко, ну и перспективы роста ее я оценить пока не в состоянии. ДД по прошлому году 2,4%.

Долг высокий, (debt/ebitda=2,4), а рентабельность чистой прибыли всего 2,4% (Рентабельность EBITDA 12%). Это говорит о том, что компания чувствительна к росту процентных ставок.

👇

В группу входят: 👉18 производителей/дистрибуторов алкоголя 👉5 розничных алко-компаний 👉5 производителей питани Бренды водки: Белуга, Мягков (поскольку не пью, остальных не знаю)

👇

По полугодию вроде рост выручки на 20%, но прибыль выросла на 10%. Но с учетом уменьшения числа акций Прибыль на акцию выросла на 22%!

EPS = 35,76 руб (год назад было 29,41 руб). В отчетном периоде 3 600 тысяч акций было погашено и на 30 июня 2020 года общее количество

выпущенных акций ПАО «Белуга Групп» составило 15 800 тысяч обыкновенных акций.

👇

Долгов было 15 ярдов, стало 19,7 млрд. Ставка 8,5%. Я честно говоря так и не понял, куда так много долга потребовалось? На выкуп акций чтоль?

👇

Чистые активы 18,5 млрд руб. Из них 10 ярдов стоимость брендов и 3,5 млрд гудвилл, отсюда P/B=6,5.

👇

Ну вот пока и всё. Ничего такого, чтобы можно было покупать. В марте-апреле в акции были странные покупки, возможно, связанные как раз с выкупом акций самой компанией. Такие действия радуют текущих акционеров, но делают акции менее выгодными для покупки для новых. Будем наблюдать со стороны.

Подробно про компанию тут: https://smart-lab.ru/forum/BELU

dr-mart |Чего хотят турки? (гео риски для Газпрома)

- 14 сентября 2020, 15:01

- |

👉2019: экспорт Газпрома = 232 млрд м3

👉Доля газа в энернобалансе Турции снижается: за 10 лет с 32% до 27% (ВИЭ)

👉2019: Потребление Турции газа = 43,4 млрд. м3.

👉Инфраструктура Турции может принять 18,8 млрд м3 СПГ в год.

👉2019: продажи Газпрома в Турцию = 14,5 млрд м3 (-40%)

👉2020: прогноз поставок Газпрома в Турцию = 8 млрд м3☹️

В 2012 доля Газпрома на рынке Турции была рекордные 58%, в 2019 минимальные 33,6%.

Турция покупает больше СПГ и трубопроводный газ из Азербайджана и Ирана.

Кажется, что турки оборзели и разлюбили Газпром💔 (например за Крым или Сирию)...

Но на самом деле оборзел Газпром: раньше он был больше монополист и ставил высокую цену, а турки всего лишь хотят газ по нормальной цене, поэтому диверсифицировали источники поставок. Так, например, во 2 кв 2020 газ Газпрома для Botas стоил $228, в то время как спотовая цена в Европе была $100 за 1000м3.

Как следствие логично:

👉загрузка СПГ терминалов 90%

👉импорт газа газпрома в 1П2020 -42% до 4,7 млрд м3😂

В 2021 истекает контракт Турции с Газпромом на 8 млрд.м3 и есть риск его не продлить, если Газпром будет упираться по ценам.

Кстати тот газ, который турки нашли в черном море (320 млрд м3) еще не факт что можно будет добыть. Турки мечтают в 2023 начать добычу, но никто не обещал, что с учетом всех затрат такая добыча будет вообще рентабельна.

dr-mart |Покупательная способность россиян обвалилась на дно за всю историю наблюдений!

- 14 сентября 2020, 10:02

- |

Во 2-м квартале имели место оба негативных фактора: рост цен и падение доходов.

Некоторые продукты подешевели, например сахар, морковь, капуста. Но остальные 21 жизненно важный продукт подорожали от 1 до 15%.

Средний доход = 32854 руб снизился на 8,8% к 1 кварталу или на 4,8% год к году.

В общем, это почему я пока не считаю российский ритейл (Магнит, X5) особенно привлекательным активом.

Логика пока говорит, что всплеск динамики второго квартала был временным, вызванным перераспределением расходов в пользу продуктовой розницы.

dr-mart |Будь в курсе: Небольшой утренний обзор 14/09/2020

- 14 сентября 2020, 09:43

- |

👉Фьючерс S&P500 растет сейчас на 1,3% на позитиве от того, что Nvidia объявила о покупке Arm Holdings за $40 млрд у японцев + новости о том, что Astra Zeneca вернулась к 3 фазе испытаний вакцины от коронавируса + Pfizer говорит, что вакцина будет быстрее, чем все ожидают

👉S&P500 2 недели закрыл снижением — впервые с марта по сути

👉GS+DB: распродажи на рынке акций подошли к концу

👉ВОЗ: новый суточный рекорд в мире по короне

👉ОПЕК: восстановление замедлилось, спрос ухудшается, 17.09 онлайн встреча

👉Конгресс США возобновил работу после августовских каникул: ждем новых санкций

👉Объемы торгов опционами на акции США впервые превысили объемы торгов самими акциями

👉CFTC: спекулянты встали в чистый шорт по фьючам на Nasdaq100, объем шорта 20 тыс контрактов — макс за 1,5 года

👉В среду на этой неделе будет ФРС

👉Кредитный рейтинг Турции понизили до рекордного минимума

👉Нефть по-прежнему выглядит слабо

👉17 сентября, четверг, последний день обращения сентябрьских фьючерса ртс и фьючерса si

👉РФ: в августе 2020 было выдано 148,000 ипотечных кредитов (+38%г/г) на сумму 375 млрд руб (+59%г/г), пред. рекорд был в июле 368 млрд руб.

👉Прогноз минэкономики по доллару на 2021 год составляет 72,40 руб/$

👉В понедельник РФ пошлет псковский десант в Беларусь для совместных учений

📈Лидеры прошлой недели: ИСКЧ, Алроса, ДВМП, ИнтерРАО, СевСТ. ПИК

📉Аутсайдеры недели: Яндекс, ТКС, Селигдар, QIWI, Полиметалл

👉EPFR: на прошлой неделе нерезы вывели с РФР $50 млн, в то время как EM (Китай) привлекли $3,3 млрд

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс