SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |ТГК-1 фундаментальный анализ

- 24 октября 2016, 01:45

- |

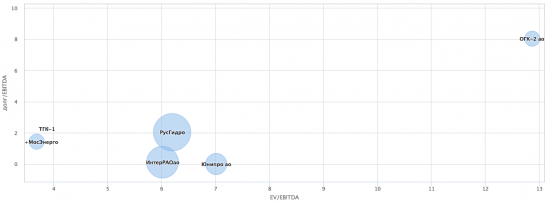

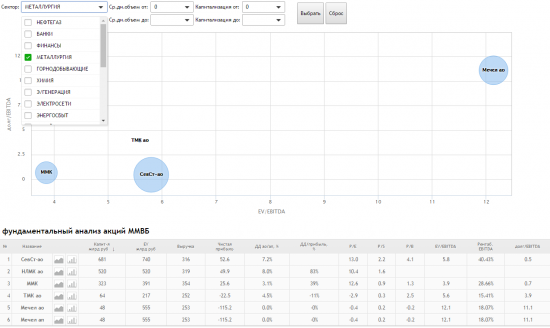

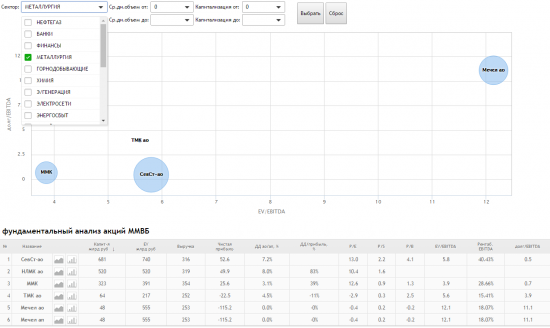

Сегодня вбил отчеты в ТГК-1. Напомню, что на страничке фундаментального анализа акций ММВБ на смартлабе можно выбрать, например, сектор Электрогенерация и сравнить основные мультипликаторы энергокомпаний:

Пока у нас там забиты данные по 6 компаниям… На счет ОГК-2 не уверен, что там все корректно, если кто хорошо из вас знаком с ОГК-2, зайдите на табличку с отчетами ОГК-2 и если найдете ошибку, выделите ее при помощи ctrl+Enter и дайте сообщение об ошибке — исправлю. Также, обращаю внимание, что данные по финрезам мы пока считаем за последний отчетный 2015 год, а не за последние 4 квартала, поэтому они не совсем «свежие».

По ТГК-1 у меня возникло несколько вопросов:

( Читать дальше )

Пока у нас там забиты данные по 6 компаниям… На счет ОГК-2 не уверен, что там все корректно, если кто хорошо из вас знаком с ОГК-2, зайдите на табличку с отчетами ОГК-2 и если найдете ошибку, выделите ее при помощи ctrl+Enter и дайте сообщение об ошибке — исправлю. Также, обращаю внимание, что данные по финрезам мы пока считаем за последний отчетный 2015 год, а не за последние 4 квартала, поэтому они не совсем «свежие».

По ТГК-1 у меня возникло несколько вопросов:

- а почему вообще акции когда-то в несколько раз дороже чем сейчас?

- включать ли отложенные налоговые обязательства 10 млрд руб в чистый долг компании? (я включил)

- почему выработка энергии ТГК-1 падает?

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 22 )

dr-mart |Что нового-полезного мы прикрутили на смартлаб?

- 11 октября 2016, 12:20

- |

1. Теперь вы всегда можете узнать контанго с которым торгуются фьючерсе на Мосбирже и какое «кэрри» зашито например в сишку:

котировки фьючерсов

(Сейчас 8.7% годовых)

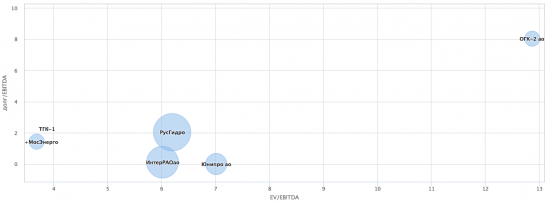

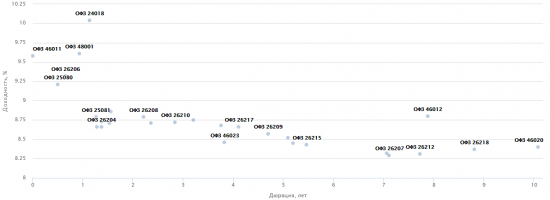

2. Мы сделали кривую доходности ОФЗ в котировках ОФЗ:

Мы также выделили в таблице бонды с переменным купоном и плавающим номиналом.

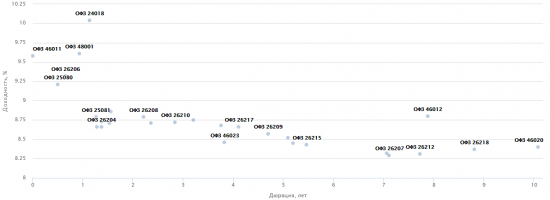

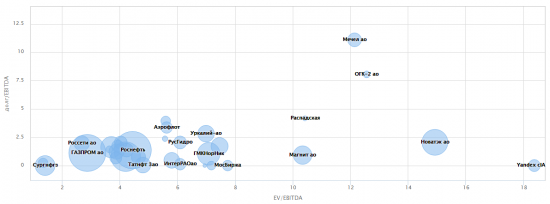

3. В разделе фундаментальный анализ мы сделали ваще полный фарш!

Спёр идею этого графика из презентации Элвиса Марламова на конференции смартлаба.

На страничке фундаментала есть скринер, который позволяет выбрать сектор и посмотреть по нему компании по выбранным критериям

Единственное, что у нас там пока

котировки фьючерсов

(Сейчас 8.7% годовых)

2. Мы сделали кривую доходности ОФЗ в котировках ОФЗ:

Мы также выделили в таблице бонды с переменным купоном и плавающим номиналом.

3. В разделе фундаментальный анализ мы сделали ваще полный фарш!

Спёр идею этого графика из презентации Элвиса Марламова на конференции смартлаба.

На страничке фундаментала есть скринер, который позволяет выбрать сектор и посмотреть по нему компании по выбранным критериям

Единственное, что у нас там пока

- данные за 2015 год.

- данные далеко не по всем компаниям

dr-mart |Кто-то слил объем акций Московской биржи на послеторговом аукционе на 4 рубля ниже рынка

- 04 октября 2016, 19:24

- |

Карма?

Сегодня мы увидели маскимальное падение акций Мосбиржи за 2 года (-6%)

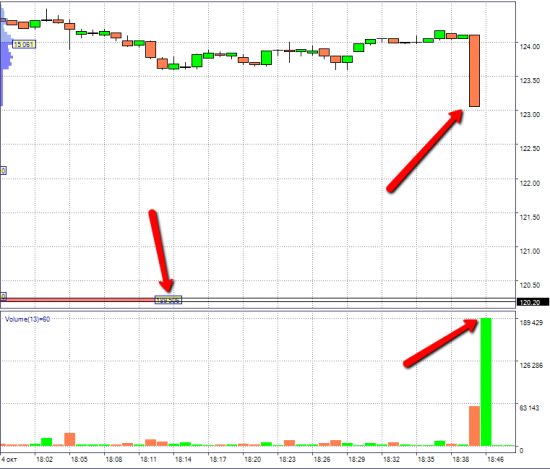

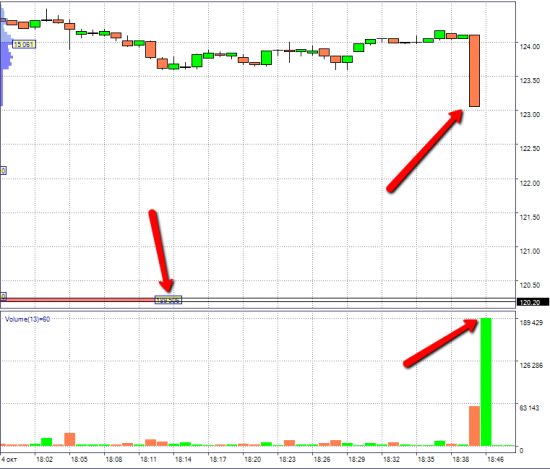

Вот последние минуты торгов:

В итоге акция рухнула до минимума за последние 2 месяца.

В чем причина?

Обсуждаем на форуме акций Московской Биржи.

Сегодня мы увидели маскимальное падение акций Мосбиржи за 2 года (-6%)

Вот последние минуты торгов:

В итоге акция рухнула до минимума за последние 2 месяца.

В чем причина?

Обсуждаем на форуме акций Московской Биржи.

dr-mart |народ, накидайте идей, что там еще можно сделать полезного на смартлабе?

- 16 сентября 2016, 21:29

- |

Вот мы сделали котировки:

http://smart-lab.ru/q/shares

Мы сделали фундаментальный анализ по компаниям

http://smart-lab.ru/q/shares_fundamental/

Можно зайти и посмотреть коэффициенты любой компании.

Например вот:

http://smart-lab.ru/q/GAZP/f/y/

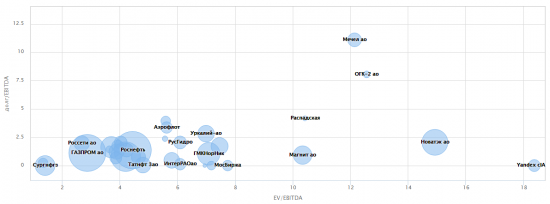

Вот например список компаний отсортированных по коэффициенту долг/EBITDA

http://smart-lab.ru/q/shares_fundamental/MSFO/debt_ebitda/

Инвесторы, скажите, какие у вас есть потребности? Что мы можем улучшить?

Что сделать, чтобы вам стало удобнее?

p.s. Про портфель пока молчим. Про портфель мы сами помним.

Помогите смартлабу победить в конкурсе инноваций от Московской Биржи:) Нам надо довести раздел до презентабельного юзабельного вида!

http://smart-lab.ru/q/shares

Мы сделали фундаментальный анализ по компаниям

http://smart-lab.ru/q/shares_fundamental/

Можно зайти и посмотреть коэффициенты любой компании.

Например вот:

http://smart-lab.ru/q/GAZP/f/y/

Вот например список компаний отсортированных по коэффициенту долг/EBITDA

http://smart-lab.ru/q/shares_fundamental/MSFO/debt_ebitda/

Инвесторы, скажите, какие у вас есть потребности? Что мы можем улучшить?

Что сделать, чтобы вам стало удобнее?

p.s. Про портфель пока молчим. Про портфель мы сами помним.

Помогите смартлабу победить в конкурсе инноваций от Московской Биржи:) Нам надо довести раздел до презентабельного юзабельного вида!

dr-mart |Что интересненького? ВТБ +5%

- 02 сентября 2016, 18:42

- |

Догоняющие потоки остаточной ликвидности нашего бычьего рынка добрались и до его хромой утки — банка ВТБ. Акции ВТБ с начала года упали на 7.7% (вполне заслуженно), в то время как индекс ММВБ вырос на 14%. Сегодня ВТБ лидирует = +5%, объем вырос в 5 раз.

Среди ликвидных акций ВТБ сегодня лидер по изменению объема.

Причины выноса на новые хаи с апреля не забываем обсуждать на форуме акций ВТБ.

Аутсайдеров немного, Мечел откатывает немного и безумный утроившийся в последние дни Мордовэнергосбыт тоже.

На нашем форуме акций сегодня в основном люди обсуждали Алросу и Фармстандарт.

В ряде неликвидов продолжается безумное ралле:)

Среди ликвидных акций ВТБ сегодня лидер по изменению объема.

Причины выноса на новые хаи с апреля не забываем обсуждать на форуме акций ВТБ.

Аутсайдеров немного, Мечел откатывает немного и безумный утроившийся в последние дни Мордовэнергосбыт тоже.

На нашем форуме акций сегодня в основном люди обсуждали Алросу и Фармстандарт.

В ряде неликвидов продолжается безумное ралле:)

dr-mart |Обзор лидеров роста и падения за сегодня

- 01 сентября 2016, 16:12

- |

Фаворит сегодня Мечал. Обсуждаем его на форуме акций Мечела.

Акции Группы ЛСР растут +2%, объемы выросли в 3 раза.

Аутсайдеры:

Среди неливидных акций у нас наблюдается веселуха в Энергосбытах.

Стоит ли добавлять их на наш форум?:))

Кстати уже месяц прошел, как мы запустили котировки акций ММВБ на смартлабе. Надеюсь вы пользуетесь и вам всё удобно. Если что-то неудобно, пишите мне — исправим.

Акции Группы ЛСР растут +2%, объемы выросли в 3 раза.

Аутсайдеры:

Среди неливидных акций у нас наблюдается веселуха в Энергосбытах.

Стоит ли добавлять их на наш форум?:))

Кстати уже месяц прошел, как мы запустили котировки акций ММВБ на смартлабе. Надеюсь вы пользуетесь и вам всё удобно. Если что-то неудобно, пишите мне — исправим.

dr-mart |Шквал отчетов МСФО 29 августа.

- 30 августа 2016, 17:22

- |

Я насчитал в новостях по акциям на смартлабе вчера 33 полугодовых отчета!

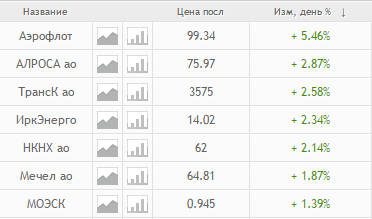

Лучшую динамику среди них показывают сегодня Аэрофлот и Алроса.

Худшую динамику показывают компании, от которых никто ничего и не ждал особо

Ну а вообще у нас какие-то чудеса происходят сейчас с акциями MRSB. Обсудить их можно на форуме акций Мордовэнергосбыт.

В общем очередной пенни-сток, который выстрелил.

Аналогичная рыночная аномалия с акциями NFAZ.

Обсудить их можно на форуме акций Нефтекамского автозавода.

Кстати переселили себя и все вчерашние полугодовые отчеты внес в нашу базу данных. Повторив это упражнение 33 раза для каждой компании, начал уже как рыба в воде себя ощущать в отчетности МСФО:))

Комментарии отключены, чтобы стимулировать обсуждение акций на нашем форуме акций.

Лучшую динамику среди них показывают сегодня Аэрофлот и Алроса.

Худшую динамику показывают компании, от которых никто ничего и не ждал особо

Ну а вообще у нас какие-то чудеса происходят сейчас с акциями MRSB. Обсудить их можно на форуме акций Мордовэнергосбыт.

В общем очередной пенни-сток, который выстрелил.

Аналогичная рыночная аномалия с акциями NFAZ.

Обсудить их можно на форуме акций Нефтекамского автозавода.

Кстати переселили себя и все вчерашние полугодовые отчеты внес в нашу базу данных. Повторив это упражнение 33 раза для каждой компании, начал уже как рыба в воде себя ощущать в отчетности МСФО:))

Комментарии отключены, чтобы стимулировать обсуждение акций на нашем форуме акций.

dr-mart |как изменилась цена акций компаний, которые отчитались сегодня?

- 29 августа 2016, 13:15

- |

Рынок падает и обороты падают. Обороты сегодня на 30% ниже, чем в пятницу.

Сегодня у нас масса отчетов. Не забывайте про календарь отчетов по акциям ММВБ на смартлабе

Для вас стараемся! Итак, я захожу в новости акций и смотрю какие сегодня были отчеты.

И добавляю их в свой watchlist акций. К настоящему моменту всего 68 наших юзеров воспользовались этой фичей смартлаба!!!

Итак, вот что получилось:

как изменилась цена акций компаний, которые отчитались сегодня?

все на ладони!

Обсудить отчеты можно на нашем форуме акций.

надеюсь, вы уже пользуетесь новыми фичами смартлаба))

Сегодня у нас масса отчетов. Не забывайте про календарь отчетов по акциям ММВБ на смартлабе

Для вас стараемся! Итак, я захожу в новости акций и смотрю какие сегодня были отчеты.

И добавляю их в свой watchlist акций. К настоящему моменту всего 68 наших юзеров воспользовались этой фичей смартлаба!!!

Итак, вот что получилось:

как изменилась цена акций компаний, которые отчитались сегодня?

все на ладони!

Обсудить отчеты можно на нашем форуме акций.

надеюсь, вы уже пользуетесь новыми фичами смартлаба))

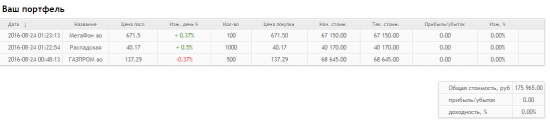

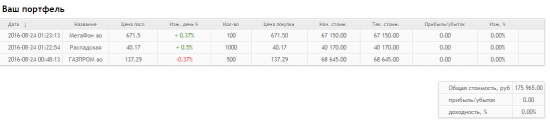

Блог компании sMart-lab.ru |Демо-инвестиционный портфель на смартлабе

- 24 августа 2016, 01:21

- |

Товарищи, приветствую!

Мы продолжаем развивать инвестиционную тему. Что уже сделано?

================

1. новости акций <NEWS>

2. календарь по акциям <ECO>

3. котировки акций <Q>

4. форум акций http://smart-lab.ru/forum/

5. таблица с фундаментальным анализом компаний http://smart-lab.ru/q/shares_fundamental/

================

ну и теперь мы сделали ещё демо-инвест-портфель.

портфель пока без кэша — можно просто добавлять акции, и считается доходность портфеля по тем акции, которые в нём есть

тестируем, добавляем свои предложения....

Добавить акцию в портфель можно на странице котировок — найдете сами <Q>

Если у кого-то не нажимается плюсик, нажмите Ctrl+R, сбросив кэш броузера.

Посмотреть свой портфель можно по адресу:

http://smart-lab.ru/q/watchlist

Кидайте идеи в каменты

как сделать всё еще более удобным!

Мы продолжаем развивать инвестиционную тему. Что уже сделано?

================

1. новости акций <NEWS>

2. календарь по акциям <ECO>

3. котировки акций <Q>

4. форум акций http://smart-lab.ru/forum/

5. таблица с фундаментальным анализом компаний http://smart-lab.ru/q/shares_fundamental/

================

ну и теперь мы сделали ещё демо-инвест-портфель.

портфель пока без кэша — можно просто добавлять акции, и считается доходность портфеля по тем акции, которые в нём есть

тестируем, добавляем свои предложения....

Добавить акцию в портфель можно на странице котировок — найдете сами <Q>

Если у кого-то не нажимается плюсик, нажмите Ctrl+R, сбросив кэш броузера.

Посмотреть свой портфель можно по адресу:

http://smart-lab.ru/q/watchlist

Кидайте идеи в каменты

как сделать всё еще более удобным!

dr-mart |Вялый день

- 16 августа 2016, 19:26

- |

Сегодня на стороне растущих акций ничего примечательного — только AMEZ отличился, +6%, но на падающих объемах.

Снизу поинтереснее смотреть… Квадра, которая вчера была +33%, сегодня -8%. На чем она вчера росла мы так и не поняли:)

Среди трешстоков сегодня плюсанул Красный Котельщик (+40%). Обсудить эту акцию можно на форуме акций ТКЗКК ап

Сегодня на смартлабе как раз был пост по этой теме.

А вообще, объемы сейчас смехотворные.

ММВБ сегодня 28 млрд руб., на 16% выше, чем вчера.

По секторам разбивка следующая:

Наш форум акций сегодня вялый, всего 77 сообщений за день.

Я продолжаю потихонечку забивать годовые фундаментальные данные ко компаниям.

Сегодня добавил НЛМК и Аэрофлот.

По-прежнему не понимаю, как забивать отчеты металлургов, к-е публикуют результаты в баксах, черти.

Снизу поинтереснее смотреть… Квадра, которая вчера была +33%, сегодня -8%. На чем она вчера росла мы так и не поняли:)

Среди трешстоков сегодня плюсанул Красный Котельщик (+40%). Обсудить эту акцию можно на форуме акций ТКЗКК ап

Сегодня на смартлабе как раз был пост по этой теме.

А вообще, объемы сейчас смехотворные.

ММВБ сегодня 28 млрд руб., на 16% выше, чем вчера.

По секторам разбивка следующая:

Наш форум акций сегодня вялый, всего 77 сообщений за день.

Я продолжаю потихонечку забивать годовые фундаментальные данные ко компаниям.

Сегодня добавил НЛМК и Аэрофлот.

По-прежнему не понимаю, как забивать отчеты металлургов, к-е публикуют результаты в баксах, черти.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс