Блог им. ch5oh |Дорогой станок! Посвящение всем кому торговый терминал кажется непосильной обузой

- 21 сентября 2017, 17:35

- |

Давайте посмотрим на гениальное произведение технической мысли: фрезерный обрабатывающий центр V700 фирмы СтанкоМашСтрой.

Цена этого чуда составляет всего-навсего 35 миллионов рублей.Несложно предположить, что еще ему нужно помещение и электричество эдак киловатт 30, далее различные расходники типа режущих головок и сменных насадок, периодическое тех.обслуживание, чистка, смазка и так далее.

К этому станку нужно поставить рукастого и головастого рабочего, который будет в правильном порядке нажимать кнопки и инженера, который сможет подготавливать 3Д модели деталей и продумывать программу выполнения обработки.

Учтем естественный износ деталей и амортизацию и предположим, что его срок жизни 10 лет. Это даст «временной распад» порядка 300 тыр/мес.

Итого можно прикинуть, что ежемесячная стоимость владения этим чудом составит порядка 400-500 тыр/мес. Может и больше.

( Читать дальше )

- комментировать

- 951 | ★13

- Комментарии ( 63 )

Блог им. ch5oh |Опционный робот в Америке, EW2.CME.M2017, день 4

- 05 июня 2017, 17:47

- |

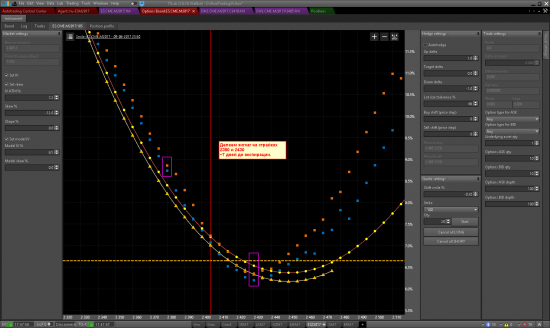

Продолжаем вести позицию на недельные опционы на е-мини СП500 (начало цикла тут).

В чем идея: пробуем риск-реверсал (ака зигзаг) на американских опционах на е-мини.

- Брокер Exante.

- Базовый актив — фьючерс ES.CME.M2017 биржи CME.

- Недельные опционы с истечением 9 июня 2017 (уже ~4 торговых дня). Код EW2.CME.M2017.xxxxx

- Торговая платформа — ТСЛаб 2.0.

- Чтобы не было мучительно больно используется демо-счет.

В пятницу довольно активно вырос американский фьючерс, пришлось оперативно перестраивать позицию.

К сожалению, не было времени отчитаться. За понедельник никаких особых движений не было.

Четверг, 1 июня 2017

В четверг стал расти фьючерс на американский индекс (примерно до ~2413).

Благодаря этому позиция показала прибыль. Автохеджер только выравнивал дельту (фиксировал прибыль).

Позиция стала уходить в зону купленных стреддлов (отрицательной теты).

Чтобы сдвинуть кочергу вправо (извините за сленг, имеется в виду "кривая оценки позиции на момент истечения опционов"),

( Читать дальше )

Блог им. ch5oh |Опционный робот в Америке, EW2.CME.M2017, день 1

- 31 мая 2017, 19:34

- |

Для расширения кругозора (моего в частности и Смарт-Лаба в целом) решил попробовать риск-реверсал на американских опционах на е-мини.

- Брокер Exante.

- Базовый актив — фьючерс ES.CME.M2017 биржи CME.

- Недельные опционы с истечением 9 июня 2017 (~7 торговых дней). Код EW2.CME.M2017.xxxxx

- Торговая платформа — ТСЛаб 2.0.

- Чтобы не было мучительно больно используется демо-счет.

Сначала настраиваем улыбку.

По сравнению с нашим рынком она очень круто наклонена (-12).

Выбираем страйки на глазок, примерно по критерию "максимальная разность по волатильности".

Рабочий объём возьмем 20 лотов в каждом страйке (2380 и 2430 при текущей цене БА 2405.00).

Никаким котированием не занимаемся. Просто берем чужие биды/аски.

( Читать дальше )

Блог им. ch5oh |Счастье купленного опционщика - горе проданного

- 15 мая 2017, 12:04

- |

Коротко: сегодня утром джек-пот для всех, кто покупал волатильность (опционы)

и ушел на выходные в гамма-положительной позе.

Во многом ради таких моментов и стоит формировать гамма-положительную позицию

с низкой тетой: чтобы досидеть до своего счастья и не разориться при этом на распаде.

А для продавцов волатильности это кошмарный кошмар. Как говорится, "ничто не предвещало"...

Подробности (с длинными скучными полезными пояснениями,

почему была сделана корректировка позиции в разные моменты):

После ухода маркет-мейкера с опционов на Сбербанк стало грустно и скучно (ВЕРНИСЬ!).

Для нашего маленького торгового счета (порядка 82 тыр, открыт в Финам) остался

доступным для торговли (с точки зрения принятия разумных рисков, разумеется)

только фьючерс на рубль-доллар (SiM7 — майская серия).

Поэтому сразу после майских праздников (точнее, 2 мая 2017 года) с новыми силами и

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс