Блог им. boing |Завтра рост

- 21 января 2026, 14:27

- |

Зять Трампа Джаред Кушнер и спецпосланник президента США Стивен Уиткофф

13:43, 21 января 2026

21 января. INTERFAX.RU — Спецпосланник президента США Стив Уиткофф заявил, что в четверг планируется его встреча с российским лидером Владимиром Путиным.

«Встречусь с Путиным в четверг, Россия запросила встречу», — приводит агентство Bloomberg слова Уиткоффа из его интервью телеканалу CNBC.

Также Уиткофф сообщил, что в поездке его будет сопровождать зять президента США Джаред Кушнер. «Я поеду в Москву с Кушнером, отправляемся в четверг», — отметил спецпосланник.

«За последние недели отмечается множество успехов по теме России и Украины», — также сказал Уиткофф.

При этом он выразил мнение, что Россия пойдет на соглашение по Украине. В то же время Уиткофф уточнил, что основным препятствием, остающимся на пути к урегулированию, являются территориальные вопросы.

-------------------------

Рынок встрепенулся на новости о приезде посланников мира уже завтра (я писал об этом 19.01).

( Читать дальше )

- комментировать

- 343

- Комментарии ( 2 )

Блог им. boing |Нефтяники РФ продолжат затягивать пояса

- 22 декабря 2025, 20:17

- |

22 дек. 2025 г., Refinitiv

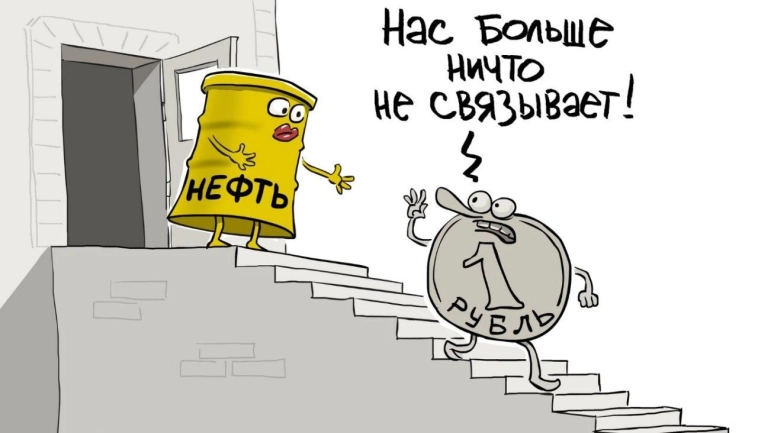

Наступающий год сократит доходы российских нефтяников на фоне снижающихся под влиянием избытка предложения мировых цен, крепкого рубля, а также западных санкций, считают аналитики.

В то время как власти РФ пытаются поддержать устойчивость бюджета за счет роста налогов для бизнеса в течение трех лет подряд, испытывающая серьезные внешние вызовы российская нефтянка балансирует на грани окупаемости инвестиций.

Нефтяные компании РФ посадят акционеров по итогам этого и следующего годов на дивидендную диету, забыв тучный 2024, уверены аналитики.

«Маржинальность в долларах за баррель российских нефтяных компаний в 2023-2024 годах была одной из лучших за последнее десятилетие. Однако мы оцениваем, что российским компаниям будет достаточно трудно вернуться на пиковые показатели в 2026 году из-за слабой конъюнктуры», — считает Марк Шумилов из Ренессанс Капитала.

По итогам первых трех кварталов 2025 года крупнейшая российская нефтяная компания Роснефть сократила чистую прибыль акционеров на 70% год к году, Газпромнефть - на 38%, на фоне падения цен на нефть и укрепления рубля.

( Читать дальше )

Блог им. boing |Сбер

- 05 декабря 2025, 19:52

- |

Впервые Сбер объединяет День инвестора и итоги года.

10 декабря Герман Греф лично представит ключевые результаты, которых удалось достичь за второй год реализации «Стратегии 2026», и главное — объяснит, куда Сбер идёт дальше.

( Читать дальше )

Блог им. boing |ОЗОН приступил к СВО

- 25 ноября 2025, 16:21

- |

Глава ЦБ также настаивает на запрете на продажу на маркетплейсах продуктов дочерних банков.

(А банкам продавать товар на дочерних МП? Нужны равные условия. Банк ОЗОН заводи себе МП Озон)*

Минэкономики отбрехалось, что в 289-ФЗ «О платформенной экономике» уже есть возможность на уровне правительства РФ устанавливать необходимые требования к цене товара на платформах. В Минэкономики считают, что внедрение тех или иных ограничений применительно к скидкам нужно рассматривать комплексно, а эффекты — прогнозировать, учитывая и оценивая последствия для продавцов и покупателей, а также их конечное влияние на всю платформенную экономику в целом.

Один неопознанный банк сделал вброс: рынок обеспокоен динамичным развитием банков Wildberries и Ozon.

( Читать дальше )

Блог им. boing |Банки (не все) живее всех живых в условиях инфляции и СВО

- 20 ноября 2025, 10:04

- |

Чистая прибыль «Т-технологий» по МСФО за III квартал составила 45,2 млрд рублей

Операционная чистая прибыль группы «Т-технологии» (в неё входят Т-банк, «Т-страхование», «Т-инвестиции» и другие компании холдинга) по МСФО за третий квартал 2025 года выросла на 19% по сравнению с прошлым годом — 45,2 до млрд рублей (в 2024-м была на уровне — 37,8 млрд рублей).

За девять месяцев 2025 года чистая прибыль группы выросла на 43% год к году, до 120 млрд рублей.

Рентабельность капитала группы в III квартале 2025 года составила 29,2%, снизившись с 32,7% за аналогичный период 2024 года.

«Впервые в истории выручка Т превысила триллион рублей за 9 месяцев года. Это больше, чем за весь 2024 год. Наш высокотехнологичный бизнес уже достиг впечатляющих масштабов: каждый второй трудоспособный житель России пользуется продуктами экосистемы", — приводятся в сообщении компании слова президента «Т-технологий» Станислава Близнюка.

( Читать дальше )

Блог им. boing |Дмитрий Дризе — о ситуации вокруг активов ЛУКОЙЛа

- 14 ноября 2025, 19:24

- |

Дмитрий Дризе — о ситуации вокруг активов ЛУКОЙЛа

Согласно предварительной информации агентства Reuters, появился первый серьезный претендент на зарубежные активы ЛУКОЙЛа — американский инвестиционный фонд Carlyle Group. Структура эта знаменательна не только активами на сумму более чем $147 млрд. В свое время там исправно трудились 41-й президент Соединенных Штатов Джордж Буш-старший, его сын, 43-й президент США Джордж Буш-младший, бывший заместитель директора ЦРУ и министр обороны США Фрэнк Карлуччи, бывший госсекретарь Джеймс Бейкер, а также экс-премьер Великобритании Джон Мейджор. Имена говорят сами за себя.

План Дональда Трампа был понятен изначально — он предпочитает сочетать большую политику с большой экономикой. Общий смысл в том, чтобы забрать собственность российской компании под американскую юрисдикцию. Мало того, что это сулит большую прибыль, так еще и позволяет диктовать условия Европе, в частности, Румынии и Болгарии, которые напрямую зависят от двух НПЗ, расположенных в этих странах.

( Читать дальше )

Блог им. boing |Лукойл

- 11 ноября 2025, 22:04

- |

«Лукойл» предупредил власти РФ о глубоком кризисе в компании из-за американских санкций

Представители «Лукойла» уже предсказуемо обратились в правительство за господдержкой, но понимают, что шансов на ее получение совсем немного (учитывая не самую простую экономическую ситуацию в нашей стране).

Тем не менее, представители нефтяной компании сообщают, что вынуждены будут уже в начале следующего года свернуть все без исключения свои социальные программы в регионах присутствия — это может сильно ухудшить жизнь в целом ряде муниципалитетов Татарстана и Пермского края (как минимум).

В Минэнерго РФ в ответ на заявления «Лукойла» говорят, что компания сама ошиблась, сделав слишком большую ставку на международную часть своего бизнеса — которая теперь оказалась буквально «убита» санкциями США. Поэтому на текущий момент никакой речи о предоставлении «лукойловцам» каких-либо льгот или выплат от государства попросту не идет и идти не может.

INSIDER

Блог им. boing |Х5

- 27 октября 2025, 12:19

- |

27 октября. ИНТЕРФАКС — ПАО «Корпоративный центр ИКС 5» (MOEX: X5) (X5) по итогам III квартала увеличило EBITDA по МСФО 17 на 0,6%, до 71,7 млрд рублей, говорится в сообщении компании.

Рентабельность по показателю снизилась до 6,2% с 7,3% в III квартале 2024 года.

Чистая прибыль уменьшилась на 19,9%, до 28,3 млрд рублей.

Показатели оказались лучше консенсус-прогноза: опрошенные «Интерфаксом» аналитики ожидали EBITDA на уровне 70,44 млрд рублей, чистую прибыль — 24,9 млрд рублей.

Скорректированная EBITDA в отчетном периоде увеличилась на 1,6% и составила 74,2 млрд рублей. Рентабельность понизилась до 6,4% с 7,5% годом ранее.

Валовая прибыль увеличилась на 15%, до 274,94 млрд рублей. Маржинальность по показателю уменьшилась до 23,7% с 24,4% за за счет роста товарных потерь на фоне развития категории готовой еды, повышения логистических расходов и снижения коммерческой рентабельности при росте доли сети «Чижик» в выручке.

Выручка группы повысилась на 18,5% в годовом выражении — до 1,16 трлн рублей — на фоне увеличения торговых площадей и LfL-продаж.

( Читать дальше )

Блог им. boing |Норникель -перспективы

- 10 октября 2025, 15:25

- |

В России разработали солнечные панели для окон.

«Норникель» и НИТУ МИСИС создали и продемонстрировали масштабированные прототипы первых в РФ полупрозрачных солнечных панелей. Разработка предназначена для интеграции в стеклянные фасады и крыши зданий, сообщили в «Норникеле».

В ближайшее время разработчики приступят к опытной эксплуатации и испытаниям модулей на долговечность и надежность, уточнили в компании.

Новая технология, известная в мире как Building Integrated Photovoltaics (BIPV), превращает архитектурные элементы в источники электроэнергии. При этом панели, встроенные в фасад, генерируют электричество, пропускают в помещение дневной свет и защищают от перегрева, отражая тепловое излучение.

«Панели нового поколения демонстрируют оптимальное сочетание прозрачности и эффективности. По расчетам, каждый квадратный метр такой поверхности способен вырабатывать до 150 ватт электроэнергии при сохранении прозрачности выше 30%», — уточнили в «Норникеле».

В основе разработки лежат гибридные перовскитные пленки толщиной менее микрона, которые наносятся на поверхность методом печати. Ключевой инновацией разработки стал отказ от непрозрачных металлических контактов в пользу многослойных прозрачных электродов, отметили в компании. Устойчивость к окислению и долговечность им придает палладий.

( Читать дальше )

Блог им. boing |Блумберг запугивает, а ЦМАКП ободряет

- 11 августа 2025, 19:47

- |

ВТБ показал обвал доходов от кредитования.

Ситуация с падением доходов от кредитования во втором по величине российском банка ВТБ может быть серьезнее, чем свидетельствует официальная отчетность, пишет Bloomberg со ссылкой оценки топ-менеджеров финансового института.

Детали. Свою отчетность за второй квартал по МСФО ВТБ обнародовал (https://www.interfax.ru/business/1038936) 31 июля. Согласно ей, чистый процентный доход ВТБ (это разница между процентами, которые банк зарабатывает по кредитам и выплачивает по депозитам) за шесть месяцев упала на 49% по сравнению с аналогичным периодом прошлого года и составила 146,8 млрд рублей (1,9 млрд долларов США).

▪️Падение доходов от кредитования вызывает опасения относительно стабильности банка на фоне экономического давления, вызванного войной в Украине, пишет Bloomberg.

▪️Как объясняет издание, такое большое падение — редкое явление у сопоставимых по размеру кредитных организаций. А неназванные топ-менеджеры банка в частных беседах дают понять, что данные не отражают истинной серьезности ситуации, сообщили собеседники агентства, знакомые с ситуацией.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс