Блог компании БКС Мир инвестиций |5 защитных инструментов

- 03 сентября 2024, 18:08

- |

Российский рынок уже достиг привлекательных для покупки уровней, однако продажи продолжаются. Почему? В большей степени такая динамика связана с активностью нерезидентов. А ястребиные заявления ЦБ и отчеты компаний все-таки служат дополнительным отягощающим фактором. В такой нервозной и непонятной ситуации попробуем сконцентрироваться на защитных инструментах, а также найти точку опоры на рынке акций.

Золото

Данный металл в рекламе не нуждается. Сейчас он переходит к коррекции, а значит, в ближайшей перспективе может появиться удачный момент для покупки. Инвестировать в золото можно через множество инструментов. На фондовом рынке это могут быть фьючерсы на золото в долларах США за тройскую унцию (GOLD), в рублях за один грамм (GL), а также вечные фьючерсы в рублях за один грамм (GLDRUBF).

Есть возможность вложиться и в так называемое биржевое золото — торгуется под тикером GLDRUB_TOM. Оно доступно только в рублях лотами с шагом в 1 грамм. Фактически такая сделка является вложением в то золото, что находится в хранилищах НКЦ на территории России.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

Блог компании БКС Мир инвестиций |Осенний дивидендный сезон. Готовимся к первым отсечкам

- 03 сентября 2024, 13:56

- |

Осенний дивидендный сезон проходит с сентября по октябрь — в это время многие компании делают промежуточные выплаты акционерам за первое полугодие. Размеры дивидендных выплат обычно скромнее, чем в летнем сезоне, однако достаточно значительны, чтобы поддержать рынок.

Чтобы получить дивиденды, необходимо удерживать акции на момент дивидендной отсечки — с учетом режима торгов Т+1 — за один рабочий день до закрытия реестра.

С перечнем всех предстоящих закрытий реестров можно ознакомиться в дивидендном календаре.

Осенний дивидендный сезон 2024

Формальной даты открытия осеннего дивидендного сезона нет. Как правило, он стартует в начале сентября. В этом году первой станет отсечка «Мать и дитя». Всего на текущий момент ожидается 28 закрытий реестров, большинство приходится на октябрь. Это число не окончательное, поскольку некоторые компании еще не дали рекомендаций по промежуточным выплатам.

Ожидаемые выплаты

На диаграмме показан размер выплат от эмитентов, которые будут выплачивать промежуточные дивиденды этой осенью, а также приведена дивидендная доходность по этим бумагам.

( Читать дальше )

Блог им. bcs |3 бумаги на неделю. Дивиденды поддержат котировки Газпром нефти

- 03 сентября 2024, 09:47

- |

Скорее всего, российский рынок акций продолжит падать на этой неделе — факторы давления сохраняют силу. Индекс МосБиржи стремительно приближается к уровню 2600, который трудно преодолеть только лишь психологически — его эффективность раньше не подтверждалась. Это серьезно повышает риски дальнейшего падения до поддержки вблизи 2500 — но не исключает возможности роста отдельных компаний даже в таких условиях.

• Газпром нефть: предстоящая выплата дивидендов поддержит котировки.

• НОВАТЭК: откат после пробоя поддержки заверен — снова вниз.

• Полюс: котировки проигнорировали рост цен на золото.

Газпром нефть

Впереди у Газпром нефти — выплата дивиденда за I полугодие. Это поддерживало и будет поддерживать котировки до дивидендной отсечки. Также стоимость акций вновь приблизилась к сильному уровню поддержки в районе 640 руб., что повышает вероятность роста в ближайшие дни. Итоговая дивдоходность бумаг к концу года может составить примерно 17%, что делает их привлекательными на текущих уровнях.

( Читать дальше )

Блог компании БКС Мир инвестиций |Акции для активных трейдеров на сентябрь 2024

- 02 сентября 2024, 10:32

- |

Цикл статей «Наиболее подходящие акции для активных трейдеров» продолжается. Оценим волатильность рынка в августе, спрогнозируем динамику Индекса МосБиржи на сентябрь, обозначим вероятный курс самых турбулентных бумаг.

В поисках дна

За август Индекс МосБиржи похудел еще на 8%, в моменте было 2650 п., или 50% коррекции от всей волны роста с минимумов 2022 г. по пики мая 2024 г. Если оценивать провал рынка с максимумов этой весны, то уже было -25%, и по «биржевым нормативам» — это уже медвежий рынок.

Эскалация на фронте, жесткая риторика ЦБ по ставке, выход нерезидентов через регуляторные лазейки, обвал бумаг закредитованных корпораций и риски допэмиссий — откинули широкий рынок на дно лета 2023 г.

Технически бенчмарк пришел на важные поддержки, бумаги изрядно перепроданы, а фундаментально многие негативные факторы уже оценены рынком. Сделаем предположение: коррекция себя исчерпала, есть вероятность формирования базы для восстановления. В сентябре ожидается возврат рынка на 2800 п. и выше.

( Читать дальше )

Блог компании БКС Мир инвестиций |Финансовый сектор. Высокие процентные ставки — фокус на маржу

- 30 августа 2024, 19:29

- |

Сезон отчетности за I полугодие 2024 г. по МСФО в финансовом секторе подошел к концу. Посмотрели, как за это время вела себя чистая процентная маржа — один из ключевых показателей доходности банковского бизнеса. У большинства банков под нашим покрытием маржа практически не изменилась по сравнению с аналогичным периодом в прошлом году. Компании уделяют большое внимание управлению процентным риском. Сохраняем «Позитивный» взгляд на финансовый сектор.

Главное

• ЦБ поднял ставку почти в 2 раза, до 16%, во II полугодии 2024 г. с 7,5% в I полугодии 2023 г.

• Результаты за I полугодие 2024 г. — преимущественно устойчивая маржа.

• Сохраняем «Позитивный» взгляд на акции Сбера, ТКС Холдинга, ВТБ и Совкомбанка.

• Взгляд на сектор в целом — тоже «Позитивный».

• Санкции против банков несут средние риски для бизнес-модели банка.

В деталях

Что такое чистая процентная маржа. После завершения сезона отчетности по МСФО за I полугодие в банковском секторе аналитики посмотрели на динамику чистой процентной маржи.

( Читать дальше )

Блог компании БКС Мир инвестиций |Дивидендный монитор: на выплаты от каких компаний могут рассчитывать инвесторы

- 30 августа 2024, 09:53

- |

Период основных дивидендных выплат в 2024 г. закончился, однако до конца текущего года инвесторы могут рассчитывать на промежуточные дивиденды от ряда компаний.

Главное

• Представляем три бумаги с высокой вероятностью дивидендных выплат до конца года.

Газпром нефть — привлекательно в качестве промежуточных дивидендов на фоне остальных.

Преф и обычка Ростелекома — доходность в среднем выше, чем у других, так как выплачивают годовой дивиденд.

• Выплаты Норильского никеля, Х5 Group и HeadHunter все еще под вопросом.

В деталях

Дивидендный поток уменьшился, но не иссяк. Период основных дивидендных выплат закончился, однако на рынке все еще есть компании, которые до конца года могу заплатить промежуточные дивиденды. Впрочем, стоит отметить, что отдельные эмитенты планируют заплатить осенью годовой дивиденд — например, Ростелеком.

В нашу таблицу не попали компании, от которых инвесторы все еще ждут дивиденды:

• Х5 Group — сроки и размер выплаты могут зависеть от сроков завершения редомициляции, а также, на наш взгляд, от того, выкупит ли в процессе компания долю зарубежных акционеров.

( Читать дальше )

Блог компании БКС Мир инвестиций |Нефтегазовый сектор vs Электроэнергетика

- 29 августа 2024, 14:27

- |

Продолжаем сравнение различных секторов на основе Стратегии БКС для российского рынка акций на III квартал. Сегодня рассмотрим нефтегазовый сектор и электроэнергетическую отрасль. Общий потенциал их прироста на горизонте года заметно различается. Однако перспективные бумаги присутствуют в обоих секторах.

Сектор нефтегазовых предприятий является одним из самых популярных на российском рынке акций. Это обусловлено исторически сложившимся сырьевым характером отечественной экономики. По мере долгосрочного ослабления курса рубля представители добывающей экспортной отрасли неизменно выигрывали от сокращения издержек в отечественной валюте.

Однако в последние годы их положение оказалось осложнено радикальным ужесточением режима внешних санкций и увеличением налоговой нагрузки. Так или иначе, рентабельность в нефтяном сегменте остается высокой и даже перекрывает докризисные уровни 2015–2021 гг.

Бизнес-модели газодобывающих компаний оказались под угрозой. Газпром вынужден искать новых потребителей, а НОВАТЭК испытывает недостаток танкеров ледового класса для перевозки СПГ.

( Читать дальше )

Блог компании БКС Мир инвестиций |Перспективы экспортеров: привлекательные нефтяники и металлурги

- 29 августа 2024, 10:14

- |

Ожидаемое к концу 2024 г. ослабление рубля до 95 руб. за доллар, а затем и прогнозируемое снижение ставки в I квартале 2025 г. могут благоприятно отразиться на финансовых результатах компаний-экспортеров при конвертации валютной выручки в рубли. Текущая ДКП достаточно жесткая, поэтому отдаем предпочтение компаниям с низким уровнем закредитованности. В материале собрали подборку таких бумаг.

Нефть и газ

Взгляд на сектор:

Цены на нефть находятся на комфортных для бюджета и нефтяных компаний уровнях. Риски санкционного давления отчасти сохраняются, вместе с тем экономика Китая, одного из крупнейших импортеров нефти, восстанавливается медленнее, чем ранее ожидалось. С подобными рисками способны справиться лучше крупные нефтяные компании с сильным балансом.

Лукойл

Взгляд аналитиков «Позитивный», цель на год — 9800 руб. (+52,4%)

• Прогнозируемые финансовые результаты должны быть значительно выше исторических, что может позволить выплатить дивиденды за 2024 г. в размере 1200 руб. на акцию (17,7% доходность).

( Читать дальше )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. Рынок падает, выбираем интересные бумаги

- 28 августа 2024, 18:26

- |

Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте.

Крепкая акция

Акции Сбербанка остаются одними из наиболее понятных и привлекательных бумаг на рынке. У банка исторически низкая стоимость фондирования, из-за чего в период роста ставок он может чувствовать себя лучше банковского сектора в целом. По итогам I полугодия Сбер нарастил чистую прибыль на 11%, до 816 млрд руб. Ранее глава Сбера Герман Греф отмечал, что ожидает роста прибыли по итогам 2024 г. — банк может выплатить крупные дивиденды по итогам года. Аналитики БКС Мир инвестиций прогнозируют 14,6% дивдоходности на горизонте 12 месяцев.

Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год — 390 руб./ +48%

Высокий коэффициент

Ключевой фактор инвестиционной привлекательности акций Газпром нефти — коэффициент дивидендных выплат выше, чем в среднем по отрасли. За 2023 г. компания направила на дивиденды 75% от чистой прибыли по МСФО против около 50% у большинства конкурентов. Совокупная дивдоходность за 2023 г. составила 10,6%.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Аутсайдеры помогают зарабатывать

- 28 августа 2024, 15:10

- |

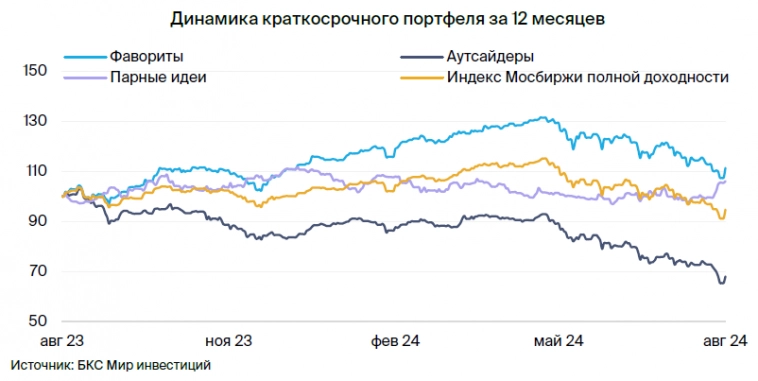

В долгосрочной перспективе текущие цены на акции многих компаний уже выглядят привлекательно, поэтому полагаем, что вскоре может активизироваться интерес со стороны долгосрочных инвесторов. Наши аутсайдеры — бумаги со ставкой на падение рынка — снизились на 24%, поддержав динамику нашего портфеля за последние 3 месяца.

Главное

• Краткосрочные идеи: без изменений в портфелях.

• Динамика портфеля за последние три месяца: фавориты упали на 14%, Индекс МосБиржи — на 15%, аутсайдеры — на 24%.

В деталях

• Сбер — сильная маржа и рентабельность, несмотря на рост процентных ставок.

• ТКС — рост бизнеса и клиентской базы отражается в сильных финансовых результатах, возврат к дивидендам.

• ЛУКОЙЛ / Газпром нефть — устойчивые финансовые показатели на фоне сильного баланса и бизнес-модели, высокие дивиденды в отрасли.

• Ozon — оценка привлекательнее после коррекции, претендент на лидерство в сфере онлайн-торговле.

• Мосбиржа — защитная история, поддержка высоких процентных ставок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал