Блог компании БКС Мир инвестиций |5 идей в российских акциях. Фавориты на ближайшие месяцы

- 18 сентября 2024, 17:14

- |

Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте.

Крепкая акция

Акции Сбербанка остаются одними из наиболее понятных и привлекательных бумаг на рынке. У банка исторически низкая стоимость фондирования, из-за этого в период роста ставок он может чувствовать себя лучше банковского сектора в целом.

По итогам I полугодия Сбер нарастил чистую прибыль по МСФО на 11%, до 816 млрд руб. Ранее глава Сбера Герман Греф отмечал, что ожидает роста прибыли по окончании 2024 г. — банк может выплатить крупные дивиденды по итогам года. Падение акций последних недель подняло форвардную дивдоходность акций Сбербанка к 14% на горизонте 12 месяцев.

Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год — 390 руб./ +49%

Высокий коэффициент

Ключевой фактор инвестиционной привлекательности акций Газпром нефти — коэффициент дивидендных выплат выше, чем в среднем по отрасли. За 2023 г. компания направила на дивиденды 75% от чистой прибыли по МСФО против около 50% у большинства конкурентов.

( Читать дальше )

- комментировать

- 2.8К | ★1

- Комментарии ( 0 )

Блог компании БКС Мир инвестиций |Портфели БКС. Возможен позитив на рынке

- 17 сентября 2024, 17:33

- |

После решения ЦБ РФ по ключевой ставке покупатели активизировались. При этом есть вероятность ухода навеса от «недружественных» резидентов, что также позитивно для российского рынка акций. Однако с учетом геополитических рисков наш взгляд на рынок остается нейтральным.

Главное

• Краткосрочные идеи остаются без изменений.

• Динамика портфеля за последние три месяца: фавориты упали на 10%, Индекс МосБиржи — на 11%, а аутсайдеры — на 19%, что позитивно, учитывая нашу ставку на падение.

Краткосрочные фавориты: причины для покупки

• Сбер — рост прибыли и высокая рентабельность.

• ТКС Холдинг — интеграция Росбанка станет новым этапом роста.

• ЛУКОЙЛ/Газпром нефть — устойчивость бизнеса и высокие дивиденды.

• Ozon — рассчитываем на отскок при развороте на рынке акций, в среднесрочной перспективе претендент на лидерство в онлайн-торговле.

• Мосбиржа — рост ключевой ставки приносит дополнительные доходы.

• Яндекс — ждем, что компания покажет хорошие результаты за III квартал 2024 г.

( Читать дальше )

Блог компании БКС Мир инвестиций |Рынок пробивает нисходящий тренд. Куда дальше и что купить? Что купить

- 16 сентября 2024, 16:08

- |

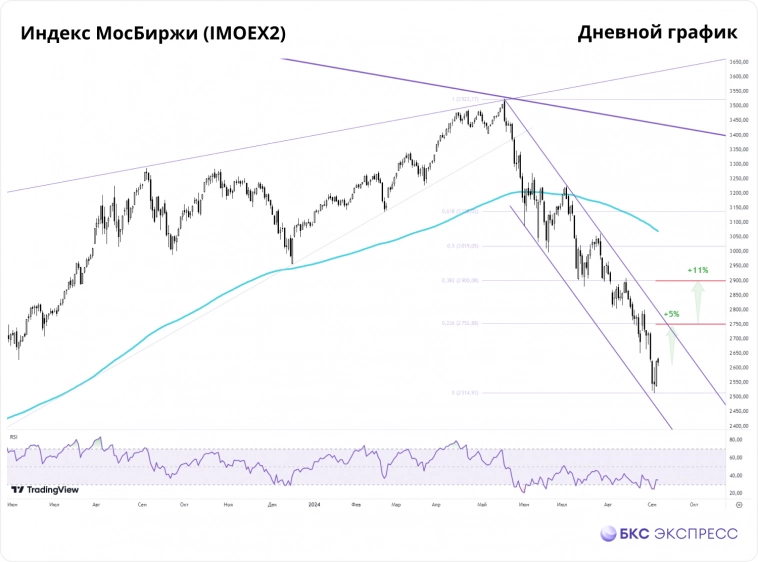

Индекс МосБиржи поднялся выше 2730 пунктов, пробивая нисходящий тренд, который тянулся с мая. За последние две недели рынок очертил линию дна и начал развивать отскок. Определяем ближайшие ориентиры по индексу, а также пополняем портфель перспективными бумагами.

Техническая картина

• Индекс МосБиржи в сентябре начал развивать отскок после падения на 29% от максимумов мая.

• На текущий момент индекс пробивает майскую нисходящую трендовую и входит в зону сопротивлений 2730–2750 п., совпадающую с уровнем 23,6% по Фибоначчи.

• Нужно пару дней на закрепление выше 2730 и можно будет уверенней говорить о продвижении к следующей цели на 2900 (+6%) и далее восстановлении к 200-дневной скользящей средней в район 3020 (еще +4%).

Мультипликаторы

Последние 10 лет P/E российского рынка держался на значении около 6х, а сейчас опустился до 4х, как в кризисный 2022 г. Это означает, что акции значительно недооценены, а рынок выглядит особенно привлекательным для инвесторов. Ожидаемая дивидендная доходность индекса на горизонте 12 месяцев приближается к 10%.

( Читать дальше )

Блог компании БКС Мир инвестиций |3 бумаги на неделю. После повышения ставки

- 16 сентября 2024, 09:45

- |

Индекс МосБиржи на прошлой неделе вырос более чем на 1,5%, хотя в середине недели наблюдались коррекционные движения. Решающим событием стало заседание ЦБ, на котором регулятор вновь поднял ставку — до 19%. Несмотря на ужесточение денежно-кредитной политики и «ястребиную риторику» ЦБ, рынку все равно удалось показать уверенный рост. Это может быть сигналом, что общерыночная коррекция завершается.

• Газпром нефть: цена вышла из паттерна «Треугольник».

• Татнефть-ап: нисходящий тренд сломлен.

• ЛСР: для роста нет оснований — ждем продолжения нисходящего тренда.

Газпром нефть

У бумаг Газпром нефти есть серьезные основания для активного роста быстрее рынка. Помимо высокой дивидендной доходности, цена акций в пятницу вышла из паттерна «Треугольник», преодолев его верхнюю границу после трех месяцев формирования фигуры. В то же время есть сигналы на покупку и на индикаторах: индекс относительной силы пересек свой 50-й уровень.

( Читать дальше )

Блог компании БКС Мир инвестиций |Рынок нефти. Коррекция возможна, но уверенности нет

- 12 сентября 2024, 14:59

- |

С конца 2022 г. нефть стабильно держалась в коридоре $70–90 за баррель. Однако на фоне слабых данных спроса и роста предложения вне ОПЕК+ Brent вчера просела до $69 за баррель, пробив сложившийся диапазон. Цены могут как восстановиться до $80, так и перейти в новый диапазон близко к $60 за баррель. Если нефть останется на уровне $70 за баррель, EBITDA нефтяных компаний может упасть на 10% и более.

Главное

• Цены на нефть держались на удивление стабильно в районе $80 за баррель. Однако вчера Brent впервые с конца 2022 г. пробила отметку в $70, после чего отскочила до $71,6 за баррель на текущий момент.

• Пессимистичный сценарий представляется сейчас более вероятным. Слабые данные из США и Китая на протяжении всего года (промпроизводство, рынок жилья и другие). Нефтяные рынки считают, что рецессия почти неизбежна или уже началась. Добыча вне ОПЕК+ растет: на 10% только в США с конца 2022 г. — +1,2 млн баррелей за сутки.

• Оптимистичный сценарий еще возможен, но нужны определенные предпосылки: резкое улучшение экономических показателей, дальнейшее сокращение добычи ОПЕК+ или перебои в поставках.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Корзина аутсайдеров принесла двухзначную доходность за 3 месяца

- 11 сентября 2024, 14:32

- |

В центре внимания на этой неделе у инвесторов будет заседание ЦБ РФ (в пятницу, 13 сентября), на котором Банк России озвучит решение по ключевой ставке. Если риторика регулятора окажется не столь жесткой, как ранее, а ставка не изменится, то полагаем, что покупательская активность на рынке вырастет.

Главное

• Краткосрочные идеи остались без изменений.

• Динамика портфеля за последние три месяца: фавориты упали на 13%, Индекс МосБиржи — на 13%, аутсайдеры — на 21%.

Краткосрочные фавориты: причины для покупки

• Сбер — сохранение сильных результатов в условиях жесткой монетарной политики.

• ТКС Холдинг — история роста в высокомаржинальном розничном сегменте.

• ЛУКОЙЛ/Газпром нефть — сильный баланс и перспектива высоких дивидендов в отрасли.

• Ozon — среднесрочная ставка на отскок при развороте на рынке акций, претендент на лидерство в онлайн-торговле.

• Мосбиржа — бенефициар высоких процентных ставок.

• Яндекс — ожидаем хороших результатов за III квартал 2024 г.

( Читать дальше )

Блог компании БКС Мир инвестиций |Рынок развернулся вверх. Куда дальше и что купить?

- 05 сентября 2024, 14:07

- |

Российский рынок акций прервал затяжную волну снижения. Индекс МосБиржи потерял 1000 пунктов от майских максимумов, или 29%. Это весьма существенная коррекция. На текущей неделе последовал уверенный отскок. Определяем ближайшие цели восстановления и перспективные бумаги.

Техническая картина

• Индекс едва не протестировал отметку в 2500 пунктов прежде, чем последовал отскок. Он все еще близок к состоянию перепроданности по сигналам RSI.

• Потенциал снижения в нисходящем канале последних месяцев был почти исчерпан, а потенциал роста достигает отметки 2750 пунктов. Здесь же проходит первый уровень коррекции по Фибоначчи.

• Следующий уровень коррекции расположен на 2900 и предполагает подъем еще на 11%. При этом индекс только начинает сближение со своей 200-дневной скользящей средней, до которой еще большой потенциал восстановления.

Мультипликаторы

Последние 10 лет P/E российского рынка держался на значении около 6х, а сейчас опустился до 4х, как в кризисный 2022 г. Это означает, что акции значительно недооценены, а рынок выглядит особенно привлекательным для инвесторов. Ожидаемая дивидендная доходность индекса на горизонте 12 месяцев приближается к 10%.

( Читать дальше )

Блог компании БКС Мир инвестиций |Защитные бумаги: какие акции могут выглядеть лучше рынка

- 04 сентября 2024, 17:44

- |

Выбираем лучшие компании из крепких секторов экономики.

Картина рынка

Индекс МосБиржи находится в затяжной коррекции. Высокие процентные ставки оказывают давление. В решении о том, каким бумагам отдать сейчас предпочтение, многое зависит от ожиданий и состояния конкретных секторов.

Ключевые вводные

• К концу 2024 г. ждем ослабления нацвалюты к 95 руб. за доллар. В такой ситуации потенциально интересны сильные экспортеры.

• Во всех сценариях ЦБ высокая ключевая ставка с нами надолго — отдаем предпочтение компаниям с низким или отсутствующим долгом.

• Выбираем наиболее перспективные сектора экономики.

Нефть и газ

Данный сектор является главным бенефициаром возможного ослабления рубля. Однако здесь сохраняются риски усиления санкционного давления. Цены на нефть находятся на комфортном для бюджета и компаний уровне. Возможные «черные лебеди» — слабое восстановление китайской экономики и рецессия в США.

С такими рисками лучше всего способны справиться крупные нефтяники с сильным балансом

( Читать дальше )

Блог компании БКС Мир инвестиций |Не упустить лучшие дни

- 04 сентября 2024, 17:04

- |

В момент падения рынка инвесторы могут придерживаться разных подходов. Кто-то хеджирует позиции, кто-то сокращает, и, конечно, всех интересует, где будет дно. Поймать его очень сложно, но если затянуть с восстановлением позиций, то можно пропустить существенный этап восстановительного роста. Как гласит статистика, треть от всего среднегодового роста приходится лишь на 10 торговых дней.

Рынок акций исторически растущий

Рынок акций исторически растущий. Для того, чтобы в этом убедиться, достаточно посмотреть на долгосрочные графики. Можно оценить статистику и в разрезе одного дня. Для этого посмотрим на Индекс МосБиржи (IMOEX), который не учитывает дивиденды, а также Индекс МосБиржи с дивидендами (MCFTR).

В истории индексы в конкретно выбранный день чаще растут. При этом их средняя доходность также положительна, что говорит о том, что номинально за это время на рынке вы бы скорее преуспели, нежели потеряли деньги.

( Читать дальше )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. К каким бумагам присмотреться на падении рынка

- 04 сентября 2024, 13:18

- |

Крепкая акция

Акции Сбербанка остаются одними из наиболее понятных и привлекательных бумаг на рынке. У банка исторически низкая стоимость фондирования, из-за этого в период роста ставок он может чувствовать себя лучше банковского сектора в целом. По итогам I полугодия Сбер нарастил чистую прибыль на 11%, до 816 млрд руб. Ранее глава Сбера Герман Греф отмечал, что ожидает роста прибыли по итогам 2024 г. — банк может выплатить крупные дивиденды по итогам года. Падение акций последней недели подняло форвардную дивдоходность бумаг Сбербанка к 15% дивдоходности на горизонте 12 месяцев.

Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год — 390 руб./ +58%

Высокий коэффициент

Ключевой фактор инвестиционной привлекательности акций Газпром нефти — коэффициент дивидендных выплат выше, чем в среднем по отрасли. За 2023 г. компания направила на дивиденды 75% от чистой прибыли по МСФО против около 50% у большинства конкурентов. Совокупная дивдоходность за 2023 г. составила 10,6%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал