Блог компании Иволга Капитал |Можно ли избежать дефолтов в портфеле ВДО? Можно и большинства

- 25 октября 2024, 07:01

- |

Завтра на Конференции Смарт-Лаба Дмитрий Александров из Иволги раскроет тему в деталях и с примерами.

Возьмем слайды из его презентации, чтобы сказать об основном.

• Избежать всех дефолтов, вероятно, не получится. С точки зрения арифметики доходности этого и не нужно.

Доходность на рынке облигаций упрощенно определяется как безрисковая ставка (скажем, РЕПО с ЦК, 20,5% сейчас) плюс премия за риск. Для облигаций, в особенности низкорейтинговых (они же ВДО) первый риск – дефолтный.

Если ваш портфель собирает все дефолты подряд, но диверсифицирован хотя бы по 20 позициям, вы не разоритесь. Да, дефолты ходят группами, то ни одного за полгода-год, то все разом. Но на горизонте 2-3 лет ваша доходность будет сравнима с безрисковой, или депозитной. Наверно, чуть выше в компенсацию за низкую ликвидность.

Но, больше рискуя, хочется и больше заработать.

• Даже если часть дефолтных облигаций покинула ваш портфель до дефолта, пусть и с некоторыми потерями при продаже, вы в статистическом выигрыше. Возможно, небольшом. Но выгода зависит от дистанции. Даже небольшой выигрыш реинвестируется и за пятилетку поможет обогнать депозит, скажем, в 1,5 раза (мы обгоняем вдвое).

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 11 )

Блог компании Иволга Капитал |Несколько слов про дефолты

- 11 сентября 2024, 07:43

- |

Несколько слов про дефолты. В финансовой системе, имеющей очевидные проблемы с корпоративным кредитным процессом, дефолты – дело времени. Сегежа, рейтинг которой позавчера упал на новые -2 ступени (теперь BB+, до этого было 2 падения по 2 ступени, начинали с A+). Росгео (рейтинг А- с негативным прогнозом, а с сегодня – на пересмотре), сообщившее вчера, что не имеет средств на погашение 6-миллиардного выпуска в конце сентября. Это не исключения, это симптомы. Которых должно становиться больше. Что-то выживет, что-то нет.

Повторим давнюю мысль. Воспринимать банковский депозит в истории с рискованным рынком облигации как тихую гавань – это комфортная форма самообмана. Облигации с возросшей вероятностью дефолта можно (хотя бы постараться) продать. Проблемный кредит просто так назад не заберешь. Теперь он — потеря банка, он же — неконтролируемый риск вкладчика.

Всё интересное – впереди и, видимо, совсем не за горами.

Есть / был сдерживающий фактор в виде ФНБ. На него мы долго полагались в суждениях о стабильности. Но по мере сокращения фонда средства из него должны выделяться всё более избирательно и неохотно. Так что это сдерживание, возможно, уже в прошлом.

( Читать дальше )

Блог компании Иволга Капитал |Оценки вероятностей дефолтов по облигациям от российских рейтинговых агентств

- 08 августа 2024, 06:33

- |

Три из четырех РА публикуют данные о вероятности дефолта в зависимости от уровня рейтинга

Эксперт РА

— Используют фактические данные по собственным рейтингам. Период наблюдения с 2022 по 1 полугодие 2024. Суммарное количество рейтингов, действовавших на начало каждого года, 7560, зарегистрированных дефолтов — 203

— Из 203 зарегистрированных дефолтов большая часть пришлась на середину десятых годов: 2014 — 35, 2015 — 52, 2016 — 44 (т. е. 65% от всех дефолтов пришлось на 3 года наблюдений). Скорее всего, большая часть дефолтов была связана с зачисткой банковского сектора, которая выпала на эти годы, до 2019 года нефинансовые компании получали рейтинги в очень ограниченном количестве

НКР

— Готовит аналитическое исследование о вероятностях дефолтов в зависимости от уровня рейтинга. Исследование основано на результатах бэк-тестирования ключевых методологий НКР. В рамках бэк-тестирования за период с 2005 по 2021 год определены свыше 5 600 тестовых рейтингов по более чем 900 объектам: региональным органам власти, нефинансовым компаниям, банкам и страховым организациям РФ

( Читать дальше )

Блог компании Иволга Капитал |Парадоксы и дефолты ВДО. УК Голдман Групп как повод

- 14 ноября 2023, 07:08

- |

Обложка сайта УК Голдман Групп, goldmangroup.ru/

Вчера, 13 ноября УК Голдман Групп не выплатила купон по своему выпуску номиналом 1 млрд р. (выпуск торгуется на Бирже СПБ). По меньшей мере, информации о его выплате мы не обнаружили.

4 днями ранее Банк России опубликовал предписание к СКПК Агро Вклад об ограничении привлечения денег. СКПК, как можно видеть на сайте самого кооператива, находится в тесном партнерстве с ГГ. Мы на этот факт обратили отдельное внимание.

С момента предписания КПК фактически прекратил работу, в т.ч., как понимаем, выплату процентов и основных сумм своим членам (вкладчикам).

По нашей оценке, задолженность КПК по договорам займам – около 1,8 млрд р.

Через облигации, включая коммерческие, Голдман Групп и дочерние компании (ОбъединениеАгроЭлита, ТД Мясничий, ИС петролеум) с 2018 по 2021 год заняли 2,8 млрд р., из которых 1,5 млрд р. было погашено.

Кроме того, в начале 2022 года ГГ через Фридом Финанс привлекла в pre-IPO фонд, предположительно, около 1,5 млрд р. IPO так и не произошло.

( Читать дальше )

Блог компании Иволга Капитал |С какими результатами входим в 23 год? Песочница LIVE. Прямой эфир 29 декабря в 16:00

- 28 декабря 2022, 17:17

- |

Подведем итоги 2022 года, поговорим о дефолтах прошедших и будущих, в ВДО и не только. И обозначим ключевые риски и возможности на 23 год

— С какими результатами входим в 23 год?

— Какие дефолты ждем?

— Как побороть девальвацию и инфляцию?

Ответим на вопросы зрителей в прямом эфире завтра, 29 декабря, в 16:00. Подключайтесь по ссылке

( Читать дальше )

Блог компании Иволга Капитал |Подкаст "Песочница_LIVE. Поляризация. О тектонических тенденциях макро- и микроэкономического мира с обязательной вставкой про ВДО.

- 31 октября 2022, 09:04

- |

☝️ Подписывайтесь и слушайте в любое время на любой для Вас удобной площадке.

Для удобства расписали тайминг по темам разговора:

10:28 — Как начало СВО и мобилизация отразились на портфелях PRObonds ВДО и Акции.

17:18 — Динамика доходностей облигаций строительных компаний (АПРИ Флай, Страна Девелопмент, Джи Групп).

22:16 — Новые имена в портфеле: ВИС, Промомед, ЭТС.

36:36 — Дефолты.

41:41 — Оптима: уйти, чтобы вернуться.

45:20 — Зачем читать пресс-релизы РА.

47:50 — Поляризация. Политика выше экономики.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Индекс потенциальных дефолтов. Состояние на 6 сентября

- 07 сентября 2022, 08:18

- |

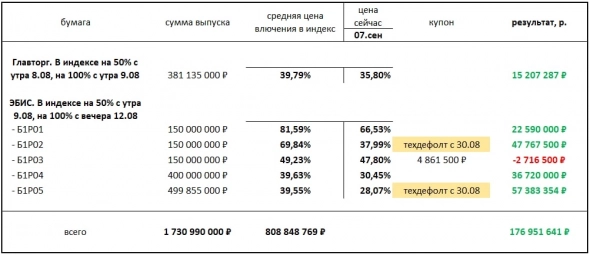

Индекс потенциальных дефолтов накапливает первую статистику. Приведенный график индекса отражает совокупную величину обесценения облигаций, помещенных в него, в рублях (за вычетом выплаченных по этим бумагам купонов).

( Читать дальше )

Блог компании Иволга Капитал |Индекс потенциальных дефолтов ВДО. Пока без обновлений

- 31 августа 2022, 07:43

- |

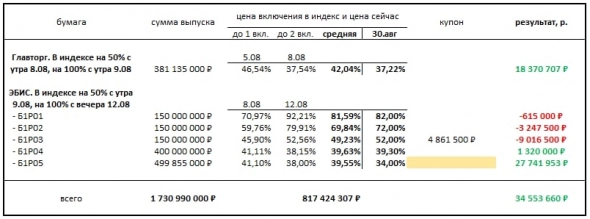

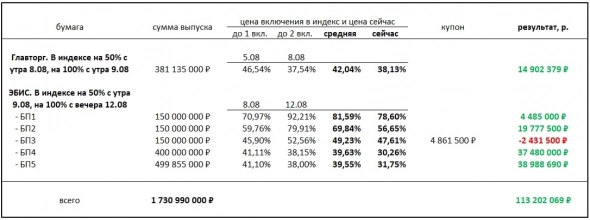

Индекс потенциальных дефолтов (наш мысленный эксперимент) с момента последней публикации 19 августа не изменился по составу. Изменение – в динамике. 19 августа результат индекса (разница между текущими ценами облигаций и ценами включения в индекс, а также выплаченными купонами по ним) превышал 113 млн.р., а вчера составляла только 34 млн.р.

В индексе 6 бумаг, одна – дебютная облигация Главторга, 5 – выпуски ЭБИСа. За это время в полный дефолт ни одна из них не ушла. Но вчера по 5-му выпуску ЭБИСа не было выплаты купона (по меньшей мере, нет раскрытия соответствующей информации от эмитента). Ближайший купон Главторга — 15 сентября.

У обоих эмитентов сохранились неизменными и статусы блокировок банковских счетов. У ЭБИСа они действуют с 17 августа, у Главторга – с 26 июля.

Индекс в конце нынешней или в начале следующей недели, вероятно, пополнится новыми именами. От практики публикации кандидатов в индекс уходим, чтобы не задавать ненужных дискуссий. Зато и тянуть с расширением индекса смысла нет. Времена на облигационном рынке интересные, а в сегменте ВДО особенно.

( Читать дальше )

Блог компании Иволга Капитал |Индекс потенциальных дефолтов. Первая статистика

- 19 августа 2022, 08:25

- |

С момента запуска нашего эксперимента – индекса потенциальных дефолтов – прошло 10 дней. Для выводов рано, для первой числовой информации достаточно.

Статистика приведена в таблице. Слово «индекс» не волне отражает суть идеи. Это, скорее, портфель дефолтов. Его идея – показать, сколько можно было бы сэкономить или, напротив, упустить, если продать бумаги при включении их в индекс.

Но продажа облигаций – такая же абстракция, как и сам индекс. На практике ее реализовать проблематично. Поэтому информация (для нас) имеет сугубо индикативное значение.

Вернемся к таблице. У каждой облигации, помещенной в индекс, 2 цены включения в него. Первая непосредственно предшествовала предварительному включению бумаги в индекс (на первые 50% от суммы выпуска), вторая – подтверждению включения в индекс (оставшиеся 50% выпуска). Со временем механизм включения изменится. Справа приведен результат включения в рублях. Это разница между текущей ценой облигации и средней ценой включения в индекс, результат рассчитывается в пересчете на всю сумму выпуска, из него вычитаются выплаченные по бумаге купоны.

( Читать дальше )

Блог компании Иволга Капитал |Индекс дефолтов

- 08 августа 2022, 07:40

- |

Дефолтный риск – самый болезненный, если речь о портфеле высокодоходных облигаций. На портфели первоклассных бумаг больше влияют инфляция и политика базовых процентных ставок.

Дефолты в сегменте ВДО из-за его молодости долго казались редкими событиями. По аналогии с давно сложившимся первым эшелоном. Однако ситуация резко изменилась в нынешнем году. По сути, она лишь пришла в норму. Не нужно думать, что в рейтинговом диапазоне B- — BBB+ нынешние дефолтные проблемы – локальный всплеск. В особенности в диапазоне B- — BB+.

Значит, можно вводить дефолтный индикатор, временно назовем его индексом дефолтов. Мы видим это так. Какие-то облигации мы считаем наиболее подверженными дефолту или обесценению. И добавляем их в индекс, по сложившимся на данный момент котировкам. Скорее всего, подобные бумаги будут стоить меньше 100% от номинала. И это добавляет риска нашему предположению. Если компании здоровы, а облигации продолжат обслуживаться и вырастут в цене, прогноз будет убыточен.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс