Блог компании Иволга Капитал |22 июля – открытие книги заявок на IPO АПРИ, ведущего уральского девелопера

- 19 июля 2024, 11:02

- |

Книга будет открыта с 22 по 29 июля. Старт торгов – 30 июля.

Организатор IPO — ИК Иволга Капитал. От себя скажем так: 5 лет нашего партнерства с АПРИ – это участие в истории его бурного роста.

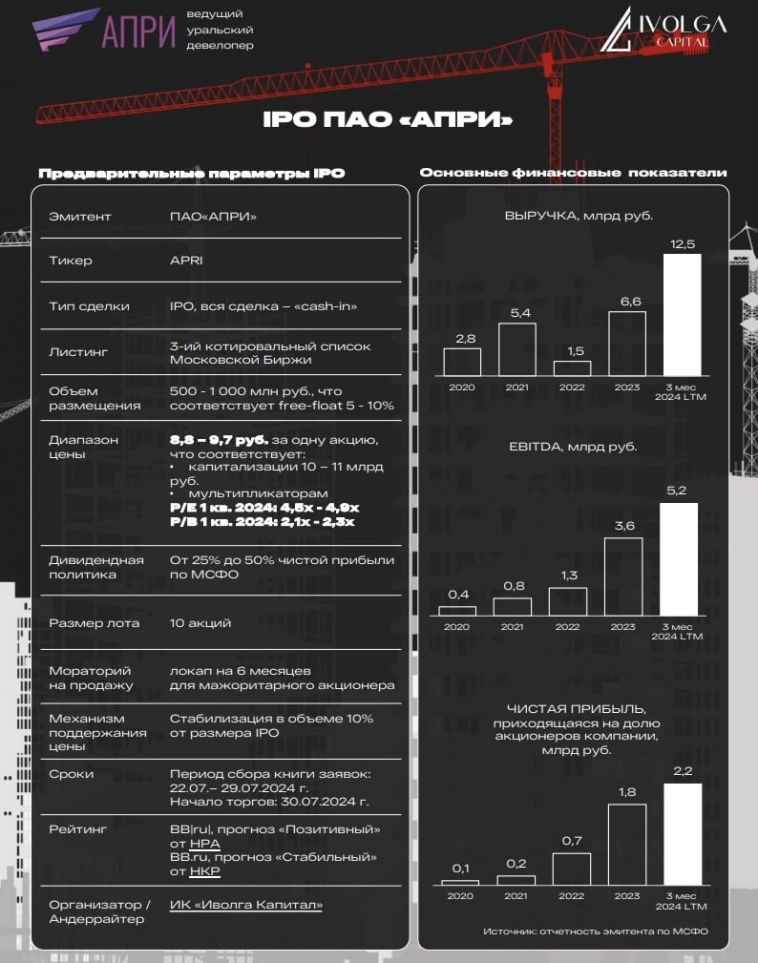

Параметры размещения прилагаем по ссылке. Основной из них – стартовый коэффициент P/E (отношение капитализации к прибыли), он ожидается в диапазоне 4,5-4,9, в зависимости от итоговой цены акции.

Важно! Предполагается полное удовлетворение поданных на IPO АПРИ заявок, без аллокации. Лучше и особенно с поправкой на рынок разместить в ходе IPO меньшую долю акций (но не менее 5% от акционерного капитала), чем обеспечить непредсказуемый навес продаж на вторичных торгах.

Вопросы и пожелания вы можете задать и высказать специалистам Иволги в телеграмме — Федору Звереву @fedor_zverev, Владе Матвеевой (с понедельника 22.07) @vladlenamatveeva, Денису Богатыреву @Denis_Bogatyrev,

или напишите, пожалуйста, в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Увеличение доли акций в портфеле акций / денег

- 19 июля 2024, 10:28

- |

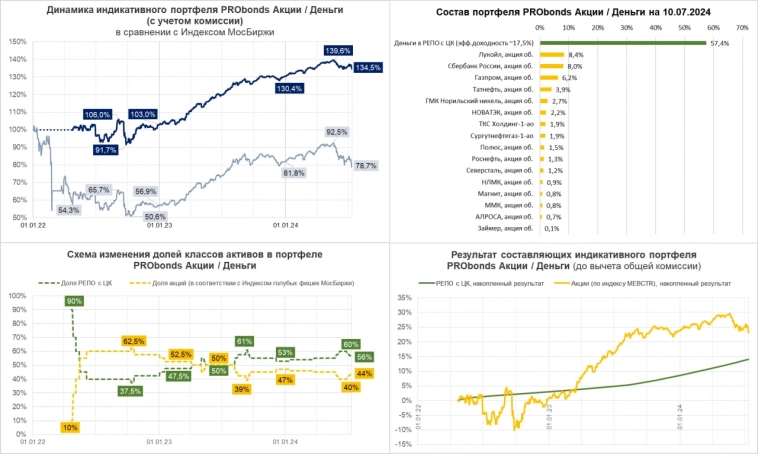

Если Индекс МосБиржи окажется выше 3 006 п., совокупная позиция в акциях в портфеле PRObonds Акции / Деньги будет увеличена с ~43% до 44% от активов. Позиция в акциях формируется в соответствии с Индексом голубых фишек + совсем немного Займера. Остальные активы портфеля, после сделки их окажется 56% — в РЕПО с ЦК, с актуальной эффективной ставкой размещения денег около 17,5% годовых.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |Индекс IPO – вторичный рынок. 28,7% за год, но -9,3% за полгода

- 19 июля 2024, 07:14

- |

На нашей странице IPO приведено 4 IPO-индекса, отражающих динамику новых акций в разной интерпретации. Здесь можно поиграть графиками и цифрами: https://ivolgacap.ru/ipo_probonds/

Для наглядности возьмем только 1 индекс: Узкий Индекс PRObonds IPO – вторичный рынок. Все акции с новых IPO попадают туда на 5-й день торгов и сохраняются в индексе 1,5 года. В него не входят акции, одновременно попавшие в 3 уровень листинга и имеющие кредитный рейтинг не выше BB-. Доли акций примерно равны.

Индекс вполне практический. Держать портфель в соответствии с ним несложно, плюс отсекаются явно сложные истории (аналогичный широкий индекс, который пополняется всеми подряд IPO, явно хуже по результату).

( Читать дальше )

Блог компании Иволга Капитал |АПРИ - ведущий Уральский девелопер: о текущих результатах компании

- 18 июля 2024, 14:23

- |

Уже в понедельник открывается книга заявок на IPO АПРИ, в преддверии мы написали небольшой материал о текущих результатах компании и немного про отрасль:

— текущее положение рынка жилищного строительства;

— главные операционные и финансовые показатели АПРИ;

— про акции девелоперов на Московской бирже.

ССЫЛКА НА МАТЕРИАЛ

( Читать дальше )

Блог компании Иволга Капитал |Влияет ли маркетмейкинг на цену акций? На нашем опыте с акциями Займера первый ответ – да и положительно

- 17 июля 2024, 07:19

- |

С 10 июня мы на практике пытаемся реализовать предположение, что ликвидность акции положительно влияет на ее цену.

С 10 июня Иволга Капитал – маркетмейкер в акциях Займера.

Первые 5 недель нашей работы с акцией высказанного предположения, как минимум, не опровергают.

IPO Займера состоялось 12 апреля по цене 235 р. С этого момента по 7 июня акция снизилась до 186,3 р., или на -20,7%. И в разы проиграла динамике Индекса МосБиржи (снижение индекса с 12 апреля по 7 июня всего -6,5%).

С 7 июня (последние торги перед стартом маркетмейкинга) по 16 июля акции Займера продолжали снижаться. Но уже заметно переигрывая Индекс МосБиржи: -5,9% у Займера против -8,9% у индекса.

Что мы понимаем под созданием ликвидности? Маркетмейкер не накручивает торговых оборотов, он просто не уклоняется от приходящих в данную акцию сделок, становясь часто лучшим покупателем для продавца и лучшим продавцом для покупателя. На сделки маркетемейкера пришлось примерно 30% всех июльских торгов акциями Займера, довольно много.

( Читать дальше )

Блог компании Иволга Капитал |Или мы сгущаем краски, или молчаливое фондовое падение – опережающий экономический индикатор

- 16 июля 2024, 07:16

- |

На графике: Индексы МосБиржи и RGBI с начала 2023 года в сопоставлении с доходностью денежного рынка (индекс MOEXREPO, напрямую зависит от ключевой ставки)

5%-ный рост ВВП на фоне падающего уже 2 месяца рынка акций (падение обнулило результат последнего года). На фоне сокращения сумм первичных размещений облигаций хотя бы вдвое от привычной нормы. В параллели с непрерывно растущими доходностями облигаций, от ОФЗ до ВДО.

В относительной тишине. Тишина – спутник тренда. В отличие от паник или эйфорий, вестников его завершения, шумных явлений. Мы вправе ожидать и Индекса МосБиржи, и Индекса RGBI (индекс цен ОФЗ) ниже, и облигационных доходностей еще выше.

Спустя всего 10 дней ЦБ должен объявить новое решение о ключевой ставке.

Когда ставка прыгнула к 12% в прошлом августе, особенно когда достигла 16% в декабре, считалось, что это ненадолго. Но 16% задержались. Новый консенсус: впереди повышение до 17-18%.

Что ж, в попытке прострелить себе ноги, можно и так.

Но если фондовый рынок – опережающий индикатор (мы же в рыночной экономике), желательно руководствоваться его сигналами.

( Читать дальше )

Блог компании Иволга Капитал |Как сберечь нервы для заработка на фондовом рынке. Или правило 1%

- 12 июля 2024, 07:23

- |

Чем дольше мы занимаемся управлением активами, тем меньше ищем в этом процессе скрытых смыслов и больше полагаемся на несложную дисциплину.

Сегодня в нескольких штрихах о «правиле одного процента».

Это когда вы не можете одномоментно совершить операцию больше, чем на 1% от суммы вашего счета. Мы вовсю применяем это правило в портфеле Акции / Деньги. Но неявно применяем намного шире (т.е. повсеместно).

Могут быть вариации. В портфеле ВДО мы публикуем сделки по понедельникам и размываем каждую из них на 0,5%-1% от активов портфеля на всю неделею (по 0,1-0,2% в день).

Можно еще продавать или покупать что-либо (лучше – менять всю структуру портфеля) не более чем на 1% от общей суммы в течение какого-то времени. Например, выходить из акций не быстрее, чем на 1% от активов в час. Если очень не терпится – хоть в 5 минут. Но всё же 1%-ными частями.

Почему это важно? Ваши потери на фондовом рынке – это, скорее всего, чей-то заработок на ваших же эмоциях. Эмоция требует реакции без обдумывания. Страшно – продавай, выгодно – покупай.

( Читать дальше )

Блог компании Иволга Капитал |АПРИ объявляет параметры IPO

- 11 июля 2024, 12:25

- |

Один из самых быстрорастущих эмитентов ВДО и точно – самый щедрый эмитент ВДО, девелопер АПРИ (BB.ru / BB|ru| с позитивным прогнозом) финализирует планы своего IPO.

Книга открывается 22 июля. Начало торгов намечено на 30 июля.

Организатор IPO АПРИ — Иволга Капитал.

Мы отлично видим рынок. И исходим из того, что на высоком рынке легко купить и легко потерять. На низком – трудно и первое, и второе.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |Падение рынка акций вроде бы не закончилось. И что мы с этим будем делать

- 11 июля 2024, 06:21

- |

Начнем с наболевшего. Индекс МосБиржи вчера сделал еще 2,4% вниз и плотно ушел под отметку 3 000 п. (итог среды 2 980 п.). Снижение индекса от локального пика 17 мая – ровно -15%.

Увидим ли мы классические медвежьи -20%. Скорее, да. Нынешнюю коррекцию мы сразу воспринимали не как легкую встряску (см. посты с тегами #акции и #прогнозытренды). И если так, то панические продажи – почти неизбежная ее часть. Их еще не было, и для них отправить индекс на новые -5% – посильная задача.

Что мы сами делаем в данной ситуации? У нас есть портфель PRObonds Акции / Деньги. Актуальный состав портфеля – на диаграмме: акции в соответствии и Индексом голубых фишек (так проще их покупать и продавать) и чуть-чуть Займера, а основное – деньги в РЕПО с ЦК (доходности в РЕПО вновь превысили 17% годовых). За последние 12 месяцев портфель вырос на 10,7% при (всё ещё) росте Индекса МосБиржи на 4,4%. На этой коррекции теряет -3,7% (Индекс, напомним, -15%).

Что денег в портфеле будет относительно много, решили, когда ЦБ начал поднимать ставку, в августе прошлого года (график с изменениями совокупных весов акций и денег). Дальше – игра процентами: в начале коррекции вес акций чуть снизился, после первого падения, чуть увеличился, но остался ниже докоррекционного.

( Читать дальше )

Блог компании Иволга Капитал |Рынок IPO с начала года. Лучше широкого рынка акций. Но с оговорками

- 05 июля 2024, 05:58

- |

IPO особенно зачастили с начала этого года.

Поэтому взглянем на IPO-сегмент именно в этом году. Тем более, первая его половина позади.

На нашем сайте есть страница Индексов IPO. С динамикой и расшифровками наших индексов, и результатами отдельных акций, как в графике, так и в цифрах.

Мы ведем индексы первичного рынка (сугубо мысленный эксперимент, если бы можно было с предсказуемой аллокацией участвовать во всех новых IPO). И индексы вторичного рынка, когда бумаги добавляются в индексы с обычных торгов уже после первичного размещения.

Узкие индексы, куда бумаги мало-мальски отбираются, ожидаемо лучше широких (в них добавляется всё подряд).

Наиболее практически полезен Узкий Индекс PRObonds IPO – вторичный рынок. Его рост с начала года по 3 июля – +12,4%. Просадка от апрельского максимума до июньского минимума — -16,9%.

Индекс МосБиржи с начала года (и тоже по 3 июля) — +3,4%, при максимальной просадке — -13,6%

Больше роста, больше риска. Никакого волшебства. Хотя по соотношению роста и риска на этом временном отрезке сегмент IPO лучше широкого рынка акций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал