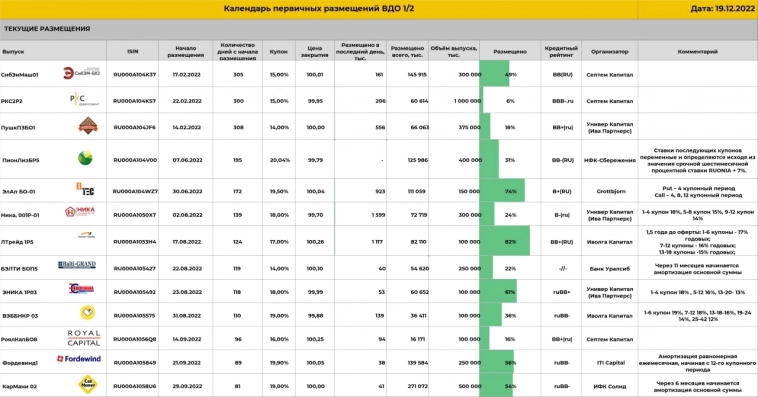

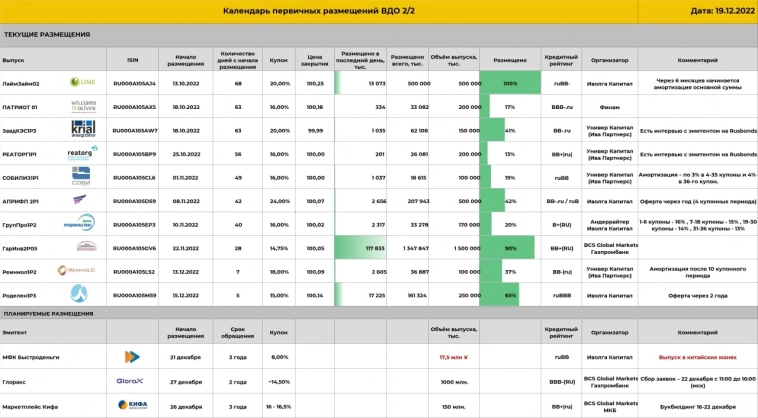

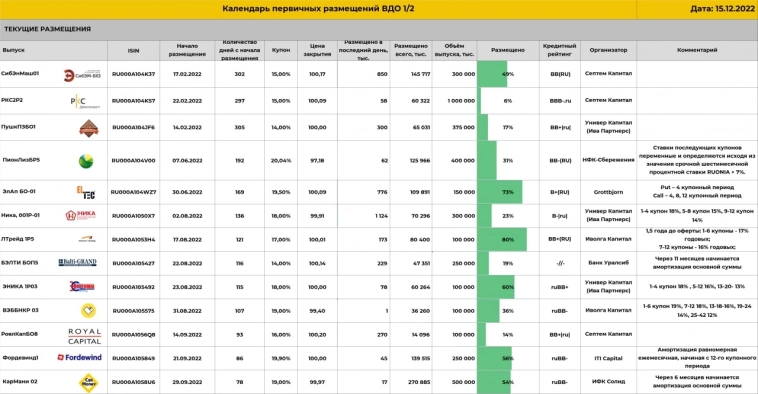

Блог компании Иволга Капитал |Календарь первичных размещений ВДО. ЛаймЗайм02 вчера завершил размещение, кто следующий?

- 20 декабря 2022, 11:35

- |

ЛаймЗайм02 вчера завершил размещение. Кто следующий?

Напоминаем, продолжаются размещения:

- 3-го выпуска облигаций ЛК Роделен ((ВВВ, 250 млн руб., YTM 16,1%);

- 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года);

- 5-го выпуска облигаций ООО Лизинг-Трейд (100 млн руб, купон 17% первые 6 мес., до оферты 1,5 года).

- 8-го выпуска облигаций АО АПРИ Флай Плэнинг (500 млн руб., 24% до оферты, 4 года).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Размещение облигаций МФК Быстроденьги в юанях переносится на 21 декабря

- 20 декабря 2022, 09:58

- |

По техническим причинам дата начала размещения выпуска МФК БыстроДеньги Ю002Р-01 переносится на 21 декабря. Параметры размещения и скрпит остаются неизменными, подать заявку можно будет с 21 декабря своему брокеру. Сегодня выставление заявок будет невозможно.

Приносим свои извинения за предоставленные неудобства!

С уважением,

ИК Иволга Капитал

Блог компании Иволга Капитал |Скрипт облигаций МФК Быстроденьги в юанях (17,5 CNY, YTM 8,3%)

- 19 декабря 2022, 16:06

- |

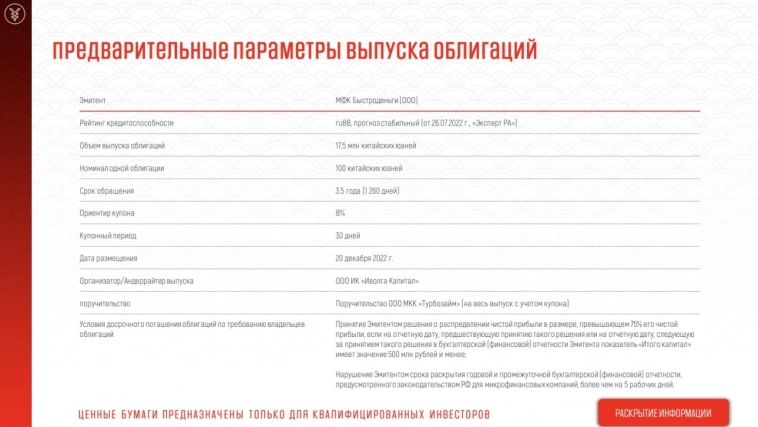

20 декабря в 10:00 МФК «Быстроденьги» начинает размещение первого выпуска облигаций в юанях

Основные параметры выпуска (подробнее — в презентации эмитента: https://t.me/probonds/8813):

— рейтинг эмитента: ruBB от Эксперт РА

— сумма выпуска: 17,5 млн. юаней (~160 млн. р.)

— номинал 1 облигации — ¥100 (около 950 рублей)

— купонный период: 30 дней

— ставка купона 8% (YTM 8,3%)

— срок обращения — 3,5 года

— поручительство МКК «Турбозайм» на полный объем выпуска и размер купонов

— облигации доступны только квалифицированным инвесторам

Организатор выпуска — ИК Иволга Капитал

ВАЖНО! Для покупки облигаций на первичном рынке необходимо иметь юани на счете на 20 декабря. Купить их можно с минимальными комиссиями на валютной секции Мосбиржи у любого крупного брокера. Если брокер предоставляет единый счет на всех рынках, достаточно просто выставить заявку на покупку. Если единого счета нет, нужно сперва перевести юани с валютной секции на фондовую

( Читать дальше )

Блог компании Иволга Капитал |ПЮДМ объявил о намерении проведения общего собрания владельцев облигаций (ОСВО)

- 19 декабря 2022, 13:37

- |

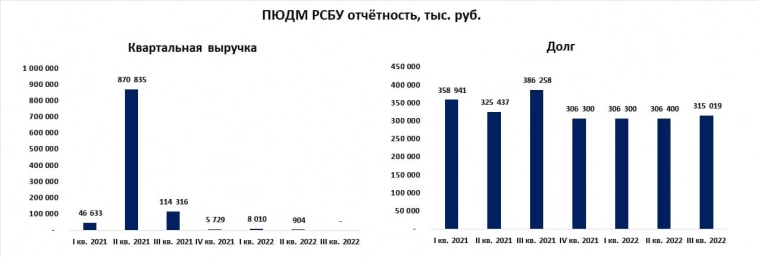

ПЮДМ опубликовал информацию о намерении проведения общего собрания владельцев облигаций (ОСВО)

Цель проведения ОСВО утверждение нового срока погашения по выпуску БО-П01

Причина исходя из сообщения: невозможность рефинансировать выпуск объёмом 116 млн. руб., погашение которого должно быть в мае 2023 года.

Удивительно, что ещё несколько недель назад бумаги торговались с доходностью менее 10% годовых. Про потенциальную проблемность выпуска писали ранее.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 19 декабря 2022, 11:27

- |

Блог компании Иволга Капитал |МФК Быстроденьги в юанях. Разбор эмитента. Прямой эфир 19 декабря в 17:00

- 18 декабря 2022, 12:12

- |

В понедельник, 19 декабря, расскажем про новый выпуск облигаций МФК Быстроденьги. Первый выпуск ВДО в юанях.

Основные темы:

• состояние рынка микрофинансирования и место Быстроденег на этом рынке

• почему Быстроденьги входят в состав портфелей ДУ, и как настроить мониторинг за эмитентами МФО

• параметры и особенности нового выпуска облигаций

Оставляйте вопросы в комментариях, мы обязательно их обсудим в эфире

( Читать дальше )

Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в высокодоходном сегменте (ЛайфСтрим, НТЦ Евровент, Солид-Лизинг, МФК Лайм-Займ, Элит Строй, ГК ЕКС, Сибирское стекло)

- 17 декабря 2022, 14:29

- |

🟢 ООО «ЛайфСтрим»

Эксперт РА подтвердил кредитный рейтинг на уровне ruBBB

ООО «ЛайфСтрим» специализируется на построении инфраструктурных решений для компаний телекоммуникационной отрасли в России и ближнем зарубежье.

Агентство не видит высоких рисков в зависимости бизнеса Компании от контента и оценивает уровень непосредственной конкуренции компании с онлайн-кинотеатрами как низкий. Это объясняется выстроенными долгосрочными взаимоотношениями с правообладателями, а также тем, что в настоящее время онлайн-кинотеатры не заинтересованы в смене фокуса деятельности с рынка b2c на рынок b2b. Основной фактор риска, который наблюдает агентство – ежегодное увеличение объемов зарезервированной дебиторской задолженности вследствие несостоятельности некоторых контрагентов.

Уровень долговой нагрузки компании оказывает положительное влияние на рейтинговую оценку. В своих расчётах агентство ориентировалось на комбинацию данных РСБУ и МСФО отчётности. Увеличение долгового портфеля соответствовало росту финансовых результатов, вследствие чего отношение долга на 30.09.2022 к EBITDA за отчетный период, по расчётам агентства, сохранилось на уровне 2,4х. Агентство оценивает прогнозную ликвидность компании на умеренно-высоком уровне.

( Читать дальше )

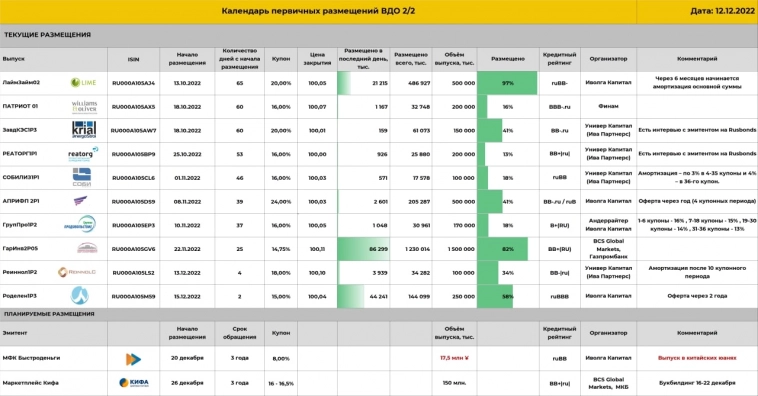

Блог компании Иволга Капитал |Календарь первичных размещений ВДО. Изменения за неделю.

- 16 декабря 2022, 09:14

- |

Вчера началось размещение третьего выпуска облигаций ЛК Роделен. Спрос в первый день составил 40% от объема выпуска.

Подходит к завершению размещение 2-го выпуска облигаций МФК Лайм-Займ (500 млн руб., 20%, 3 года с амортизацией).

Так же продолжаются размещения:

- 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года);

- 5-го выпуска облигаций ООО Лизинг-Трейд (100 млн руб, купон 17% первые 6 мес., до оферты 1,5 года).

- 8-го выпуска облигаций АО АПРИ Флай Плэнинг (500 млн руб., 24% до оферты, 4 года);

( Читать дальше )

Блог компании Иволга Капитал |Первый розничный выпуск облигаций в юанях - уже 20 декабря (МФК Быстроденьги, только для квал.инвесторов, ruBB, 17,5 млн юаней, YTM 8,3%)

- 16 декабря 2022, 07:42

- |

На 20 декабря намечено размещение первого розничного выпуска облигаций в юанях.

Эмитент – МФК Быстроденьги (ruBB). Купон – 8,0% (YTM 8,3%), срок до погашения 3,5 года. Сумма выпуска – 17,5 млн китайских юаней (при курсе юаня 9,2 рубля – 161 млн руб.). Облигации доступны только квалифицированным инвесторам.

Возможно, со временем будут предложения выше, но нынешнее пока безальтернативно по ставке. Карта рынка юаневых облигаций как иллюстрация.

Розничным выпуск делает и номинал 1 облигации. Он у Быстроденег равен 100 юаням (~920 руб.). До сих пор эмитенты устанавливали номинал не ниже 1000 юаней (~9200 руб.).

( Читать дальше )

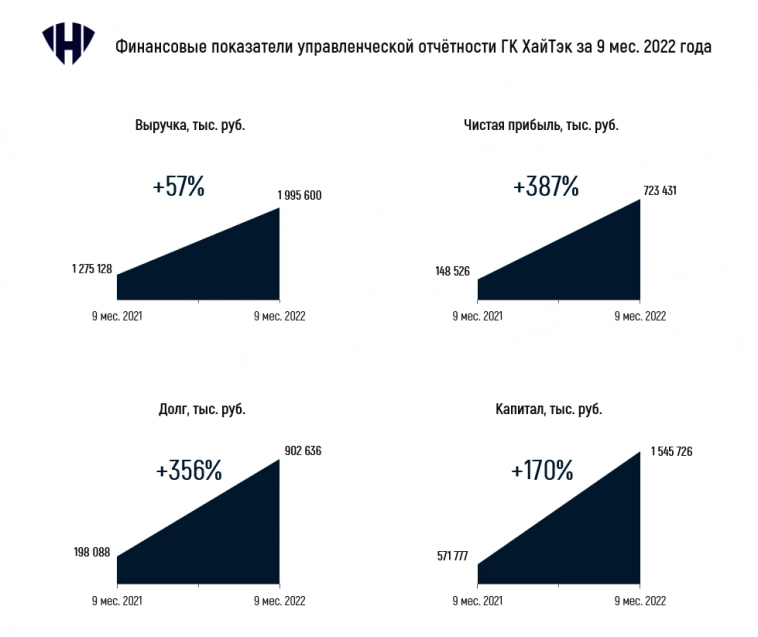

Блог компании Иволга Капитал |Хайтэк-Интеграция и поручители опубликовали отчётности за 9 мес. 2022 года

- 14 декабря 2022, 18:21

- |

Хайтэк-Интеграция и поручители опубликовали отчётности за 9 мес. 2022 года

В целом мы видим продолжающийся рост основных финансовых результатов. Компания стала бенефициаром увеличения спроса на ВКС в следствии ухода части иностранных игроков (Zoom, Teams). В третьем квартале компания из облигационной группы ИВКС получила рейтинг ВВ.ru, с пресс-релизом можно ознакомиться здесь: ratings.ru/ratings/press-releases/IVCS-RA-200922/

Основные финансовые показатели управленческой отчётности ГК ХайТэк за 9 мес. 2022:

Выручка 1.99 млрд. (+57% г/г)

Валовая прибыль 1.37 млрд. (+157% г/г)

Чистая прибыль 723 млн. (+387% г/г)

Долг 902 млн. (+356% г/г)

Капитал 1 545 млн. (+170% г/г)

/Облигации ХайТэк-01 входят в портфель PRObonds на 1.5% от активов/

Подписаться на ТГ | Чат Инвесторов | YOUTUBE | VK

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал