Блог им. abnsecurities |Портфель облигаций. Управление портфелем #4

- 13 мая 2015, 17:43

- |

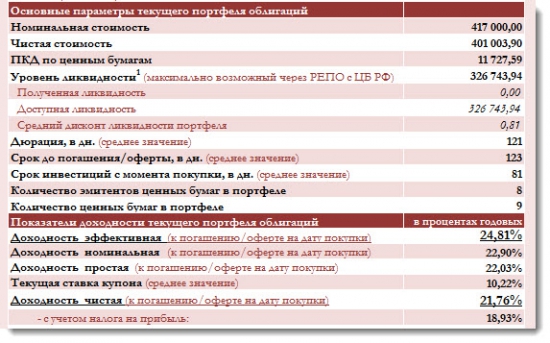

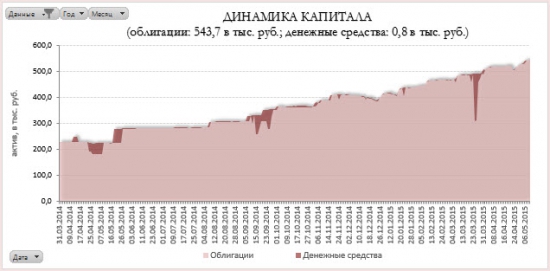

Динамика портфеля облигаций за весь период инвестирования (1 год и 1,5 месяца) по настоящее время на 13.05.2015 года следующая:

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 46 )

Блог им. abnsecurities |Ситуация на рынке облигаций РФ сегодня #3

- 12 мая 2015, 18:32

- |

Ключевая ставка Банка России с 05.05.2015 вновь, как и ожидалась многими участниками рынка, была снижена. На этот раз снижение составило 1,50% процентных пункта, текущее значение Ключевой ставки — 12,50%.

Ожидание участников финансового рынка при этом на дальнейшее снижение не исчезли. Динамика процентных ставок на фондовом рынке снова задаёт вектор их движения вниз.

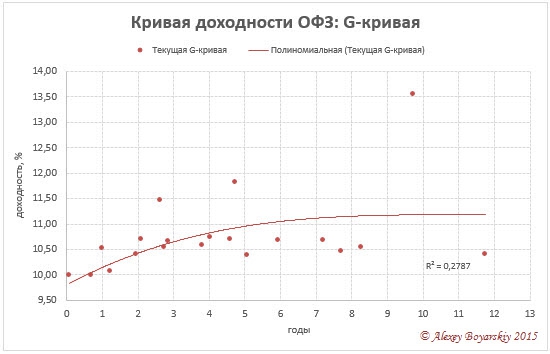

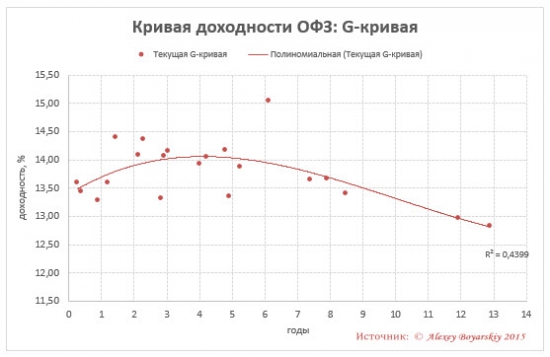

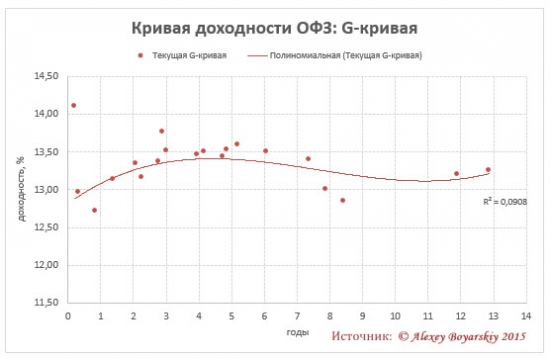

На 12.05.2015 года по ряду коротких выпусков ОФЗ доходности уже опустились ниже 10% (см. график Кривой доходности ОФЗ ниже):

( Читать дальше )

Блог им. abnsecurities |Инвестициям в облигации ровно год. Управление портфелем #3

- 05 апреля 2015, 18:19

- |

2014 год был сложным в плане инвестиций в долговые ценные бумаги, т.к. обострение политической и экономической ситуации в стране, вынудило Банк России к проведению ужесточения денежно-кредитной политики, а именно к росту ключевой ставки.

В итоге ключевая ставка в 2014 году выросла с 5,5% до 17% на конец года.

Это, конечно же, негативно сказывалось на общем финансовом результате инвестиций в облигации. Отрицательная переоценка с каждом новым увеличением ключевой ставки вновь и вновь «съедала» накопленную прибыль и даже приводило в ряде моментов к его отрицательному финансовому результату в целом.

Для многих кто инвестирует средства на долговом рынке это было большой проблемой в прошлом году и далеко не многим удалось сохранить свои инвестиции даже на нулевом уровне.

( Читать дальше )

Блог им. abnsecurities |Ситуация на рынке облигаций РФ сегодня #2

- 04 апреля 2015, 18:46

- |

Цены на рублевые облигации значительно выросли за это время, и как следствие этого доходности на них существенно снизились.

Имеющийся дефицит новых размещений в корпоративном секторе был в значительной степени компенсирован, в последние недели, дополнительными размещениями бумаг, ранее выкупленных эмитентами в рамках оферт.

Рынок практически «проглатывал» все «выбрасываемые» на рынок бумаги (КрЕврБ-БО7, ГТЛК БО-04, РоссКапБ02, МКБ БО-09, ВнешпрБО-2, СвязБанкБ4, ОткрФКБ12, ВЭБлизБ08, ВнешпрБО-6, ОткрФКББ03, ТомскОб 48, ТатфондБО13, БинбанкБ08, БинбанкБ09 и др.).

( Читать дальше )

Блог им. abnsecurities |Ситуация на рынке облигаций РФ сегодня

- 18 марта 2015, 10:00

- |

Ожидание снижения ключевой ставки и её последующее реальное снижение Банком России — 13.03.2015 года с 15% до 14% привело соответственно и к понижению ставок на рынке облигаций.

Доходности государственных облигаций РФ снизились по сравнению с началом месяца приблизительно на 0,5-0,7 процентных пункта. Смотрите ниже графики кривых доходности ОФЗ на начало месяца (01.03.2015 г.) и текущую дату (17.03.2015 г.):

01.03.2015 г.:

17.03.2015 г.:

( Читать дальше )

Блог им. abnsecurities |Доходность облигаций сегодня. Управление портфелем.

- 01 марта 2015, 18:40

- |

Индекс акций Московской Биржи (Индекс ММВБ):

Индекс корпоративных облигаций (IFX-Cbonds):

( Читать дальше )

Блог им. abnsecurities |Депозиты vs. Облигаций (Что выгодней?)

- 23 февраля 2015, 13:58

- |

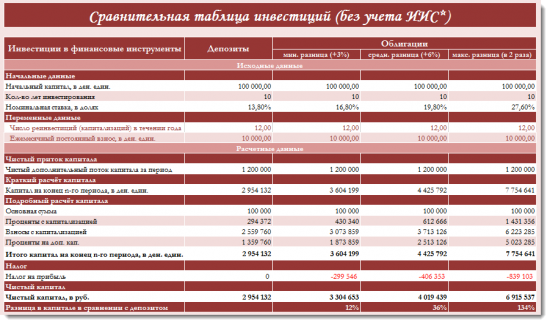

Рынок облигаций — это рынок, который позволяет инвестору рассчитывать на доход выше средней депозитной ставки по вкладам в банках минимум на 2-3 процентных пункта, в среднем же на 4-6 процентных пунктов, а при особо умелом управлении и вовсе — в 2 раза.

Фактор сложного процента на горизонте в 10 лет наглядно показывает разницу между такими классами инвестиций как депозиты и облигации.

Ниже приведена сравнительная таблица инвестиций в депозиты и облигации.

«Средневзвешенная ставка по рублевым депозитам снизилась во второй декаде февраля до 13,8% годовых». Подробнее на РБК.

( Читать дальше )

Блог им. abnsecurities |Подводим итоги года. "Портфель облигаций (профессиональный журнал сделок)".

- 03 января 2015, 16:51

- |

2014 год практически для всех, без исключения, в России запомнится своими экономическими потрясениями.

Это год и радостных побед на Олимпиаде в Сочи и год начала одного из серьезных экономических кризисов (1998, 2008, 2014)в новейшей истории нашей страны с 1991 года.

Природа начала этого кризиса для многих экономистов и финансистов ясна и понятна. Обсуждение причин происхождения этого явления, не является предметом данной темы, но при этом оно тесно переплетено с заголовком данного поста.

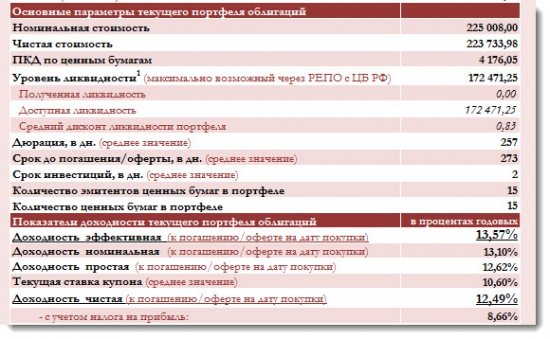

Начало ведения модельного портфеля облигаций затронуло практически весь текущий год.

Портфель был сформирован 31.03.2014 года.

Основные параметры сформированного портфеля на 31.03.2014 г. были следующие (см. ниже):

Дата — 31.03.2014г.

Дата — 30.12.2014г.

( Читать дальше )

Блог им. abnsecurities |ДЛЯ ПРОФЕССИОНАЛОВ И НЕ ТОЛЬКО...!

- 07 сентября 2014, 09:12

- |

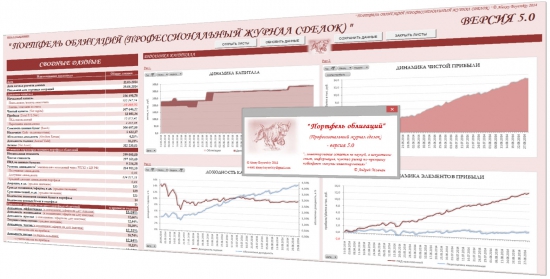

«ПОРТФЕЛЬ ОБЛИГАЦИЙ (ПРОФЕССИОНАЛЬНЫЙ ЖУРНАЛ СДЕЛОК)»

Конечно, у каждого из нас, свое отношение к риску и доходности, поэтому данный инструмент подойдет тем, кто уже разобрался в своих предпочтениях и занимает в этих вопросах умеренно сдержанную позицию. А также для тех, кто понимает природу сложного процента! :-)

( Читать дальше )

Блог им. abnsecurities |Облигационный калькулятор

- 21 октября 2013, 10:53

- |

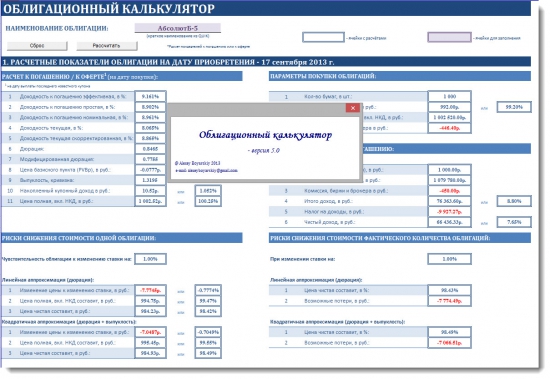

На этот раз хотел бы предложить Вашему вниманию программу «Облигационный калькулятор» версия 5.0*.

«Облигационный калькулятор» — отличная возможность видеть наиболее полный перечень необходимых показателей при вложении своих финансовых средств в те или иные облигации и при этом иметь возможность контролировать соответствующий риск по ним.

Калькулятор выполнен в приложении Microsoft Office — Excel.

Данный калькулятор прост в применении и при этом обладает большим потенциалом при его использовании.

Вы можете видеть не просто базовые характеристики той или иной облигации, но и конечный финансовый результат — лично для Вас, с учётом таких расходов как комиссии биржи, брокеру и даже уплаченный налог на доходы как в абсолютных цифрах (в рублях) так и относительных (в процентах годовых).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс