Блог им. abnsecurities

Портфель облигаций. Управление портфелем #4

- 13 мая 2015, 17:43

- |

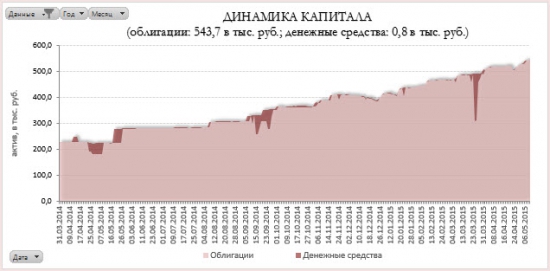

Динамика портфеля облигаций за весь период инвестирования (1 год и 1,5 месяца) по настоящее время на 13.05.2015 года следующая:

Динамика прибыли за аналогичный период:

Динамика капитала в цифрах с начала 2015 года:

Динамика капитала в цифрах за весь период:

Динамика элементов прибыли по месяцам с начала 2015 года выглядит следующим образом:

Как видно существенную долю прибыли в этом году составляет положительная переоценка по облигациям, которая существенно превышает процентный купон доход по ним.

В этом отношении интересным выглядит помесячный анализ темпов прироста основных показателей инвестиций:

Для начала график динамика активов и прибыли в абсолютных значениях:

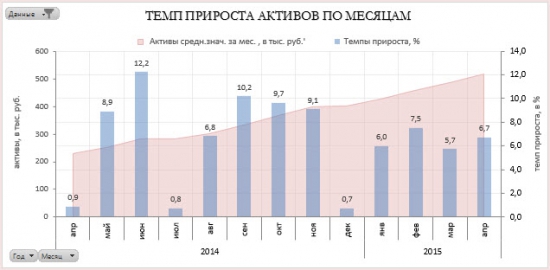

Темп прироста активов помесячный:

Темп прироста активов, рассматривая за весь период инвестиций, несколько снижается в относительных цифрах, что выглядит вполне логично учитывая постоянную величину дополнительной ежемесячной докапитализации портфеля инвестиций.

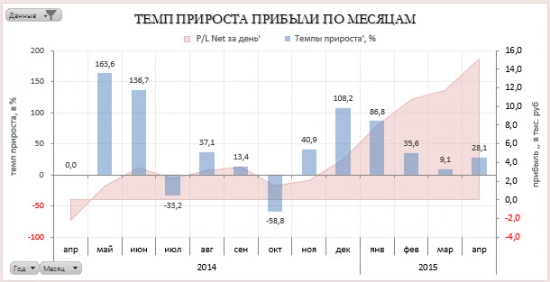

Темп прироста прибыли помесячный:

Темпы прироста прибыли снижались, месяц к месяцу, на протяжении всего прошлого года и лишь достигнув своего минимального значения в октябре 2014 года прирост прибыли вновь приобрел положительную динамику, при этом показав максимальные темпы прироста в следующие за ним месяцы. Несмотря продолжающийся рост прибыли в абсолютных значениях с начала 2015 года, темп прироста прибыли всё же имеет тенденцию к своему замедлению в этом году.

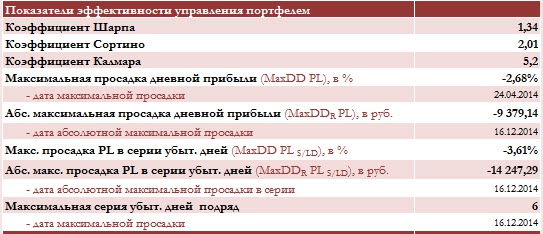

Теперь к вопросу об эффективности управления портфелем облигаций.

В настоящее время при анализе эффективности своих инвестиций «модно» использовать в комплекте такие показатели как коэффициенты Шарпа, Сортино Калмара, максимальная просадка (MaxDrawdown) и др.

Ниже представлены перечисленные показатели в рамках управления портфелем облигаций:

Динамика «альфы» портфеля облигаций имеет текущую положительную разницу в 10,4 процентных пункта:

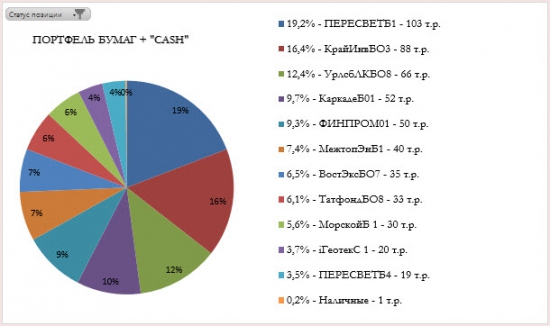

Информация о текущем составе портфеля облигаций представлена ниже.

Долевая структура портфеля облигаций:

Сводная информация по портфелю:

В настоящее время в приоритете на покупку будут стоять бумаги с дюрацией от 180 дней до 515 дней, не выше. Ориентир по доходности: от 15,5% до 17,5%.

Всем удачных инвестиций!

P.S.

Немногим более подробную информацию по портфелю можно найти здесь:

http://abnsecurities.blogspot.ru/2015/05/4.html#more

P.S. (2)

Представленные выше бумаги в портфеле не являются рекламой для целей их приобретения другими!

В основе их покупки лежит приемлемый уровень риска частного порядка. Профессиональный опыт работы в банковской сфере составляет 12 лет. Выбор также строится исходя из личного понимания текущей ситуации на рынке.

теги блога Алексей

- Brent

- Dow Jones

- RTS

- S&P500

- акции

- американский рынок акций

- Анализ

- анализ акций

- анализ данных

- анализ облигаций

- анализ рынка

- аналитика

- баффет

- БРИКС

- валюты

- внутридневная торговля

- волатильность

- вопрос залу

- Высказывания

- голосование

- гособлигации РФ

- гособлигации США

- грэхем

- депозиты

- дефолты

- дивиденды

- дневник сделок

- долговой рынок

- доллар

- Доу Джонс

- Доу-Джонс

- доходность облигаций

- журнал сделок

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции по методу Марковица

- Индекс Доу-Джонс

- инфляция

- инфляция в США

- калькулятор

- карта рынка

- книга

- книга про трейдинг

- книги

- количественный анализ

- марковиц

- ммвб

- мнение по рынку

- мысли в слух

- нефть

- Облигации

- Олейник

- опрос

- оффтоп

- оценка рисков

- приложение

- программа

- ранд

- расчет

- реал

- реальная доходность

- рецензия на книгу

- риски

- РТС

- рубль

- рупия

- рынок

- рынок акций

- рынок облигаций

- спрэд

- спрэды

- срочный рынок

- статистика

- теханализ

- технический анализ

- торговля

- трейдинг

- управление актива

- управление активами

- управление портфелем

- усреднение

- фондовые индексы

- фондовый рынок РФ

- фьючер ртс

- фьючерс РТС

- фьючерсы

- фьючерсы ММВБ

- цитаты

- Шадрин

- шарп

- юань

- юмор

давайте динамику посмотрим лет за 20?

2 надо брать бумаги с погашением — офертой пол года-год… ибо в кризис там будут держать стакан и выкупать сами себя подешовке… в остальных облигах ты увидишь -30-50% или пустой стакан

3 так же имеет смысл брать краткосрочные облиги на плохой отчетности и плохих корпоративных новостях… но не более 5% в одну такую облигу...

кризис 2008 полностью выкосил 3 эшелон и джанк корпоративный

при кризисе все сбрасывают длину, а при ожидании падения доходности ее же и покупают

2015-05-14 07:09:45:

«Кривая доходности ОФЗ на протяжении 2014-2015 показывала, что бумаги с короткими сроками 3-5 лет имели доходность на 2-3 процентных пункта выше, чем выпуски со сроками погашения длиннее 5 лет, т.е. кривая имела «неправильную» форму, что характерно в периоды кризисных проявлений и не соответствует спокойной ситуации на рынке.»

поверить могу, но это никак не отменяет того что говорю я: что кривая на облиги становится неправильной и это можно использовать

в 2008 в кризисные дни офз были спреды в 10% по остальному 30-40% от номинала

вопрос не в этом. Если ситуация была такая как вы описываете, то почему нельзя было скупать высокорейтинговые облиги (ВВВ и выше и естественно я говорю про нормальные страны, а не Монголию и Зимбабве) с 30% — 40% дисконтом? Ведь при наличии собственных средств даже при банкротстве свои 60%- 70% можно вернуть? В чем собака порылась?

да если у тя были деньги длиной от года то мона было скупать офз но если ты начнешь скупать джанк и он накроется то ты не вернешь и 5% от него :) билли те подскажет названия джанков какие накрылись и владельцы ничего не получили :)

тут погляди