Блог им. VladProDengi |Обзор Норникеля — компанию ждут трудные времена. Почему?

- 12 февраля 2024, 01:59

- |

👀 Свежий взгляд на Норникель по итогам отчета за 2023 год

Впереди трудные времена

Норникель опубликовал производственный и финансовый отчеты за 2023 год и представил прогнозы по добыче цветных металлов. Разбираю самое главное.

• Выручка за 2023 год = 1 232 млрд руб. (что неплохо, 2-й лучший результат в истории после 2021 года)

Из интересного – географическое распределение выручки:

🇨🇳 Азия – 53,9%

🇪🇺 Европа – 24,2%

🇷🇺 Россия и СНГ – 12,2%

🇺🇸 Северная и Южная Америки – 9,7%

В 2022 году на Европу приходилось 48,3%, на Азию — 29,7%, очевидна переориентация поставок на Восток.

• Чистая прибыль Норникеля за 2023 год = 251,8 млрд руб., второе полугодие было лучше первого по прибыли в том числе благодаря слабому доллару (169,6 млрд руб. против 82,2 млрд руб.)

Отмечу, что Норникель недополучил 122,1 млрд руб. из-за отрицательного влияния курсовых разниц.

( Читать дальше )

- комментировать

- Комментарии ( 14 )

Блог им. VladProDengi |Отчет Новатэка неплохой, а акции распродают. Почему?

- 10 февраля 2024, 14:41

- |

Финансовые результаты

• Чистая прибыль Новатэка за 2023 год = 463 млрд руб. (я прогнозировал меньше – 373 млрд руб.)

Частично причина в ряде временных переменных — курсовые разницы принесли 33,6 млрд руб. за 2-е полугодие (за год 190,5 млрд руб.); прочие операционные прибыли – 52 млрд руб. (их не учитывал в оценке), но также сыграли роль 2 важных фактора

1) Доля в прибыли совместных предприятий (Ямал-СПГ, Арктикгаз, Нортгаз, Арктик СПГ-2) составила 118,9 млрд руб за 2-е полугодие 2023 года; да, по году там минус -11,3 млрд руб., НО 2-е полугодие показывает, что при тех же объемах Новатэк может получать с них 250 млрд руб. прибыли в год. А объемы могут вырасти в связи с покупкой доли в Сахалин-2 и запуском Арктик СПГ-2.

2) Высокая маржа переработки нефти во 2-м полугодии (думаю, что не учел ее влияние).

Я доработал модель, чтобы она учитывала еще и цену на нефть в рублях. Мой оптимистичный прогноз по чистой прибыли в 2024 году был = 475 млрд руб., повышаю его до 532,4 млрд руб.

( Читать дальше )

Блог им. VladProDengi |Сбербанк начал 2024 год бодро. Почему?

- 09 февраля 2024, 13:27

- |

Финансовые показатели Сбербанка

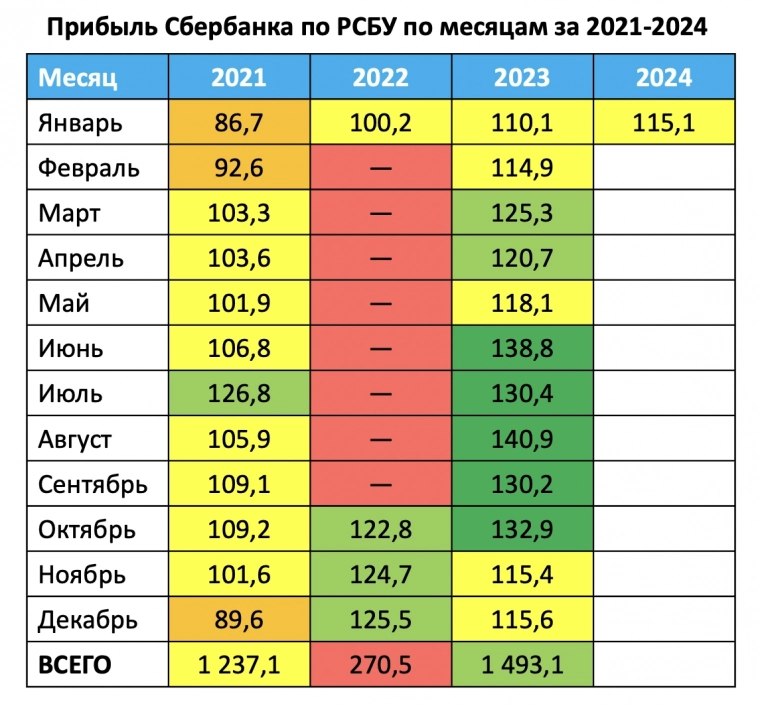

• Чистая прибыль Сбербанка за 2024 год = 115,1 млрд руб.

Прибыль находится на уровне ноября и декабря 2023 года, в последние месяцы она стабильна. При этом, если мы сравним прибыль за январь с январями прошлым лет, то увидим, что сейчас прибыль выше (2022 и 2023 года начинали слабее).

На прибыль снова повлиял высокий уровень резервов и переоценка кредитов по справедливой стоимости — расходы по статье составили 65,5 млрд руб., в 3 раза больше, чем в январе 2023 года.

• Чистые процентные доходы Сбера за январь 2024 года = 211,7 млрд руб. (чуть меньше, чем в октябре-декабре, но и рабочих дней в январе меньше)

• Чистые комиссионные доходы Сбера за январь 2024 года = 48,7 млрд руб. (есть снижение, в декабре было 80,4 млрд руб., ранее около 60 млрд руб., надо последить)

Отмечу, что операционные расходы вернулись к нормальному значению (после 99,7 млрд руб. в декабре, когда платили премии) к 60,3 млрд руб. в январе.

( Читать дальше )

Блог им. VladProDengi |Обзор нового интервью с менеджментом Диасофта. Что обещает компания?

- 09 февраля 2024, 00:21

- |

Тимофей Мартынов провел часовое интервью с руководителями Диасофта – на вопросы отвечали генеральный директор Александр Глазков, директор по работе с клиентами и партнерами Александр Генцис и финансовый директор Дмитрий Поленов.

Полное интервью вы можете посмотреть вот тут, оно интересное:

Я собрал самое важное, на мой взгляд, и уложил в 2 минуты, приятного чтения 🙂

• Про кол-во акционеров компании — акциями Диасофта владеют 23 человека (нет, не шутка) — из них 20 работают в компании. 7 человек владеют 92,5% акций, 7,5% распределены еще на 16 человек. Гендиректор Александр Глазков (у которого наибольшая доля акций) свои бумаги не продает.

• Про темпы роста выручки –считают, что будут расти быстрее рынка ПО для финансового сектора (прогноз роста сектора 13,5%).

💬 «Наш темп – это 30%+ роста на финансовом рынке. Мы будем расти быстрее, чем рынок»

Из инсайдов — за прошлый квартал они получили 3,2 млрд руб. выручки (в моем прогнозе было 2,75 млрд руб., так что растут даже быстрее ожиданий)

( Читать дальше )

Блог им. VladProDengi |Причина роста Совкомбанка - рекордная прибыль по РСБУ

- 08 февраля 2024, 16:54

- |

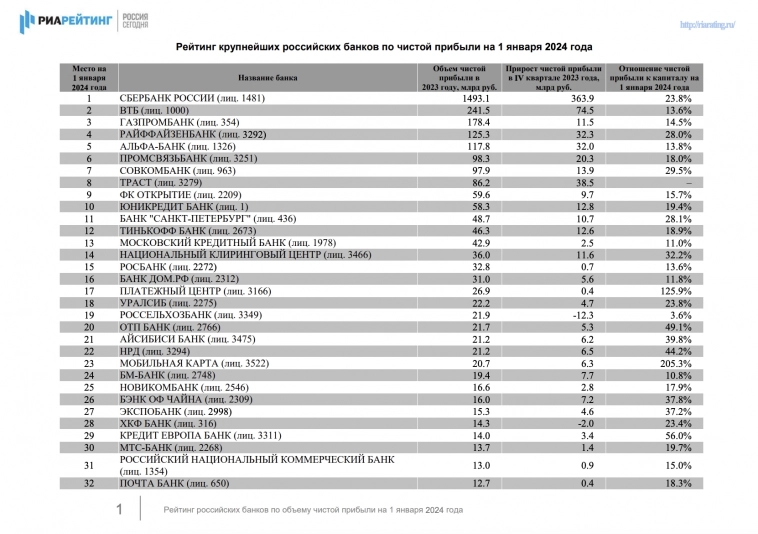

Вчера подписчик подсказал это как причину роста, делюсь с вами. РИА Новости утром 7 февраля опубликовали данные ЦБ по чистой прибыли банков по РСБУ за 2023 год, вот данные по первым 32 позициям.

Результаты банков, для которых эти данные релевантны (прибыль по РСБУ практически равна прибыли по МСФО):

• Сбербанк – 1 493,1 млрд руб. (мы это знали ранее, Сбер цифры раскрыл)

• БСПБ – 48,7 млрд руб. (за 4-й квартал = 10,7 млрд руб., нормально, но тут нужно смотреть отчет, потому что у банка много одноразовых доходов)

• Совкомбанк – 97,9 млрд руб. (за 4-й квартал = 13,9 млрд руб.); напомню, что прибыль по МСФО за 9 мес. 2023 года составила 76,4 млрд руб., по РСБУ была 84 млрд руб., данные для меня в рамках ожиданий, но рынок общей сумме за год мог обрадоваться.

Для Тинькофф и ВТБ те данные, которые мы видим по РСБУ, непоказательны.

Совкомбанк сегодня продолжает расти на больших объемах, я закрыл еще часть позиции с утра по 18,5 (+60%). На руках осталась 1/5 акций от общего объема.

( Читать дальше )

Блог им. VladProDengi |Обзор IPO Диасофт – по стопам Совкомбанка

- 08 февраля 2024, 10:48

- |

+ 1 отличная компания на Мосбирже

Диасофт –крупный российский разработчик ПО в финансовом секторе, который стремится выйти еще в несколько секторов (госсектор, ERP – системы повседневного планирования для компаний, системы управления базами данных и другие).

Компания уже работает с 8 из 10 российских топ-банков по размеру. Ее доля на рынке финансового ПО составляет 24%, и компания стремится довести ее до 32% к 2026 году.

Финансовые показатели

➡️ Выручка, в млрд руб.(в скобках темпы роста в %)

• 2020 = 5,68

• 2021 = 6,60 (+16,2%)

• 2022 = 7,19 (+8,9%)

• 2023 (прогноз)= 8,88 (за 1-е полугодие 2023 года = 3,38 при том, что за 1-е полугодие 2022 – 2,74, темпы роста полугодие к полугодию — +23,4%)

• 2024 (прогноз)= 10,97 (+23,5%)

Финансовый год Диасофта заканчивается 31 марта, поэтому результаты за 2023 год увидим чуть позже. Темпы роста выручки Диасофта прогнозируются на уровне 30% год к году, я закладываю в модель с запасом несколько меньшие результаты.

( Читать дальше )

Блог им. VladProDengi |На чем растут акции Совкомбанка?

- 07 февраля 2024, 14:38

- |

Почему акции сегодня растут так быстро — я не знаю. Была новость с утра, что банк планирует нарастить число сотрудников, вчера также был совет директоров банка (но в повестке на Интерфаксе не указано, что он обсуждал дивиденды).

По моим расчетам, справедливая цена акций в диапазоне 15,9 — 16,4 (при прибыли от 78 до 81 млрд руб. в 2024 году, в этом году много разовых доходов!). Хорошо, еще 1,5 руб. дивидендов при выплате 30% от прибыли 2023 года, то есть справедливая цена с дивидендами от 17,4 до 17,9 руб. Так что Совкомбанк оценен справедливо. От текущей цены потенциальные дивиденды в этом году составят 8,6%.

У меня прибыль по позиции более 50%, так как держу с момента IPO, и я начал фиксировать позицию - я закрываюсь лесенкой, продал немного по 16, еще часть по 17,5, еще часть по 17,9, часть позиции еще на руках.

Я открыто вам рассказывал, что инвестировал в Совкомбанк, и почему. Моя идея по Совкомбанку была вот тут: t.me/Vlad_pro_dengi/617

( Читать дальше )

Блог им. VladProDengi |ММК опубликовал сильную отчетность за 2023 год. Какие будут дивиденды?

- 06 февраля 2024, 11:08

- |

☄️ ММК выпустил сильный отчет за 2023 год

Лучше моих ожиданий и ожиданий рынка

Финансовые показатели

✔️ Чистая прибыль ММК за 2023 год = 118,4 млрд руб. (за 2-е полугодие = 66,7 млрд руб.), мой прогноз по году – 97,7 млрд руб., причем прибыль «чистая», курсовых разниц всего +5 млрд руб.

❌ FCF (Free Cash Flow) = 30,7 млрд руб. (вот это немного, и с учетом того, что FCF в дивидендной политике определен как база для дивидендов, может смущать инвесторов)

💸 Дивиденды

Рынок видно немного расстроился, что сегодня не объявили дивиденды. Обычно ММК публиковал годовой отчет и объявлял о дивидендах в один день, но сейчас повременил. Я считаю, что подождут окончания разбирательства с ФАС и после дадут рекомендацию, мой прогноз – март-апрель. Заседание суда с ФАС у них 12 февраля.

По примеру Северстали видим, что завершенное разбирательство с ФАС – путь к дивидендам.

Вот 3 сценария, сколько может заплатить ММК дивидендами за 2023 год:

( Читать дальше )

Блог им. VladProDengi |Найдена российская компания, которая бы точно понравилась У. Баффету

- 06 февраля 2024, 07:28

- |

🌐 Интер РАО получила рекордную прибыль. Что делать с акциями?

Мой предыдущий анализ отчета компании за 3-й квартал назывался На пути к рекордной прибыли ( , и вот – компания ее показала. Причем – превзошла мой прогноз. Цифры озвучил гендиректор компании Борис Ковальчук на встрече с Президентом.

• Выручка за 2023 год = 1 350 млрд руб. (за 4-й квартал = 380,8 млрд руб.), мой прогноз был 1 215 млрд руб. по году

• Прибыль за 2023 год = 135 млрд руб. (за 4-й квартал = 37,8 млрд руб.), мой прогноз — 122,3 млрд руб. по году

• EBITDA за 2023 год = 180 млрд руб. (за 4-й квартал = 52,7 млрд руб.), мой прогноз — 177,3 млрд руб. по году

Цифры хорошие, важно посмотреть отчет, как выйдет – есть ли в нем разовые доходы. Если нет и прибыль действительно «чистая» – то отличная новость. Интер РАО прямо сейчас показал ту прибыль, которую я ждал от компании в 2024 году, значит, можно рассчитывать на лучшие финансовые результаты в будущем.

( Читать дальше )

Блог им. VladProDengi |Что будет с Яндексом? Два сценария для частных инвесторов

- 05 февраля 2024, 17:17

- |

Нидерландская Yandex N.V. объявила о продаже всего бизнеса группы Яндекс в России консорциуму инвесторов. На продаваемые предприятия приходится более 95% выручки группы.

❓ Кто стал владельцем Яндекса?

Покупатель бизнеса — консорциум инвесторов. В него входят 5 участников, ни у одного из которых нет контрольного пакета акций.

• Команда высшего руководства российских предприятий Яндекса (до 50 человек)

• Структура Лукойла

• Структура Алесандра Чачава (Infinity Management)

• Структура Павла Прасса (IT.Development)

• Структура Александра Рязанова (Меридиан-Сервис)

Доля Лукойла в Яндексе — около 10%. Лукойл купил долю за 47,5 млрд руб., которая в рынке стоит около 108 млрд руб. Для Лукойла такая доля в Яндексе = 2% собственной капитализации.

💸 Сумма сделки

475 млрд рублей, таким образом, консорциум инвесторов заплатил 1 316 руб. за 1 акцию Яндекса, если считать по акциям A и B, и 1 458 руб., если считать только по классу А. Эта сумма отражает скидку в 50% к справедливой стоимости.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс