Блог им. VladProDengi |Кого покупать из ритейлеров? Сравнение компаний

- 29 января 2026, 14:16

- |

Моя актуальная диаграмма стоимости по акциям ритейлеров. Чем левее (дешевле по P/E) и ниже (меньше долга), тем лучше.

Лента дешевле всех с наименьшим долгом. Все еще. Даже после роста на 200%. Надеюсь, маржа будет стабильна в ближайшие кварталы, несмотря на поглощения и открытия.

Магнит подешевеет по прибыли за счет удешевления обслуживания долга. Но долговая нагрузка все еще выше всех в секторе, ND/EBITDA на конец года будет около 2.

X5 торгуется с премией к Ленте, не думаю, что она оправдана.

Новабев интересен. Казначейский пакет уже 30,6% и не платит дивиденды на казначейку. Вопросы тут — смогут ли прирасти по выручке на 20%+ в 2026, восстановят ли динамику траффика к росту, что будут делать с казначейским пакетом и почему же все-таки главный акционер Мечетин выходит из компании.

Фикс Прайс не интересен.

По ссылкам в названиях мои подробные обзоры компаний, переходите и читайте по тем, что держите или собираетесь купить.

И приглашаю подписаться на мой канал, чтобы читать мою аналитику по российским компаниям.

( Читать дальше )

- комментировать

- 3.1К

- Комментарии ( 1 )

Блог им. VladProDengi |📉 Обзор операционных результатов X5: темпы роста выручки снижаются!

- 29 января 2026, 14:08

- |

Х5 представил результаты за 2025 год.

✔️ Выручка 2025 = 4 642 млрд руб. (темпы роста +18,8% г/г); план был +20%.

❌✔️ Выручка 4 кв. = 1 238 млрд руб. (темпы роста +14,9%), наблюдаем существенное замедление, сразу на 4 пункта за квартал.

Для сравнения темпы роста выручки в предыдущие кварталы:

1 кв. 2025 = 20,7%

2 кв. 2025 = 21,6%

3 кв. 2025 = 18,6%

Причина замедления роста выручки — снижение продовольственной инфляции.

По данным X5, продовольственная инфляция по итогам 4 кв. = 7,2% (в 3 кв. 2025 = 10% г/г, во 2 кв. 2025 = 12,4% г/г, в 1 кв. 2025 = 11,8% г/г).

✔️❌LFL-продажи (в тех же магазинах, что и в прошлом году) в 4 кв. = +7,3% (в 1 кв. +14,6%, во 2 кв. +13,9%, в 3 кв. +10,6%).

LFL в 4-м квартале существенно снизились. И думаю, что динамику 4 кв. можно проецировать и на 2026 год.

✔️ LFL-траффик в 4 кв. = +0,5% (как и последние кварталы, Пятерочка и Чижик положительный траффик, Перекресток – отрицательный).

( Читать дальше )

Блог им. VladProDengi |Акции X5 после дивгэпа хуже рынка. Когда интересно покупать?

- 15 января 2026, 00:17

- |

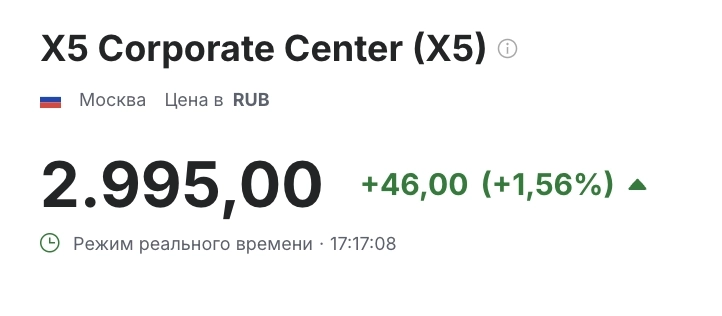

Продать X5 по 3 010 рублей до выплаты дивидендов оказалось правильным решением. Акции упали на +-7% сверх суммы выплаченных дивидендов.

При этом, такими темпами, скоро снова станут интересными. Все-таки P/E 2026 года уже 5,5. Ниже 2 400 уже хорошие цены. Вот только драйверов ждать долго — ближайший хороший отчет, это за 2 квартал в июле-августе.

Да и Лента все еще дешевле, 4,9 прибылей 2026 года. Даже несмотря на покупку OBI, которую разобрал для вас тут: t.me/Vlad_pro_dengi/2100

Приглашаю вас подписаться на мой канал, чтобы читать мою аналитику по российскому рынку!

Блог им. VladProDengi |Когда продавать акции X5?

- 16 декабря 2025, 17:36

- |

💸 Любит наш рынок дивиденды.

Даже в долг. Акции X5 на фоне дивидендной отсечки 5 января подбираются к рубежу в 3 000 руб. Дивидендная доходность к текущим ценам 12,3%.

Совокупный дивиденд за 2026 год будет сопоставим с этим январским дивидендом.

Насколько это интересно? Потенциал безусловно остается (процентов 30% к текущей цене с учетом дивиденда).

📊 Оценка без ближайшего дивиденда 5,7 P/E 2026 года. За 6,5 P/E надо однозначно продавать. Дадут такую цену до 5 января?)

Мои обзоры наших ритейлеров читайте по ссылкам:

Почему Лента уже 1 950? t.me/Vlad_pro_dengi/2069 (обзор стратегии)

Про дивиденды X5: t.me/Vlad_pro_dengi/2023

Есть ли идея в Магните: t.me/Vlad_pro_dengi/1894

Блог им. VladProDengi |🔥 X5 рекомендовал дивиденды! Почему так много?

- 13 ноября 2025, 16:22

- |

Дивиденды на 1 акцию: 368 руб.

Дивидендная доходность: 13,33%

Дата отсечки: 6 января

Есть 2 варианта, почему решили выплатить 300+ руб. на акцию (мои ожидания были 150-200). Первый вариант — CAPEX в 4-м квартале будет ниже заявленного. Второй вариант — решили выплатить не по нижней границе долга (ND/EBITDA = 1,2), а по верхней границе долга (ND/EBITDA = 1,4).

На мой взгляд, скорее, второй вариант. И теперь при расчете следующих дивидендов буду рассчитывать оба варианта.

📊 Влияние выплаты на оценку

Такая выплата снизит потенциальную прибыль 2026 года на +-6% (со 120 до 113 млрд руб.), немного снизится и справедливая цена.

При этом, акции X5 за вычетом дивиденда торгуются по 5,2 прибыли 2026 года. Да, это дороже Ленты, но это все еще дешево.

Поздравляю акционеров X5 с дивидендами 🤝

Ждем, когда Лента опубликует стратегию. Это важное событие тоже должно случиться в ноябре.

О ней и о многом другом сразу напишу в канале, поэтому приглашаю вас подписаться, чтобы не пропустить!

( Читать дальше )

Блог им. VladProDengi |👀 Обзор X5 — дивидендная интрига сохраняется!

- 28 октября 2025, 13:27

- |

X5 отчиталась за 3 квартал 2025 года. Разбираю результаты компании для вас.

✔️❌ EBITDA (скор.) 3 кв. 2025 = 74,15 млрд руб. (6,39% маржа), это чуть выше прошлого года — 73 млрд руб., при этом маржа по EBITDA в 3 кв. 2024 была равна 7,46%.

❌ Скор. чистая прибыль 3 кв. 2025 = 25,53 млрд руб. (в 3 кв. 2024 года скор. прибыль была = 38,3 млрд руб.)

✔️❌FCF 3 кв. 2025 = 14,7 млрд руб. (в 3 кв. 2024 года = 11,6 млрд руб.), НО, если сравнивать значения с учетом изменения в оборотном капитале, ситуация сейчас – хуже, чем год назад (9,3 млрд руб. против 29,3 млрд руб.)

Интересный момент в отчете X5 — капитальные затраты.

Компания еще раз подтвердила, что они составят 5,5% от выручки 2025 года.

❗️НО: дело в том, что за первые 3 квартала доля капитальных затрат от выручки составляет всего 4,53% (4,34% в 1 квартале; 4,7% во 2 квартале; 4,54% в 3 квартале).

Таким образом, чтобы попасть в прогноз по CAPEX X5 необходимо сделать 100+ млрд руб. капитальных расходов в 4-м квартале или 8% от выручки 4-го квартала. Это в 2 раза больше, чем в любой другой квартал ранее.

( Читать дальше )

Блог им. VladProDengi |➡️ Обзор операционных результатов X5 за 3 кв. 2025. Рост выручки замедляется!

- 19 октября 2025, 14:27

- |

Разбираю отчет компании для вас.

⚙️ Операционные показатели за 3 кв. 2025 года

✔️Выручка X5 за 3 кв. 2025 = 1 160,1 млрд руб. (темпы роста выручки = +18,55%);

Для сравнения темпы роста выручки в предыдущие кварталы:

1 кв. 2024 = 27,26%

2 кв. 2024 = 25,06%

3 кв. 2024 = 22,9%

4 кв. 2024 = 22,31%

1 кв. 2025 = 20,71%

2 кв. 2025 = 21,62%

Темпы роста выручки постепенно снижаются. Одна из причин — снижение продуктовой инфляции. По данным X5, продовольственная инфляция по итогам 3 кв. 2025 = 10% г/г, во 2 кв. 2025 = 12,4% г/г, в 1 кв 2025 = 11,8% г/г.

При этом, долгосрочный план по росту X5 на 16-17% выглядит выполнимым.

✔️ Кол-во магазинов в сети X5 = 29 011 (+7,4% в кол-ве с начала года)

1 кв. + 521 магазин

2 кв. + 765 магазинов

3 кв. +710 магазинов

✔️ LFL-продажи за 3 кв. 2025 = +10,6% (в тех же магазинах, что и в прошлом году), в 1 кв. = 14,6%, во 2 кв. +13,9%.

✔️❌ LFL-траффик за 3 кв. 2025 = +0,4%, последовательно снижаются темпы прироста, было +4,6% в 1 кв. 2025 и +1,5% во 2 кв. 2025 года.

( Читать дальше )

Блог им. VladProDengi |Обзор идей в трех главных российских ритейлерах!

- 25 сентября 2025, 13:43

- |

— Можно верить в то, что X5 заплатит дивиденды в 10%+ в конце года… (и, скорее всего, заплатит)

— Можно верить в то, что Магнит НЕ продлит РЕПО и запустит выкуп по 4 000 после 1 октября… (вот тут далеко не факт)

— А можно посчитать мультипликаторы и осознать, что по прибыли 2026 года дешевле всех в ритейле Лента. P/E Ленты 2026 = 4,6, у Магнита = 5, у X5 = 6.

И это при самых высоких темпах роста (25% — Лента / 21% — X5 / 15% — Магнит) и самом низком уровне долга среди трех ритейлеров (ND/EBITDA Ленты на конец 2025 года = 0,5, у X5 = 1,2, у Магнита больше 2).

Поэтому на текущей коррекции акции Ленты не падают от слова совсем. Динамика на скрине — с начала года, динамика акций говорит сама за себя.

Подробные обзоры результатов трех главных ритейлеров читайте у меня в канале:

Обзор X5: t.me/Vlad_pro_dengi/1865

Обзор Ленты: t.me/Vlad_pro_dengi/1834

Обзор Магнита: t.me/Vlad_pro_dengi/1894

Справедливые цены по X5, Ленте и Магниту, а также еще 44 российским компаниям вы можете узнать из моей таблицы потенциалов: t.me/Vlad_pro_dengi/1920

( Читать дальше )

Блог им. VladProDengi |❓Обзор X5 — как изменилась ситуация после отчета?

- 14 августа 2025, 14:02

- |

X5 вчера отчитался за 1 полугодие 2025 года. Разбираю результаты для вас.

🔽 Скор. прибыль 1 пол. 2025 = 49,9 млрд руб. (в 1 пол. 2024 = 61,1 млрд руб.)

1 кв. = 16,2 млрд руб.

2 кв. = 33,7 млрд руб.

Исторически 2 и 3 квартал — самые сильные по марже.

🔽 EBITDA 1 пол. 2025 = 122,8 млрд руб. (в 1 пол. 2024 = 127,4 млрд руб.)

1 кв. = 50 млрд руб.

2 кв. = 72,8 млрд руб.

Маржа во 2 кв. выросла до 6,2% (дают еще скор. показатель, там 6,7%). Прогноз по году на уровне 6% сохранили.

🔽 FCF 1 пол. 2025 = -26,1 млрд руб. (в 1 пол. 2024 = +22,4 млрд руб.)

1 кв. = -46,2 млрд руб.

2 кв. = +20,1 млрд руб.

Денежный поток под давлением из-за высокого CAPEX и изменений в оборотном капитале (потеряли на них 25 млрд руб. в 1 пол. 2025 года).

💸 Дивиденды

X5 заплатит итоговые дивиденды в 2025 году, чтобы довести уровень долговой нагрузки ND/EBITDA в диапазон 1,2-1,4.

Размер дивидендов в конце года, зависит от трех параметров:

— EBITDA 2025

( Читать дальше )

Блог им. VladProDengi |Дивидендные акции — фавориты рынка! Как это использовать инвестору?

- 20 июля 2025, 16:16

- |

Наблюдаю за торгами выходного дня.

🔼 Сбер = 313 (без двух рублей 350 до дивиденда!), Сбер закрыл половину дивидендного гэпа за 2 дня.

🔼 X5 = 3 080 (3 730 до дивиденда), X5 с учетом выплаченных дивидендов торгуется на максимумах. Дай бог, так будет и после финансового отчета за 2 квартал.

🔼 Транснефть = 1 350 (1 550 до дивиденда).

Раз рынок снова впадает в дивидендную эйфорию, время подумать, какие приличные компании заплатят хорошие дивиденды осенью.

Хедхантер, Банк Санкт-Петербург, X5, кто еще?)

И предлагаю вам прочитать мои свежие обзоры всех компаний из поста, все это хорошие бизнесы:

Обзор Сбера: t.me/Vlad_pro_dengi/1788

Обзор X5: t.me/Vlad_pro_dengi/1808

Обзор Транснефти: t.me/Vlad_pro_dengi/1703

Обзор Банка Санкт-Петербург: t.me/Vlad_pro_dengi/1735

Обзор Хедхантера: t.me/Vlad_pro_dengi/1683

Желаю успехов!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс