Блог им. VladProDengi |Магнит выплатит рекордные дивиденды! Идея сработала!

- 28 марта 2024, 15:16

- |

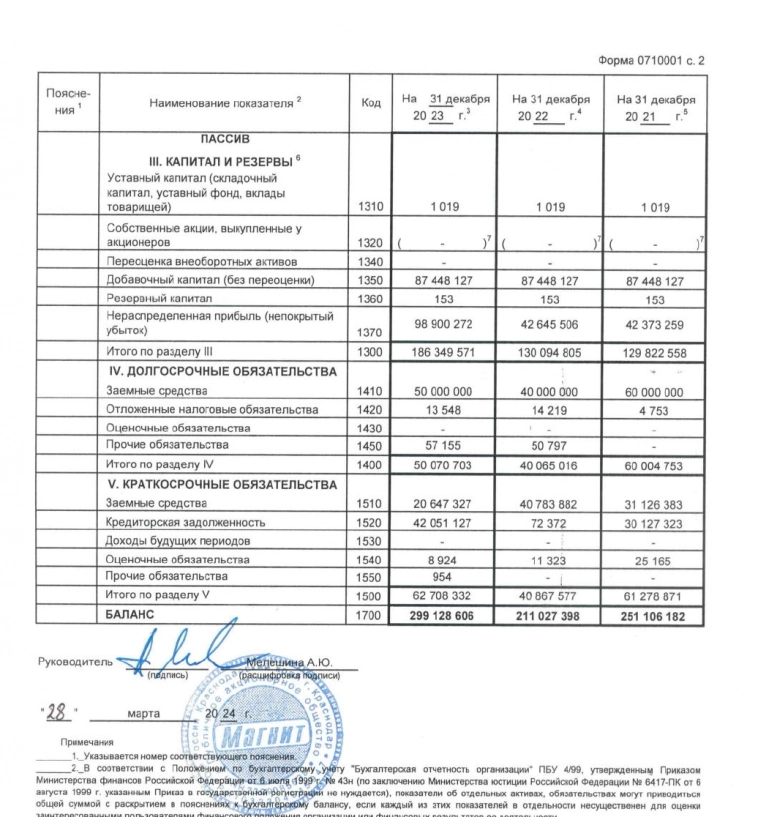

Магнит опубликовал долгожданный отчет по РСБУ за 2023 год.

Мой последний апдейт по компании был вот тут (я в позиции с осени): t.me/Vlad_pro_dengi/773

✔️✔️ Чистая прибыль по РСБУ составляет 98,34 млрд руб. Магнит поднял дивиденды с дочек на материнскую компанию, чтобы заплатить дивиденды.

Нераспределенная прибыль в отчете по РСБУ = 98,9 млрд руб. Именно эта цифра – база для дивидендных выплат.

💸 Дивиденды

Дивиденды при распределении всей этой суммы (что случится с высокой вероятностью) составят 970,56 руб. на 1 акцию, что дает доходность к текущей цене на уровне 12,4%. Мой прогноз был на уровне 686,95 руб. на 1 акцию. Так что я доволен.

Напомню, что компания уже выплачивала дивиденды в январе 412,13 руб. на акцию из нераспределенной прибыли прошлых лет. Осталось дождаться назначения выплаты.

Поздравляю всех инвесторов, кто поверил в эту идею! Дождемся МСФО и я расскажу о своих планах по бумаге 🔥

Подпишитесь, чтобы не пропустить! t.me/Vlad_pro_dengi

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Блог им. VladProDengi |Люблю, когда все по делу! Акции Ленты прибавили еще 6% за день

- 27 марта 2024, 20:16

- |

Всех, кто в позиции — поздравляю, вы смелые люди, и, рынок вознаграждает смелость, подкрепленную фундаментальным анализом 🔥 Немного вам приоткрою закулисье — за каждым разбором компании, который я публикую в канале — стоит вот такая финансовая модель, которую я составляю и поддерживаю. Это огромный труд, и я искренне рад, когда он приносит соответствующие результаты.

( Читать дальше )

Блог им. VladProDengi |Обзор ВУШ — акции выросли в ожидании сезона. А все ли хорошо в отчете?

- 27 марта 2024, 18:57

- |

Вуш сегодня опубликовал результаты за 2023 год. Разбираю!

Финансовые результаты Вуш за 2023 год

✔️ Выручка за 2023 год = 10,73 млрд руб. (за 2022 = 6,29 млрд руб.)

❌ Выручка за 4 кв. 2023 года = 1,25 млрд руб. (за 4 кв. 2022 = 0,67 млрд руб.)

✔️ Чистая прибыль за 2023 год = 1,94 млрд руб. (за 2022 = 0,82 млрд руб., при этом напомню, что за 2021 – 1,8 млрд руб.)

❌ Чистый убыток за 4 кв. 2023 года = 1,25 млрд руб. (за 4 кв. 2022 чистый убыток = 0,81 млрд руб.)

Мой прогноз по чистой прибыли был 2,68 млрд руб., я был слишком оптимистичен. Кроме того, положительные курсовые разницы сберегли Вуш почти 0,5 млрд руб. прибыли. Это разовый фактор и без них, реальная чистая прибыль была бы на уровне 1,5 млрд руб.

Компания была и осталась сезонной, значимого положительного влияния развития бизнеса в Латинской Америке на показатели 4-го квартал не видно.

ℹ️ Мои прогнозы на 2024 год

Выручка = 15,62 млрд руб.

Чистая прибыль = 2,81 млрд руб.

( Читать дальше )

Блог им. VladProDengi |Почему растут акции компании Лента?

- 26 марта 2024, 19:27

- |

Лента выпустила отличный отчет за 4-й квартал, только вот рынок его понял не сразу (мой разбор был сразу и вот тут). И вот сегодня акции Ленты прибавили 4,25% при том, что индекс iMOEX показал нейтральную динамику.

В последние дни вижу, как многие публичные инвесторы, которые привержены стоимостному подходу, начали открывать или увеличивать позиции в акциях Ленты. Так и должно быть после такого отчета.

Я рад, что наконец-то рынок начал прозревать и понимать, что по итогам 4-го квартала 2023 года компания выходит из кризиса. Я жду, что восстановление бизнеса Ленты продолжится в 1-м квартале.

У меня Лента — 4-я позиция в личном портфеле, и… 1-я позиция в публичной стратегии автоследования 🙂

И личный портфель, и стратегия автоследования в марте опережают рынок. Напомню, что прочитать о моей стратегии автоследования и подписаться на нее можно вот тут.

Важно верить в свои идеи, даже если это далеко не консенсус!

( Читать дальше )

Блог им. VladProDengi |Обзор IPO Европлана — лидер лизинговой отрасли по адекватной оценке

- 26 марта 2024, 11:27

- |

❓ Как работает лизинг?

Лизинг - приобретение автомобиля с кредитным плечом. Клиент вносит аванс 10-20%, использует технику, и выплачивает Европлану ежемесячные платежи; по окончании договора — клиент выкупает или возвращает автомобиль в Европлан. Право собственности на автомобиль остается у Европлана на все время аренды (в среднем, 42 месяца).

ℹ️ Состав акционеров

100% акций Европлана принадлежат холдингу SFI, бенефициар которого Саид Гуцериев (сын Михаила Гуцериева). Не все активы семьи Гуцериевых качественные – среди них, например, есть М.Видео и Русснефть, есть вопросы к акционеру по практикам корпоративного управления.

При этом, Европлан, на мой взгляд, лучший актив семьи бизнесмена.

Финансовые показатели

✔️ Лизинговый портфель Европлана, в млрд руб.

• 2020 = 89,7

• 2021 = 144,6

• 2022 = 164,2

• 2023 = 229,7

( Читать дальше )

Блог им. VladProDengi |Обзор отчета VK — если у компании нет задачи зарабатывать, то зачем в нее инвестировать?

- 25 марта 2024, 13:13

- |

Финансовые результаты ВК за 2023 год

✔️ Выручка = 132,8 млрд руб. (1 п. = 57,3; 2 п. = 75,5), в 2022 году выручка составляла 97,8 млрд руб.

❌ Операционные расходы = 133,4 млрд руб. (в 2022 году были 83 млрд руб.!), операционные расходы больше, чем вся выручка

Из важных больших статей в операционные расходы еще не входят амортизация и финансовые расходы.

❌ Амортизация (не входит в операционные расходы) = 23,7 млрд руб., в 2022 году = 18,1 млрд руб.

❌ Финансовые расходы (за вычетом доходов) = 7,5 млрд руб., в 2022 году = 5,8 млрд руб.

❌❌ Чистая прибыль = -34,3 млрд руб. (!), в 2022 году = -3,9 млрд руб.

ВК получил рекордный убыток за 2023 год — причины в том, что они продали в 2022 году прибыльное игровое подразделение My Games и опережающими темпами нарастили расходы. Во втором полугодии 2023 года убыток составил 22,9 млрд руб., в 1-м – 11,4 млрд руб.

При сохранении текущих тенденций риски дополнительной эмиссии в ВК есть на горизонте ближайших 2-х лет — настолько компании хватит запаса денежных средств и эквивалентов, если она продолжит генерировать такие убытки.

( Читать дальше )

Блог им. VladProDengi |Обзор отчета X5 Retail Group — финансовые результаты супер! Ждем конкретику по переезду

- 22 марта 2024, 14:26

- |

Я сделал обзор X5 в декабре 2023 года. С момента моего обзора X5 и покупки расписок компании по 2 091 руб. (открыто написал об этом вот тут), они прибавили 35%, финансовые результаты явно говорят, что надо держать дальше. X5 – в ТОП-5 бумаг индекса Мосбиржи по росту с начала года.

Я сделал обзор X5 в декабре 2023 года. С момента моего обзора X5 и покупки расписок компании по 2 091 руб. (открыто написал об этом вот тут), они прибавили 35%, финансовые результаты явно говорят, что надо держать дальше. X5 – в ТОП-5 бумаг индекса Мосбиржи по росту с начала года.Финансовые результаты за 2023 год

✔️ Выручка = 3 551 млрд руб.

✔️✔️ Чистая прибыль = 90,3 млрд руб. (абсолютный рекорд для компании, предыдущий лучший результат = 52,2 млрд руб. за 2022 год)

✔️ Чистая прибыль за 4 кв. = 19 млрд руб.

Перебили мой прогноз по чистой прибыли 81,3 млрд руб. и значительно, выдали лучший 4-й квартал за все время (предыдущий лучший 4-й квартал был в 2021 году с прибылью 8 млрд руб.).

📊 Прогнозы на 2024 год

Выручка = 3 551 млрд руб.

Чистая прибыль = 109,5 млрд руб.

💸 Дивиденды

X5 сообщила, что наблюдательный совет не будет объявлять выплату дивидендов за 2023 год.

( Читать дальше )

Блог им. VladProDengi |Обзор отчета Ленты за 2023 год – компания выдала лучший квартал за 5 лет!

- 21 марта 2024, 16:23

- |

Рассказываю, как одна сделка изменила бизнес.

Финансовые результаты, в млрд руб.

✔️ EBITDA за 2023 год = 47,4 (в 2022 = 43,7, в 2021 – 46,6)

❌ Чистая прибыль за 2023 год = -2,6 (убыток)

✔️✔️ EBITDA за 4 кв. 2023 года = 22,8 (!)

❓ Чистая прибыль за 4 кв. = 0,2

Обратите внимание, какую EBITDA Лента получила за 4 кв., это рекордный квартал за все время для компании (!). Напомню, EBITDA – прибыль до вычета налогов, процентов и амортизации.

На первый взгляд, ситуация с чистой прибылью может удручать, НО, позитив в деталях.

В 4-м квартале в отчете Ленты есть 2 разовых фактора, которые съели более 8 млрд руб. прибыли:

— обесценение внеоборотных активов (-6,7 млрд руб.), это неденежная статья, т.е. списания денег не было

— увеличенный налог (-1,6 млрд руб.), полагаю, это налог на сверхприбыль, должны были заплатить 0,4 млрд руб.

👀 Скорректированная чистая прибыль на разовые факторы за 4 кв. = 7 млрд руб.

( Читать дальше )

Блог им. VladProDengi |Какой потенциал у акций Южуралзолото?

- 21 марта 2024, 12:58

- |

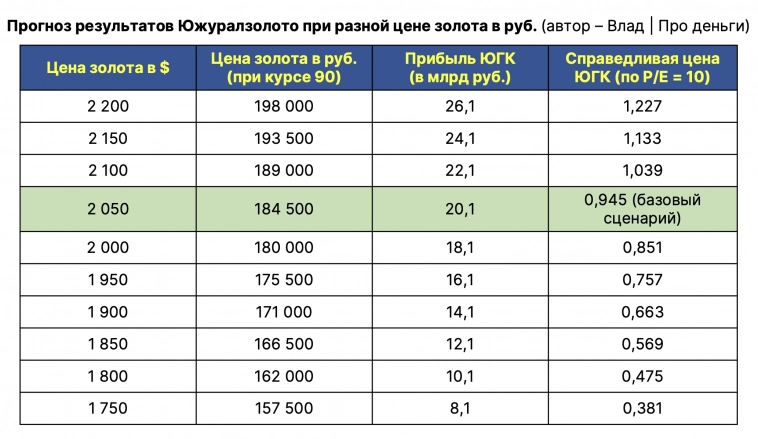

Сделал модель сценариев по Южуралзолоту — зависимость прибыли и справедливой цены акций ЮГК от цены на золото в рублях.

При текущих средних ценах на золото с начала года, справедливая цена около 0,95, это потенциал около 22%

Мой свежий обзор Южуралзолото был вот тут

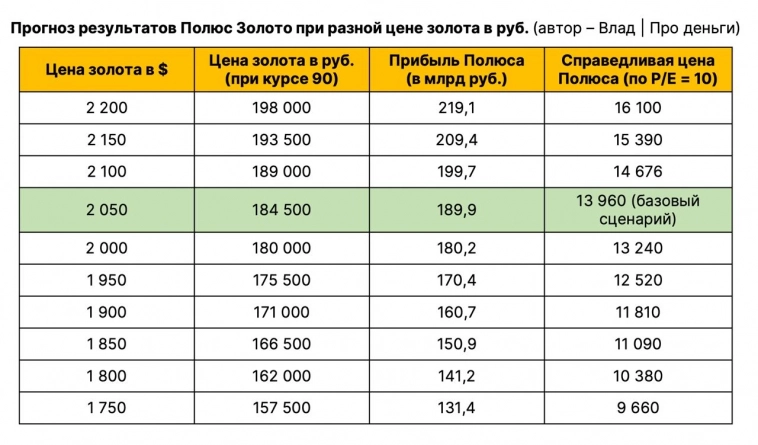

Вот моя модель по тому же методу анализа по Полюс Золото, в акциях тоже есть потенциал.

Позиции и в Полюсе, и в Южуралзолото у меня есть.

P.S. Сегодня вышел отчет Ленты за 2023 год, акции в моменте прибавили 6,6%. Скоро опубликую обзор отчета, подпишитесь на канал, чтобы не пропустить 🙂

Блог им. VladProDengi |Какая справедливая цена акций Полюс Золото?

- 21 марта 2024, 12:56

- |

💥 Цена золота — выше 2 200 $ за унцию (ночью была даже выше 2 220)

Короткое напоминание, где должны быть прибыль и стоимость акций Полюса при условии, что такой уровень цен останется устойчивым — прибыль больше 219 млрд руб., справедливая цена выше 16 000 руб.

C начала года средние показатели ниже, и пока соответствуют справедливой цене 14 000 руб.:

• средняя цена унции золота = 2 071,36 $ за унцию

• средний курс доллара = 90,72 руб.

• средняя цена унции золота в рублях = 187 914 руб.

Долгое нахождение цены золота на том уровне, где сейчас — мощный драйвер для переоценки акций Полюса.

Мой большой обзор Полюс Золото

Мой большой обзор Южуралзолото

Подпишитесь на мой канал, чтобы читать качественную аналитику по российскому рынку!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс