SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ValeriyVlasov |НОВАТЭК. Компания подтвердила, что отгрузки СПГ с проекта «Арктик СПГ—2

- 04 сентября 2025, 08:28

- |

🪙 НОВАТЭК. Компания подтвердила, что отгрузки СПГ с проекта «Арктик СПГ—2» начались и первый груз доставлен в Китай. Об этом сообщил заместитель председателя правления НОВАТЭКа Евгений Амбросов на Восточном экономическом форуме.

«Начались, первое судно зашло в Китай», — сказал Евгений Амбросов.

Евгений Амбросов также сообщил, что НОВАТЭК работает над альтернативными путями обеспечения проекта «Арктик СПГ—2» флотом, в том числе судами с высоким ледовым классом. 👍

$NVTK

#новости

«Начались, первое судно зашло в Китай», — сказал Евгений Амбросов.

Евгений Амбросов также сообщил, что НОВАТЭК работает над альтернативными путями обеспечения проекта «Арктик СПГ—2» флотом, в том числе судами с высоким ледовым классом. 👍

$NVTK

#новости

- комментировать

- 318

- Комментарии ( 0 )

Блог им. ValeriyVlasov |Отчеты Роснефти и Магнита.

- 31 августа 2025, 17:47

- |

🪙 Роснефть МСФО 6 мес 2025 г:

Выручка ₽4,26 трлн (-17,6% г/г)

Чистая прибыль ₽245 млрд (снижение в 3,2 раза г/г)

EBITDA ₽1,05 трлн (-36,1% г/г)

Несмотря на негативный внешний фон, Роснефть продолжает неукоснительно придерживаться дивидендной политики, осуществляя выплату дивидендов непрерывно с 2000 г. — Сечин.

Ещё один слабый отчет от нефтегазовой компании. $ROSN

🍎Магнит

Оборот (GMV) сегмента электронной коммерции «Магнита» по итогам I полугодия 2025 года продемонстрировал рост в 1,8 раза и составил 77,6 млрд рублей, говорится в сообщении ритейлера.

📍 82% текущей выручки генерируется за пределами Москвы и Санкт-Петербурга.

В сегмент входят собственные и партнерские онлайн-проекты ритейлера (экспресс-доставка, регулярная доставка, онлайн-аптека), а также маркетплейс «Магнит Маркет».

Среднее количество заказов в день выросло в 1,5 раза, до 268,54 тыс. Средний чек с НДС поднялся на 16,8% и составил 1 597 рубля.

$MGNT

При этом отчет за 1 полугодие очень слабый.

— Общая выручка выросла на 14.6% год к году, до ₽1,67 трлн.

( Читать дальше )

Выручка ₽4,26 трлн (-17,6% г/г)

Чистая прибыль ₽245 млрд (снижение в 3,2 раза г/г)

EBITDA ₽1,05 трлн (-36,1% г/г)

Несмотря на негативный внешний фон, Роснефть продолжает неукоснительно придерживаться дивидендной политики, осуществляя выплату дивидендов непрерывно с 2000 г. — Сечин.

Ещё один слабый отчет от нефтегазовой компании. $ROSN

🍎Магнит

Оборот (GMV) сегмента электронной коммерции «Магнита» по итогам I полугодия 2025 года продемонстрировал рост в 1,8 раза и составил 77,6 млрд рублей, говорится в сообщении ритейлера.

📍 82% текущей выручки генерируется за пределами Москвы и Санкт-Петербурга.

В сегмент входят собственные и партнерские онлайн-проекты ритейлера (экспресс-доставка, регулярная доставка, онлайн-аптека), а также маркетплейс «Магнит Маркет».

Среднее количество заказов в день выросло в 1,5 раза, до 268,54 тыс. Средний чек с НДС поднялся на 16,8% и составил 1 597 рубля.

$MGNT

При этом отчет за 1 полугодие очень слабый.

— Общая выручка выросла на 14.6% год к году, до ₽1,67 трлн.

( Читать дальше )

Блог им. ValeriyVlasov |Whoosh отчитался за 6 месяцев 2025 года по МСФО.

- 27 августа 2025, 10:25

- |

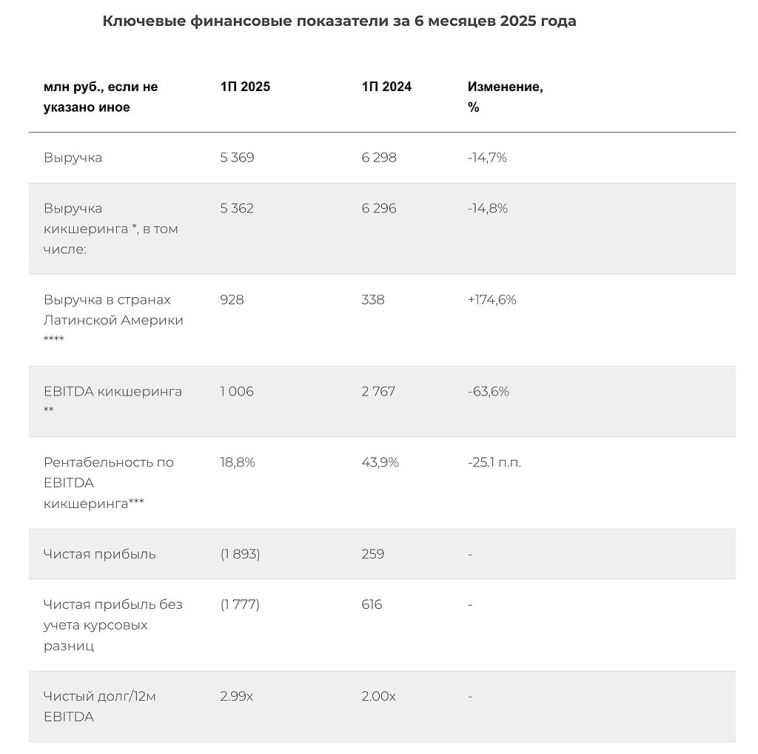

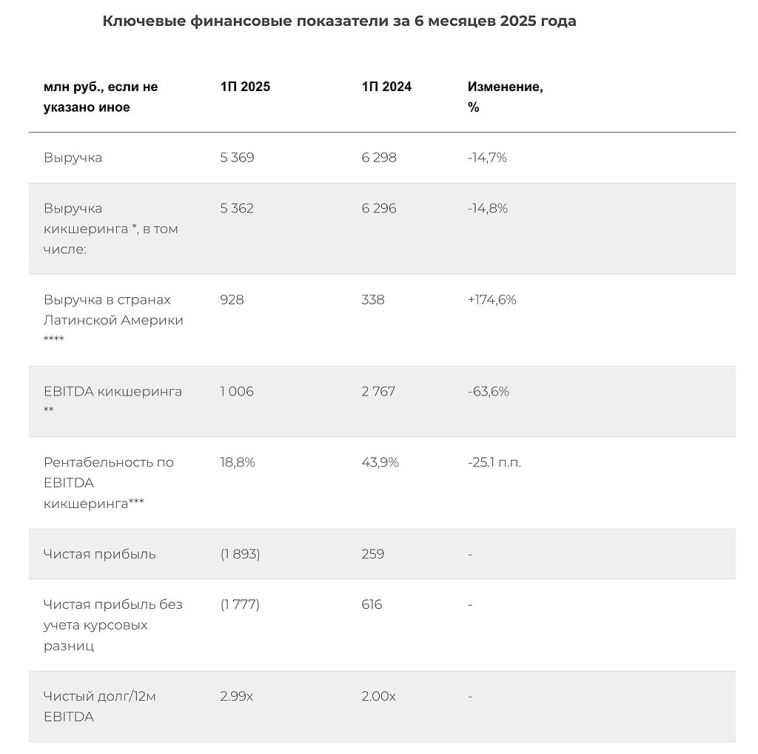

🪙Отчет ожидаемо слабый. ⏬

Убыток Whoosh по МСФО за 6 месяцев 2025 года составил ₽1,89 млрд против прибыли ₽0,259 млрд в предыдущем году.

Выручка сократилась на 14,8% до ₽5,37 млрд против ₽6,3 млрд годом ранее.

Зато количество зарегистрированных аккаунтов увеличилось на 26% г/г до 30,5 млн СИМ, сервис представлен в 71 городе (+18% г/г).

Но на финансах компании это не отразилось.

В общем, пока самокаты не едут. 🤷♂️

Причины такого отчёта:

Падение за период количества поездок в РФ, связанным в первую очередь с погодными, макроэкономическими факторами, и снижением средней продолжительности поездки.

При этом есть значительный рост выручки на 175% г/г в странах Латинской Америки.

Так же считаю, что конкуренты (Яндекс и МТС) оттягивают на себя долю рынка.

В будущем можем увидеть рост долговой нагрузки, может быть новый выпуск облигаций. Пока занимать не так страшно, запас есть.

$YDEX $MTSS

$WUSH #отчет

( Читать дальше )

Убыток Whoosh по МСФО за 6 месяцев 2025 года составил ₽1,89 млрд против прибыли ₽0,259 млрд в предыдущем году.

Выручка сократилась на 14,8% до ₽5,37 млрд против ₽6,3 млрд годом ранее.

Зато количество зарегистрированных аккаунтов увеличилось на 26% г/г до 30,5 млн СИМ, сервис представлен в 71 городе (+18% г/г).

Но на финансах компании это не отразилось.

В общем, пока самокаты не едут. 🤷♂️

Причины такого отчёта:

Падение за период количества поездок в РФ, связанным в первую очередь с погодными, макроэкономическими факторами, и снижением средней продолжительности поездки.

При этом есть значительный рост выручки на 175% г/г в странах Латинской Америки.

Так же считаю, что конкуренты (Яндекс и МТС) оттягивают на себя долю рынка.

В будущем можем увидеть рост долговой нагрузки, может быть новый выпуск облигаций. Пока занимать не так страшно, запас есть.

$YDEX $MTSS

$WUSH #отчет

( Читать дальше )

Блог им. ValeriyVlasov |Самолет.

- 21 августа 2025, 17:04

- |

🏠 В офисах застройщика «Самолёт» прошли обыски, сообщили в Следственном комитете по городу Санкт-Петербург.

Причина — не сданные вовремя два ЖК в Петербурге. Возбуждены уголовные дела по статье мошенничество.

В компании подтвердили факт. Обыски изданию РИА назвали «рабочей проверкой документации».

Причиной затянувшихся сроков назвали «сложности с обеспечением рабочей силой». В компании заверили, что строительство двух жилых комплексов ведётся в усиленном режиме.

Ведутся финишные работы по внутренней приёмке квартир. В ряде секций уже выдаются ключи. Объекты взяты на особый контроль главным офисом девелопера, — говорится в заявлении компании.

Накануне глава следкома Александр Бастрыкин поручил возбудить уголовное действие из-за жалоб дольщиков ЖК «Новое Колпино». Задержка именно этого жилого комплекса, а также ЖК «Курортный Квартал», и стали поводом для разбирательств.

#самолет

Причина — не сданные вовремя два ЖК в Петербурге. Возбуждены уголовные дела по статье мошенничество.

В компании подтвердили факт. Обыски изданию РИА назвали «рабочей проверкой документации».

Причиной затянувшихся сроков назвали «сложности с обеспечением рабочей силой». В компании заверили, что строительство двух жилых комплексов ведётся в усиленном режиме.

Ведутся финишные работы по внутренней приёмке квартир. В ряде секций уже выдаются ключи. Объекты взяты на особый контроль главным офисом девелопера, — говорится в заявлении компании.

Накануне глава следкома Александр Бастрыкин поручил возбудить уголовное действие из-за жалоб дольщиков ЖК «Новое Колпино». Задержка именно этого жилого комплекса, а также ЖК «Курортный Квартал», и стали поводом для разбирательств.

#самолет

Блог им. ValeriyVlasov |Pocket_money. Нам скоро 3 года!

- 20 августа 2025, 18:25

- |

💡Портфель продолжает расти. Акции растут в цене, облигации тоже. Работает как еженедельное пополнение, так и рост активов.

Размер портфеля:

Октябрь — 73,6 к

Ноябрь — 75,5 к

Декабрь — 89,2 к

Январь — 91,2 к

Май — 97,9 к.

Июнь — 102 к.

Август — 114,3 к. 🔝

Первое пополнение было в сентябре 2022 года ( скоро будет 3 года) — 10 тыс рублей, еженедельное пополнение — по 500 рублей. Всего пополнений на 87 к.

Текущая сумма — 114,3 к.

Счёт вырос на 27 тыс рублей. Доходность за всё время + 31%. Немного, зато стабильно.

За всё время получил дивидендами и купонами 20,2 тыс, а за 12 месяцев около 11 тыс рублей. На пассивный доход за год можно купить примерно 84 раза кофе с булочкой ( если покупать в Пятерочке) или 36 раз съесть шаурму. Или можно оплачивать себе связь, интернет и другие расходы.

При этом активы из нашего портфеля можно не продавать, в расчёт идут только полученные дивиденды и купоны.

Цены везде разные, но карманные деньги уже начинают кормить нашего гипотетического школьника).

💡Активы в портфеле.

( Читать дальше )

Размер портфеля:

Октябрь — 73,6 к

Ноябрь — 75,5 к

Декабрь — 89,2 к

Январь — 91,2 к

Май — 97,9 к.

Июнь — 102 к.

Август — 114,3 к. 🔝

Первое пополнение было в сентябре 2022 года ( скоро будет 3 года) — 10 тыс рублей, еженедельное пополнение — по 500 рублей. Всего пополнений на 87 к.

Текущая сумма — 114,3 к.

Счёт вырос на 27 тыс рублей. Доходность за всё время + 31%. Немного, зато стабильно.

За всё время получил дивидендами и купонами 20,2 тыс, а за 12 месяцев около 11 тыс рублей. На пассивный доход за год можно купить примерно 84 раза кофе с булочкой ( если покупать в Пятерочке) или 36 раз съесть шаурму. Или можно оплачивать себе связь, интернет и другие расходы.

При этом активы из нашего портфеля можно не продавать, в расчёт идут только полученные дивиденды и купоны.

Цены везде разные, но карманные деньги уже начинают кормить нашего гипотетического школьника).

💡Активы в портфеле.

( Читать дальше )

Блог им. ValeriyVlasov |Итоги недели.

- 17 августа 2025, 12:54

- |

🪙 Индекс Мосбиржи уже выше 3000 пунктов, +3% по итогам недели. $TMOS@

Рынок следил за каждым шагом двух президентов навстречу друг другу. Встреча прошла на 10 из 10, по мнению Трампа. О чем то договорились, но не совсем понятно о чем.

Мероприятие не принесло конкретных результатов, их и не предполагалось изначально. Но то что есть диалог, это уже хорошо.

Трамп сказал европейским лидерам, что можно быстро заключить мирный договор, если Зеленский согласится передать России весь Донбасс, включая территории, не находящиеся под российским контролем — NYT

Прочие новости:

— Госпакет в ЮГК (67%), ранее принадлежавший Струкову, хотят продать структуре Газпромбанка, рыночная стоимость ₽85 млрд. $UGLD

— Акционеры одобрили ликвидацию ПАО Лензолото. Ожидаемо.

— Совет директоров Хедхантера рекомендовал дивиденды за 1п — 233 руб/акц (6,4% к текущей). Выше ожиданий в 200 руб. Компания отчиталась неплохо за 2 кв.

Выручка ₽10,14 млрд (+3,3% г/г), Скорр. чистая прибыль ₽4,9 млрд (+11,1% г/г), Скорр. EBITDA ₽5,33 млрд (+6,7% г/г). $HEAD

( Читать дальше )

Рынок следил за каждым шагом двух президентов навстречу друг другу. Встреча прошла на 10 из 10, по мнению Трампа. О чем то договорились, но не совсем понятно о чем.

Мероприятие не принесло конкретных результатов, их и не предполагалось изначально. Но то что есть диалог, это уже хорошо.

Трамп сказал европейским лидерам, что можно быстро заключить мирный договор, если Зеленский согласится передать России весь Донбасс, включая территории, не находящиеся под российским контролем — NYT

Прочие новости:

— Госпакет в ЮГК (67%), ранее принадлежавший Струкову, хотят продать структуре Газпромбанка, рыночная стоимость ₽85 млрд. $UGLD

— Акционеры одобрили ликвидацию ПАО Лензолото. Ожидаемо.

— Совет директоров Хедхантера рекомендовал дивиденды за 1п — 233 руб/акц (6,4% к текущей). Выше ожиданий в 200 руб. Компания отчиталась неплохо за 2 кв.

Выручка ₽10,14 млрд (+3,3% г/г), Скорр. чистая прибыль ₽4,9 млрд (+11,1% г/г), Скорр. EBITDA ₽5,33 млрд (+6,7% г/г). $HEAD

( Читать дальше )

Блог им. ValeriyVlasov |Пенсионный портфель. Часть 63.

- 15 августа 2025, 09:45

- |

💡Последний раз писал про этот портфель 19 июня.

Портфель за это время подрос с 239 до 271 тыс рублей. Незаметно перешагнули отметку в четверть миллона рублей. Так глядишь и половинку разменяем.

Портфель растет, а это главное.

На счету скопилось около 13 тыс в фонде денежного потока TMON. $TMON@

Портфель за месяц подрос на 23,7 тыс, дивидендами получил 6,19 тыс рублей, купонами 1000 р. Немного, но это почти треть от всех дивидендов за год.

Теперь кстати приложение Т-Инвестиции оценивает будущие дивиденды и купоны. Интересная функция. В среднем в этом портфеле они будут равны 0,5-1,1 тыс рублей. Посмотрим, проверим)

🪙Структура портфеля:

Акции — 65%, облигации — 28%. Есть ещё фонды, но часть их заблокирована-заморожена, а часть — это фонд TMON, деньги из которого скоро будут переложены в другие активы.

Почти 45% портфеля — это Сбер, Лукойл и Татнефть. Такая вот диверсификация. $SBER $LKOH $TATN

🍏За эти последние 2 месяца купил акции Сбера, Роснефти, облигации Яндекс Финтех 1.

Так же погасились облигации М.Видео 3 выпуск.

( Читать дальше )

Портфель за это время подрос с 239 до 271 тыс рублей. Незаметно перешагнули отметку в четверть миллона рублей. Так глядишь и половинку разменяем.

Портфель растет, а это главное.

На счету скопилось около 13 тыс в фонде денежного потока TMON. $TMON@

Портфель за месяц подрос на 23,7 тыс, дивидендами получил 6,19 тыс рублей, купонами 1000 р. Немного, но это почти треть от всех дивидендов за год.

Теперь кстати приложение Т-Инвестиции оценивает будущие дивиденды и купоны. Интересная функция. В среднем в этом портфеле они будут равны 0,5-1,1 тыс рублей. Посмотрим, проверим)

🪙Структура портфеля:

Акции — 65%, облигации — 28%. Есть ещё фонды, но часть их заблокирована-заморожена, а часть — это фонд TMON, деньги из которого скоро будут переложены в другие активы.

Почти 45% портфеля — это Сбер, Лукойл и Татнефть. Такая вот диверсификация. $SBER $LKOH $TATN

🍏За эти последние 2 месяца купил акции Сбера, Роснефти, облигации Яндекс Финтех 1.

Так же погасились облигации М.Видео 3 выпуск.

( Читать дальше )

Блог им. ValeriyVlasov |Отчет Диасофт.

- 12 августа 2025, 19:13

- |

🪙 «Диасофт» опубликовал финансовые результаты за I квартал 2025 финансового года, закончившийся 30 июня 2025 года

— Выручка выросла на 12% в годовом сопоставлении и составила ₽2,4 млрд

— Законтрактованная выручка достигла ₽23,9 млрд, продемонстрировав рост на 23%

— EBITDA составила ₽421,3 млн, сократившись на -28,7%

— Рентабельность по EBITDA — 17,6% против 28% ранее

— Чистая прибыль упала на 49,3%, до ₽252,9 млн

— На 30 июня у компании был отрицательный чистый долг за счет исторически сильной денежной позиции и отсутствия долговой нагрузки.

«При этом мы по-прежнему скептично смотрим на возможность компании выполнить свою цель по росту выручки на 20% по итогам года. Сильные результаты за первый финквартал могли быть связаны с переносом контрактов с предыдущих периодов. В таком случае, результаты второго финансового квартала могут быть существенно хуже», — предупредили эксперты.

За год акции упали на 44%, а с момента IPO примерно на 54 %.

Российские IT компании отчитываются слабо в последнее время.

( Читать дальше )

— Выручка выросла на 12% в годовом сопоставлении и составила ₽2,4 млрд

— Законтрактованная выручка достигла ₽23,9 млрд, продемонстрировав рост на 23%

— EBITDA составила ₽421,3 млн, сократившись на -28,7%

— Рентабельность по EBITDA — 17,6% против 28% ранее

— Чистая прибыль упала на 49,3%, до ₽252,9 млн

— На 30 июня у компании был отрицательный чистый долг за счет исторически сильной денежной позиции и отсутствия долговой нагрузки.

«При этом мы по-прежнему скептично смотрим на возможность компании выполнить свою цель по росту выручки на 20% по итогам года. Сильные результаты за первый финквартал могли быть связаны с переносом контрактов с предыдущих периодов. В таком случае, результаты второго финансового квартала могут быть существенно хуже», — предупредили эксперты.

За год акции упали на 44%, а с момента IPO примерно на 54 %.

Российские IT компании отчитываются слабо в последнее время.

( Читать дальше )

Блог им. ValeriyVlasov |Почему стоит держать акции в портфеле даже в кризис?

- 11 августа 2025, 19:06

- |

🍎Держать акции в портфеле во время кризисов — это сложное, но стратегически важное решение для долгосрочного инвестора. Вот ключевые причины, почему не стоит полностью выходить из рынка, несмотря на панику:

1. Риск «пропустить восстановление».

Самые сильные дни роста часто следуют сразу за самыми сильными падениями и концентрируются в короткие периоды. Если вы вышли из рынка, угадать идеальный момент для возвращения практически невозможно или достаточно сложно.

Исторические примеры: После кризиса 2008 года многие инвесторы, продавшие на дне, не решались вернуться и пропустили значительную часть мощнейшего бычьего рынка, который длился более 10 лет.

Можно вспомнить и 2022 год, когда Сбер можно было купить по 100-120 р, сейчас таких цен уже нет даже близко.

Пропуск даже нескольких лучших дней за десятилетие может катастрофически снизить итоговую доходность портфеля.

2. Акции — актив для долгосрочного роста:

Историческая тенденция.

Несмотря на кризисы, войны, рецессии, фондовый рынок в долгосрочной перспективе (10+ лет) всегда показывал рост. Кризисы — болезненные, но временные явления в этом долгом восходящем тренде.

( Читать дальше )

1. Риск «пропустить восстановление».

Самые сильные дни роста часто следуют сразу за самыми сильными падениями и концентрируются в короткие периоды. Если вы вышли из рынка, угадать идеальный момент для возвращения практически невозможно или достаточно сложно.

Исторические примеры: После кризиса 2008 года многие инвесторы, продавшие на дне, не решались вернуться и пропустили значительную часть мощнейшего бычьего рынка, который длился более 10 лет.

Можно вспомнить и 2022 год, когда Сбер можно было купить по 100-120 р, сейчас таких цен уже нет даже близко.

Пропуск даже нескольких лучших дней за десятилетие может катастрофически снизить итоговую доходность портфеля.

2. Акции — актив для долгосрочного роста:

Историческая тенденция.

Несмотря на кризисы, войны, рецессии, фондовый рынок в долгосрочной перспективе (10+ лет) всегда показывал рост. Кризисы — болезненные, но временные явления в этом долгом восходящем тренде.

( Читать дальше )

Блог им. ValeriyVlasov |Итоги недели.

- 10 августа 2025, 19:56

- |

🪙Растёт всё.

Переговорный процесс заставил индекс Мосбиржи вырасти на 7%. Возможно поэтому и есть смысл находится всё время в рынке. Иногда просто сложно уследить за ростом и можно его пропустить.

В лидерах роста: Юнипро, Новатэк, Газпром.

Идея в том, что санкции будут отменяться, Газпром и Новатэк смогут опять продавать газ в Европу, а Юнипро разберётся с дивидендами и сможет их платить. Идеи конечно интересные, но могуть быть долгоиграющим. $GAZP $NVTK

Так же активно разгоняли СПБ биржу, которая была скорее мертва, чем жива. Тоже идея под отмену санкций и разморзку иностранных активов. Сомневаюсь, что всё сразу побегут закупаться американскими бумагами, если вдруг чудо случится, а вот продавать — почему бы и нет. Ожидать быстрого развития событий и большого позитива я бы пока не стал. $SPBE

Растут шансы на снижение ставки в сентябре: дефляция, снижение кредитной активности, риск переохлаждения экономики.

Ozon во 2-м квартале впервые в своей истории показал чистую прибыль ₽359 млн. Торги акциями, а не расписками обещают запустить к концу года. $OZON

( Читать дальше )

Переговорный процесс заставил индекс Мосбиржи вырасти на 7%. Возможно поэтому и есть смысл находится всё время в рынке. Иногда просто сложно уследить за ростом и можно его пропустить.

В лидерах роста: Юнипро, Новатэк, Газпром.

Идея в том, что санкции будут отменяться, Газпром и Новатэк смогут опять продавать газ в Европу, а Юнипро разберётся с дивидендами и сможет их платить. Идеи конечно интересные, но могуть быть долгоиграющим. $GAZP $NVTK

Так же активно разгоняли СПБ биржу, которая была скорее мертва, чем жива. Тоже идея под отмену санкций и разморзку иностранных активов. Сомневаюсь, что всё сразу побегут закупаться американскими бумагами, если вдруг чудо случится, а вот продавать — почему бы и нет. Ожидать быстрого развития событий и большого позитива я бы пока не стал. $SPBE

Растут шансы на снижение ставки в сентябре: дефляция, снижение кредитной активности, риск переохлаждения экономики.

Ozon во 2-м квартале впервые в своей истории показал чистую прибыль ₽359 млн. Торги акциями, а не расписками обещают запустить к концу года. $OZON

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс