Блог им. ValentinPogorelyy |Самолет выступил на конференции Смартлаба. Что ждут - взлёт или падение?

- 25 октября 2025, 17:09

- |

Сегодня на конференции Смартлаба выступил директор по связям с инвесторами Никита Мороз.

👉Доля ипотеки восстанавливается в 2025г., после снижения в конце 2024г.;

👉Выход новых объемов находится на минимальных уровнях за многие годы, продажи при этом сохраняются на высоком уровне, конечно это не 2023 год, но всё же высоко;

👉Распроданность находится в районе 90%;

👉Цена на жилье продолжают расти, но нам есть куда еще увеличивать цены;

👉Каких-то проектах в регионах мы пересматриваем свои планы — выбираем локации с высоким спросом;

👉Земельный банк у нас крупнейший. Осенью закрыли две сделки, продали часть проекта Рублевский квартал и участки в Шкиперском протоке в Питере. Нео цели распродать проекты любой ценой. Ставка высокая, но это не сильно на нас давит;

👉Средневзвешенная ставка долга 12%;

👉Закладываем на конец 2026 года ставку ЦБ 16%, а на конец 27г. 14%;

👉 В феврале 2026г. будет оферта по облигациям по крупному выпуску 23 млрд руб. — мы её пройдем, рефинансируем;

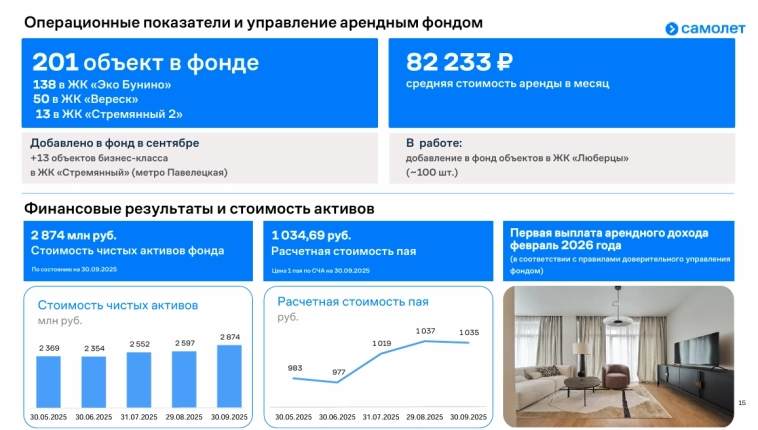

👉 Ничего за год не поменялось, хотя сделали размещение ЗПИФА, СЧА которого сейчас 2,9 млрд руб.;

👉 В Правительстве идут обсуждения изменение параметров льготной ипотеки и Самолет не ждут сильного влияния на результаты;

👉 У менеджмента есть заинтересованность не только в улучшение бизнес — результатов, но и в росте капитализации.

Друзья — важная информация!

Я узнал главный инсайт с конференции — скоро будет подорожание цен на подписку аналитики от Mozgovik research и сегодня можно купить подписку с максимальной скидкой 25% по промокоду VLTN25 !!!!

Ну а если не планируете сегодня покупать подписку, то можете это сделать завтра, промокод действует до 23.59 26.10.2025г.

Также советую подписаться на наш Telegram-канал, где мы публикуем темы свежих постов и делимся полезными материалами, в т.ч. бесплатными:

👉 Подпишитесь t.me/mozgovikresearch

📚 Посмотрите открытые премиум-посты: лента открытых премиум-материалов

🔒 Всё для взвешенных инвестиций: обзоры, сделки аналитиков, рейтинг акций.

Всем удачи и успехов в инвестициях!

- комментировать

- 6.3К | ★1

- Комментарии ( 3 )

Блог им. ValentinPogorelyy |Темные времена для застройщиков начинаются?! Введены новые параметры для ипотечных программ!

- 18 декабря 2023, 10:20

- |

Блог им. ValentinPogorelyy |Даешь льготную ипотеку чиновникам! Ценам на недвижку государство не даст шанса упасть!

- 27 марта 2023, 12:06

- |

Сегодня прочитал информацию, что Минфин в 2023 году планирует выйти с инициативой по введению льготной ипотеки для федеральных госслужащих!

Не, ну а почему нет, надо же как то поддерживать застройщиков, а то они с начала года загрустили, продажи первички падают в разы и это на фоне предоставления офигенно большой суммы кредита, в Москве и Питере дают 12 млн.деревянных рубликов, а другим регионам — 6 млн. (для справки, в начале 2022г. суммы были в 2 раза меньше!).

Простой люд набрал ипотек в декабре 2022г., так как ждали окончания ипотечных программ, но их продлили еще на полтора года до лета 2024г. (правда ставки подняли, теперь семейная ипотека 6%, а на первичку — 8%) и теперь нужны новые слои населения загонять в ипотеку — нужно придумывать что-то новое!

В прошлом году средняя зарплата федеральных госслужащих в центральных аппаратах составляла 175 тыс. руб. в месяц, на региональном уровне — около 60 тыс. — у меня многознакомых работает в государственных органах и все жалуются, что очень тяжело, но никто увольняться не собирается (посмотришь на нашу ГосДумы там средний возраст наверно за 60 лет)!

( Читать дальше )

Новости рынков |📉Самолет - один из лидеров падения сегодня - 12,5%. Полёт НЕнормальный!

- 20 сентября 2022, 18:15

- |

Новости рынков |📉Застройщики под давлением! ЦБ ужесточает требования к ипотеке с 01.12.2022г.

- 19 сентября 2022, 13:55

- |

Новости рынков |📉Застройщики падают min на 2,5% после решения ЦБ по ключевой ставке

- 16 сентября 2022, 15:15

- |

Видимо инвесторы ждали большего снижения ключевой ставки.

Новости рынков |📈Самолет пошел на взлет! +7,5% за сегодня после рекомендации дивидендов за 1 квартал 2022г.

- 07 июня 2022, 18:09

- |

📈SMLT+7,5%, сегодня совет директоров рекомендовал общему собранию акционеров выплатить дивиденды в по обыкновенным акциям за 1 квартал 2022г. — 41 рубль на акцию.

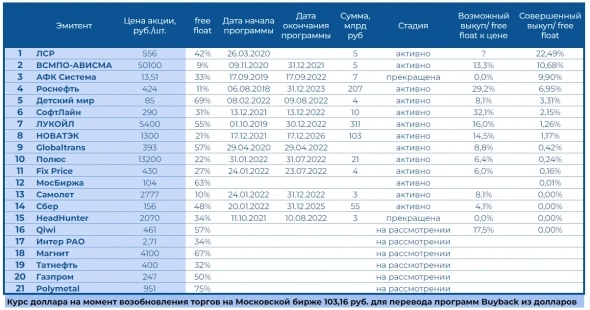

Блог компании Mozgovik |Обратный выкуп акций компаниями РФ. Ситуация на сегодняшний день! Часть 3

- 25 мая 2022, 15:31

- |

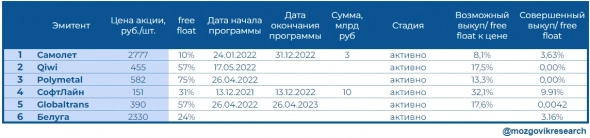

В дополнение к статьям Обратный выкуп акций компаниями РФ. Ситуация на сегодняшний день (smart-lab.ru)и Обратный выкуп акций компаниями РФ. Ситуация на сегодняшний день! Часть 2 (smart-lab.ru)хочу добавить новые данные, которые произошли с момента написания последних изменений.

👉28 апреля 2022г. в рамках программы обратного выкупа акций, дочерняя компания ПАО «ГК «Самолет» ООО «Самолет-Резерв» приобрела 223 400 акции, что составляет 3,63 % от free-float, на сумму примерно 570 млн.руб.

👉17 мая 2022г. Qiwi объявила – «Одобрить приобретение Компанией напрямую или через любую из ее дочерних компаний обыкновенных акций Компании, представленных Американскими депозитарными акциями (ADSs), котирующимися на Nasdaq Global Select Market и Московской бирже.» Ранее говорилось, что номинальная стоимость обыкновенных акций, представленных ADS, которые будут приобретены компанией или любой из ее дочерних компаний,

( Читать дальше )

Блог им. ValentinPogorelyy |Обратный выкуп акций компаниями РФ. Ситуация на сегодняшний день

- 06 апреля 2022, 15:21

- |

На сегодняшний день, цены акций многих компаний РФ сильно упали, и с целью увеличения привлекательности приобретения акций на фондовом рынке, 21 компания РФ уже либо объявили, либо рассмотрят приобретение собственных размещенных акций с открытого рынка, а также продолжают свои уже действующие программы выкупа.

👉 Самый крупный выкуп акций уже совершила компания ЛСР.

26 марта 2020г. ЛСР сообщает, что Совет директоров компании принял решение о реализации программы приобретения на открытом рынке акций Общества, в том числе, в форме глобальных депозитарных расписок, удостоверяющих права на такие акции, в максимальном объеме до 5 млрд руб.

На сегодняшний день выкуплено 9 670 535 акций (22,49 % от free-float), на сумму примерно более 7 млрд. руб., формально программа должна быть завершена, так как потраченная на приобретение акций сумма превышает ранее объявленную, но в

( Читать дальше )

- комментировать

- 10.2К |

- Комментарии ( 8 )

Блог им. ValentinPogorelyy |Сравниваем показатели компаний девелопмента (ПИК, ЛСР, САМОЛЕТ и ЭТАЛОН). У кого 2021г. сильнее?

- 04 февраля 2022, 17:03

- |

Коротко сравним показатели компаний девелопмента, представленные на Московской бирже, за два последних квартала и в динамике за четыре года и выберем наиболее перспективных.

Введено в эксплуатацию, тыс.м2 |

||||

|

2018 |

2019 |

2020 |

2021 |

ПИК |

1980 |

2024 |

2425 |

3036 |

Самолет |

218 |

554 |

236 |

701 |

Эталон |

479 |

622 |

540 |

421 |

ЛСР |

920 |

834 |

672 |

640 |

Из таблицы видно, что по введенным в эксплуатацию площадях, растущие показатели у компании «ПИК»и резкий рост в 2021г. у компании «Самолет», компании «Эталон» и «ЛСР» не растут.

Новые площади на продажу, тыс.м2 |

||||||

|

2018 |

2019 |

2020 |

2021 |

3кв2021 |

4кв2021 |

ПИК |

2503 |

1841 |

2042 |

2885 |

792 |

899 |

Самолет |

228 |

603 |

238 |

647 |

|

|

Эталон |

479 |

622 |

540 |

421 |

|

|

ЛСР |

888 |

835 |

787 |

919 |

85 |

312 |

По новым площадям на продажу, так же растущие показатели имеют «ПИК» и «Самолет», но в 4 квартале 2021 г. компания «ЛСР» ввела в продажу 34% от всей площади введенной за год, тоже хорошо.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс