Блог им. Tyam |Типы профитов в журналах торговых платформ. P\L и их различия.Определения #1

- 19 апреля 2023, 18:02

- |

Поговорим о разновидностях P\L, которые бывают в журналах торговых платформ.

Это Вам очень пригодиться во время чтения результатов некоторых исследований, приведённых у меня в блоге/книге.

Возьмём в качестве дальнейших расчётов одну сделку:

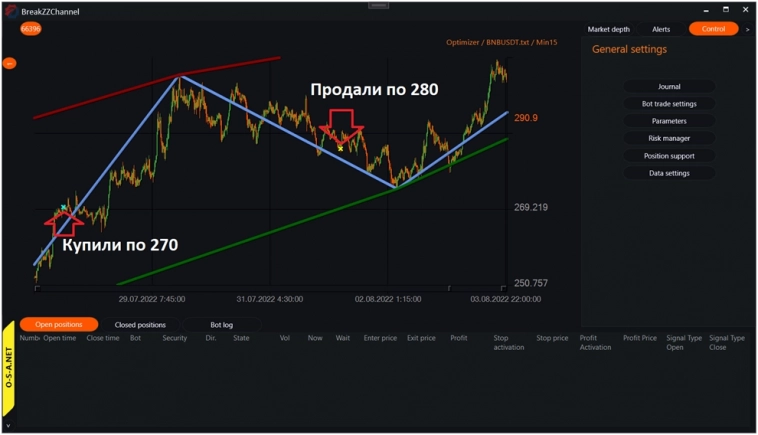

Рис. 1. Сделка для расчёта прибыли

Теперь откроем журнал и посмотрим на таблицу отчёта. Там мы увидим 4 различных строки с подписью Average P/L:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

Блог им. Tyam |Отчёт за февраль 2023

- 05 марта 2023, 11:46

- |

Мониторинги здесь: https://tradelink.pro/user/7392dd60-6664-4b89-992b-aef34cd75b87

MAIN счёт (1.5 * тренд. 0.75 * арбитраж)

Месяц к месяцу: — 3.48 %

Год к году: + 13%

Всего: + 10.35 %

Тренд (1 плечо):

Месяц к месяцу: — 3.88 %

Год к году: + 3.71 %

Всего: + 0.78 %

Арбитраж индексный одноногий (2 плеча):

Месяц к месяцу: — 7.64 %

Год к году: + 9.35 %

Всего: + 85.25 %

Месяц широкого боковика:

Было пару моментов с ростом, когда депо подходил к хаям. Это середина месяца. Но несколько серий боковиков довольно широких, всю прибыль из депо повытряхивали.

Об исследованиях

Делаем в офисе с парнями программу для классификации бумаг по направлению торговли. Думаю, пару недель осталось.

Суть в том, чтобы загрузить в неё бумаги по широкому рынку. И программа тебе сразу выдала: Эти в тренд / эти в контр тренд / эти в арбитраж / эти выбросить. Очень сильно облегчит нам работу на рынках где есть много чего торговать. Например крипта. 20 минут – и точно знаешь какие бумаги отправлять в оптимизацию.

( Читать дальше )

Блог им. Tyam |TREND. ALEX WANG. # 22 Фильтрация сигналов

- 24 февраля 2023, 17:43

- |

Мы здесь: Глава 4: Какими стратегиями торговать тренд 4.6: Фильтрация сигналов. 4.7: Фильтр входа по времени дня

Самые лучшие результаты фильтрации входов для трендовой торговли даёт простая скользящая средняя.

На основе неё можно выделить два различных фильтра – по расположению цены и по углу. Оба они способны увеличивать прибыльность торговли.

Расположение цены

Фильтруем входы в лонг, когда цена находится ниже скользящей средней.

Фильтруем входы в шорт, когда цена находится выше скользящей средней.

Угол скользящей

Фильтруем входы в лонг, когда текущее значение скользящей средней ниже, чем предыдущее значение скользящей средней. То есть линия скользящей направлена вниз.

Фильтруем входы в шорт, когда текущее значение скользящей средней выше, чем предыдущее значение скользящей средней. То есть линия скользящей направлена вверх.

( Читать дальше )

Блог им. Tyam |TREND. ALEX WANG. # 14 Какие инструменты подходят?

- 03 февраля 2023, 17:13

- |

Мы здесь: Глава 3: Тренд — главная торговая идея столетия. 3.6: Какие инструменты подходят?

Для торговли трендом подходят инструменты, удовлетворяющие следующему критерию:

1) Лидер капитализации в своём секторе.

2) Лидер по объёмам в своём секторе.

То есть, если вы торгуете банки – этот должен быть самым крупным. Если выбираете среди компаний, добывающих нефть, у неё должны быть самые большие объёмы внутри месяца среди таких же компаний. И так далее.

Это правило работает далеко не в 100 % случаев. Однако мой опыт говорит о том, что оно почти всегда справедливо.

Лудоманы и любовь толпы к инструменту.

В четвёртой главе мы обсуждали наличие слабых спекулянтов на рынке в целом, что повышает прибыльность торговых роботов. Ибо чем больше слабых спекулянтов, тем больше прибыли.

В контексте выбора конкретного инструмента, это правило сохраняется.

Чем расторгованнее и популярнее инструмент для торговли, тем больше его торгуют домохозяйки и лудоманы, что опять же повышает прибыльность у роботов.

( Читать дальше )

Блог им. Tyam |TREND. ALEX WANG. # 13 Таймфрейм для трендовой торговли.

- 01 февраля 2023, 14:13

- |

Мы здесь: Глава 3: Тренд — главная торговая идея столетия. 3.5: Таймфрейм для трендовой торговли.

Мы используем в своей торговле 15 минутные свечи. Этот таймфрейм я и буду рекомендовать дальше. И только его. А сейчас объясню почему.

Сложность тестирования.

В процессе проверки торговой системы мы будем использовать далее оптимизацию и обычное тестирование портфеля роботов. Эти процедуры тратят очень много процессорного времени. И чем ниже таймфрейм, тем сложнее их проводить.

Ниже таймфрейм – дольше и дороже тестирование с оптимизацией!

Слишком большой таймфрейм.

При этом, используя слишком большой таймфрейм, мы можем терять какое-то количество входов и прибыльных сделок. Ибо чувствительность роботов на 15 минутном ТФ и на часовом ТФ — разная.

Чем выше таймфрейм – тем ниже чувствительность роботов.

Ограничения тестера и проблема заглядывания в будущее.

Использование нескольких таймфреймов для тестов одновременно во многих платформах ограничено.

Так, в OsEngine, на котором мы торгуем, в случае одновременной подачи различных таймфреймов по одной бумаге возможны:

( Читать дальше )

Блог им. Tyam |TREND. ALEX WANG. # 10 Тренд работает со дня создания биржи. О Джесси Ливерморе.

- 20 января 2023, 16:33

- |

Мы здесь: Глава 3: Тренд — главная торговая идея столетия. 3.2: Каждый получает то, что хочет. О мотивации к изучению тренда

Когда-то давно я писал обзор на книгу «История биржевого спекулянта». Эта книга о жизни и торговле Джесси Ливермора. Самая популярная в мире книга про биржевую торговлю. Книга начала XX в. про трейдера, который сделал себе несколько состояний на биржевой торговле и торговал с конца IX в. до середины XX в.

В ней описаны множество торговых идей, но свои бОльшие деньги он сделал именно на трендовой торговле. Правила, описанные в ней, очень просты:

1) Покупай то что растёт.

2) Продавай то что падает.

3) Дай прибыли течь.

4) Торгуй лидера сектора / рынка.

И у меня для вас новость.

Это работало в 20 веке. и это же работает в 21.

В OsEngine есть стратегия (бесплатная), которая так и называется — «LivermoreStrategy». И вот так выглядит эквити, если этого робота запустить на индексе «DowJons» с 2000 года по текущий.

( Читать дальше )

Блог им. Tyam |Прибыльные стратегии работающие в 2022 году. В избранное #1

- 27 октября 2022, 12:38

- |

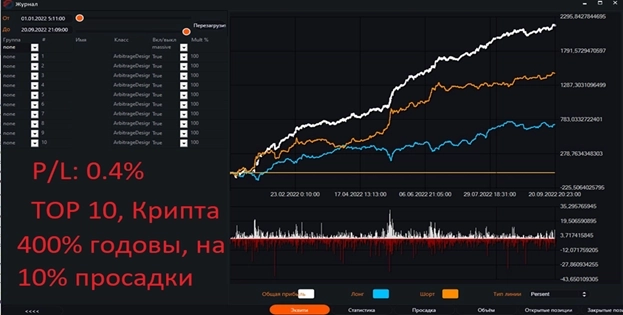

Сборник стратегий состоящий из 11 трендовых роботов которые я сам торгую на Крипте прямо сейчас.

За 2022 год: + 50% прибыли в реале.

Максимальная просадка в районе 15%. Происходит прямо сейчас, на 4вёртом месяце боковика.

В видео и статьях ниже Вы найдёте:

1) Логика работы робота.

2) Индикатор на котором робот написан.

3) Результаты тестирования робота в виде: Инструмент для тестов, график эквити

1 ZZ Channel smart-lab.ru/blog/795395.php

2 Карта стратегий здорового алготрейдера smart-lab.ru/blog/796883.php

3 Revers Adaptive Price Channel smart-lab.ru/blog/797301.php

4 Parabolic Envelop smart-lab.ru/blog/797708.php

5 Parabolic Bollinger smart-lab.ru/blog/801691.php

6 Parabolic SAR smart-lab.ru/blog/802737.php

7 Break Linear Regression. smart-lab.ru/blog/813059.php

8 Линейнай регрессия 2. Модификации smart-lab.ru/blog/813690.php

9 Break ATR. smart-lab.ru/blog/814655.php

10 Impulse SMA LR smart-lab.ru/blog/817127.php

11 Impulse HMA smart-lab.ru/blog/818538.php

12 Impulse Two Sma smart-lab.ru/blog/819763.php

13 охоться за слабым игроком smart-lab.ru/blog/839564.php

( Читать дальше )

Блог им. Tyam |Индексный одноногий. Арбитраж #7

- 21 октября 2022, 12:52

- |

Хорошо прибыльная и доступная версия арбитражей сегодня в обсуждении.

То что мы торгуем сами.

ИНДЕКСНЫЙ ОДНОНОГИЙ АРБИТРАЖ

Давайте разбираться с тем что это такое.

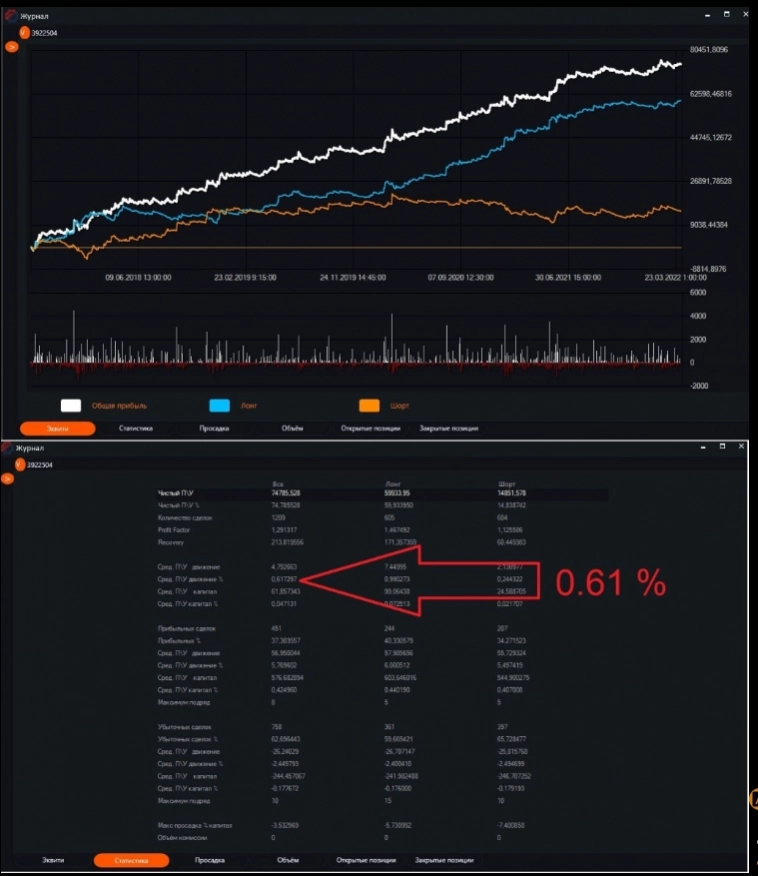

Рис. 1. Эквити из тестера, после Back-Forwards за год

В реале 2 недели. Пока + 7.5%.

1 Что такое одноногий индексный арбитраж?

Давайте сразу начнём с картинки индекса и как его рассчитывать:

( Читать дальше )

Блог им. Tyam |Рыночно-нейтральный и статистический. Арбитраж #6

- 20 октября 2022, 13:49

- |

Почему арбитраж иногда называют статистическим? Иногда рыночно-нейтральным. А иногда просто Арбитраж.

Что за дела?

Рис. 1. На самом деле не всё так однозначно*

1 Введение

Отдельный пост с тем чтобы разъяснить некоторую путаницу с определениями. Ибо арбитражей десятки. Они имеют разные свойства. И про некоторые из этих свойств будем говорить сегодня.

Если Вы впервые с арбитражом столкнулись,

читайте всё по порядку:

1) https://smart-lab.ru/blog/845637.php

2) https://smart-lab.ru/blog/845962.php

3) https://smart-lab.ru/blog/846293.php

4) https://smart-lab.ru/blog/846417.php

5) https://smart-lab.ru/blog/847153.php

6) Вы здесь…

2 Рыночно нейтральный арбитраж

Группа стратегий, доходность которых не зависит от направления рынка.

( Читать дальше )

Блог им. Tyam |Парный арбитраж. Арбитраж #2

- 13 октября 2022, 17:58

- |

Продолжаю серию постов про Арбитражи.

Сегодня подробнее поговорим про парный. Что это такое. Как торгуется. И самое главное, почему это не торгуем мы.

Рис. 1. Счастливая пара

1. Что такое парный арбитраж?

Это когда берутся два инструмента. Их цена делиться (или отнимается) одна на другую – получается отношение цены двух инструментов.

Когда это отношение вдруг меняется, мы один инструмент покупаем, а другой продаём. Ожидая что индекс (отношение инструментов) вернётся в первоначальное состояние.

2. Как торговать технически?

В большинстве торговых платформ для алготрейдинга есть встроенные индекс билдеры. И запариваться с их подсчётом и тестами вообще не надо.

Это доступно как в OsEngine, так и в TsLab, так и в других мало известных платформах… )))

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс