Блог им. Truevalue |КОГДА СНИЖЕНИЕ КС = УЖЕСТОЧЕНИЕ.

- 27 октября 2025, 17:41

- |

- комментировать

- 7.4К | ★6

- Комментарии ( 13 )

Блог им. Truevalue |Рубль – работяга силен, но не переоценен!

- 18 июня 2025, 21:10

- |

Многие считают курс ниже 80 руб. за USD переоцененным. Хотелось бы услышать аргументы помимо набивших оскомину «в бюджете заложен курс 94-100», «экспортерам, металлургам… ещё кому-то… нужен более слабый курс», «курс слишком сильно укрепился»...

Я приводил расчеты, согласно которым текущий курс существенно слабее, чем в сопоставимых странах по уровню ВВП на душу населения. При ВВП России 216 трлн руб. и курсе 80 руб. на душу получится $19 тыс. в 2025 году, или только 40% от $49 тыс. ВВП на душу по паритету покупательной способности (ППС) – в 2,5 раза дешевле чем доллар в США.

В Малайзии, Греции, Португалии, Израиле, Японии… ВВП на душу по ППС также порядка $50 тыс., но относительный курс валют в этих странах в 1,5 раза крепче рубля – в среднем отношение ВВП в текущих USD к ВВП по ППС до 60% – на 40% дешевле чем доллар в США (чтобы добежать до этого уровня, либо рубль должен укрепиться ниже 60, либо уровень цен в РФ повыситься в 1,5 раза).

( Читать дальше )

Блог им. Truevalue |Курс рубля в мировом масштабе - 2025.

- 06 мая 2025, 14:12

- |

Рубль укрепился, но остается относительно недооцененным к другим валютам сопоставимых стран и своим историческим средним.

МВФ и Всемирный банк считают ВВП в текущих US$ и по паритету покупательской способности (PPP). Взяв текущие курсы валют, можно сравнить страны по относительной стоимости национальных валют. Обновил графики 2021 года. Тогда была первая попытка сравнить Россию с другими странами. В 2022 записывал, что при курсе 60 руб. за USD рубль будет справедливо оценён относительно других стран. Тогда ВВП России на душу населения по PPP был ниже $30 тыс., а рубль стоил ~38% от доллара США по паритету и ниже уровня сопоставимых стран по ВВП на душу в 1,4 раза.

После этого рубль в относительном выражении падал до минимума 31% к доллару США в 2023-2024, а недооценка к сопоставимым странам вырастала до 2х. Сейчас укрепление рубля вернуло относительную оценку лишь до 36% (при курсе 82 руб. за USD) — уровню 2016-2019 гг.

В 2025 МВФ прогнозирует ВВП на душу по PPP у России $49 тыс.

( Читать дальше )

Блог им. Truevalue |Привет, 1998-й!

- 21 апреля 2025, 08:34

- |

Эксперт и другие написали о новом прогнозе Минэка на следующий бюджетный цикл. Мой полный комментарий #сми

💬 Снижение экспорта товаров из-за цены нефти Urals $56 после 66,6 в 2024 и восстановительный рост импорта до $324 млрд +8% снизят торговый баланс в 2026 году до минимума с 2004 года. За вычетом баланса услуг, оплаты труда и инвестиционных расходов текущий счет может достигнуть минимума с 1998 года (тогда был -0, в 1999 ~24, а будет меньше $20 млрд).

Аналитики привыкли прогнозировать курс из размера торгового баланса, что было актуально до 2022 года, когда мы испытывали стабильный отток капитала как со стороны резидентов, так и нерезидентов. Очень хорошо будет, если реальность сломает устаревшие модели. Относительно стабильный курс при низкой цене нефти и оттоке капитала — то, что нужно российской экономике.

( Читать дальше )

Блог им. Truevalue |Динамика кредитов и депозитов

- 03 февраля 2025, 09:35

- |

Динамика кредитов и депозитов в декабре 2024 из обзора о развитии банковского сектора не совсем правдива. ЦБ пишет об отрицательной динамике кредита, в том числе бизнеса. Есть нюансы, если внимательно посмотреть на более подробные обзоры банковского сектора и кредитных организаций, а также балансы банков по форме 101:

▶️ Первоначальная оценка денежной массы +19,5% снижена до +19,2%. Разница 0,3 трлн осела в облигациях банков (рост до 3,1 трлн), не включаемых формально в М2. Такого прироста по этой статье раньше не было.

Прирост М2 на ~20% в год скорее норма при ставке 21%. Если взять 2024, то в структуре М2 (117 трлн) наличные рубли прибывали +1% (17), денежные средства физлиц в банках +27% (57) и средства юрлиц +14% (43).

Иначе мы быстро получим финансовый кризис, когда по кредитам перестанут платить, а на депозитах продолжат накапливать не только проценты, но и часть текущих доходов. Пока признаков роста просрочки нет.

▶️ Кредит юрлицам с учётом секьюритизации и сокращения проектного финансирования вырос в рублях на 1 трлн в ноябре и 1,7 трлн в декабре.

( Читать дальше )

Блог им. Truevalue |Рубль на подъеме: как девалютизация Сургутнефтегаза и банковские тренды меняют финансовый ландшафт России

- 16 января 2025, 09:48

- |

Первая оценка денежной массы М2 и М2Х на 01.01.2025 от Банка России отразила значимую девалютизацию банковских депозитов. За последние 3 месяца валютные депозиты могли сократиться на $15 млрд до $137 млрд, в основном за счет юрлиц -$12 млрд, в т.ч. -$6 млрд в декабре.

~40% инвалютных депозитов юрлиц в прошлом относилось к одной компании - Сургутнефтегазу. C 2022 компания могла конвертировать в рублевые активы до 50% своей кубышки. Сама кубышка могла вырасти почти до 7 трлн руб. ($67 млрд). Компания закрыла почти все цифры в отчетности с 1п. 2024 г. Допускаю, что под изменения в своих финансовых активах (ранее они легко просчитывались).

Капитализация Сургута сейчас 1,3 трлн руб., в т.ч. 0,8 трлн обыкновенных (24 руб.) и 0,5 трлн привилегированных акций (58 руб.) Только на процентных доходах компания может зарабатывать ~0,8 трлн в год и >1,3 трлн при полной конвертации кубышки в рублевые активы. Недавнее попадание Сургута в SDN-лист может ускорить процесс девалютизации баланса.

( Читать дальше )

Блог им. Truevalue |Рубль шокирует: почему курс $115 за доллар в 2025 году уже не фантастика?

- 13 декабря 2024, 09:32

- |

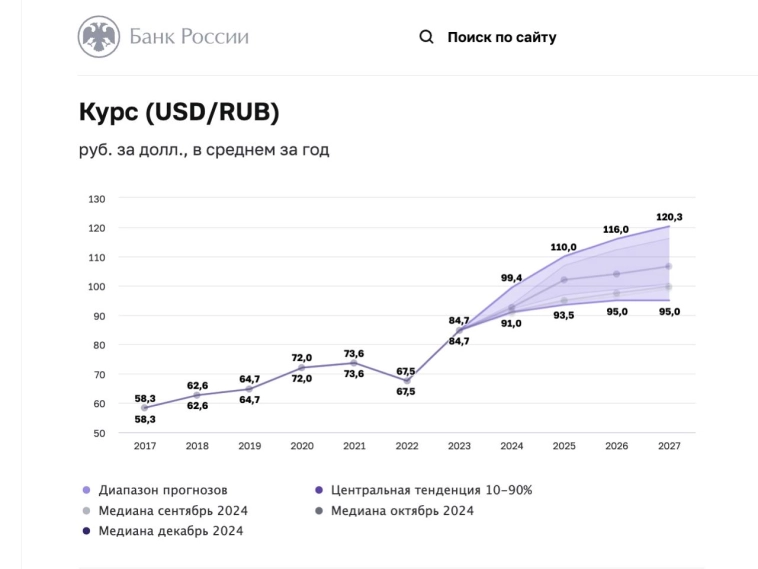

Макроэкономический опрос Банка России, или как волатильность курса на недостатке продаж валюты экспортерами в ноябре значимо переставляет долгосрочные прогнозы.

Медианный аналитик теперь ждет курс 102-107 руб. за USD в 2025-2027 гг. против 95-99 руб. в сентябре.

Кажется, макропруденциальные меры требуются не кредитам, а коллегам, кто переставляют прогнозы на ослабление курса при неизменности прогнозов цен на нефть и торгового баланса.

Мой прогноз вырос с 91 до 95 руб. на все три года, потому что понизил цену нефти Brent с $80 до $75/bbl. Прогноз по курсу остался самым оптимистичным — по нижней границе.

💡Конечно, этот прогноз реализуется в случае изменения экономической политики по отношению курсу. Мы должны отказаться от бюджетных прогнозов на ослабление рубля и цели по нулевому дефициту бюджета, чтобы не пытаться свести бюджет любой ценой. Но главное, пора уже активнее использовать резервы для ограничения колебаний, вызванных краткосрочными внешними шоками.

PS.

Читаю в обзоре крупнейшего банка:

( Читать дальше )

Блог им. Truevalue |Момент истины, или как инфляционное таргетирование с помощью одной ставки на 10-й год существования завело в тупик всю макроэкономическую политику в России

- 28 ноября 2024, 09:50

- |

Рубль снова оказался в числе самых слабых валют мира за год (27% рост курса USD), несмотря на максимальную реальную ставку, 8-12% выше инфляции весь год. Даже турецкая лира чувствует себя лучше в этом году.

Причиной последнего падения по ускоряющейся траектории стали санкции на банки, ограничения на поступление валютной выручки и возможно усилившийся на геополитике отток капитала. Счет капитала у нас все также открыт для резидентов, но все больше закрывается для расчетов с нерезидентами, что создает непропорциональные риски при любом шухере.

Заметно разлетелись курсы разных валют, фьючеров и золота на Мосбирже (105-108 руб. в пересчете на USD по кросс-курсам) и курс на офшоре (113 руб.), но только накануне, когда была особенная волатильность.

Все это произошло в канун юбилея перехода к свободно плавающему курсу и инфляционному таргетированию. За 10 лет инфляция почти 100%, ослабление рубля к USD 140%. На длинной истории они ходят около друг друга, что говорит о полном переносе курса в цены. Сейчас курс снова перелетел и это будет влиять на цены в следующие годы, если курс не вернётся значимо ниже 100 руб.

( Читать дальше )

Блог им. Truevalue |О неэффективности борьбы с инфляцией, ставке и рубле.

- 16 октября 2024, 17:52

- |

Когда борьба с дефицитом и кредитом усугубляет проблемы:

⛔️ Когда бюджет специально борется с дефицитом бюджета, он индексирует налоги, сборы, тарифы и прогнозирует более слабый валютный курс, чтобы зафиксировать минимальный дефицит на бумаге -> инфляция.

⛔️ Когда Банк России борется с ростом кредита, повышая ставки, он создает в моменте спрос на кредит, особенно льготный, уменьшает стимулы для досрочного погашения, увеличивает депозиты -> рост процентных доходов и денежной массы -> повышенный спрос и инфляция в будущем.

⛔️ Когда Банк России борется с валютным кредитованием, ограничивая юаневые свопы и повышая ставки в юанях, он увеличивает спрос на валюту, снижает продажи валютной выручки и нивелирует эффект от повышения рублевой ставки. Зачем продавать юани, когда они приносят доход, сопоставимый с рублями? -> снижение курса рубля 1 в 1 переносится в цены долгосрочно -> инфляция.

Последний сюжет — на графике. С августа ставки в юанях RUSFARCNY взлетали выше 200%, а сейчас стабилизировались около 14% при 18,5% в рублях по RUSFAR.

( Читать дальше )

Блог им. Truevalue |Валютный и денежный рынок в новой реальности.

- 24 июня 2024, 09:53

- |

Биржевой рынок разрывало на части всю неделю после введения санкций на Мосбиржу, но к вечеру пятницы основные валютные инструменты стабилизировались без значимых спредов друг к другу: 87 руб. за USD в юане, ближайших фьючерсах на CNY, USD и EUR в пересчете по мировым кросс-курсам. Официальные курсы ЦБ формируются близко к биржевым котировкам.

Дороже торгуются низколиквидные валюты турецкая лира TRY, тенге KZT и драм AMD по 92-94 руб. по кросс-курсам (хотя объемы торгов здесь несерьезные 0,1-1 млрд против 100-200 в CNY или USD). Примерно там же доллар в USDT через криптообменники. Чуть дешевле наличный доллар ~91 руб.

Во фьючерсах удивляет отсутствие временной премии в сентябрьских контрактах — вместо нормальных 2-3% при ставке 16%. Здесь физлица продолжают закрывать большой нетто-лонг по валюте.

Ставки денежного рынка опустились почти до нижней границы коридора ЦБ ~15,2%, а в РЕПО объемы упали в разы (~200 млрд руб. в день мы не видели с январских праздников).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс