Блог им. TAUREN |🔎 Apple (AAPL) - обзор американской голубой фишки и её отчета за 2кв2022

- 29 июля 2022, 09:59

- |

▫️ Капитализация: $2,5 T

▫️ Выручка 2Q2022: $83 b (+1.9% y/y)

▫️ Опер. прибыль: 2Q2022: $23.1 b (-4.3% y/y)

▫️ Чистая прибыль 2Q2022: $19.4 (-10.6% y/y)

▫️ P/E TTM: 25.8 (fwd P/E 2022: 30)

▫️ P/B: 38

▫️ P/S: 6.6

▫️ fwd дивиденды 2022: $0,92 (0,6%)

👉 Примерно год назад делал предыдущий обзор данной компании, с финансами компании все происходит точно, как это описывалось: t.me/taurenin/70

Сегментация бизнеса 2Q2022:

📱 iPhone $40.7 b (+2.8% y/y) ➡️ 49% от выручки

💻 Mac $7.4 b (-9.8% y/y) ➡️ 8.9% от выручки

— iPad $7.2 b (-2.8% y/y) ➡️ 8.7% от выручки

— Accessories $8.1 b (-8% y/y) ➡️ 9,8% от выручки

⚙️ Services $19.6 b (+12% y/y) ➡️ 23.6% от выручки

❌ Первое, что бросается в глаза — это сильнейшее замедление темпов роста выручки и падение прибыли. Самое интересное, что некоторые сегменты бизнеса начали падать высокими темпами г/г, правда это происходит относительно высокой базы.

Я предполагаю, что это уже и есть последствия остановки QE и запуск QT. Видно, что спрос начинает остывать. Хотя, это происходит намного быстрее, чем я мог предположить.

👆 Если у нас показал такие результаты 2Q2022, то сложно представить, что будет в предстоящих 2-3 кварталах. У компании в моменте уже издержки начали расти быстрее доходов в первую очередь из-за инфляции, а из-за того, что спрос страдает — маржа «сдавливается» с обеих сторон.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог им. TAUREN |💻 Яндекс (YNDX) - краткий обзор отчета компании за 2кв2022

- 28 июля 2022, 09:31

- |

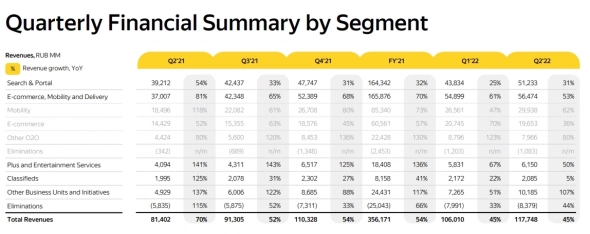

▫️Выручка 2кв2022: 118 млрд (+45% г/г)

▫️скор. EBITDA 2кв2022: 25,7 млрд (+345% г/г)

▫️Чистая прибыль 2кв2022: 8 млрд (против убытка 4,6 млрд р)

▫️ Скор. чистая прибыль 2кв2022:13,1 млрд р (х13 г/г)

▫️ fwd p/e 2023: 15

👉 Все обзоры: t.me/taurenin/651

👉Рост выручки по сегментам за 2кв2022:

▫️Search and Portal: +31% г/г (ускорение роста)

▫️E-Commerce, Mobility and Delivery: +53% г/г (ускорение роста)

✅ Похвально, что компании вообще отчиталась финансово. Темпы роста выручкине замедлились относительно предыдущего отчетного квартала — это большой позитив. Именно существенного сокращения рекламной выручки боялись многие инвесторы, хотя оснований для таких опасений особо не было. Собственно, мои ожидания по финансовым результатам компании вполне оправдываются. Ранее писал о них здесь: t.me/taurenin/648

( Читать дальше )

Блог им. TAUREN |⚡ Самолет (SMLT) - обзор операционных результатов за 5мес2022

- 25 июля 2022, 09:49

- |

▫️Выручка TTM: 123,5 млрд р

▫️EBITDA TTM (скор.): 32 млрд р

▫️Прибыль TTM: 10,6 млрд р

▫️fwd P/E 2022: 12

▫️P/B: 12,6

▫️fwd дивиденд 2022: 4%

👉 Все обзоры: t.me/taurenin/651

👉 Один из крупнейших застройщиков. Основная деятельность сосредоточена в Москве и Московской области.

👉 Компания соблюдает дивидендную политику и по итогам 3кв2022 года даже выплатила 41 рубль дивидендов.

✅ Операционные результаты за 5 месяцев 2022 года могут показаться многим крайне оптимистичными и прогнозы компании по продажам на 2022 и 2023 годы кажутся вполне достижимыми (200 и 320 млрд рублей соответственно). Показатель скор. EBITDA ожидается компанией на уровне около

( Читать дальше )

Блог им. TAUREN |🖥 Softline (SFTL) - обзор провайдера IT услуг

- 19 июля 2022, 09:49

- |

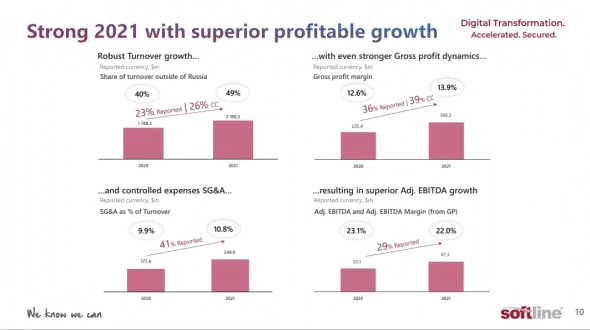

▫️Капитализация: 34 млрд

▫️Выручка 2021: 149 млрд

▫️EBITDA 2021: 5,5 млрд

▫️Прибыль 2021: 1,5 млрд

▫️Net debt/EBITDA: -2,8

▫️P/E 2022: -

▫️fwd дивиденд 2022: 0%

👉 Все обзоры: t.me/taurenin/651

👉 Softline Holding PLC — поставщик ИТ-решений и сервисов, работающий на рынках России, восточной Европы, центральной Азии, Америки, Индии и Юго-Восточной Азии.

🌏 Географическое распределение выручки компании:

▫️Российская федерация — 60%

▫️Евразия — 7%

▫️EMEA — 3%

▫️LATAM — 7%

▫️APAC — 23%

✅ За 2021г. компания продемонстрировала сильный рост бизнеса. По итогам года оборот увеличился до 2,2 млрд долларов (+26% г/г), скорректированная EBITDA увеличилась до 306,2 млн долларов (+39% г/г). Позитивно, что у компании растет рентабельность (рост выручки значительно опережает рост трат на SG&A).

( Читать дальше )

Блог им. TAUREN |🛢 ExxonMobil (XOM) - обзор нефтегазового дивидендного аристократа

- 15 июля 2022, 09:40

- |

▫️ Капитализация: 350 млрд

▫️ Выручка TTM: 309 млрд

▫️ EBITDA TTM: 54 млрд

▫️ Прибыль TTM: 26 млрд

▫️ fwd P/E 2022:7

▫️ P/B:2,1

▫️ fwd дивиденд 2022:5%

👉 Все обзоры: t.me/taurenin/651

👉Exxon Mobil Corporation — одна из крупнейших нефтяных компаний в мире.

👉Компания платит дивиденды с 1911 года, ни разу не отменяла их и не снижала их с 1948 года, стабильно повышая, в среднем на 8% в год за последние 15 лет. Последнее повышение в этом году на 0,1$ в квартал (1,15%).

✅ По итогам 1 квартала 2022г ExxonMobil показала ожидаемо высокий рост бизнеса из-за роста цен на энергоносители. Средняя цена реализации нефти выросла на 39%. Благодаря этому, компания увеличила свою выручку и чистую прибыль на 53% и 100% соответственно.

( Читать дальше )

Блог им. TAUREN |🏡 ЛСР (LSRG) - актуальный взгляд на девелопера и производителя строительных материалов

- 08 июля 2022, 09:46

- |

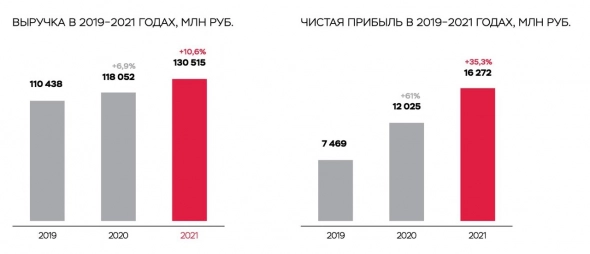

▫️ Выручка 2021: 130,5 млрд р (+10,5%)

▫️ Прибыль 2021: 16,3 млрд р (+35%)

▫️ Net debt/EBITDA: 1,9

▫️ fwd P/E 2022:10

▫️ P/B: 0,6

👉 Все обзоры: t.me/taurenin/651

✅Отчет 2021 года отражает бурный рост отрасли в постпандемийный период на фоне крайне низких ставок по ипотеке (средняя в 2021 составила 7,9%) и большого объема субсидий.

✅Выручка в 2021 году выросла на 10,5% г/г, достигнув 130,5 млрд. Прибыль выросла на 35% г/г, а показатель EBITDA достиг 35,8 млрд, что соответствует росту на 31% г/г.

👉Операционные результаты за 1кв2022 позитивны: ▫️Выручка 1кв2022: 41 млрд р (+116% г/г) ▫️Объем продаж 1кв2022:

( Читать дальше )

Блог им. TAUREN |🛢🚢 НМТП (NMTP) - обзор компании

- 07 июля 2022, 10:22

- |

▫️ Выручка TTM: 50 млрд

▫️ EBITDA 2021: 35 млрд

▫️ Прибыль ТТМ:18 млрд

▫️ P/B: 1,55

▫️fwd P/E 2022: 8

▫️fwd дивиденд 2022: 6%

👉 Все обзоры: t.me/taurenin/651

👉 В состав Группы НМТП входят два крупнейших по грузообороту порта России — Новороссийск на Черном море и Приморск на Балтийском море.

✅ Основная часть грузооборота НМТП приохотится на нефть и нефтепродукты(в 2021г. 78% всего грузооборота). В 2022г. экспорт этих продуктов скорее всего останется на уровне прошлого года. От высоких цен компания не выигрывает.

✅ На черноморские порты частично перераспределяется грузооборот балтийских портов, которые понесли ощутимые потери из-за санкций ЕС. Грузооборот по итогам года уменьшится (в лучшем случае останется на уровне с прошлым годом), но спад будет не такой ощутимый —

( Читать дальше )

Блог им. TAUREN |💻 М.Видео-Эльдорадо (MVID) - самый быстрорастущий продавец электроники

- 06 июля 2022, 10:09

- |

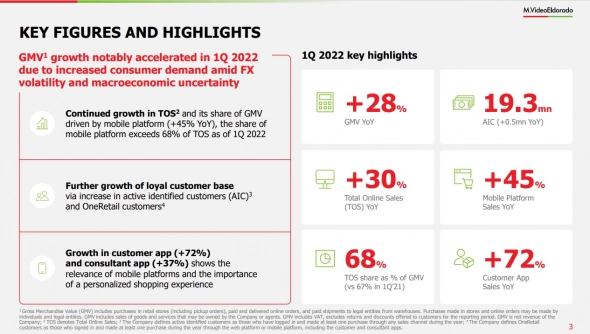

▫️Выручка 2021: 476 млрд

▫️EBITDA 2021: 44 млрд

▫️Прибыль 2021: 8,6 млрд

▫️fwd P/E 2022:-

▫️fwd дивиденд 2022: 0%

👉 Все обзоры: t.me/taurenin/651

👉 «М.Видео» — крупнейшая розничная сеть по объёмам продаж электроники и бытовой техники в России. Компания объединяет розничные бренды: «М.Видео», «Эльдорадо», а также маркетплейс Goods.

✅ За 1 квартал 2022г группа М.Видео показала достаточно уверенные операционные результаты: общие продажи (GMV) выросли на 28,1%, онлайн-продажи выросли на 30% и теперь составляют 68% от GMV. Более того, компания даже расширила свою сеть магазинов, добавив 11 новых точек.

( Читать дальше )

Блог им. TAUREN |🌾 Акрон (AKRN) - обзор отчета и анализ текущей ситуации

- 05 июля 2022, 09:43

- |

▫️Выручка TTM: 171 млрд

▫️EBITDA:80,4 млрд

▫️Прибыль ТТМ: 59,1 млрд

▫️Net debt/EBITDA: 0,92

▫️fwd P/E 2022:10

▫️Fwd дивиденд 2022: 0%

👉 Основным направлением деятельности является производство аммиака, азотных и сложных удобрений, а также продукции органического синтеза и неорганической химии.

👉 География продаж:

▫️Латинская Америка -32%

▫️Россия -20%

▫️Европа — 13%

▫️Северная Америка — 11%

▫️Азия — 17%

▫️Прочее — 7%

👉 Все обзоры: t.me/taurenin/651

✅ 80% продаж компании приходится на экспорт из которых 25% — это экспорт в недружественные страны. Хоть полный запрет на импорт российских удобрений и не был введен, часть рынка российские компании все же потеряли (проблемы с логистикой, индивидуальные отказы потребителей от закупок российского сырья и т.д.). По последним данным РЖД за апрель (более не публикуются) экспорт удобрений Акрона просел на 25%. Конечно, вероятнее всего, это падение будет временным и компания сможет перераспределить поставки на другие рынки (Бразилия и Индия), но цены на них будут ниже, чем на премиальных рынках Северной Америки и Европы. Кроме того, это потребует дополнительных затрат на логистику и другие коммерческие расходы.

( Читать дальше )

Блог им. TAUREN |🥇Полюс золото (PLZL) - обзор отчета и анализ текущей ситуации.

- 04 июля 2022, 09:54

- |

▫️Капитализация: 1130 млрд ₽

▫️Выручка TTM: 365,2 млрд ₽ (+0,3%)

▫️EBITDA TTM: 258,6 млрд ₽ (-4%)

▫️Прибыль ТТМ: 166,9 млрд ₽ (+40%)

▫️Net debt/EBITDA: 0,6

▫️fwd P/E 2022: 12

▫️fwd дивиденд 2022: около 50 млрд ₽

👉 Все обзоры: t.me/taurenin/651

✅ Полюс достаточно дешево выкупил золоторудное месторождение Чульбаткан у Highland Gold за 140 млн $. Оценочные запасы золота по этому месторождения составляет 3 млн унций(+2,9% к текущим запасам Полюса), а предположительная стоимость добычи оценивается в 580$ за унцию. Приобретение получилось достаточно выгодное так как покупали активы у уходящей с рынка Канадской компании Kinross Gold (активы которой в свою очередь по дешевке выкупил Highland Gold), но среднесрочно разработка месторождения потребует дополнительных инвестиций и приведет к сокращению FCF.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс