Блог им. TAUREN |⚓️ НМТП (NMTP) | Итоги полугодия и перспективы ближайших лет

- 15 сентября 2025, 11:08

- |

▫️ Капитализация: 168 млрд / 8,73₽ за акцию

▫️ Выручка TTM: 71,2 млрд ₽

▫️ Чистая прибыль TTM: 36,9 млрд ₽

▫️ скор. ЧП TTM: 37,4 млрд ₽

▫️ P/E ТТМ: 4,8

▫️ fwd P/E 2025: 4,3

▫️ fwd дивиденд 2025: 11,7%

✅ На операционном уровне нет существенного спада, несмотря на ситуацию в экономике. Грузооборот порта Новороссийск за 8м2025 составил108,8 млн т (-3,7% г/г).

✅ Долга у НМТП нет. С учетом обязательств по аренде чистая денежная позиция больше 4 млрд р.

✅ Если скорректировать прибыль на разницу в переуступке дебиторки, сокращение расходов на топливо и курсовые разницы, то за 1п2025 заработано около 20,5 млрд р.

👆 Во втором полугодии прибыль будет традиционно ниже, так чтопо итогам 2025 года можно ожидать прибыль около 39,2 млрд р (fwd p/e 2025 = 4,3) и дивиденды около 1,02р на акцию (11,7% к текущим).

✅ Несмотря на расширение инвестиционной программы и рост CAPEX до 6,8 млрд р в 1п2025, FCF остается глубоко положительным.

👆 Была новость, что в Новороссийске появится глубоководный терминал в который планируется вложить 120 млрд р и запустить его в 2027м году.

( Читать дальше )

- комментировать

- 4.3К

- Комментарии ( 0 )

Блог им. TAUREN |⚓️ НМТП (NMTP) | Обзор отчёта по МСФО за 2024г

- 14 апреля 2025, 09:56

- |

▫️ Капитализация: 179 млрд / 9,15₽ за акцию

▫️ Выручка 2024:71,2 млрд ₽ (+5,4% г/г)

▫️ EBITDA 2024: 48,2 млрд ₽ (+11,5% г/г)

▫️ Чистая прибыль 2024: 37,4 млрд ₽ (+24,8% г/г)

▫️ скор. ЧП 2024: 38,9 млрд ₽ (+25,4% г/г)

▫️ P/E ТТМ:4,6

▫️ P/B:1

▫️ fwd дивиденд 2024: 11%

👉 Отдельно результаты за 2П2024:

▫️Выручка: 32,5 млрд ₽ (-1,1% г/г)

▫️EBITDA: 20 млрд ₽ (+7,5% г/г)

▫️скор. ЧП: 16,6 млрд ₽ (+18% г/г)

✅ На операционном уровне всё стабильно: в 2024г Новороссийский порт (основной актив компании) показал рост грузооборота на 2% г/г до 164,8 млн тонн.

✅ За прошедший годоперационные расходы компании снизились до 22,9 млрд (-5,2% г/г). Рентабельность по EBITDA вышла на рекордные с 2019г значения и составила 67,7%.

✅ С учетом арендных обязательств, у НМТП сохраняется чистая денежная позиция в 8 млрд рублей. При этом, если смотреть только финансовый долг, то чистая денежная позиция уже превышает 27,5 млрд рублей (15,3% от текущей капитализации).

👆 У компании 19,4 млрд рублей обязательств по аренде, % ставки по ним ощутимо ниже рынка. В 2024г платежи по аренде выросли всего на 2,1% г/г до 1,9 млрд рублей.

( Читать дальше )

Блог им. TAUREN |⚓️ НМТП (NMTP) - разгон завершился

- 12 августа 2024, 09:50

- |

Отчетности по МСФО за 1П2024 пока нет, поэтому рассмотрим данные РСБУ TTM:

▫️ Выручка: 31,8 млрд

▫️ Операционная прибыль: 18,2 млрд

▫️ Чистая прибыль: 40,8 млрд

▫️ P/E ТТМ:4,2

▫️ P/B: 1,2

▫️ fwd дивиденд 2024: 9-10%

👉 Отдельно результаты за 1П2024:

▫️Выручка: 17,7 млрд ₽ (+18% г/г)

▫️Операционная прибыль: 10,6 млрд ₽ (+25% г/г)

▫️скор. ЧП: 29 млрд ₽ (+65% г/г)

✅ Результаты за 1П2024г кажутся хорошими, но надо понимать, что отчёт РСБУ показывает только результаты порта Новороссийск + мы не видим данных по валютной переоценке и других разовых статей расходов/доходов.

✅ По данным Ассоциации морских торговых портов, в 1П2024г грузооборот порта Новороссийск вырос на 3,1% до 86,1 млн тонн, тогда как в Приморске грузооборот снизился на 4,6% до 32,6 млн тонн. В целом операционные результаты немного лучше прошлого года, рост в реальном выражении есть.

✅ В ближайшие время должно завершиться расширение пропускных мощностей Приморска, после которого предельная годовая перевалка нефти вырастетс 47 до 57 млн тонн. Кроме того, в 2025г планируется расширить мощность Новороссийска на 15 млн тонн до 52 млн тонн. В 2024г менеджмент НМТП будет согласовывать и принимать новую стратегию развития группы до 2030г из которой мы узнаем новые цели по дальнейшему расширению портов.

( Читать дальше )

Блог им. TAUREN |⚓️ НМТП (NMTP) - обзор результатов по МСФО за 1П2023г

- 05 сентября 2023, 10:21

- |

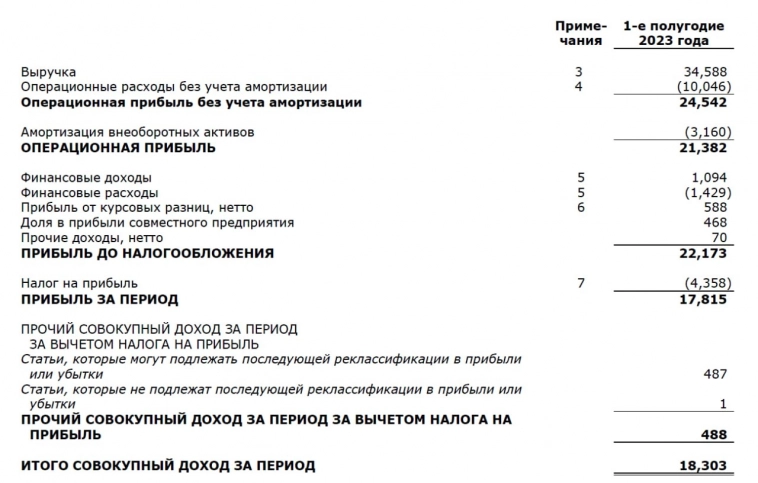

▫️ Выручка 1П2023г:34,6 млрд

▫️ Операционная прибыль 1П 2023г: 21,4 млрд

▫️ Чистая прибыль 1П 2023г: 17,5 млрд

▫️ P/B: 2,3

▫️ P/E ТТМ (РСБУ): 12,4

▫️ fwd P/E 2023: 9,5

▫️ fwd дивиденд 2023: 7,5-11,4%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 В состав Группы НМТП входят два крупнейших по грузообороту порта России — Новороссийск на Черном море и Приморск на Балтийском море.

👉 Компания представила неаудированную сокращенную отчётность и не стала раскрывать детали результатов за 2022г, а значит у нас до сих пор нет возможности посмотреть динамику.

✅ Чистый долг стал отрицательным и теперь у НМТП чистая денежная позиция в 23,9 млрд рублей.

✅ FCF компании составил 15,8 млрд, CAPEX намного меньше, чем обычно. Однако, компания отметила, что у нее есть обязательства по приобретению основных средств на сумму более 4,7 млрд р, но они относятся к будущим периодам. Если сделать корректировку на данную статью, то FCF будет чуть больше 11 млрд р, что больше похоже на реальные цифры.

( Читать дальше )

Блог им. TAUREN |⚓️ НМТП (NMTP) - обзор отчёта по РСБУ за 1П 2023г

- 28 июля 2023, 10:44

- |

▫️ Чистая прибыль ТТМ: 24,7 млрд

▫️ P/B: 1,7

▫️ P/E ТТМ: 7,8*

▫️ fwd P/E 2023: 7

▫️ fwd дивиденд 2023: 8%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 В состав Группы НМТП входят два крупнейших по грузообороту порта России — Новороссийск на Черном море и Приморск на Балтийском море.

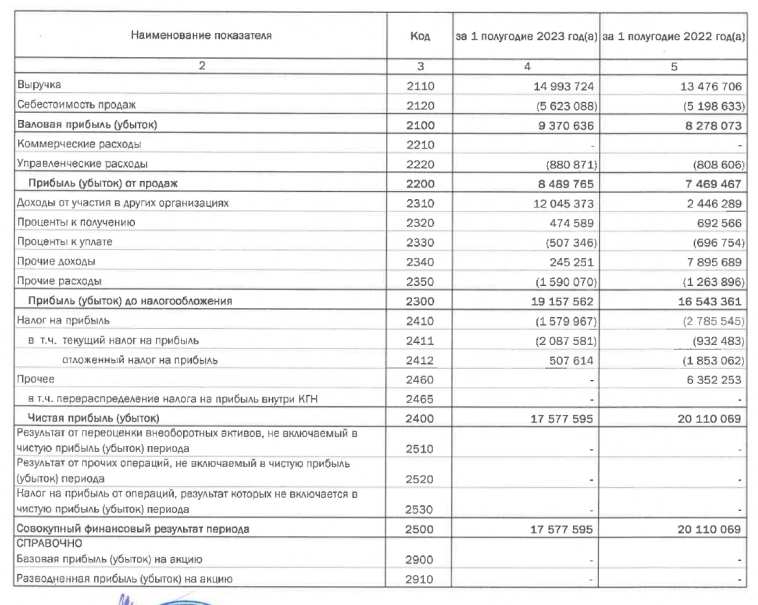

👉 Результаты отдельно за 1П2023 (РСБУ):

▫️Выручка: 15 млрд (+11% г/г)

▫️Операционная прибыль: 8,5 млрд (+14% г/г)

▫️Чистая прибыль: 17,6 млрд (-12,4% г/г)

✅ Годового отчёта за 2022г у нас нет (кроме чистой прибыли по РСБУ), но возвращение компании к раскрытию информации даже в форме нерепрезентативного РСБУ — это уже позитивно.

✅ На уровне выручки компания показала рост в 11% г/г, что в целом чуть выше динамики объёма перевалки грузов (в основном нефть и нефтепродукты).

✅ Чистая прибыль снизилась на 12,4% г/г, но это объясняется разовой прибылью по статье «Прочие доходы» в 7,9 млрд за 1П2022г. Скорее всего компания просто закрыла валютную позицию (переоценка валютного долга / кэш на балансе). По МСФО прибыль, скорее всего, будет даже чуть выше — около 20 млрд рублей.

( Читать дальше )

Блог им. TAUREN |🛢🚢 НМТП (NMTP) - обзор компании

- 07 июля 2022, 10:22

- |

▫️ Выручка TTM: 50 млрд

▫️ EBITDA 2021: 35 млрд

▫️ Прибыль ТТМ:18 млрд

▫️ P/B: 1,55

▫️fwd P/E 2022: 8

▫️fwd дивиденд 2022: 6%

👉 Все обзоры: t.me/taurenin/651

👉 В состав Группы НМТП входят два крупнейших по грузообороту порта России — Новороссийск на Черном море и Приморск на Балтийском море.

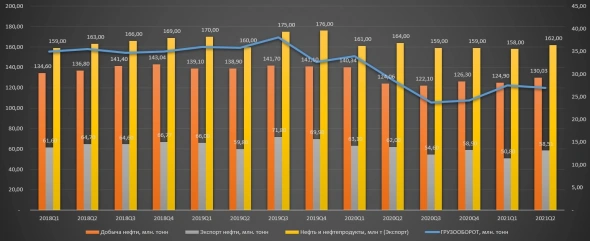

✅ Основная часть грузооборота НМТП приохотится на нефть и нефтепродукты(в 2021г. 78% всего грузооборота). В 2022г. экспорт этих продуктов скорее всего останется на уровне прошлого года. От высоких цен компания не выигрывает.

✅ На черноморские порты частично перераспределяется грузооборот балтийских портов, которые понесли ощутимые потери из-за санкций ЕС. Грузооборот по итогам года уменьшится (в лучшем случае останется на уровне с прошлым годом), но спад будет не такой ощутимый —

( Читать дальше )

Блог им. TAUREN |⚡Немного о принятии решений по инвестициям - будет полезно очень многим

- 01 апреля 2022, 09:31

- |

Все, кто регулярно читают мои публикации, что здесь решения принимаются взвешенно и обосновываются фундаментально.

📈 Однако не бывает инвесторов, у которых все сделки совершаются только в прибыль, поэтому рано или поздно каждый сталкивается с убыточными позициями, которые не хочется фиксировать.

👆 Часто это оправданно. Например, если Вы купили акции, имея на то достаточные основания. Они падают, но угрозы финансовым результатам компании в среднесроке и долгосроке нет. Тогда сидеть в позиции с просадкой, однозначно имеет смысл.

📉 Однако, бывает такое, что нет желания фиксировать убыток по позициям, которые упали и продолжают падать ввиду возрастания числа рисков и резкого изменения текущих и будущих финансовых результатов.

👆 Здесь нужно мыслить только холодным умом. Нужно спокойно пересчитать целевые цены по акциям, оценив возможные потери компании в будущем. И сравнить текущие цены с новыми целевыми и если есть потенциал падения — зафиксировать убыток.

( Читать дальше )

Блог им. TAUREN |💡 Актуальные идеи, обзор портфеля и ситуация на рынке

- 21 января 2022, 09:43

- |

💵 На дорогом рынке США, портфель обкэшился сам собой, когда акции достигли целевых цен, а новых идей для покупки мало.

📈 На последнем снижении рынка РФ портфель пополнился акциями, но всего на 9%. Так как рынок США еще не корректировался, а за ним, вероятно, должны снизится российские активы.Жду, что в среднесроке может быть более глубокая коррекция по ряду бумаг.

✅ На падении 18 января купил 3 компании (дождался хороших апсайдов):

Сбер ап (🎯: 350, 📈: 45%) — купил ниже 240, считаю, что цена хорошая для покупки. Компания не цикличная, есть хороший запас прочности.

НМТП(🎯:9, 📈: 38%) — грузооборот компании

( Читать дальше )

Блог им. TAUREN |🛢️🚢 НМТП (NMTP) - анализ компании и насколько интересно?

- 09 августа 2021, 01:45

- |

▫️ Капитализация: $1,96 млрд

▫️ Выручка TTM: $0,6 млрд

▫️ Прибыль 1кв2021 (скор): $77 млн

▫️ Дивиденды 2020 год: 0,06 руб на акцию

▫️ Forward P/E 2021 (по скор прибыли в $): 5 — 7

▫️ Прогнозные дивиденды за 2021: 10%

▫️ P/B: 2,6

Подписывайтесь на мой скромный канал: t.me/taurenin делаю только полезные посты

НМТП (Новороссийский морской торговый порт). В состав группы входят порты (% грузооборота): Новороссийск (54%), Приморск (45%), Балтийск (1%).

👉 Подавляющая часть грузооборота компании — нефть и нефтепродукты. В выручке бОльшую часть занимают стивидорные услуги (перевалка грузов или услуги порта).

В 2020 году 78,8% грузооборота портов России — экспорт.

👉 Показатели компании сильно зависят от объемов добычи/экспорта нефти и нефтепродуктов. (см. график)

( Читать дальше )

Блог им. TAUREN |Ставка на КОНТЕЙНЕРНЫЕ ПЕРЕВОЗКИ - Matson (MATX) Обзор

- 06 июля 2021, 20:52

- |

Matson (MATX) — компания, занимающаяся перевозками в том числе и контейнерными.

Морские перевозки составляют около 80% всей выручки компании.

▫️ Капитализация: 2,8 $b

▫️ Выручка TTM: 2,6 $b

▫️ Прибыль TTM: 0,28 $m

▫️ Прогноз выручки на 2021 г: 3,1 $b

▫️ Forward P/E 2021: 6,81

▫️ P/B: 2,7, P/S:1,09

▫️ Прогнозный дивиденд за 2021: не менее 1,9%

Matson является одним из основных бенефициантов роста цен на контейнерные перевозки, акции которого можно купить на Санкт-Петербургской бирже.

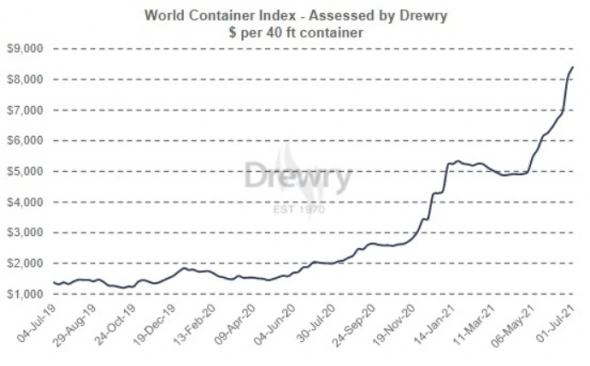

Цены на контейнерные перевозки с мая 2021 года выросли более чем на 50% (до $ 8 399 за контейнер), что пока не отражено в отчетности за 1кв2021 и 4кв2020 года.

1. Компания продемонстрировала существенный рост финансовых показателей в 1кв2021 г/г:

— выручка: +38,5%

— прибыль: рост в 23 раза

— увеличение квартальных дивидендов на 30% до 30 центов в квартал

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс