Блог им. Raptor_Capital |⚡ Кризис ликвидности уже наступил?

- 06 февраля 2026, 19:45

- |

📌 На этой неделе появилось несколько новостей от закредитованных компаний, которые должны насторожить их держателей как акций, так и облигаций. Рассказываю подробности и, как всегда, делюсь своим мнением.

1️⃣ Самолёт

• Застройщик Самолёт обратился за помощью к государству, просят 50 млрд рублей под льготную ставку на 3 года. Эта сумма в 7 раз меньше чистого долга компании (на конец 1 полугодия 2025 года) и в 2 раза меньше объёма размещённых облигаций.

• Наверняка просьбу Самолёта удовлетворят, но на какой срок застройщику хватит такой скромной суммы – большой вопрос. На одни только погашения облигаций с учётом оферт может понадобиться до 53 млрд рублей в ближайшие 1,5 года.

• Пресс-служба Самолёта назвала свой запрос помощи «нормальной рыночной практикой», хотя всего за 6 дней до появления новости застройщик проводил День инвестора, на котором не был упомянут такой способ привлечения денег.

• Для справки: у Самолёта чистый долг/EBITDA = 3,1x; в декабре АКРА понизило кредитный рейтинг застройщика до А–, вчера добавили статус «под наблюдением».

( Читать дальше )

- комментировать

- 8.3К | ★1

- Комментарии ( 10 )

Блог им. Raptor_Capital |🛴 Whoosh – Увидим ли ежегодный рост акций?

- 26 января 2026, 19:45

- |

📌 На днях у Whoosh вышли операционные результаты за 2025 год, предлагаю взглянуть на них и вспомнить про сезонность в акциях компании.

📊 ОПЕРАЦИОННЫЙ ОТЧЁТ:

• В 2025 году Whoosh пережил переломный момент – впервые с основания компании снизилось количество поездок (–7% год к году) при росте числа самокатов (+17%). На верхнем графике отобразил оба показателя за последние 5 лет.

• Доля Вуша на рынке кикшеринга в РФ уменьшилась до 45% (48% в 2024 году, 50% в 2023 году). С каждым годом Whoosh всё больше теряет своё лидерство на рынке из-за конкурентов в лице Яндекса и Юрента.

• Единственный позитив в отчёте – Whoosh продолжает расширять своё присутствие в Латинской Америке (число поездок выросло на 105%, парк самокатов увеличился на 37%). Но пока на Латинскую Америку приходится всего 8% от общего количества поездок (4% в 2024 году).

📈 СЕЗОННОСТЬ В АКЦИЯХ:

• Мало, кто это отмечает, но Whoosh имеют ярко выраженную сезонность в своих акциях. Зимой никто не хочет держать в портфеле компанию, ведущую свой бизнес в тёплое время года, но ближе к весне про Whoosh вспоминают и начинают покупать.

( Читать дальше )

Блог им. Raptor_Capital |🚚 Транспортный сектор – Подробный обзор 1 полугодия

- 01 октября 2025, 20:03

- |

📌 Продолжаем обзор секторов компаний Мосбиржи, и сегодня взглянем на транспортный сектор. Напомню, ранее я делал обзоры нефтегазового сектора, банков, IT-компаний, ритейлеров, золотодобытчиков, удобрений, металлургов и застройщиков.

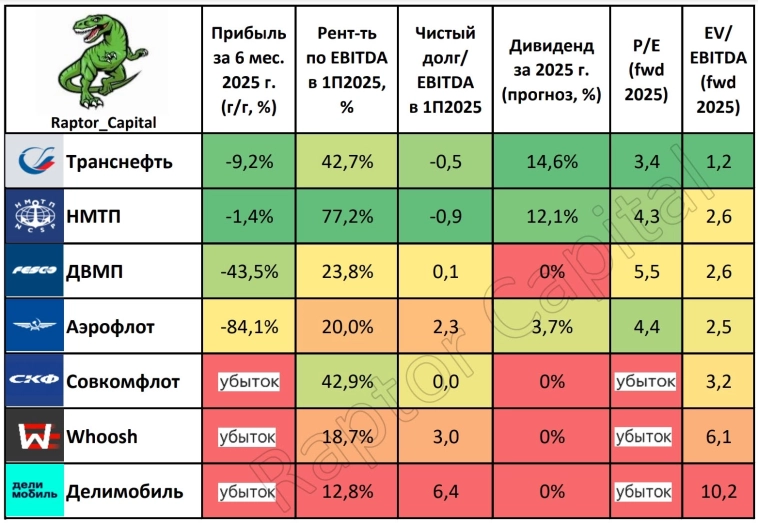

❓ СИТУАЦИЯ В СЕКТОРЕ:

• Один из самых разношёрстных секторов, поскольку транспорт может перевозить как людей по асфальту, так и нефть по трубам или через моря. По этой причине не совсем корректно сравнивать компании между собой, но вполне можно сделать отдельные выводы и выявить лидеров.

• По итогам 1 полугодия компании разделились на два лагеря: для одних проблемой стал крепкий рубль, для других – высокая ключевая ставка. Первые потеряли прибыль из-за курсовых разниц, вторые нарастили долговую нагрузку и оказались в зоне убытка.

1️⃣ ПРИБЫЛЬ В 1П2025 г.:

• Уже пятый по счёту сектор, в котором прибыль упала у всех компаний. Причины падения прибыли разные: персональное повышение налога на прибыль у Транснефти (–9,2% год к году); курсовые разницы у НМТП (–1,4%), ДВМП (–43,5%) и Аэрофлота (–84,1%).

( Читать дальше )

Блог им. Raptor_Capital |⚡ ТОП-5 корпоративных облигаций

- 23 июля 2025, 21:28

- |

📌 Как и планировал, публикую подборку корпоративных облигаций с самым привлекательным соотношением риск-доходность и фиксированным купоном. Именно эти выпуски сейчас считаю наиболее разумным выбором. Расположил в порядке увеличения риска (на мой взгляд), везде дал краткий комментарий.

1️⃣ Яндекс Финтех выпуск 1 ($RU000A10AAQ4)

• Доходность к погашению: 18,25%

• Купон: 25%, ежемесячно

• Текущая доходность купона: 23,4%

• Дата погашения: 27.12.2028

• Текущая цена: 106,9% (1069 ₽)

•! Амортизация с февраля 2026 !

• Рейтинг: AAA(ru. sf) (АКРА)

• По поводу финансовой устойчивости Яндекса сомнений нет, чистый долг/EBITDA = 0,3x. Здесь важно учитывать – у данного выпуска есть амортизация, с февраля 2026 года начнут уменьшаться тело облигации и размер купона. Наиболее эффективной стратегией вижу продажу этих облигаций ближе к концу 2025 года. При этом, как минимум до марта 2027 года купон будет всё те же 25% от номинала.

2️⃣ Инарктика 002P-02 ($RU000A10B8R9)

( Читать дальше )

- комментировать

- 14.3К |

- Комментарии ( 5 )

Блог им. Raptor_Capital |🚚 Транспортный сектор – Подробный обзор

- 05 июня 2025, 21:50

- |

📌 Продолжаем обзор секторов компаний Мосбиржи, и сегодня взглянем на транспортный сектор. Напомню, ранее я делал обзоры нефтегазового сектора, банков, IT-компаний, ритейлеров, золотодобытчиков, удобрений, энергетиков, металлургов и застройщиков.

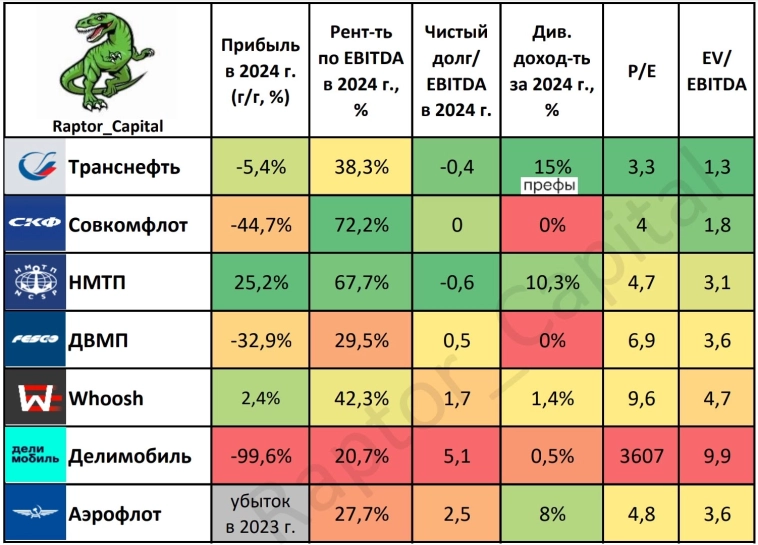

❓ СИТУАЦИЯ В СЕКТОРЕ:

• Один из самых разношёрстных секторов, одни компании перевозят людей по асфальту, другие – нефть по трубам или через моря. По этой причине не совсем корректно будет сравнивать компании между собой, но вполне можно сделать отдельные выводы об их эффективности.

• Тем не менее, весь сектор объединяет их зависимость от дальнейшей судьбы ключевой ставки – для одних нужно её скорейшее снижение, для других снижение ставки нежелательно.

1️⃣ ПРИБЫЛЬ В 2024 г.:

• Примечательно, что ростом прибыли в 2024 году отличились только НМТП (+25,2%) и Whoosh (символические +2,4%). Прибыль Совкомфлота снизилась почти в 2 раза (и всё же, это второй по величине результат компании за последние 10 лет), а Делимобиль (–99,6%) оказался на грани убытка.

( Читать дальше )

Блог им. Raptor_Capital |🛴 Whoosh – Снижает долговую нагрузку ценой замедления роста бизнеса. Отчет за 2024 г.

- 03 апреля 2025, 20:15

- |

📌 Сегодня предлагаю заглянуть в отчёт лидера российского рынка кикшеринга Whoosh и выяснить, справляется ли компания с периодом высокой ключевой ставки.

📈 СИЛЬНЫЕ СТОРОНЫ:

• Выручка за 2024 год выросла на 33,3% год к году и составила 14,3 млрд рублей благодаря росту числа поездок на 44% до 149,7 млн. При этом всего за 2 года число поездок увеличилось почти в 3 раза.

• Чистая прибыль увеличилась всего на 2,4% до почти 2 млрд рублей, но если не учитывать курсовые разницы, прирост составил +24,6% до 1,8 млрд рублей.

• EBITDA показала рост на 35,9% до 6,1 млрд рублей, рентабельность по EBITDA увеличилась на 0,8 п.п. до 42,3% – маржинальность бизнеса по-прежнему на высоком уровне.

• Компании удалось снизить долговую нагрузку – показатель чистый долг/EBITDA составил 1,7x против 1,9x годом ранее. Средняя ставка по долгу на конец года – 16,1%, вполне приемлемо в текущих условиях.

❓ ПЕРСПЕКТИВЫ:

• Whoosh сообщил о стратегическом сотрудничестве с Segway-Ninebot (производитель электросамокатов). Целью партнёрства является разработка собственных самокатов, которая поможет снизить их себестоимость.

( Читать дальше )

Блог им. Raptor_Capital |🛴 Whoosh – Справится ли компания с высокой ключевой ставкой? Операционный отчет за 2024 г.

- 31 января 2025, 19:55

- |

📌 Сервис аренды самокатов Whoosh представил позитивные операционные результаты за 2024 год. Сегодня найдём ответы сразу на 2 вопроса: как Whoosh справляется с периодом высоких процентных ставок и что ждать от компании в 2025 году.

📈 СИЛЬНЫЕ СТОРОНЫ:

• Общее число СИМ (средств индивидуальной мобильности) выросло на 43% год к году и составило 214,2 тысяч единиц.

• Общее количество поездок увеличилось на 44% до 149,7 млн. При этом всего за 2 года число поездок увеличилось почти в 3 раза.

• Многие инвесторы опасались снижения показателей компании в 4 квартале по причине погодных условий, но в этом году погода сыграла на руку компании, как итог – число поездок в 4 квартале выросло на 60,1% год к году.

• Число зарегистрированных пользователей достигло 27,6 млн человек (+35% год к году). На одного активного пользователя, совершившего минимум 1 поездку, в 2024 году пришлось 20 поездок (+39% год к году).

• Количество локаций присутствия компании достигло 61 против 51 в 2023 году. Whoosh продолжает успешно следовать стратегии расширения своего присутствия в России.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс