Блог им. Raptor_Capital |❓ Стоит ли верить прогнозам брокеров?

- 06 января 2026, 18:50

- |

📌 Новый год наступил, а вместе с ним все банки, брокеры и инвест-компании начали озвучивать свои прогнозы по индексу Мосбиржи на 2026 год. Сегодня предлагаю взглянуть на них и определиться, кому можно доверять.

1️⃣ НЕУДАЧНЫЙ 2025 ГОД:

• Сделал таблицу с прогнозами аналитиков на конец 2025 и 2026 годов. Отметил ячейки красным или зелёным цветом в зависимости от того, ухудшился или улучшился прогноз компании на 2026 год по сравнению с 2025 годом.

• Первое, что стоит отметить – с прогнозами на конец 2025 года ошиблись абсолютно все брокеры и инвест-компании. Мы закончили 2025 год на отметке 2766 пунктов, в то время как прошлогодние прогнозы аналитиков начинались от 3000 пунктов. Тем не менее, в феврале 2025 года мы увидели отметку в 3371 пункт после звонка Трампа и Путина. Но если закрыть глаза на приписку «на конец года», то годовой максимум угадали 9 из 14 компаний.

2️⃣ КАК ИЗМЕНИЛИСЬ ПРОГНОЗЫ?

• Казалось бы, неудачные прогнозы 2025 года должны были сподвигнуть аналитиков дать на 2026 год более скромные прогнозы. Но снизили свой прогноз по сравнению с прошлым годом лишь 4 из 14 компаний. Сохранил прогноз без изменений только Атон, а повысили верхнюю границу прогноза 9 из 14 компаний.

( Читать дальше )

- комментировать

- 5.5К | ★2

- Комментарии ( 10 )

Блог им. Raptor_Capital |⚡ Индекс Мосбиржи снова у 2700 пунктов. Что ждать дальше?

- 21 ноября 2025, 09:35

- |

📌 Индекс Мосбиржи вчера на вечерней сессии вырос на 2,7% до 2697 пунктов. Ждать ли продолжения роста рынка? Делюсь своими мыслями о рынке, инфляции и ключевой ставке.

1️⃣ ИНДЕКС МОСБИРЖИ:

• Индекс Мосбиржи вчера закрылся на 2697 пунктах, но в моменте достигал даже 2710 пунктов. С учётом того, что начинали неделю на 2500 пунктах – рост действительно впечатляющий.

• Главная и почти единственная причина роста – вновь возникшие ожидания позитива по геополитике. США представили очередной мирный план из 28 пунктов. Довольно много пунктов в пользу РФ, поэтому одобрение плана от ЕС и Украины пока кажется маловероятным.

• Наибольшим ростом вчера отреагировали Сегежа (+6,3%), Татнефть-ап (+5,7%), Аэрофлот (+5,7%), СПБ Биржа (+5,5%). Примечательно, что нулевой динамикой отметились в первый день после IPO акции Дом РФ, и закономерно в минусе закрылись SFI (–1,2% на фоне продажи Европлана) и Софтлайн (–0,7% на фоне плохого отчёта).

2️⃣ ИНФЛЯЦИЯ И КЛЮЧЕВАЯ СТАВКА:

( Читать дальше )

Блог им. Raptor_Capital |⚡ Индикатор Баффета – дёшев ли рынок акций?

- 07 ноября 2025, 14:40

- |

📌 Продолжаем проверять рынок акций РФ на наличие недооценки, и сегодня предлагаю взглянуть на индикатор Баффета.

1️⃣ ЧТО ЗА ИНДИКАТОР?

• Индикатор Баффета помогает оценить, дёшев ли сейчас рынок акций, а сам Уоррен Баффет называет свой индикатор «лучшим и единственным показателем реальной оценки рынка».

• Формула проста – отношение общей рыночной капитализации акций к ВВП страны. При этом для каждой страны исторически сложились разные уровни оценки.

2️⃣ РЫНОК РФ:

• Для рынка акций РФ справедливым уровнем индикатора Баффета считается от 35% до 45%, ниже 35% – рынок недооценён, выше 45% – рынок переоценён. Сейчас индикатор Баффета показывает 24,5% – минимум с 2022 года, даже в 2008 году показатель был чуть выше (верхний график).

• Чтобы индикатор Баффета вернулся к среднеисторическим 40%, нужно снижение ключевой ставки (облигации и вклады станут менее привлекательными) и перемирие (снижение геополитических рисков + возвращение нерезидентов). Тем не менее, даже без второго фактора показатель был около 35% в 2024 году при ключевой ставке 16%.

( Читать дальше )

Блог им. Raptor_Capital |⚡ Индекс Мосбиржи 2534 пункта. Что ждать дальше?

- 31 октября 2025, 17:01

- |

📌 В понедельник индекс Мосбиржи обновил минимум с начала года, достигнув 2457 пунктов. К пятнице индекс восстановился до 2534 пунктов, делюсь своими мыслями – что это было, и что ждать дальше?

1️⃣ ПРИЧИНЫ ПАДЕНИЯ:

• Первая причина – за выходные рынок «переварил» новый прогноз от ЦБ, и пришло понимание, что впереди сильное замедление цикла снижения ключевой ставки. При позитивном сценарии ставку ниже 16% мы увидим лишь 13 февраля, на первом в следующем году заседании ЦБ.

• Вторая причина – снова Лукойл. Почему снова – на декабрьской коррекции 2024 года у Лукойла произошёл дивидендный гэп, который обошёлся индексу Мосбиржи в ≈24 пункта (падение на ≈1% до 2377 пунктов). Вес Лукойла в индексе Мосбиржи более 14,5% (топ-1 по весу), поэтому неудивительно, что любая коррекция в котировках Лукойла сильно ударяет по индексу Мосбиржи.

2️⃣ ЧТО С ЛУКОЙЛОМ?

• В этот раз негативом для Лукойла стало включение его на пару с Роснефтью в санкционный список США. Под ограничения попали 6 дочерних компаний Лукойла, но не попали проекты в Казахстане и Азербайджане.

( Читать дальше )

Блог им. Raptor_Capital |⚡ Дёшево ли сейчас стоит рынок акций?

- 29 октября 2025, 13:01

- |

📌 На конференции Смартлаба Совкомбанк представил свой график с заголовком «Дорого ли стоит рынок акций?». Посыл был в том, что недооценки в акциях сейчас нет, если смотреть по средней оценке P/E индекса Мосбиржи за последние 4 года. Тема меня заинтересовала, поэтому делюсь своими мыслями и рассказываю, в чём я не согласен с аналитиками Совкомбанка.

1️⃣ Что такое P/E всего рынка?

• Насколько я понял, при подготовке презентации P/E абсолютно всех компаний никто не считал, были взяты лишь 43 акции, включённые в индекс Мосбиржи. Среднюю цену по каждому году тоже сомневаюсь, что подсчитывали – судя по всему, были взяты цены на конец каждого года и годовая прибыль.

• Почему такой подход не самый правильный? На примере прошлого года – после декабрьских минимумов по 2400 пунктов индекс к концу 2024 года восстановился до ≈2800 пунктов. При том, что в течение 2024 года индекс гулял в промежутке от 2400 до 3500 пунктов, оценка была взята близкая к минимуму.

( Читать дальше )

- комментировать

- 11.7К |

- Комментарии ( 5 )

Блог им. Raptor_Capital |⚡ Индекс Мосбиржи 2570 пунктов. Ждём новых минимумов?

- 23 октября 2025, 20:45

- |

📌 Ночью появились очередные негативные новости, поэтому утром рынок открылся гэпом вниз на –3,5%. Завтра всё внимание будет приковано к ключевой ставке, поэтому решил сегодня подвести итоги свежих новостей и поделиться своим мнением.

1️⃣ ВСТРЕЧИ ТРАМПА И ПУТИНА НЕ БУДЕТ?

• Несколько дней появлялись новостные заголовки то об отмене встречи президентов, то о её переносе, то о том, что встреча всё же состоится. И вот, появился пока единственный официальный комментарий от Трампа:

– «Я отменил свою встречу с Путиным. Мне показалось, что это неправильно. Мы сделаем это в будущем.»

• Если встреча действительно не состоится, то это, безусловно, негатив для рынка и очередные ожидания рынка о перемирии не оправдались.

• Тем не менее, наступил вечер, и последовал комментарий уже от Путина:

– «Саммит должен быть подготовлен. Скорее всего, речь о переносе встречи.» (О заявлениях Трампа)

2️⃣ НОВЫЕ САНКЦИИ:

• По итогам дня акции Лукойла упали на 5%, акции Роснефти – на 4%. Причина – прицельные санкции от США против этих двух компаний. Дедлайн по сворачиванию всех операций и выхода из акций – 21 ноября.

( Читать дальше )

Блог им. Raptor_Capital |⚡ Индекс Мосбиржи 2716 пунктов. Рост неизбежен?

- 17 октября 2025, 09:25

- |

📌 За вчерашний день индекс Мосбиржи вырос на 6,8% до 2716 пунктов с учётом вечерней сессии. Всего пару дней назад мы были у 2520 пунктов – значит ли это, что стремительный рост рынка продолжится?

1️⃣ ПРИЧИНА РОСТА:

• И снова причина в политике. Трамп и Путин созвонились, итоги созвона можно вкратце описать в трёх предложениях:

1) В ходе разговора был достигнут значительный прогресс по словам Трампа;

2) На следующей неделе состоится встреча советников высокого уровня от России и от США;

3) Трамп и Путин планируют встретиться в Венгрии и обсудить конфликт между Россией и Украиной.

2️⃣ ЧТО БУДЕТ ДАЛЬШЕ?

• Фактически, никакого конкретного позитива пока не произошло, но мы увидели очередное подтверждение перепроданности рынка. Если в прошлый раз это было заявление ЦБ о наличии пространства для снижения ключевой ставки (тогда рынок вырос на 4,6%), то сейчас созвона двух президентов хватило для того, чтобы индекс Мосбиржи вырос на 170+ пунктов.

• Похожие ситуации уже были в 2025 году:

( Читать дальше )

Блог им. Raptor_Capital |⚡ Индекс Мосбиржи 2521 пункт. Дно пройдено?

- 10 октября 2025, 14:05

- |

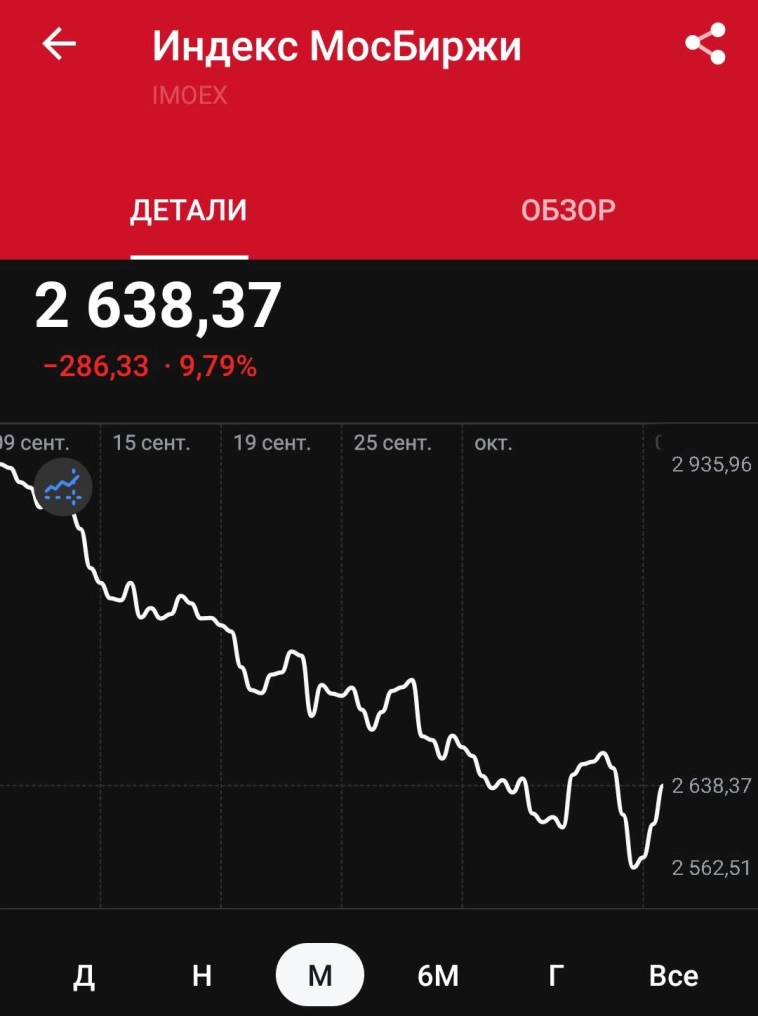

📌 Вчера индекс Мосбиржи снизился в моменте до 2521 пунктов (по-прежнему рекордный минимум с декабря прошлого года), но к концу дня вырос на 4,6% до 2638 пунктов. Делюсь своими мыслями – что это было за ралли, и что ждать от рынка дальше.

1️⃣ ПРИЧИНЫ ПАДЕНИЯ:

• Основные причины все знают и так – налоги повысят, снижение ключевой ставки под вопросом, а в геополитике нет и намёка на позитив. В среду вышли ожидаемо негативные данные по инфляции – годовая инфляция выросла с 8,01% до 8,08%. Недельный рост цен ускорился с 0,13% до 0,23%. Здесь большой вклад роста цен на бензин на 0,9% за неделю.

• Также появились слухи от одного из брокеров, что готовится обмен замороженных активов. Появился риск навеса ликвидности на рынке в ноябре. Соответственно, некоторые крупные игроки рынка и управляющие фондами начали заранее продавать акции, чтобы вернуть их в портфели дешевле после навеса, если он всё же будет.

2️⃣ НА ЧЁМ ОТСКОЧИЛИ?

• Вчера с открытия и до закрытия основных торгов индекс Мосбиржи вырос на 3,1%. Последний раз такое было 14 июля (отсрочили санкции на 50 дней), тогда индекс за день вырос на 3,7%, и с 2616 до 3000 пунктов дошли всего за месяц.

( Читать дальше )

Блог им. Raptor_Capital |⚡ Индекс Мосбиржи ниже 2600 пунктов. Мои действия

- 04 октября 2025, 15:45

- |

📌 В пятницу индекс Мосбиржи на вечерней сессии снизился до 2592 пунктов – обновился минимум с начала 2025 года. Как и обещал, делюсь своими мыслями о коррекции и сделками на неделе.

1️⃣ ГДЕ ДНО РЫНКА?

• За последние 2 года индекс Мосбиржи опускался ниже 2520 пунктов лишь 1 раз – в ноябре-декабре 2024 года. Напомню, из-за чего тогда рынок упал до 2377 пунктов:

1) Ключевая ставка была 21% и рынок ждал её повышения до 23% – сейчас ключевая ставка 17%;

2) Недельная инфляция была в рамках 0,4-0,5% – сейчас показатель 0,13%;

3) Тогда в цены уже было заложено повышение налога на прибыль до 25% – сейчас закладывают НДС в 22% и отмену ряда налоговых льгот;

4) Курс доллара был выше 104 рублей – сейчас 82 рубля;

5) Тогда не было позитива по геополитике и ввели санкции против Газпромбанка (через него другие страны платили за газ и нефть) – сейчас позитива по-прежнему нет, но и нет новых санкций;

6) Тогда была див. отсечка у Лукойла, которая «украла» у индекса 1% – без неё индекс Мосбиржи был бы чуть выше 2400 пунктов.

( Читать дальше )

Блог им. Raptor_Capital |⚡ Индекс Мосбиржи у 3000 пунктов. Надолго ли?

- 11 августа 2025, 19:50

- |

📌 За последнюю неделю индекс Мосбиржи вырос на 8% почти до 3000 пунктов. 15 августа состоится встреча президентов РФ и США, поэтому такая реакция рынка вполне объяснима. Сегодня поделюсь своими мыслями – что ждать от рынка на этой неделе, и самое интересное, что будет после встречи президентов.

❓ ВАРИАНТЫ РАЗВИТИЯ СОБЫТИЙ:

• Я не жду каких-либо резких позитивных или негативных перемен после пятничной встречи. Обе стороны знают позиции и взгляды друг друга, был совершён не один звонок, поэтому с большой вероятностью будут обсуждаться лишь детали дальнейшего экономического взаимодействия между странами.

• При этом вполне может быть подписано какое-то соглашение, но лишь по поводу санкционного давления. Без участия остальных сторон для перемирия, к сожалению, пока рано. Наиболее позитивным итогом встречи считаю исключение российских банков из санкционного списка – у США нет интереса в давлении на банковскую сферу, а вот восстановление торговли между странами может упроститься. С санкциями на нефтегазовый сектор гораздо сложнее, здесь присутствует вопрос конкуренции для США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс