SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. OlegDubinskiy |Длинные ОФЗ: появляется интерес. RGBI

- 19 апреля 2023, 06:02

- |

#Идея.

#ДлинныеОФЗ

RGBI (индекс длинных ОФЗ)

Появляется интетес,

пока скромный.

Вчерашняя свеча похожа натразворотную.

Обратите внимание:

появляется спрос.

На перегретом рынке акций,

на мировом тренде по снижению инфляции,

на планах ЦБ РФ снизить инфляцию в 2023г. до 5 — 7% и в 2024г. до 4%,

появился спрос на длинные ОФЗ.

Полезно наблюдать за длинными ОФЗ с фиксированным купом.

Обсудить можно тут в комментариях иил в чате

t.me/OlegTradingChat

(более 1300 участников).

С уважением,

Олег.

#ДлинныеОФЗ

RGBI (индекс длинных ОФЗ)

Появляется интетес,

пока скромный.

Вчерашняя свеча похожа натразворотную.

Обратите внимание:

появляется спрос.

На перегретом рынке акций,

на мировом тренде по снижению инфляции,

на планах ЦБ РФ снизить инфляцию в 2023г. до 5 — 7% и в 2024г. до 4%,

появился спрос на длинные ОФЗ.

Полезно наблюдать за длинными ОФЗ с фиксированным купом.

Обсудить можно тут в комментариях иил в чате

t.me/OlegTradingChat

(более 1300 участников).

С уважением,

Олег.

- комментировать

- Комментарии ( 0 )

Блог им. OlegDubinskiy |Почему не куплю золотые облигации СЕЛИГДАРа.

- 31 марта 2023, 08:50

- |

Тут нужно учитывать и риск самого эмитента.

Как Вы понимаете,

покупая фактически структурные облигации,

Вы фактически играете против их эмитента.

Эмитент заинтетесован меньше платить по своим долгам.

Выбираю акции Полюс золота, а не структурные облигации.

С уважением,

Олег

.

Как Вы понимаете,

покупая фактически структурные облигации,

Вы фактически играете против их эмитента.

Эмитент заинтетесован меньше платить по своим долгам.

Выбираю акции Полюс золота, а не структурные облигации.

С уважением,

Олег

.

Блог им. OlegDubinskiy |Паника в бондах в США спадает. Что дальше? Высокая вероятность иранского сценария на фонде.

- 28 марта 2023, 08:03

- |

#облигации

#USTreasures

Индекс волатильности US Treasures.

По недельным и по дневным.

( Читать дальше )

#USTreasures

Индекс волатильности US Treasures.

По недельным и по дневным.

( Читать дальше )

Блог им. OlegDubinskiy |Почему шухер в облигациях США не перекинулся на акции.

- 26 марта 2023, 18:42

- |

#ИндексВолотильностиUSTreasures

По недельным.

Продают US Treasures,

некоторым очень нужны

деньги, а не бумаги!

Выше, чем при пандемии 2020г.

Облигации США колбасит.

Но это не перекинулось на рынок акций.

VIX S&P500 по недельным

(показывает, что акции в боковике):

( Читать дальше )

По недельным.

Продают US Treasures,

некоторым очень нужны

деньги, а не бумаги!

Выше, чем при пандемии 2020г.

Облигации США колбасит.

Но это не перекинулось на рынок акций.

VIX S&P500 по недельным

(показывает, что акции в боковике):

( Читать дальше )

Блог им. OlegDubinskiy |Время покупать длинные ОФЗ. ОФЗ 26238: мысли.

- 25 марта 2023, 13:48

- |

#Идея5 (высокий риск)

#ОФЗ26238

Погашение 15 05 2041.

График по дневным.

Фактическая доха 10,6%.

При падении ставок (примерно с 24г. ставки во всём мире будут падать, но рынок-то двигается на ожиданиях).

#инфляция

С 14 по 20 марта индекс потребительских цен (ИПЦ) вырос на 0.10%,

предыдущие 2 недели 0.02% и 0.00%,

с начала марта – 0.12%,

с начала года – 1.42%,

около 5% гг.

Инфляция за март ожидается в диапазоне 0.2-0.3% мм / 3.3-3.4% гг.

Вероятно, ЦБ РФ удастся удержать инфляцию в 2023г.

вверху диапазона 5 — 7% (думаю, ближе к 7%).

С уважением,

Олег.

#ОФЗ26238

Погашение 15 05 2041.

График по дневным.

Фактическая доха 10,6%.

При падении ставок (примерно с 24г. ставки во всём мире будут падать, но рынок-то двигается на ожиданиях).

#инфляция

С 14 по 20 марта индекс потребительских цен (ИПЦ) вырос на 0.10%,

предыдущие 2 недели 0.02% и 0.00%,

с начала марта – 0.12%,

с начала года – 1.42%,

около 5% гг.

Инфляция за март ожидается в диапазоне 0.2-0.3% мм / 3.3-3.4% гг.

Вероятно, ЦБ РФ удастся удержать инфляцию в 2023г.

вверху диапазона 5 — 7% (думаю, ближе к 7%).

С уважением,

Олег.

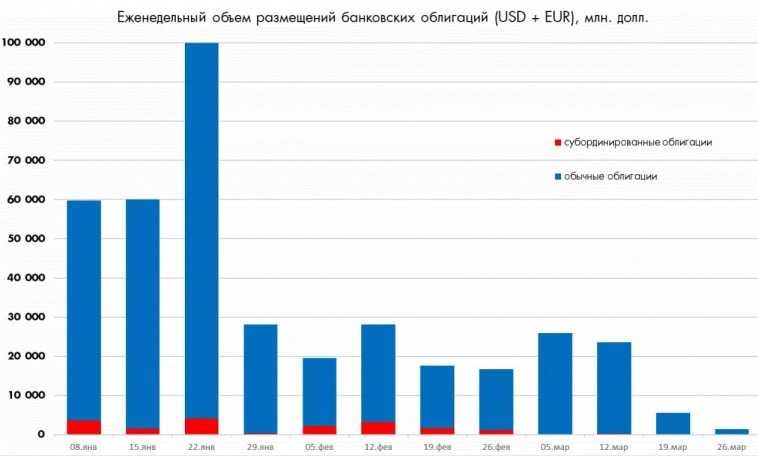

Блог им. OlegDubinskiy |В мире нет спроса на Еврооблигации: график. Поэтому ФРС и ЕЦБ придётся печатать бабло, не получится существенно уменьшить баланс.

- 25 марта 2023, 12:38

- |

ВЫВОД.

Банковский кризис продолжится.

#ЕЦБ

#ФРС

Не смогут уменьшить баланс.

Придётся печатать бабло.

Фиатные валюты — это г.. .

Обсудить можно тут или в чате

t.me/OlegTradingChat

(более 1200 участников, в т.ч. около 350 в сети в торговое время).

С уважением,

Олег.

Блог им. OlegDubinskiy |Инфляционные ожидания в США падают. Позитив.

- 14 марта 2023, 08:49

- |

#ИнфляционныеОжидания

1--летние и 3-летние.

Вниз.

Позитив.

ФРС сможет умерить пыл.

С уважением,

Олег.

Блог им. OlegDubinskiy |И снова длинные ОФЗ...

- 06 марта 2023, 08:25

- |

С 21 по 27 февраля ИПЦ снизился на -0.02%

VS 0.06% и 0.18% в предыдущие 2 недели;

рост с начала февраля 0.43%,

с начала года 1.28%,

г/г 11.0% гг.

ИДЕЯ.

При замедлении инфляции (таргет ЦБ РФ 5-7% годовых), вырастут «тела» длинных ОФЗ.

РИСК.

Если будет резкий, связанный с СВО, негатив, всё упадёт

(и акции, и длинные ОФЗ).

Пишите Ваше мнение.RGBI по дневным.

Рост с конца февраля на данных по дефляции конца февраля.

Обсудить можно тут или в чате

t.me/OlegTradingChat

(1184 участника, в т.ч. около 350 в торговое время).

С уважением,

Олег.

VS 0.06% и 0.18% в предыдущие 2 недели;

рост с начала февраля 0.43%,

с начала года 1.28%,

г/г 11.0% гг.

ИДЕЯ.

При замедлении инфляции (таргет ЦБ РФ 5-7% годовых), вырастут «тела» длинных ОФЗ.

РИСК.

Если будет резкий, связанный с СВО, негатив, всё упадёт

(и акции, и длинные ОФЗ).

Пишите Ваше мнение.RGBI по дневным.

Рост с конца февраля на данных по дефляции конца февраля.

Обсудить можно тут или в чате

t.me/OlegTradingChat

(1184 участника, в т.ч. около 350 в торговое время).

С уважением,

Олег.

Блог им. OlegDubinskiy |Инфляционные ожидания на 5 лет (9,3%) меньше, чем на год (12,3). А с доходностью бондов наоборот.

- 28 февраля 2023, 05:38

- |

Инфляционные ожидания.

5 лет (9,3%) меньше,

чем на год (12,3).

А с доходностью наоборот:

короткие ОФЗ около 7,5%.

Длинные ОФЗ около 10,7%.

Почему?

Неопределённость с СВО?

В долгосрочные бонды заложен риск неопределённости?

Пишите Ваши мнения тут или в чате

t.me/OlegTradingChat

С уважением,

Олег.

5 лет (9,3%) меньше,

чем на год (12,3).

А с доходностью наоборот:

короткие ОФЗ около 7,5%.

Длинные ОФЗ около 10,7%.

Почему?

Неопределённость с СВО?

В долгосрочные бонды заложен риск неопределённости?

Пишите Ваши мнения тут или в чате

t.me/OlegTradingChat

С уважением,

Олег.

Блог им. OlegDubinskiy |22 февраля не состоялся аукцион ОФЗ. Доха 10% участников не интересует !

- 25 февраля 2023, 13:38

- |

На аукционах 22 февраля объем размещения составил всего 7 млрд руб.,

при этом первый из аукционов, на котором предлагались 13-летние ОФЗ,

был признан несостоявшимся из-за отсутствия заявок по приемлемым уровням.

В среду, 22 февраля, первый аукцион Минфина по привлечению остатков, доступных для размещения в выпуске ОФЗ-ПД 26240,

признан несостоявшимися «в связи с отсутствием заявок по приемлемым уровням цен», сообщило ведомство.

Прошлый неудачный аукцион состоялся 21 сентября 2022 года —

тогда Минфин размещал два выпуска ОФЗ с переменным купонным доходом, но не смог привлечь ₽30 млрд.

ОФЗ 26240 на Мосбирже стоит 75,62% номинала, доха 10,7%.

С начала 2023 года объем размещения государственных ценных бумаг по номиналу составил ₽523,5 млрд

Плановый объем размещения ОФЗ в первом квартале этого года — ₽800 млрд по номинальной стоимости, сообщал Минфин.

Следующий аукцион должен состояться 1 марта.

Неопределённость с дефицитом бюджета, рост денежной массы М2.. .

Поэтому ОФЗ с дохой ниже 10% годовых и не покупают.

С уважением,

Олег.

при этом первый из аукционов, на котором предлагались 13-летние ОФЗ,

был признан несостоявшимся из-за отсутствия заявок по приемлемым уровням.

В среду, 22 февраля, первый аукцион Минфина по привлечению остатков, доступных для размещения в выпуске ОФЗ-ПД 26240,

признан несостоявшимися «в связи с отсутствием заявок по приемлемым уровням цен», сообщило ведомство.

Прошлый неудачный аукцион состоялся 21 сентября 2022 года —

тогда Минфин размещал два выпуска ОФЗ с переменным купонным доходом, но не смог привлечь ₽30 млрд.

ОФЗ 26240 на Мосбирже стоит 75,62% номинала, доха 10,7%.

С начала 2023 года объем размещения государственных ценных бумаг по номиналу составил ₽523,5 млрд

Плановый объем размещения ОФЗ в первом квартале этого года — ₽800 млрд по номинальной стоимости, сообщал Минфин.

Следующий аукцион должен состояться 1 марта.

Неопределённость с дефицитом бюджета, рост денежной массы М2.. .

Поэтому ОФЗ с дохой ниже 10% годовых и не покупают.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс