Блог им. OlegDubinskiy |Сургут: чистая прибыль "Сургутнефтегаза" по РСБУ в 2023 году составила 1,3 трлн рублей против 60,7 млрд рублей годом ранее. Дивиденды минимум 12,85р.(19+%, 10% ЧП на префы, по уставу компании)

- 29 марта 2024, 18:33

- |

Чистая прибыль «Сургутнефтегаза» по РСБУ в 2023 году составила 1,3 трлн рублей против 60,7 млрд рублей годом ранее.

НО,

чистая прибыль за 9 мес. была 1,4 трлн рублей.

Убыток что-ли за 4 кв. = 100 млрд ???

Готовьте мешок,

дивиденды будут !!!

Сегодня — наш день !

Башнефть пр.

Сургут преф.

Татнефть

Лукойл

.. .

На этой неделе покупал Сургут преф во все портфели обеих брокеров:

и на Сбер, и на БКС, много !!!

Выкладывал в VIP канале !!!

И в основном портфеле, и на ИИС, и на БКС, везде !!!

Если ошибся в расчёте дивидендов, поправьте.

Хотел написать новость первым — и написал !

С уважением,

Олег

- комментировать

- ★2

- Комментарии ( 23 )

Блог им. OlegDubinskiy |Сургутнефтегаз: считаю дивидендную доходность за 2023г. От чего зависят дивиденды Сур преф

- 29 марта 2024, 10:05

- |

Выплаты на одну такую бумагу не могут быть меньше дивидендов на обыкновенные акции.

Доля префов в уставном капитала Сургутнефтегаза = 17,73% = 7 701 998 235 ап / (35 725 994 705 обычка + 7 701 998 235 префы).

Поэтому доля чистой прибыли на префы будет равна 7,1% = 10% х 17,73% / 25% = 7,1%.

Доходы Сургутнефтегаза состоят из трех составляющих

1.

Прибыль от операционной деятельности — добычи, переработки и продажи нефти.

Добыча и экспорт стабильны, поэтому от года к году операционная прибыль колеблется из-за изменений цен на нефть.

По итогам 9 месяцев 2023 г. операционная прибыль составила 304 млрд руб.

По итогам всего года она может составить 400 млрд руб. (пока не было отчётности РСБУ за весь 2023г.

2.

Полученные проценты по депозитам.

По итогам 9 месяцев 2023 г. они составили 174 млрд руб.

По итогам полного года они могут составить около 230–240 млрд руб.

( Читать дальше )

Блог им. OlegDubinskiy |Татнефть: будут ли дивиденды и сколько. Стоит ли держать.

- 28 марта 2024, 20:03

- |

Татнефть

скорректировалась после неудачного отчёта за 4 квартал.

Татнефть по дневным.

В 1 пол. марта 2024г. падение производства бензина и дизеля 14,2% г/г.

НПЗ Татнефти не пострадали от атак дронов, поэтому

продажи нефтепродуктов в 1-2 кварталах у Татнефти, думаю, будут лучше ожиданий.

В моих портфелях Татнефть весит примерно как в индексе Мосбиржи.

Расчёт дивидендов.

15 марта «Татнефть» опубликовала финансовую отчетность за 2023 год.

Чистая прибыль «Татнефти» по МСФО в 2023 г. ₽287,92 млрд.

Чистая прибыль «Татнефти» по РСБУ в 2023 г. ₽238,11 млрд.

По дивидендной политике, «Татнефть» направляет на дивиденды не менее 50% от чистой прибыли (ЧП),

определенной по РСБУ или МСФО, в зависимости от того, по какому стандарту учета показатель окажется выше.

«Татнефть» уже платила ₽27,54 по итогам первого полугодия 2023 г. и ₽35,17 по итогам третьего квартала 2023 года.

ИТОГО уже выплачено ₽62,72

Исходя из чистой прибыли по МСФО за 2023 г. ₽287,92 млрд, за год,

( Читать дальше )

Блог им. OlegDubinskiy |ММК: вероятно, пойдёт по пути Севстали (решат проблему с ФАС и начнут платить дивиденды). Вероятен рост на ожиданиях.

- 23 марта 2024, 22:37

- |

Севсталь разобралась с ФАС по обвинению в завышению цен в 2021г.

(ФАС обвинял Севсталь, НЛМК, ММК в договорённостях и

использовании доминирующего положения на рынке для завышения цен,

штраф на СевСталь был 8 млрд. руб., это около 3% чистой прибыли за 2021г.).

Севсталь стала платить дивиденды.

Всё это — в цене.

ММК в апреле будет разбираться с ФАС.

И в апреле будет рассмотрен вопрос выплаты дивидендов.

Вероятно, дивиденды будут.

Но пока это — ожидания.

Рынок растёт на ожиданиях.

Поэтому, думаю, в ближайший месяц ММК может быть лучше рынка.

Но.

Дивиденды ММК могут быть намного меньше, СевСталь.

Свободный денежный поток (FCF) ММК 30 млрд. руб., а СевСталь 300 млрд руб.

С уважением,

Олег

Блог им. OlegDubinskiy |Идеи на Рынке Лукойл Татнефть Башнефть Сбер Мосбиржа ПИФы Дивиденды Валюты ФРС ЦБ

- 23 марта 2024, 14:43

- |

Друзья,

в этом видео

рассказываю своё мнение по рынку.

Заседание ФРС

Ставку ожидаемо оставили 5,25% (депозитная) и 5,50% (кредитная).

Ожидания: 2 – 3 снижения ставки до конца 2024г. (по 0,25%).

Заседание ЦБ России.

Ставку ожидаемо оставили 16,00% (депозитная) и 5,50% (кредитная).

Ожидания: 2 – 3 снижения ставки до конца 2024г. (по 0,25%).

ЦБ России говорит, что цель по инфляции в 4% годовых может быть достигнута уже в конце 2024г.

Но банки в это не верят, потому что ОФЗ на этой неделе падали, а доходность и росла.

Например, ОФЗ 26238 (погашение 15 мая 2041г.)

уже по 60,22% номинала (доходность 13,33%).

ПИФЫ (негатив).

Во вторник, 19 марта, президент РФ Владимир Путин вывел из-под действия указа №520 сделки ПИФов, в активах которых есть акции в стратегических компаниях в пределах 1% от капитала. О чём Указ №520. Указ № 520 от 5 августа 2022 года запрещает нерезидентам из недружественных стран продавать активы без специального разрешения главы государства.

( Читать дальше )

Блог им. OlegDubinskiy |БСП дивиденды 14% (по 42,45 кор. на акцию)

- 21 марта 2024, 09:45

- |

www.e-disclosure.ru/portal/event.aspx?EventId=K8HfXMrNrkqB7kNG0pE8lw-B-B

по обыкновенным акциям в размере 42 руб. 45 коп. на 1 обыкновенную акцию;

14% годовых.

Считаю, что это — позитив !

Или теперь это уже мало

(всем же выше ставки ЦБ документы подавай) !

С уважением,

Олег

Блог им. OlegDubinskiy |Сбер огорчил участников рынка Новость встряхнула рынок (пошла болтанка)

- 19 марта 2024, 14:57

- |

#Сбер

Наблюдательный совет Сбербанка принял решение

провести годовое собрание акционеров 21 июня 2024 года, говорится в сообщении банка.

Собрание пройдет в форме заочного голосования.

Дата окончания приема бюллетеней для голосования — 20 июня.

Дата закрытия реестра акционеров банка

для участия в годовом собрании —

27 мая 2024 года

(конец операционного дня).

ДИВИДЕНДЫ СБЕРА (около 33р.) БУДУТ В 3 КВАРТАЛЕ, А НЕ ВО 2.

С уважением,

Олег

Блог им. OlegDubinskiy |Татнефть: какие будут дивиденды за 2023г. Считаю дивиденды.

- 16 марта 2024, 14:20

- |

15 марта Татнефть упала на 3%.

Обратите внимание,

у всех российских нефтяников неудачный 4 квартал 2023г.

В 2023 году чистая прибыль «Татнефти» по МСФО

составила ₽287,92 млрд.

Чистая прибыль «Татнефти» по МСФО в 2023 году

выросла на 1,2% — до ₽287,92 млрд.

Выручка компании по сравнению с предыдущим годом

увеличилась на 11,3% — до ₽1,59 трлн.

Чистая прибыль «Татнефти» по РСБУ в 2023 году

сократилась на 1,6% и составила ₽238,11 млрд.

Выручка нефтяной компании увеличилась на 2,6%, до ₽1,31 трлн

Компания «Татнефть» уже произвела две выплаты промежуточных дивидендов акционерам — ₽27,54

по итогам первого полугодия 2023 года и ₽35,17 по итогам третьего квартала 2023 года.

ЧП (чистая прибыль) «Татнефти» по МСФО за 2023 год = ₽287,92 млрд,

за год компания должна отправить на дивиденды не менее ₽143,96 млрд.

на каждую из 2 326 199 200 акций

(2 178 690 700 обыкновенных + 147 508 500 привилегированных акций),

( Читать дальше )

Блог им. OlegDubinskiy |Северсталь: от 100% FCF (свободного денежного потока) на дивиденды - то, что любят физики !

- 13 марта 2024, 18:49

- |

«Северсталь» не исключает возможности

направить на дивидендные выплаты больше 100% свободного денежного потока,

однако базовым сценарием считает выплату 100% FCF,

сообщил начальник отдела по работе с инвесторами компании Никита Климантов в эфире телеграм-канала «Газпромбанк Инвестиций».

В феврале совет директоров «Северстали»

рекомендовал выплатить дивиденды по итогам 2023 года = 191,51 руб. на акцию (134% FCF).

Рекомендуемая дата закрытия реестра для выплаты дивидендов — 18 июня 2024 года.

Ожидается, что утверждение дивидендов состоится на годовом собрании акционеров 7 июня 2024 года.

FCF компании в 2023 году составил 119,97 млрд рублей.

Дивидендная политика «Северстали» привязана к FCF.

При коэффициенте чистый долг/EBITDA ниже 0,5х

(на конец 2023 года — отрицательные 0,8х)

компания может распределить в качестве квартальных дивидендов

до 100% чистого потока денежных средств (FCF).

«Северсталь» не выплачивает дивиденды с III квартала 2021 года и

станет первой российской сталелитейной компанией,

( Читать дальше )

Блог им. OlegDubinskiy |Среднегодовая доходность индекса Мосбиржи и среднегодовые дивиденды за 7 лет и за 20 лет. Инфляция.

- 08 марта 2024, 19:17

- |

Среднегодовые доходности

индекса Мосбиржи и дивиденды за 7 лет и за 20 лет.

Пост со статистикой за 7 лет, судя по количеству лайков, был интересен.

Напоминаю, за 7 лет

Индекс полной доходности Мосбиржи MCFTR

среднегодовая доходность 14,6%

(возвожу в степень 1/7, получаю среднегодовую доходность).

Индекс Мосбиржи (т.е. без дивидендов).

Рост в 1,6 раза, в среднем, рост 7,1% в год.

Среднегодовая дивидендная доходность индекса Мосбиржи = 7,5 ( = 14,6% — 7,1% ).

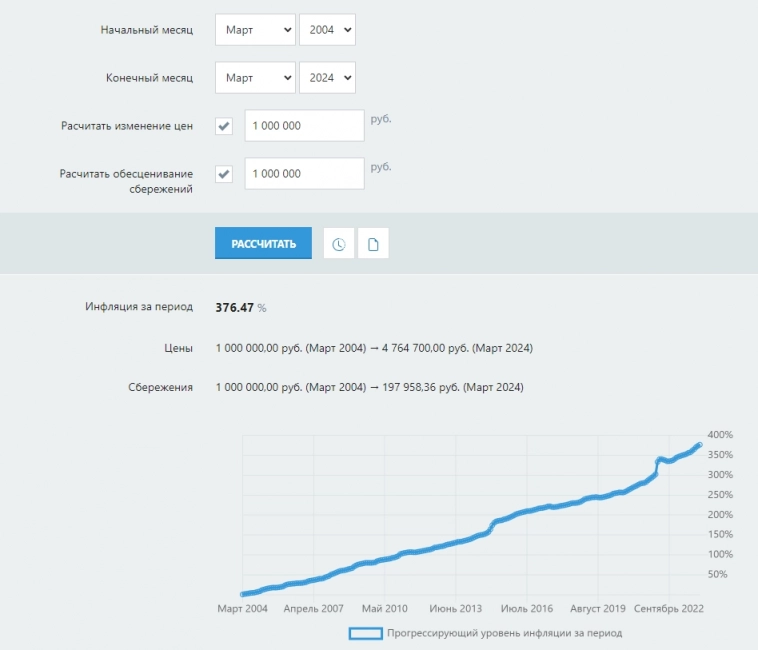

Посчитал доходность за 20 лет (с 7 марта 2004 по 7 марта 2024).

Среднегодовой рост индекса Мосбиржи 8,88%

Среднегодовой рост индекса полной доходности Мосбиржи = 13,50%, т.е. дивиденды 4,62%

Теперь про инфляцию.

Калькулятор инфляции.

8,12% в среднем в год,

за 20 лет 376,47%

Думаю,

это — официальная инфляция

:)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс