Новости рынков |Инвесторы к настоящему времени могли заработать в 11 случаях из 14 IPO эмитентов, удерживая акции с момента размещения — Цифра Брокер

- 17 апреля 2024, 13:02

- |

Инвесторы к настоящему времени могли заработать в 11 случаях из 14 первичных публичных размещений (IPO) эмитентов в составе нового индекса Мосбиржи IPO, удерживая акции с момента размещения. Такой вывод сделали аналитики «Цифра брокер», оценивая данные на 16 апреля.

Так, положительную доходность с момента размещения показали бумаги Софтлайна (10,12%), Henderson (10,22%), «Европлана» (15,2%), «Мосгорломбарда» (21,6%), «Делимобиля» (26,75%), «Диасофта» (41,22%), Совкомбанка (67,57%), Whoosh (71,89%), «Группы Астра» (82,58%), «Южуралзолото» (97,58%), Genetico (178,13%).

www.vedomosti.ru/investments/news/2024/04/17/1032374-analitiki-tsifra-broker-otsenili-dohodnost-aktsii?from=newsline

- комментировать

- Комментарии ( 0 )

Новости рынков |Доля купленных на IPO акций в портфелях частных инвесторов к концу марта 2024г составила 1,6% — Мосбиржа

- 16 апреля 2024, 15:09

- |

По данным на апрель 2023 года, доля купленных на IPO бумаг в портфелях частных инвесторов составляла менее 0,1%.

Ранее Мосбиржа не раскрывала долю IPO-акций в портфелях частных инвесторов.

Согласно данным площадки, самыми «народными» за последние два года стали IPO медицинской компании «Генетико», микрофинансовой компании «КарМани», «Мосгорлобмарда» и ликеро-водочного завода «Кристалл»: в них доля физлиц на первичном размещении составила 100%. Наименьшей — по 50% — доля инвесторов-физлиц была на IPO «Южуралзолота», каршеринга «Делимобиль» и разработчика софта для финсектора «Диасофт».

www.rbc.ru/finances/16/04/2024/661e4f869a79475bd03d10d1?from=newsfeed?utm_source=telegram&utm_medium=messenger

( Читать дальше )

Новости рынков |На российском рынке формируется новая тактика - выход на IPO небольшим объемом, создание ажиотажа по невысокой оценке, а затем после роста капитализации допразмещение по высокой стоимости — Ъ

- 16 апреля 2024, 12:33

- |

Группа «Астра» 15 апреля объявила о начале вторичного публичного размещения (SPO) акций компании. В рамках предложения основной акционер группы предложит 10,5–21 млн акций (5–10% от общего числа). С учетом того, что цена не превысит620 руб. за акцию, акционер может привлечь до 6,5–13 млрд руб., то есть в 1,8–3,7 раза больше объема IPO.

Один из акционеров «Евротранса» с прошлой недели начал предлагать инвесторам акции компании по 250 руб.

О намерении провести SPO в ближайшие два года сообщил «Диасофт».

( Читать дальше )

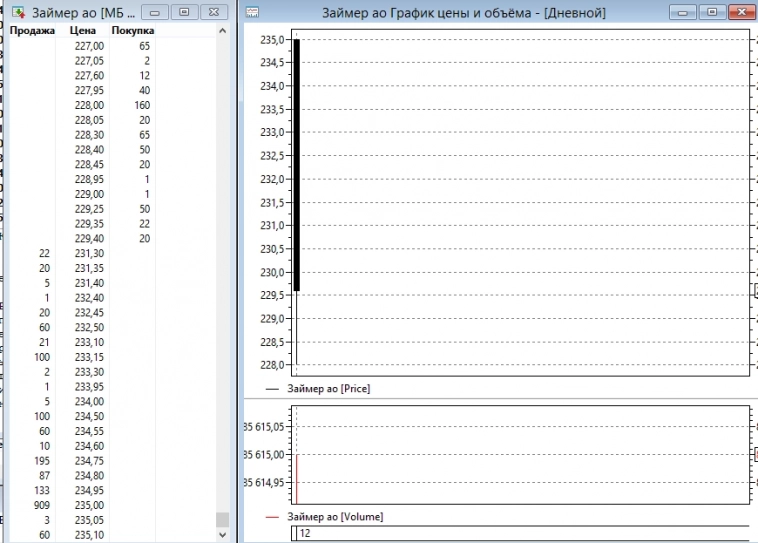

Новости рынков |📈📉Ракеты не получилось: торги акциями Займера начались возле цены размещения - 235 руб

- 12 апреля 2024, 15:11

- |

Новости рынков |Торги акциями Займера начнутся в 15:00 — Мосбиржа

- 12 апреля 2024, 10:44

- |

В соответствии с Правилами листинга ПАО Московская Биржа Председателем Правления «11» апреля 2024 года приняты следующие решения:

- Определить:

- «12» апреля 2024 года как дату начала торгов в процессе обращения следующих ценных бумаг:

| Наименование ценной бумаги | Обыкновенные акции |

| Полное наименование Эмитента | Публичное акционерное общество Микрофинансовая компания «Займер» |

| Тип ценных бумаг | Акции обыкновенные |

| Регистрационный номер выпуска, дата регистрации | 1-01-16767-A от 02.11.2023 |

| Номинальная стоимость | 0,1 рублей |

| Количество ценных бумаг в выпуске | 100 000 000 штук |

| Торговый код | ZAYM |

| ISIN код | RU000A107RM8 |

| Уровень листинга | Третий уровень |

Для акций обыкновенных ПАО МФК «Займер» устанавливается следующее время начала торгов:

- в режиме торгов «Режим основных торгов Т+» – 12 апреля 2024 года с 15:00 по московскому времени с проведением аукциона открытия с 15:00 по 15:10 по московскому времени;

- в режимах торгов Режим переговорных сделок (РПС), «РПС с ЦК», «Неполные лоты», «Междилерское РЕПО», «РЕПО с ЦК – Адресные заявки», «РЕПО с ЦК – Безадресные заявки» – 12 апреля 2024 года с 15:00 по московскому времени;

( Читать дальше )

Новости рынков |Займер: Средняя аллокация розничным инвесторам составила около 14%

- 12 апреля 2024, 10:11

- |

о начале торгов обыкновенными акциями (далее – «Акции») на Московской бирже под тикером ZAYM.

IPO Компании вызвало значительный интерес со стороны как розничных, так и институциональных инвесторов. В рамках IPO было подано около 60 000 заявок от инвесторов

• Средняя аллокация розничным инвесторам составила около 14%

ir.zaymer.ru/news/company-news/post-56

Новости рынков |Инфляцию мы видим порядка 5,2% к 2024г — интервью гендиректора "Эксперт РА" Марины Чекуровой РИА Новости

- 11 апреля 2024, 14:00

- |

+ Банковский бизнес становится все менее маржинальным, интерес к нему падает;

+ возможно формирование нового тренда – продажа банков маркетплейсам — мы видим заинтересованность со стороны гигантов e-commerce: им нужно проводить расчеты, а потенциальный риск нарушения антиотмывочного закона требует особого контроля

+ В 2024г по разным причинам с рынка уйдет порядка 15 банков. Это будет не только принудительная ликвидация, но и слияния и поглощения. Из 15 банков, может быть, пять-шесть ликвидируют принудительно, все остальное будет происходить добровольно.

+ Общая прибыль банковского сектора составит 2,8 триллиона рублей, и 2,1 триллиона придется на топ-10, в числе которых «Сбер», ВТБ, Россельхозбанк, Газпромбанк, Совкомбанк.

+ У средних банков будут нарастать ограничения, связанные с внешней экономической деятельностью.

+ Автокредитование: прогнозируем умеренное замедление до 20%. Средняя ставка по кредитам на покупку транспортных средств в топ-15 автокредитных банков составляет 21% годовых.

( Читать дальше )

Новости рынков |Силуанов считает реалистичным приватизацию госкорпорации ДОМ.РФ через IPO — Интерфакс

- 11 апреля 2024, 13:02

- |

Глава Минфина РФ Антон Силуанов считает реалистичным вариант приватизации госкорпорации «ДОМ.РФ» через IPO.

АО «ДОМ.РФ» — финансовый институт развития в жилищной сфере, был создан в 1997 году постановлением правительства РФ для содействия проведению государственной жилищной политики.

«ДОМ.РФ» — реалистичный вариант. Но это будет не продажа, а допэмиссия", — заявил Силуанов в интервью «Интерфаксу», уточнив, что речь идет об IPO.

Возможность докапитализации «ДОМ.РФ» через IPO еще в 2021 году допускал гендиректор госкорпорации Виталий Мутко.

В 2023 году чистая прибыль «ДОМ.РФ» по МСФО составила 47,2 млрд рублей, увеличившись более чем на 50% по сравнению с прошлым годом. Активы группы превысили 4 трлн рублей, собственные средства — 328 млрд рублей.

Новости рынков |ЕвроТранс открывает первое внебиржевое окно реализации Оферты о приобретении акций по фиксированной цене для участников IPO

- 11 апреля 2024, 11:29

- |

ПАО «ЕвроТранс» (далее – «ЕвроТранс», «Компания» или «Эмитент») (МОЕХ: EUTR), один из крупнейших независимых топливных операторов России (бренд ТРАССА), открывает первое из двух внебиржевых окон акцепта Оферты о возможности приобретения Акций Компании по фиксированной стоимости 250,0 рублей для участников первичного размещения акций ПАО «ЕвроТранс» (IPO), проходившего в ноябре 2023 года.

С 11 по 17 апреля 2024 года инвесторы, принявшие участие в IPO в ноябре 2023 года, имеют возможность акцептовать Оферту на приобретение дополнительных Акций Компании по цене IPO в порядке, предусмотренном пунктом 5 Оферты («Срок и порядок принятия (акцепта) Оферты во внебиржевом порядке»).

Воспользоваться предложением по приобретению дополнительных Акций смогут все участники IPO, которые на Дату фиксации (15 января 2024 года) обладали Акциями ПАО «ЕвроТранс».

Цена приобретения Акций в рамках Оферты фиксирована (250,0 рублей) и не зависит от рыночных котировок. Количество Акций, которое может приобрести Инвестор в первое окно Оферты внебиржевого акцепта, определяется следующим образом:

( Читать дальше )

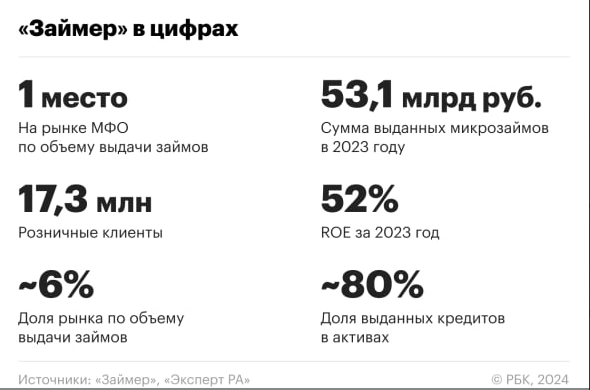

Новости рынков |IPO Займера проходит в идеальный момент, когда рынок разогрет, и на нем можно заработать, отмечают аналитики — РБК Инвестиции

- 09 апреля 2024, 15:24

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс