Блог им. Mushketer |Как не стать жертвой: популярные методы мошенничества в инвестициях. Часть 1.

- 13 мая 2020, 20:52

- |

Мошенники есть везде, но особенно часто они встречаются в инвестиционном бизнесе. Они уничтожают сбережения инвесторов и разрушают доверие к рынку. Мошенники — это гидра. Гидру морят голодом. Поэтому в статье я рассказываю, как действуют неблагонадежные личности, и что нужно знать, чтобы не угодить в их сети.

Оглавление

Общий принцип инвестиционного мошенничества

Схема Понци

Мошенничество на pre-IPO инвестициях

Мошенничество внутри закрытых групп

Prime Bank инвестиции

Мошенничество на предоплате

Как избежать мошенничества

Общий принцип инвестиционного мошенничества

Базовая концепция любого мошенничества простая. Она имеет три последовательных этапа:

1. Вызвать доверие

2. Надавить на эмоции

3. Получить желаемое

Если трюк удается, то жертва быстро расстается с деньгами. Потом долго не может понять, как такое случилось. Хотя на самом деле все просто — заманили, очаровали, обманули.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Блог им. Mushketer |Как инвестировать $3.000 и получить $50 миллионов в течение жизни

- 31 марта 2020, 18:31

- |

Наткнулся на классную статью в MarketWatch. Прочитал, перевел, дополнил. Ответственным родителям изучить обязательно.

За одну долгую жизнь можно превратить $3.000 первоначальных инвестиций в $50M денежных средств. Для выполнения этой задачи потребуются несколько человек. Если вы родитель или дедушка, то можете заложить фундамент. И однажды ваш ребенок или внук поблагодарит вас.

Описанный план не является волшебством. Он реален и имеет четыре ингредиента:

1. Начальные инвестиции в размере $3.000

2. Индивидуальный пенсионный счет Roth IRA

3. Инвестиционный актив, который обеспечивает 12% ежегодной доходности

4. Длинная жизнь и достаточно терпения

Хотите попробовать? Давайте сделаем это с воображаемым младенцем Брендоном.

Рождение и юность

При рождении Брендона мы единовременно выделим $3.000. Мы инвестируем их в ETF или взаимный фонд, который состоит из компаний с малой капитализацией. Если изучить историю фондового рынка США, то Small-Cap Value ETF обеспечивают нужную доходность.

( Читать дальше )

Блог им. Mushketer |MUSTREAD. О чем вам не расскажет ваш брокер

- 28 марта 2020, 18:49

- |

Вот прямо очень коротко рассказываю о том, о чем вам никогда не расскажет ваш брокер. Будет больно. Но сэкономит время, нервы и деньги.

Итак, вы решили инвестировать. Во-первых, поздравляю. Во-вторых, сочувствую. В-третьих, снимаю розовые очки и рассказываю о минимальной технике безопасности. Соблюдать — обязательно. Любое нарушение гарантирует провал.

Как выжить в инвестиционном бизнесе:

1. Основное правило — инвестируйте свободный капитал. Не надейтесь на ежемесячный доход с рынка. Не оплачивайте текущие расходы брокерским счетом. Долго объяснять почему, поэтому поверьте на слово — не получится.

2. Нет свободного капитала? Не лезьте в этот бизнес. Заработайте деньги в другом месте. Вернитесь к инвестициям позже.

3. Не используйте плечи. Никогда не используйте плечи. Плечи — зло. Плечи убили больше евреев, чем Гитлер. И, рано или поздно, плечи обязательно убьют вас.

( Читать дальше )

Блог им. Mushketer |Что растет в кризис?

- 20 марта 2020, 18:47

- |

— Да наплевать.

— А что коронавирус загоняет экономику в пропасть?

— По барабану.

— А что ФРС запустила печатный станок, рынок не отреагировал, и вообще непонятно, чего ожидать дальше?

— Вообще пофиг.

— ?!

— Дружище, я сижу в золоте и казначейских облигациях. Даже если завтра наступит конец света, то сначала мои инвестиции вырастут. И уже потом это перестанет иметь значение.

Капитал не исчезает бесследно

Роман держал акции Coca-Cola и еще нескольких крупных компаний, флагманов американской экономики. Он продал их за минуту до глобального падения рынков. Возможно, Роман был инсайдером. Возможно, гением. Возможно, ему сказочно повезло.

В любом случае Роман знал несколько истин:

1. Рыночное падение не столько уничтожает деньги, сколько перераспределяет их. Если первый инвестор купил на максимуме и обанкротился, то второй инвестор продал первому и обогатился.( Читать дальше )

Блог им. Mushketer |Как действовать в кризис на фондовом рынке

- 13 марта 2020, 10:41

- |

Несколько простых истин, которые уберегут от необдуманных решений в трудные периоды. Когда другие будут бояться, вы останетесь твердо стоять на ногах, а когда другие зафиксируют убыток, вы пойдете вперед с открытым забралом.

Природа кризиса

Кризис случается неожиданно. Всегда. Уже после падения рынков, задним числом, аналитики становятся умными и рассказывают, как они могли предсказать шторм, и какие знаки ему предшествовали. Но аналитики не в состоянии увидеть обвал на вершине рынка. Если они говорят обратное, то они врут либо вам, либо себе. Либо кидают дротики в глобус и надеются попасть в центр.

Кризис непредсказуем. Это нормально. Такова природа кризиса.

Попали? Не дергайтесь!

Если вы проснулись утром и увидели, что за ночь ваши акции подешевели на 15%, то первое желание — сбросить токсичные активы. Второе — купить валюту и золото, пока они не выросли еще выше. Третье — убить брокера, который говорил, что рынок в фазе стабильного роста, и что угрозы отсутствуют.

( Читать дальше )

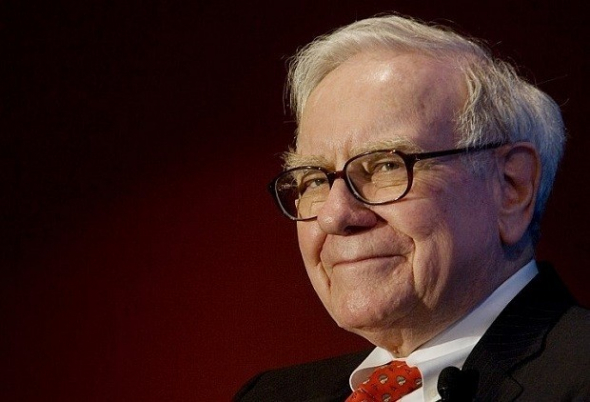

Блог им. Mushketer |13 советов Уоррена Баффетта из его писем к инвесторам

- 03 марта 2020, 13:41

- |

Ежегодно Уоррен Баффетт пишет открытое письмо акционерам Berkshire Hathaway, в котором делится инсайтами об экономике, инвестициях, менеджменте и многом другом. Прочитав статью, вы получите выжимку инвестиционных рекомендаций за последние сорок лет.

Совет №1. Покупайте акции, как владелец бизнеса, а не как спекулянт

Не стоит отличать покупку небольшого пакета акций от покупки компании в целом. В любом случае вы покупаете бизнес. Поэтому покупайте компании, которые создают хорошие продукты, имеют конкурентные преимущества и способны обеспечить прибыль в долгосрочной перспективе.

«Если вы не готовы владеть акциями в течение десяти лет, даже не думайте владеть ими десять минут», — письмо 1966 года.

Совет №2. Не покупайте компанию только потому, что считаете ее дешевой

Компания может стоить дешево, иногда даже дешевле балансовой стоимости или оборотного капитала. Но сама по себе низкая стоимость бизнеса не является сигналом к покупке. Если компания испытывает серьезные проблемы, и цена падает по этой причине, то от приобретения лучше отказаться

( Читать дальше )

Блог им. Mushketer |Как частному инвестору зайти в венчурную сделку: способы, описание, ссылки

- 13 февраля 2020, 15:21

- |

В статье я рассказываю, какими способами частный инвестор может вложиться в стартап. Вариантов четыре: венчурный фонд, синдикат бизнес-ангелов, венчурный клуб, краудфандинговая площадка. Прочитав статью, вы разберетесь с особенностями каждого способа, получите отправную точку и сможете действовать самостоятельно.

Но сначала дисклеймер: венчурные инвестиции опасны для ваших финансов. Поэтому посоветуйтесь с женой/коллегами/психотерапевтом, надо ли оно вам. Затем возьмите Jack Daniels и еще раз рассудите трезво. Если после этого ваше решение не изменится, то берите ответственность на себя и начинайте венчурное путешествие.

Способ №1. Инвестировать через венчурный фонд

Это классический способ: мы единоразово отдаем капитал в венчурный фонд. Далее фонд объединяет его с капиталом других инвесторов и вкладывает деньги в портфель проектов. Через десять лет фонд закрывается, а полученная прибыль распределяется между участниками.

( Читать дальше )

Блог им. Mushketer |Какое главное оружие есть у инвестора в акции

- 04 февраля 2020, 11:43

- |

В статье я рассказываю, что такое диверсификация, и почему она так важна для инвесторов. Я не использую сложную математику, но показываю простые графики и понятные примеры. Изучив материал, вы научитесь снижать инвестиционные риски, не жертвуя при этом доходностью.

Что такое диверсификация и зачем она нужна

Существует народная мудрость: «Не держи все яйца в одной корзине». Если перенести эту мудрость в инвестиционный бизнес, то получится: «Не грузи весь капитал в акции одной компании. Купи хотя бы двадцать разных эмитентов».

( Читать дальше )

Блог им. Mushketer |Не только дивиденды. Как заработать на покупке компаний?

- 21 января 2020, 16:18

- |

дивиденды. Как заработать на покупке компаний?" title="Не только дивиденды. Как заработать на покупке компаний?" />

дивиденды. Как заработать на покупке компаний?" title="Не только дивиденды. Как заработать на покупке компаний?" />Компания — это тоже продукт

Когда инвестор покупает компанию, он хочет заработать деньги. Сумма, которую он готов заплатить за покупку, напрямую зависит от суммы, которую он получит в будущем. Если сегодня инвестор вкладывает $100, то через год он ждет $150. Если сегодня инвестор вкладывает $500, то через год он ждет $750.

Инвестор рассматривает компанию как продукт, который удовлетворяет его ключевую потребность. Ему не так важно, чем компания занимается. Ему важно, сколько он заработает с ее помощью. Если инвестор понимает, что через год с этой компанией он получит $10M, текущая стоимость в $5M покажется ему привлекательной.

Отсюда следующие правила:

1. Компания — это такой же продукт, как и все остальное

2. Компания стоит столько, сколько за нее готов заплатить инвестор

3. Инвестор платит за ожидания будущей прибыли

4. Чем выше ожидания, тем больше он платит

5. Компания стоит дорого, если инвестор ждет большую прибыль, и дешево, если не ждет

Три способа заработать на покупке компаний

( Читать дальше )

Блог им. Mushketer |Это не работает: почему нельзя продавать инвестиционные продукты через холодные звонки?

- 09 января 2020, 13:42

- |

Что обычно происходит

Я сижу, пью обеденный кофе и никого не трогаю. Неожиданно в мое личное пространство вторгается телефонный звонок. Я поднимаю трубку. Начинается диалог:

— Иван, здравствуйте! Меня зовут Василий Манимейкер, я представляю инвестиционную компанию *****. Хочу предложить вам структурный продукт с высокой доходностью и минимальными рисками. Скажите, пожалуйста, вы инвестируете?

Сейчас я просто сбрасываю звонок и отправляю номер в черный список. Но раньше я был тактичнее и отшивал собеседника мирно.

— Здравствуйте, Василий. Нет, не инвестирую. Поэтому спасибо, но неинтересно.

— Иван, подождите! Дело в том, что у нас есть уникальное предложение с валютной доходностью 100500%. Мы можем с вами встретиться, чтобы я подробно рассказал о нашей компании и об инвестиционных возможностях, которые мы предлагаем? Например, завтра после обеда вам будет удобно?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс