Блог им. MKrrr |IPO Делимобиля: читаем отчетность, смотрим презентацию, оцениваем планы

- 24 января 2024, 07:45

- |

О размещении

Компания планирует разместить до 10% акций (ранее заявлялось о доли до 15%). Средства будут направлены на приобретение новых автомобилей и рефинансирование долга. Компанию оценивают в 60-90 млрд с учетом долга.

На наш взгляд, сейчас идеальный момент выхода на IPO

— процентные ставки высокие (т.е. замещение долга деньгами акционеров даст наибольший эффект), но фондовые рынки не падают: можно получить высокую оценку.

— выход в плюс по операционной прибыли: теперь компания самодостаточная, с подтвержденной бизнес моделью

О компании

Делимобиль — крупнейший каршеринг России с автопарком 24,2 тысяч авто. Компания ведет бизнес в 10 городах, т.е. есть места, где присутствует только Делимобиль, и нет ни Яндекса, ни Сити, ни тем более Белки.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 22 )

Блог им. MKrrr |Сегежа: идеальный шторм. Новая оферта и разбор сроков погашения долга

- 22 января 2024, 07:43

- |

Компания подходит к очередной оферте по облигациям, поэтому внимательно изучаем сроки погашения долга, и наслаждаемся картиной Айвазовского

Айвазовский, «Корабль в бушующем море»

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Как заработать на облигациях - здесь. А сегодня мы вновь разбираем Сегежу

---

Как писали ранее, у Сегежи сразу сработало много негативных факторов. Можно сказать, идеальный шторм:

🔻Выручка, FCF, OIBDA, чистая прибыль — в минусе

🔻Снижение цен по всей продукции: бумага (-26%), пиломатериалы (-13%), фанера (-4%)

🔻Сложности с логистикой

🔻Долг к погашению/рефинансированию в 2023-24 годах: на 53 млрд. руб.

🔻Обслуживание долга вырастет в 1,5-2 раза. Текущие купоны по облигациям 10-11%, будут 18-22%

( Читать дальше )

Блог им. MKrrr |Обвал рынков! Как это было?

- 18 января 2024, 07:28

- |

Хотелось бы написать, что при подготовке материалов ни один инвестор не пострадал, но это не так

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки здесь. А сегодня мы вспоминаем...

Взгляд из прошлого. Хорошей коррекции на рынке не было давно. Выращено целое поколение инвесторов, которое не видело сильных снижений рынка. Это может затуманить разум и предположить, что в этот раз будет иначе. Не будет!

Когда мозг регулярно получает достаточно эндорфинов от поступательного роста — теряется бдительность. Внутренний риск-менеджер остается без права голоса, а сам инвестор уже в мыслях тратит деньги на отпуск, новую машину, квартиру, дачу. А если до заветной цели слишком далеко – почему бы не воспользоваться маржинальным кредитованием от брокера?

И правда… а что может случиться? По опыту 2022 года – всё:

Fake news

( Читать дальше )

Блог им. MKrrr |100 КАМАЗов налички: снова считаем деньги Сургутнефтегаза, сравниваем его триллионы с чем-то осязаемым

- 11 января 2024, 07:59

- |

Картинка отсюда

Всем привет, на связи Кот.Финанс! Вместо привычного разбора компаний или подборки облигаций, сегодня немного любознательного юмора. Но задумайтесь, сценарий в конце поста не такой уж и невозможный.

На пост вдохновил Consumer insights, который посчитал, что кубышки Сургутнефтегаза хватит на покупку Газпрома Татнефти и Башнефти.

( Читать дальше )

Блог им. MKrrr |М.видео - потрясающая инвестиционная возможность, или рискованная инвестиция?

- 09 января 2024, 07:50

- |

Вспоминаем все проблемы компании и изучаем цены конкурентов: кто больше всего продал в IV квартале – тот и король рынка.

*Изображение – сценический вымысел автора, ничего не намекающий о компании

-------------------------------------------

Как вы знаете, у нас к М.видео всегда было много вопросов:

🔹 Сильное падение выручки, убытки, отсутствие собственного капитала

🔹 восторженные комментарии менеджмента на фоне худшего полугодия в истории

🔹 подтасовки в формулировках пресс-релизов

Так, или иначе, проблем много:

🔻 компания не приспособилась к изменению рынка: все годы М.Видео жила на отсрочках поставщиков, а с 2022 года поставщиками стали китайцы, работающие только по предоплате

🔻 это привело к пустым полкам (как следствие, снижению выручки), колоссальному росту долга, убыткам

🔻 нежелание менеджмента признавать проблемы: на конф-коллах хочется услышать конкретные шаги, а не улыбки и смех, как все хорошо, а будет еще лучше.

И что самое главное — за последние два года М.

( Читать дальше )

Блог им. MKrrr |Оферта - законный способ отъема денег у населения

- 04 января 2024, 09:08

- |

Тема оферты изъезжена нами вдоль и поперек за последние две недели. Подводим итоги и закрываем ее. В конце – хорошей пример «помоишной»* компании, в которую нельзя вкладывать деньги.

* исключительно субъективное мнение автора, который извиняется, если задел чьи-то чувства. Не ИИР. Сохранена орфография автора

Основы

Пут-оферта дает владельцу облигации право просить эмитента досрочно погасить ее. Оферта назначена на заранее известную дату. Чтобы участвовать, надо обратиться к брокеру за 2-3 недели до оферты.

Обычно пут-оферта параллелиться с назначением эмитентом новой ставки купона по облигациям.

В примере ниже, перед новым купонным периодом сентябрь-декабрь 2019, эмитент назначает новую ставку, и инвестор вправе согласиться с ней (и ничего не делать), или предъявить бумаги по оферте – эмитент из выкупит по номинальной стоимости.

( Читать дальше )

Блог им. MKrrr |Сравниваем Газпром и Газпромнефть

- 21 декабря 2023, 07:44

- |

Случилось невозможное: капитализация Газпромнефти превысила капитализацию Газпрома. В честь этого события разбираем, как изменились компании за 15 лет и в чем отличия мамы от дочки. Действительно ли яблоко от яблони недалеко падает?

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки облигаций здесь. А сегодня мы поговорим о Газпроме и Газпромнефти.

Забегая вперед, скажу личное субъективное мнение: это две принципиально разные компании. Причем разные во всем: от корпоративного управления до духа внутри компании (общался с человеком, который поработал и там, и там).

Газпром – это большая неповоротливая машина, во многом политизированная.

Газпромнефть – молодая и динамичная, открытая к инвесторам даже несмотря на то, что акций в свободном обращении всего 5%, а оставшиеся 95% принадлежат Газпрому.

Начнем сравнение с бизнеса

Disclamer: после 2022 года большинство компаний подчистили свои отчеты, разделы «инвесторам» и когда-то ранее рабочие ссылки на презентации и раскрытие – больше не работают. Цифры собирали по крупицам: где-то факт за 2022 год, где-то прогноз на 2023.

( Читать дальше )

Блог им. MKrrr |Сегежа: есть ли идея в облигациях с доходностью 30%?

- 16 декабря 2023, 08:27

- |

Фиаско с рефинансированием долга, триллионный долг АФК, и падение цен на продукцию. Есть ли в Сегеже инвестиционная идея? Какие пути решения долговой проблемы?

На связи Кот.Финанс, а это значит, что мы опять поговорим о выгодных инвестициях. Вообще, мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки облигаций здесь. А сегодня мы разбираем пред.проблемную ситуацию в Сегеже.

Суть проблемы

Мы много писали про Сегежу, но в двух словах – у компании проблемы с долгом и доходами. Из-за снижения цен на продукцию, уровень долга к доходам вырос кратно, хотя сам долг не сильно изменился в размере.

Компании предстояло рефинансировать почти 50 млрд. рублей в ближайшие 12 месяцев

( Читать дальше )

Блог им. MKrrr |Ломбардное IPO: такое айпио нам не надо

- 12 декабря 2023, 17:40

- |

Мы не будем подробно разбирать 🏦МосГорЛомбард, хотя планировали даже прийти к ним и заложить что-нибудь а потом выкупить, чтобы оценить продукт

Причина в мультипликаторах: ломбард хотят оценить в 3,5-4 млрд. 😳при собственном капитале 0,3 млн. Даже при конвертации привилегированных акций и доп.эмиссии для IPO — капитал вырастет максимум до 1,3 млрд. Это по самым оптимистичным ожиданиям.

Доходы до переоценки стоимости залогов (вчера золото выросло — завтра упало) в пределах 50 млн. в год ❗️

Операционная прибыль за 9 месяцев — 8,2 млн. руб. ❗️а за 9 мес. 2022 года был операционный убыток

Единственное, чем поможет IPO — компания сократит процентные платежи 💰 на 150-180 млн в год

Мультипликаторы (самые оптимистичные из возможных)

🔹Цена / балансовая стоимость = 3,1 (т.е. каждый рубль капитала вы покупаете за 3,1рубля, но по сути, деньги от IPO это и будет самой большой частью капитала ломбарда)

🔹Цена / прибыль = 20 😳(здесь основной эффект от снижения % расходов)

Новость о продлении приема заявок как бы намекает, что желающих мало:

( Читать дальше )

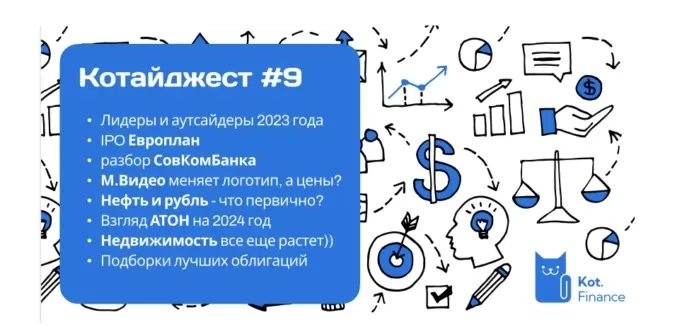

Блог им. MKrrr |Котайджест: Самое важное этой недели на рынках

- 10 декабря 2023, 09:08

- |

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний и облигациях, а по воскресеньям готовим саммари произошедшего за неделю. Только лучшее. Только важное.

Новости IPO

Прошел слух об IPO Европлана – это очень ожидаемое всем рынком событие. Мало кто помнит, компания уже была на бирже, но потом прошла через процедуру обратного поглощения и вместо Европлана на бирже стал котироваться холдинг SFI со страховой компанией на балансе, и кучей непрофильных активов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс