Блог им. Klinskih-tag |МТС превзошла ожидания рынка

- 05 марта 2024, 18:01

- |

🧮 МТС накануне отчиталась за 2023 год, а значит самое время по горячим следам заглянуть в отчётность и проанализировать её вместе с вами:

📈 Выручка компании за минувшие 12 месяцев увеличилась на +13,5% до 606 млрд руб., благодаря уверенному росту доходов во всех сегментах. Важно отметить, что показатель превзошёл консенсус-прогноз рынка и наши ожидания.

Предлагаю пробежаться по основнымсегментам бизнеса компании:

🔸 Доходы от услуг связи прибавили при этом на +6,5% до 440,1 млрд руб. В конце прошлого года правительство РФ утвердило стратегию развития отрасли связи до 2035 года, которая позволяет операторам повышать цены на связь выше уровня инфляции. Это позитивный сигнал для всех участников рынка.

🔸 Количество экосистемных клиентов увеличилось у МТС на +11,9% до 15,1 млн человек. Благодаря одной из крупнейших экосистем в стране, МТС успешно максимизирует выручку на одного клиента, а развлекательные сервисы, такие как KION, «МТС Музыка» и «Строки», пользуются высоким спросом среди клиентов.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. Klinskih-tag |АЛРОСА: держать нельзя продать

- 05 марта 2024, 10:12

- |

〽️ Индекс цен на алмазы после двухлетнего практически безоткатного падения наконец-то всеми силами пытается найти поддержку в районе 110 пунктов, неподалёку от многолетних минимумов. И на этом фоне невольно появляется надежда, что и котировки акций АЛРОСА не пойдут снова тестировать мощную зону поддержки 50-60 руб., а постепенно накопят силы и будут восстанавливать утраченные позиции.

Вчера прозвучало несколько любопытных тезисов по компании из уст её топ-менеджеров, как в рамках встречи главы АЛРОСА Павла Маринычева с главой Республики Якутия Айсеном Николаевым, так и из официальных источников компании. Предлагаю вашему вниманию наиболее интересные из этих тезисов:

🔸 Запасы разведанных месторождений АЛРОСА позволяют вести добычу в течение минимум 30 лет (в мае 2023 года компания сообщала, что запасы превышают 1 млрд каратов алмазов).

🔸АЛРОСА хорошо подготовилась к тем кризисным явлениям, которые наблюдаются на мировом алмазном рынке и в этом году. Предприятие создало сопутствующую финансовую „подушку безопасности“, все ключевые показатели выполняются в полном объёме.

( Читать дальше )

Блог им. Klinskih-tag |Индекс Мосбиржи: пора штурмовать отметку 3300 пунктов!

- 04 марта 2024, 08:50

- |

📈 Индекс Мосбиржи на этой неделе будет в очередной раз пытаться штурмовать отметку 3300 пунктов, которая является 24-месячным максимумом, и которую никак не удаётся покорить, для получения качественного импульса наверх, к очередным вершинам.

Потенциальных факторов для роста российского фондового рынка сейчас предостаточно:

1️⃣ Потенциальное снижение ключевой ставки в течение этого года. Есть вероятность, что уже в апреле мы увидим первые шаги со стороны ЦБ, и рынок акций отреагирует на это событие очень позитивно, в то время как интерес к облигациям начнёт снижаться, на фоне падения доходностей. Кстати, Герман Греф ждёт снижения ключевой ставки до 11-12% к концу текущего года.

2️⃣ По состоянию на 1 февраля 2024 года, объём денежной массы (М2) достиг отметки в97,7 трлн руб., в то время как капитализация рынка акций составила 61 трлн руб. Это красноречивое доказательство того, что российский фондовый рынок по-прежнему стоит дёшево относительно денежной массы, и будущее снижение ключевой ставки может стать дополнительным топливом для роста акций, на фоне оттока капитала из фондов денежного рынка.

( Читать дальше )

Блог им. Klinskih-tag |Европлан: всё идет по плану

- 01 марта 2024, 08:01

- |

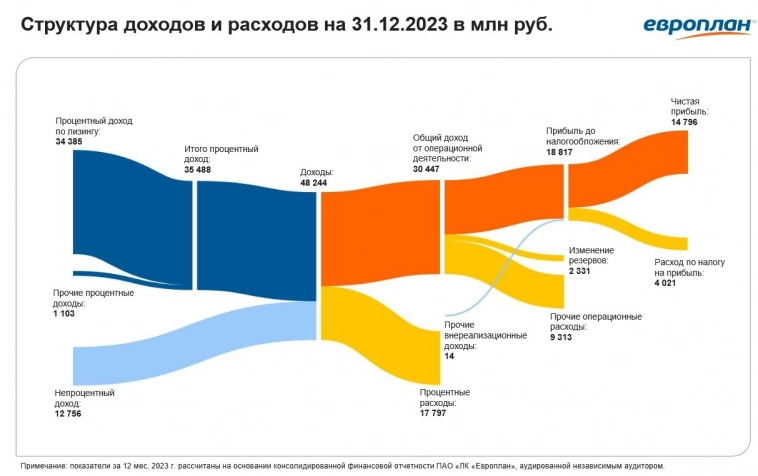

🧮 Европлан представил накануне свои финансовые результаты по МСФО за 2023 год, поэтому в качестве логичного продолжения нашего недавнего поста про грядущее IPO этой компании самое время в них заглянуть и проанализировать их вместе с вами.

📈 Лизинговый портфель Европлана за минувшие 12 месяцев вырос на +40% до 230 млрд руб. Компания имеет широкую сеть каналов продаж, при этом стабильная и лояльная клиентская база обуславливает высокий уровень повторных сделок. Европлан в очередной раз подтвердил свои лидерские позиции на российском рынке автолизинга.

Важным моментом является то, что компания, помимо предоставления финансовой аренды автотранспорта, как посредник предлагает клиентам также и ряд дополнительных услуг, типа замены резины, без которых не обойтись. Это позволяет диверсифицировать выручку и зарабатывать щедрые комиссионные доходы.

💼 Как мы видим, Европлан демонстрирует впечатляющий рост бизнеса, но не менее важным показателем является качество его лизингового портфеля. И в этом отношении у компании также всё в порядке: доля просроченной задолженности (NPL 90+) составляет ничтожные 0,16%(!), а стоимость риска (CoR) в прошлом году составила символические 0,89%.

( Читать дальше )

Блог им. Klinskih-tag |Fix Price шаг за шагом движется к реализации долгосрочной стратегии

- 29 февраля 2024, 09:01

- |

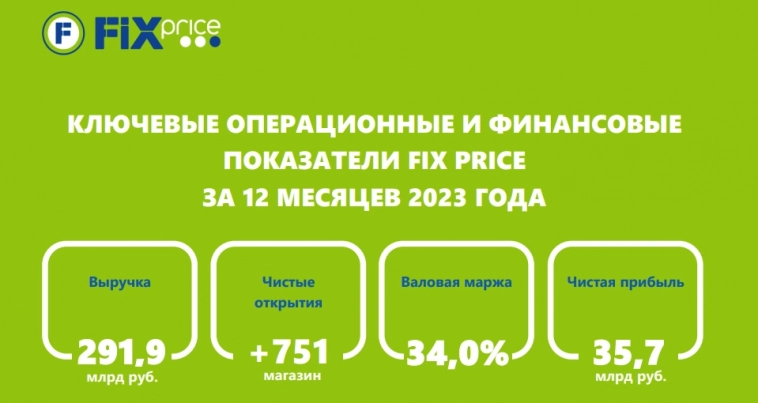

🛒 Fix Price представил результаты за 4 кв. 2023 года, а значит самое время по горячим следам заглянуть в финансовую отчётность и проанализировать её вместе с вами.

📈 Выручка Fix Price в 4 кв. 2023 года увеличилась на +7,8% (г/г) до 81,7 млрд руб. Компания открыла 252 новых магазина (с учётом закрытий), доведя их количество до 6414. Важно отметить, что три года назад, в рамках подготовки к IPO, руководство ритейлера заявляло о намерении открывать не менее 750 магазинов ежегодно, и как мы видим, менеджмент выполняет свои обещания и успешно расширяет розничную сеть.

Занимательная статистика: почти 2/3 покупок в магазинах сети совершается с помощью карт лояльности. Данная опция позволяет торговой сети установить более тесную связь с клиентами, стимулировать их к повторным покупкам и приобретению новых товаров. Важно отметить, что средний чек по карте лояльности почти в два раза выше, чем без неё, что свидетельствует о высокой эффективности данной программы.

📈 Скорр. EBITDA выросла на +5,8% (г/г) до 15,9 млрд руб. в 4 кв. 2023 года. Несмотря на сложную экономическую ситуацию и рост расходов на персонал, компания сохранила маржинальность бизнеса на уровне 19,5%, что является высоким показателем для розничной торговли.

( Читать дальше )

Блог им. Klinskih-tag |Мосбиржа: сильные результаты 2023 года, однако дьявол кроется в деталях

- 28 февраля 2024, 14:58

- |

🧮 Московская биржа представила свои результаты по МСФО за 2023 год, а значит самое время заглянуть в финансовую отчётность и пробежаться по основным моментам в ней.

📈 Операционные доходы по итогам минувших 12 месяцев выросли на +25,3% до 104,7 млрд руб., благодаря росту клиентской активности, запуску новых продуктов и высоким процентным ставкам во второй половине минувшего года.

Любопытно, но комиссионные и процентные доходы составили равные доли.

Хотя в начале прошлого года были небезосновательные опасения, что процентные доходы Мосбиржи существенно сократятся из-за передачи активов нерезидентов на счетах типа «С» под управление Агентства страхования вкладов (АСВ). Однако эти опасения впоследствии развеял Центробанк, который в течение 2023 года активно повышал процентные ставки, что позволило бирже нивелировать этот фактор и заработать в итоге неплохой процентный доход.

📈 Операционные расходы при этом прибавляли менее активно, чем операционные доходы, ограничившись ростом на +20,2% до 28,7 млрд руб.

( Читать дальше )

Блог им. Klinskih-tag |Европлан готовится к IPO

- 27 февраля 2024, 14:10

- |

📣 Согласно информации, предоставленной РБК, крупнейшая в нашей стране частная лизинговая компания Европлан может провести IPO этой весной. Банки-организаторы оценили компанию примерно в 140 млрд руб. Это, вероятно, станет одним из крупнейших первичных размещений в 2024 году.

📈 Европлан демонстрирует впечатляющий рост бизнеса. За последние 5 лет среднегодовой темп роста лизингового портфеля составил +30%. При этом, несмотря на быстрый рост, компании удаётся поддерживать рентабельность капитала на уровне около 40%. Это свидетельствует о высокой эффективности управления и грамотной стратегии развития.

Одним из ключевых факторов успеха Европлана является высокое качество его лизингового портфеля. Стоимость риска последние 5 лет составляет в среднем всего 0,5%, что является низким показателем для компании роста из финансового сектора. Это позволяет Европлану создавать небольшие резервы под возможные потери и наращивать чистую прибыль. Для сравнения, быстрорастущий Тинькофф Банк имеет стоимость риска около 8%.

( Читать дальше )

Блог им. Klinskih-tag |Группа ЛСР: откуда взялся оптимизм в котировках акций?

- 27 февраля 2024, 10:59

- |

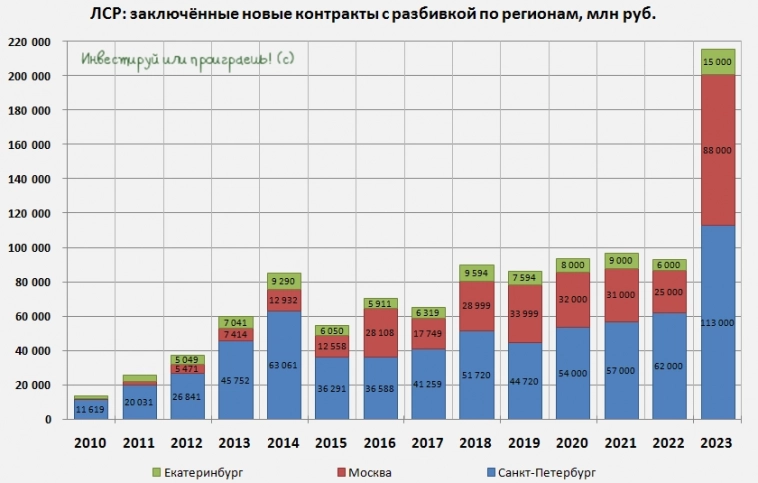

Вчерашний рост котировок акций Группы ЛСР сразу на 7-8% оказался весьма неожиданным, и скорее всего связан он с тем, что участники рынка начали вдруг со временем впитывать сильные операционные результаты компании за 4Q2023 и 12m2023, закладывая потенциально более высокие дивиденды, нежели привычные 78 руб. на акцию, которые по текущим котировкам сулят весьма скромную по текущим меркам ДД=9%.

📌 Давайте восстановим в памяти основные моменты из операционной отчётности Группы ЛСР:

✅ Компания сообщила о рекордных продажах жилья с октября по декабрь 2023 года, как по объёму продаж — 71 млрд руб. (+114,8% г/г), так и по количеству квадратных метров — 324 тыс. м² (+134,8% г/г). Этот впечатляющий рост объясняется ажиотажным спросом на недвижимость, вызванным ожиданиями изменений в программе льготной ипотеки, а также маркетинговой стратегией самой компании.

✅ Что касается географического разреза, то если в прошлом году доля Санкт-Петербурга в продажах составляла 65,5%, то в отчетном периоде этот показатель снизился до 47,9%. В то же время доля Москвы в структуре продаж, наоборот, увеличилась на 15,5 п.п. и составила 46,5%, а доля Екатеринбурга выросла на 2,2 п.п. до 5,6%.

( Читать дальше )

Блог им. Klinskih-tag |Российский рынок акций по-прежнему сильно недооценен!

- 26 февраля 2024, 12:39

- |

🙇🏽♂️ После того, как ЦБ на своём первом заседании в этом году сохранил ключевую ставку без изменений, на уровне 16%, теперь мы достоверно можем говорить о том, что она превышает январскую инфляцию на 8,6%. С момента введения Центробанком понятия «ключевая ставка» в далёком 2013 году, это первый случай, когда “ключ” оказался настолько значительно выше инфляции.

В то время как за последние 10 лет ключевая ставка в среднем опережала инфляцию лишь на 1,6%! Именно поэтому я продолжаю придерживаться непопулярного нынче мнения, что снижение ставки не за горами. Вы спросите: а зачем регулятор тогда так сильно поднял ключ, чтобы спустя полгода переходить к снижению? Отвечаю: по мнению монетарных властей, подобная мера позволит в относительно сжатые сроки развернуть инфляционный тренд вниз. Думаю, вы и без меня прекрасно понимаете, что перед президентскими выборами именно показатель инфляции является определяющим для электората, а потому без жёсткого контроля никуда.

Агентство «инФОМ» подготовило свежее исследованиепо инфляционным ожиданиям населения, согласно которому в феврале 2024 года показатель сократился на 0,8 п.п. до 11,9%:

( Читать дальше )

Блог им. Klinskih-tag |Почему люди берут микрозаймы, а не кредиты в банках?

- 22 февраля 2024, 15:32

- |

💵 В связи с тем, что на российском фондовом рынке планируют провести первичное размещение акций ведущие отечественные игроки из сегмента микрофинансовых организаций (МФО), самое время познакомиться с этим сегментом поближе и попытаться развеять ряд мифов.

Сначала немного инфы для контекста: в конце 2023 года банки одобряли только треть заявок на получение необеспеченных кредитов, по данным РБК. В результате этого уже многие клиенты банков становятся клиентами в МФО. В перспективе подход банков к кредитованию может стать ещё жестче, из-за регулирования со стороны ЦБ, поэтому переток людей из банков в МФО, скорее всего, продолжится.

❓ В чём же основные отличия микрозаймов и банковских кредитов, и почему люди могут предпочесть именно микрозаймы вместо традиционных кредитов?

✔️ Для получения микрозаймов требуется минимум документов. Проверки у технологичных ведущих игроков сектора занимают мало времени, но не уступают по сложности банковским. В итоге деньги на карточку можно получить всего за несколько минут. К тому же займ можно получить онлайн в любое время суток. Это делает процесс получения займа более быстрым и удобным, чем получение обычного кредита в банке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс