Козлов Юрий

Четвёрка бумаг с иностранной пропиской дружно снижается в 2025 году

- 08 января 2025, 10:43

- |

📉 Не знаю совпадение или нет, но четвёрка тех самых акций, которые всё ещё имеют иностранную прописку (ЦИАН, Etalon, О'KEY и OZON), и покупку которых с 1 января 2025 года запретили неквалифицированным инвесторам, третий торговый день кряду в этом году дружно демонстрируют негативную динамику:

Акционером Etalon и ЦИАН я уже являюсь, а вот на бумаги OZON поглядываю в первую очередь, в надежде прикупить их подешевле на распродажах (если таковые будут). В идеале хотелось бы увидеть уровни 2500-2700 руб., но не факт, что мы дождёмся таких значений.

🧐 OZON планирует провести собрание акционеров по вопросу редомициляции уже через две недели, и после переезда ликвидность в бумагах ожидаемо вырастет, что в долгосроке позитивно скажется на их стоимости. Фундаментально это перспективный инвестиционный кейс, с растущей клиентской базой и ставкой на дальнейший рост онлайн-торговли в России, доля которой в розничном обороте всё ещё существенно ниже, чем на развитых рынках (всего лишь 13%, по сравнению с 47% в Китае, 32% в Индонезии и 30% в Южной Корее).

( Читать дальше )

- комментировать

- 2.8К

- Комментарии ( 8 )

Перестройка бизнеса O'KEY: шанс на возрождение или временная мера?

- 06 января 2025, 10:39

- |

🛒 Ритейлер O'KEY Group в конце 2024 года принял решение продать гипермаркеты своему менеджменту и оставить под управлением только дискаунтеры. Этот шаг обусловлен тем, что формат дискаунтеров традиционно демонстрирует лучшие показатели роста, однако открытым остаётся вопрос: станет ли такая реструктуризация бизнеса стимулом для увеличения рыночной стоимости компании, или же её капитализация глобально останется на прежнем уровне?

Начнём рассуждение с наших любимых цифр. С января по сентябрь 2024 года выручка O'KEY увеличилась на +5,6% (г/г) до 155,6 млрд руб., при этом 66% продаж приходилось на гипермаркеты. Как мы видим, динамика выручки слабая, и даже Fix Price, бизнес которого уверенно стагнирует последние два года, показал более высокие результаты.

🧐 Прошлым летом мы с вами обсуждали, что O'KEY – это идеальный кандидат для поглощения со стороны крупных розничных сетей, поскольку торгуется по низкому мультипликатору, однако в итоге компания приняла решение разделить бизнес.

( Читать дальше )

Ваше право на вычет в 2025 году: как воспользоваться налоговыми льготами?

- 03 января 2025, 10:46

- |

💰 Когда мы говорим о налоговых вычетах, многие в первую очередь вспоминают про индивидуальный инвестиционный счет (ИИС). Но помимо этого инструмента, граждане России имеют ряд других прав и возможностей на получение имущественных и социальных налоговых вычетов. И пока на календаре январские новогодние праздники, самое время немного отвлечься от салатов и в спокойной обстановке спокойно поговорить об этом вместе с вами.

Ведь наверняка некоторые из вас откроют для себя что-то новое, прочитав сегодняшний пост, подготовленный нашим сообществом «Инвестируй или проиграешь». Подписывайтесь — если ещё не с нами, ну а мы начинаем!

🧮 Итак, в первую очередь нужно напомнить, что налоговый вычет доступен тем гражданам, чьи доходы облагаются налогом на доходы физических лиц (НДФЛ). Это, пожалуй, самый главный и определяющий момент. Причём помимо заработной платы и доходов по договорам гражданско-правового характера (ГПХ), сюда относятся также:

✅ Поступления от аренды имущества

✅ Поступления от продажи или дарения недвижимости

( Читать дальше )

Итоги 2024 года

- 30 декабря 2024, 09:10

- |

📉 После роста индекса Мосбиржи примерно на +45%в 2023 году, год текущий отметился уже снижением бенчмарка примерно на -11%. Выглядит не так страшно с первого взгляда, но чтобы передать всю боль российских частных инвесторов, за точку отсчёта лучше взять майский (годовой) максимум на уровне 3521,72 пункта, и тогда мы увидим, что после многомесячной коррекции российский рынок акций растерял к настоящему моменту уже более 20%.

И это ещё надо сказать отдельное спасибо Эльвире Набиуллиной, которая на последнем в этом году декабрьском заседании ЦБ приняла волевое решение сохранитьключевую ставку на уровне 21%, что вызвало очень мощный отскок на рынке акций, и очень хочется верить, что этот тренд в наступающем 2025 году будет продолжен, а инфляцию всё-таки удастся утихомирить и взять под контроль.

↗️ Лидеры роста в 2024 году (из индекса Мосбиржи):

🏅 Банк Санкт-Петербург (+60,6%)

🏅 Аэрофлот (+54,3%)

🏅 Яндекс (+52,5%)

🏅 Полюс (+28,9%)

↘️ Лидеры роста в 2024 году (вне индекс Мосбиржи):

🏅 ЭсЭфАй (+138,0%)

( Читать дальше )

Редомициляция Ozon: шаг вперёд к новым вершинам!

- 27 декабря 2024, 18:55

- |

🇷🇺 Ведущие публичные эмитенты фондового рынка, всё ещё зарегистрированные в иностранной юрисдикции, продолжают редомициляцию в Россию, и вот сегодня компания Ozon сообщила о своём решении сменить регистрацию с Кипра на Россию.

Акционеры приняли решение о переводе компании на остров Октябрьский в Калининградской области. Что, впрочем, неудивительно, учитывая, что эта юрисдикция пользуется наибольшей популярностью среди российских компаний, выбравших редомициляцию. Ранее сюда переехали такие эмитенты, как Мать и дитя, ВК, HeadHunter.

💼 В процессе редомициляции депозитарные расписки Ozon будут автоматически конвертированы в акции МКПАО Озон, и инвесторам не потребуется совершать никаких дополнительных действий. Ну а после завершения переезда в Россию акции компании будут освобождены от ограничений Центробанка (которые вводятся с 1 января), вернутся в первый котировальный список Московской биржи и станут доступны для покупки всеми категориями инвесторов. Подробно мы рассматривали эту ситуацию здесь.

( Читать дальше )

Новые облигации «Ойл Ресурс Групп» с доходностью 33% годовых!

- 27 декабря 2024, 09:21

- |

🧐 После того, как ЦБ в минувшую пятницу оставил ключевую ставку на уровне 21%, самое время возвращаться к анализу корпоративных облигаций с постоянным купоном, т.к. есть большая вероятность, что 2025 год будет ознаменован снижением «ключа» (ну или, как минимум, стабилизацией вблизи текущих уровней, что будет уже неплохо).

И сегодня у нас на прожарке #облигации оптового поставщика нефти и нефтепродуктов на внутреннем и экспортном рынках под названием «Ойл Ресурс Групп», который весной этого года успешно разместил дебютный облигационный выпуск (RU000A108B83) объёмом 1 млрд руб. и погашением 7 апреля 2027 года. Для понимания, тот самый первый выпуск «Ойл Ресурс Групп» оказался тогда в ТОП-5 по объёму торгов, с бешеной ликвидностью, которой позавидовали многие эмитенты, бонды которых тоже представлены на Мосбирже.

✌️ В настоящее время эмитент готовится выпустить второй транш облигаций с ежемесячными купонами на уровне 33% годовых! Более чем аппетитная доходность по новым бондам, особенно учитывая серьёзный дисконт с 5-летними ОФЗшками, которые дают сейчас доходность порядка 16,5%.

( Читать дальше )

Банки начали снижать проценты по вкладам?

- 26 декабря 2024, 15:25

- |

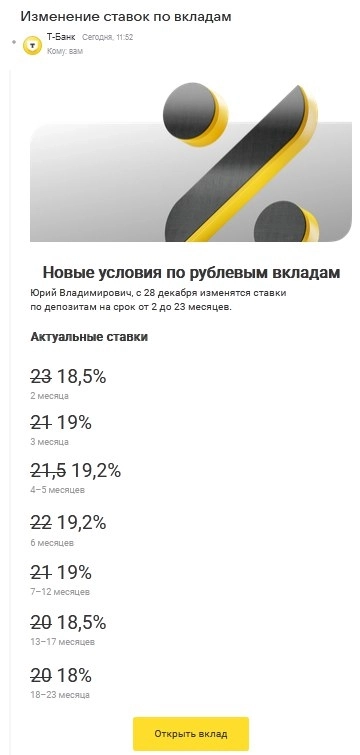

В частности, Т-Банк сообщил мне сегодня о новых условиях по рублёвым вкладам, согласно которым доходность по депозитам агрессивно и резко снижается (см. картинку). Думаю, похожая картина скоро будет замечена и в других банках, это лишь дело времени.

Обязательно перечитайте мой декабрьский пост на эту тему, и выводы сделайте сами. Что будет, когда ЦБ перейдёт к снижению ставки, и что начнут делать заскучавшие рантье, привыкшие жить на проценты с банковских вкладов?

❤️ Спасибо за ваши лайки!

© Инвестируй или проиграешь

Какие российские компании могут провести IPO?

- 26 декабря 2024, 10:24

- |

📣 Директор департамента денежно-кредитной политики ЦБ Андрей Ганган накануне дал интересное интервью Интерфаксу, в котором отметил изменение динамики кредитного импульса и выразил мнение, что текущая ключевая ставка может быть достаточной для сдерживания инфляции.

Сейчас среди участников фондового рынка активно обсуждается вопрос о том, в каком конкретно квартале 2025 года регулятор приступит к снижению «ключа». И что-то мне подсказывает, что именно начало цикла смягчения монетарной политики может подстегнуть компании активнее выходить на фондовый рынок с первичными публичными размещениями акций.

Впрочем, и год текущий уже успел продемонстрировать впечатляющие достижения: число проведенных IPO составило 14 (!!), что стало рекордом за последние 10 лет, а общий объём привлеченного капитала превысил 80 млрд руб. Причём все инвестбанки дружно сходятся во мнении, что это только начало становления полноценного рынка IPO, и впереди нас ждут растущие объёмы сделок в рамках первичных размещений, вплоть до сотен миллиардов рублей.

( Читать дальше )

Стратегический рывок Софтлайна

- 25 декабря 2024, 08:06

- |

💻 В отличие от большинства отраслей, IT-компании традиционно публикуют прогнозы на следующий год, что даёт отличную возможность оценить потенциал развития их бизнеса. И сегодня я предлагаю поговорить про Софтлайн, который накануне представил свой прогноз на 2025 год, а потому заглянем в опубликованный пресс-релиз и проанализируем его вместе с вами.

Лаконично, тезисно и понятно — всё, как вы любите:

✔️ Менеджмент Софтлайн подтвердил прогноз на 2024 год, согласно которому ожидается рост оборота минимум до 110 млрд руб. На фоне того, что некоторые игроки IT-индустрии осенью скорректировали свои ожидания на этот год в сторону уменьшения (в частности, Positive Technologies, которая снизила свои первоначальные ожидания по росту выручки почти вдвое), неизменность прежнего прогноза со стороны Софтлайн внушает оптимизм.

✔️ Также компания подтвердила приверженность дивидендной политике и готова направить на выплату дивидендов по итогам 2024 года не менее 25% от чистой прибыли по МСФО, с минимальной дивидендной планкой в 1 млрд руб.

( Читать дальше )

Свежий обзор ЦБ по МФО и мысли по Займеру и CarMoney

- 24 декабря 2024, 19:31

- |

🏛ЦБ представил свежий обзор по отечественному рынку МФО, и я предлагаю вашему вниманию основные тезисы, которые мне показались особенно интересными:

✔️В 3 кв. 2024 года портфель займов МФО вырос на +30% (г/г) до 550 млрд руб. При этом доля среднесрочных займов прибавила до 60%, что свидетельствует об адаптации к новым условиям работы. Однако увеличение доли таких займов оказывает давление на рентабельность бизнеса компаний, т.к. они характеризуются меньшей оборачиваемостью, по сравнению с краткосрочными займами до зарплаты.

✔️Для того чтобы приспособиться к меняющимся условиям в виде ужесточения регулятивных требований, МФО не только увеличивают долю среднесрочных продуктов в своём портфеле, но и продолжают развивать цифровые каналы взаимодействия с клиентами. Эти изменения помогают сократить операционные затраты и охватить большее количество пользователей, одновременно увеличивая доход от сопутствующих сервисов. За последний год доля дистанционных каналов продаж увеличилась на 9 п.п., составив 85%.

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- SPO

- X5

- акции

- АЛРОСА

- анализ отчетности

- АФК Система

- Аэрофлот

- банк Санкт-Петербург

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар рубль

- европлан

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- ИнтерРАО

- инфляция

- инфляция в России

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- ЛСР

- ЛУКОЙЛ

- М.видео

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- Транснефть

- финансовая грамотность

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фьючерс MIX

- ЦБ РФ

- Элемент

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс