Козлов Юрий

Делать ли ставку на акции АФК Система?

- 13 апреля 2023, 10:55

- |

📈 Выручка холдинга увеличилась с октября по декабрь на +18,3% (г/г) до 254,5 млрд рублей. По сравнению с третьим кварталом темп роста бизнеса ускорился почти в два раза, что не может не радовать.

Динамика в разрезе дочерних компаний АФК Система следующая:

🔸 Выручка МТС увеличилась на скромные +1,6% (г/г) до 144,4 млрд руб. на фоне слабой динамики продаж телефонов и аксессуаров.

🔸 Segezha Group серьёзно пострадала от крепкого рубля, и её выручка сократилась на -19,8% (г/г) до 19,4 млрд руб.

🔸 OZON оказался самым убедительным по темпам роста среди публичных активов АФК Система, где был зафиксирован рост выручки на внушительные +41% (г/г) до 93,6 млрд руб., благодаря увеличению ассортимента и росту заказов. Хотя к этой инвестиционной истории всё равно вопросы остаются, да и иностранная прописка не сильно радует.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 13 )

Почему российский рынок акций будет расти дальше

- 12 апреля 2023, 17:04

- |

📈 Российский рынок акций и не думает останавливаться, продолжая упорно расти всё выше и выше, а значит наш позитив последних месяцев небезосновательный и всё-таки имеет право на жизнь! А потому предлагаю продолжать рассуждать в том же оптимистичном ключе, тем более, что Росстат накануне опубликовал уточненные данные по ВВП за 2022 год: показатель вырос на +13,4% до 153,4 трлн руб. Сразу сделаю важную оговорку, что здесь речь идет о номинальном показателе, в то время как реальный ВВП по итогам прошлого года сократился на -2,1%. Что, впрочем, тоже можно считать большим успехом, учитывая крайне негативные прогнозы весной 2022 года, в первые месяцы после начала СВО и обрушившихся на нашу страну санкций.

Некоторые из вас скажут: а зачем я в принципе анализирую номинальный показатель ВВП, а не реальный? Всё дело в том, что для фондового рынка важен именно номинальный показатель, поскольку именно его сравнивают с капитализацией рынка акций. В то время как реальный ВВП больше интересен, скорее, экономистам. Если вы вспомните, реальный ВВП падал в 2015 и 2020 гг., однако в это время отечественный фондовый рынок демонстрировал положительную динамику, и рост номинального показателя ВВП в те году этому очень даже способствовал.

( Читать дальше )

Продолжаю заряжать оптимизмом людей

- 04 апреля 2023, 10:01

- |

🛢 Воскресные новости о том, что ключевые страны ОПЕК (Саудовская Аравия, ОАЭ, Ирак и Кувейт) и ОПЕК+ (Оман и Казахстан) неожиданно для всех дружно решили снизить добычу нефти, вместе с Россией, которая в марте уже сделала это в добровольном порядке, мировой рынок чёрного золота в целом и российский фондовый рынок в частности встретили с большим энтузиазмом!

Речь идет о снижении на 1 млн баррелей в сутки с мая и до конца года, тогда как Россия продлит на тот же срок уже начатое в марте сокращение добычи на 500 тыс. б/с. В совокупности эти меры направлены на стабилизацию нефтяного рынка, и с одной стороны их можно считать неожиданными, а с другой — весьма ожидаемыми, учитывая, что котировки цен на чёрное золото марки Brent впервые за последние 15 месяцев уверенно начали погружаться ниже уровня $80 за баррель.

( Читать дальше )

"Человек - это существо ко всему привыкающее..."

- 30 марта 2023, 09:08

- |

👏 Российский рынок акций не устаёт приятно удивлять, продолжая карабкаться вверх всё выше и выше, причём широким фронтом.

Как известно, человек привыкает ко всему. Не случайно известный классик Ф.М.Достоевский однажды сказал, что «Человек — это существо ко всему привыкающее, и, я думаю, это самое лучшее его определение».

🤔 С момента начала СВО на Украине прошло уже более 13 месяцев, и уже всем становится очевидно, что пытаться строить сейчас какие-то прогнозы по дальнейшему развитию событий на фронте — дело совершенно не благодарное.

И тем не менее, даже в этих новых реалиях мы с вами постепенно приспосабливаемся жить, привыкая к ежедневным фронтовым сводкам в новостях. Приспосабливаются отечественные компании и отечественный бизнес, пытаясь адаптировать свою логистику. Приспосабливаются и инвесторы, которые чётко научились за последнее время расценивать отсутствие громких новостей как очень хорошую новость.

💰 Российский рынок акций сейчас по-прежнему сильно недооценён и всё также является перспективным для долгосрочных инвестиций. Несмотря на все навалившиеся сложности и вызовы, публичные эмитенты продолжают радовать своих акционеров дивидендными выплатами (недавние громкие примеры — НОВАТЭК, Сбер, Фосагро, строят планы на будущее и настроены очень даже оптимистично.

( Читать дальше )

Самолет на пути к SPO?

- 27 марта 2023, 18:46

- |

Некоторые инвесторы скептически восприняли эту новость, считая, что у компании проблемы с капиталом, однако более бывалые участники рынка тут же вспомнили, что ещё при IPO менеджмент анонсировал планы по доведению величины free-float до уровня 30-35% и после этого неоднократно говорил, что намерения сохраняют свою актуальность:

❗️Важный момент! Компания приняла решение по увеличению уставного капитала, исходя из регуляторных требований, которые необходимы для утверждения Проспекта эмиссии ценных бумаг. Прямо сейчас размещение бумаг не планируется, а проспект будет действовать в течение 12 месяцев, что обеспечит гибкость в принятии решений.

Отрадно отметить, что при всём при этом Самолет выполняет обещания, данные инвесторам. Перед IPO компания заявляла о том, что станет самым быстрорастущим российским застройщиком и, несмотря на сильный рост бизнеса, будет выплачивать дивиденды своим акционерам. Обычно эмитенты отдают предпочтение либо сильному росту, либо дивидендным выплатам, но здесь мы наблюдаем и то, и другое.

( Читать дальше )

ВТБ: очередная допэмиссия и очередной крест на акционерах-оптимистов

- 25 марта 2023, 15:53

- |

🔵 Совсем недавно, в начале февраля 2023 года, Наблюдательный совет ВТБ утвердил доп.эмиссию обыкновенных акций в размере 0,017085 руб. за бумагу, и мы с вами это тогда обсуждали, придя в итоге к мнению, что с инвестиционной точки зрения акции ВТБ – очень сомнительная идея. Решение об увеличении уставного капитала на 300+ млрд руб. поддержали тогда большинство акционеров ВТБ, а необходимость докапитализации можно было объяснить состоявшимся приобретением Банка «Открытие».

🏦 С тех пор прошло меньше двух месяцев, и у нас появляются новости о том, что ВТБ намеревается провести ещё одну допэмиссию своих акций, для пополнения уставного капитала. Попробуйте посчитать для интереса, какую уже по счёту?

В рамках уже второй по счёту в этом году допэмиссии ВТБ может увеличить уставный капитал ещё на 93 млрд руб., а внеочередное собрание акционеров намечено на 25 апреля.

🎙 Как заявили в пресс-службе ВТБ, вторая допэмиссия проводится для привлечения нового частного капитала в банк (кто бы сомневался, деньги дураков всегда нужны!). Она предполагает размещение акций на открытом рынке, в ней могут участвовать любые инвесторы, поэтому говорить о новом составе акционеров преждевременно. Связанные с группой ВТБ структуры, в том числе «НПФ Открытие», участвовать в размещении не будут, заявили в банке.

( Читать дальше )

Сбер и НОВАТЭК задают дивидендный темп всему российскому рынку!

- 19 марта 2023, 23:03

- |

📈 Приятные дивидендные новости от НОВАТЭКа и Сбера, которые мы с вами уже обсудили буквально на днях, помимо непосредственно дивидендной составляющей для акционеров данных компаний, несут в себе ещё и стратегический очень позитивный эффект.

Как минимум, участники рынка акций получают чёткие сигналы, что отечественному фондовому рынку в новой реальности всё-таки быть, и что действительность для российских акционеров всё-таки не такая мрачная, как многие могли себе это представить за последний год.

🤔 Обратите внимание, как дружно в минувшую пятницу вслед за обычками и префами Сбера (+10,3%и +11,0%соответственно) прибавили в цене также акции многих других публичных компаний, и лидерами по динамике прироста стали:

🔸 Транснефть (ап): +5,4%

🔸 Татнефть (ао и ап): +3,4% и +2,8% соответственно

🔸 НМТП: +3,8% (напомню, 62% акций компании принадлежит Транснефти)

🔸 Газпромнефть: +2,0%

🔸 Газпром: +2,2% (даже он!!)

🔸 Интер РАО: +1,8%

🔸 И так далее по списку...

👉 По всей видимости, участники рынка уже сейчас начинают закладывать щедрый дивидендный сезон 2023, который фактически уже стартовал после ряда громких рекомендаций.

( Читать дальше )

X5: вперёд, и только вперёд!

- 17 марта 2023, 14:20

- |

🛒 X5 Group сегодня представила финансовые результаты по МСФО за 2022 год:

Предлагаю вместе с вами проанализировать эту отчётность по горячим следам, а также актуализировать текущую инвестиционную картину в этой истории.

📈 Выручка X5 Group (#FIVE) по итогам 12 месяцев выросла на +18,2% до 2,61 трлн руб., во многом благодаря двузначной динамике сопоставимых продаж и увеличению торговой площади. Вспоминая, что годом ранее выручка прибавила всего 11,5%, делаем вывод, что в 2022 году рост выручки ускорился.

Доходы от цифровых бизнесов при этом увеличились на +46,6% до 70,4 млрд руб. Решение о выделении e-grocery бизнесов в отдельную бизнес-единицу X5 Digital компания признала важным шагом, способствовавшим такому успеху. Тем более, с учётом того, что отечественный рынок e-grocery динамично развивается в последние годы, и в 2023 году может вырасти еще на +50%. И это притом, что среди публичных ритейлеров Х5 является одним из лидеров в данном сегменте, и менеджмент нацелен на увеличение рыночной доли.

( Читать дальше )

ЕвроТранс успешно разместил второй выпуск облигаций

- 17 марта 2023, 10:10

- |

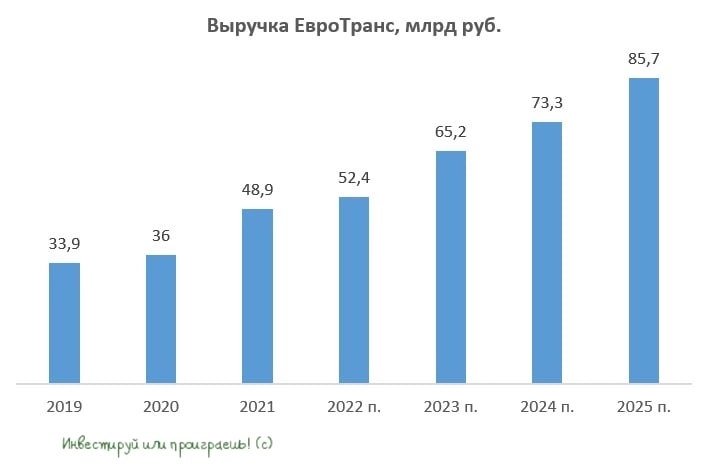

Сейчас порядка 90% выручки формируется от розничной и оптовой торговли нефтепродуктами. Компания зарегистрирована на Санкт-Петербургской международной товарно-сырьевой бирже, что даёт возможность приобретать нефтепродукты напрямую с нефтеперерабатывающих заводов.

📈 Что касается сегмента быстрой зарядки для электромобилей, то менеджмент считает его ключевым драйвером роста в долгосрочной перспективе. В данный момент у компании 7 станций быстрой зарядки электрокаров, и она занимает 3-е место в Московском регионе. В этом году менеджмент планирует увеличить количество станций до 17, а к 2025 году довести показатель до 55.

( Читать дальше )

Корреляция доходов населения и индекса Мосбиржи

- 16 марта 2023, 14:48

- |

Итак, как показывает сравнительная диаграмма (см.прикреплённую картинку), корреляция между показателями присутствовала вплоть до 2022 года: 1 п.п. увеличения доходов в среднем приводил к 3-4 п.п. роста индекса Мосбиржи. В прошлом году рынок рухнул, и эта корреляция нарушилась, но по мере восстановления экономики доверие к рынку акций будет восстанавливаться, и показатели вновь будут демонстрировать одинаковую динамику.

🔸 По данным Росстата, в прошлом году среднедушевые доходы населения выросли на +12,4% до 45,3 тыс. руб. В ближайшие два года двузначный темп роста может сохраниться, за счет повышения минимального размера оплаты труда (МРОТ) и социальных выплат. МРОТ всегда «подтягивает» за собой медианную зарплату. В 2023 году МРОТ вырос на +6,3%, а в следующем году Правительство РФ планирует увеличить показатель еще на +18,5%.

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- АФК Система

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- доллар рубль

- займер

- золото

- инвестирование

- инвестируйилипроиграешь

- инвестиции

- индекс Мосбиржи

- интервью

- инфляция

- коронавирус

- Ленэнерго

- ЛСР

- ЛСР Группа

- ЛУКОЙЛ

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МОЭСК

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчетность

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- РЖД

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- РСБУ

- рубль

- Русал

- Русгидро

- рынок акций РФ

- рынок недвижимости

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- трейдинг

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК ЕЭС

- фьючерс MIX

- ЦБ

- Энел Россия

- Эталон

- Юнипро

- Яндекс