Блог им. Ivan777 |HeadHunter отчёт. Безудержный рост!

- 09 марта 2024, 20:46

- |

HeadHunter отчёт за 4й квартал и 2023 год.

Прежде чем говорить про шикарные финансовые показатели, неплохо бы понять от куда ноги растут и для этого обратимся к рынку труда.

Уровень безработицы по итогам 2023 – 3,2% стал самым низким за всю историю наблюдения. Также в декабре до рекордного уровня увеличилось число занятых — 74,2 млн человек. Это новый исторический максимум для декабря — месяца, когда традиционно завершаются годовые, срочные контракты. Глава Банка России Эльвира Набиуллина называла дефицит кадров основной проблемой российской экономики.

Как следствие увеличиваются сроки найма, и объявления на HH висят гораздо дольше обычного, что благо для компании, потому что крупный и средний бизнес главный источник заработка. При этом количество активных резюме соискателей сокращается, что только подпитывает вышеописанную динамику.

Это всё хорошо, но на сколько эта динамика долгосрочная, может это всё одномоментные прибыли? Давайте разберём основные причины дефицита кадров: 1) события, произошедшие вследствие геополитической напряжённости, 2) отсутствие специалистов с требуемыми навыками под задачи, 3) демография.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Ivan777 |Русагро отчёт. Уже пора считать дивиденды?

- 07 марта 2024, 20:58

- |

Русагро разбор отчёта по МСФО за 2023

Начнём с прописки, компания подала документы в регулирующие органы Кипра для запуска редомициляции на остров Русский. Радует, что всё больше компаний возвращаются в родную гавань, прежде всего это открывает возможность выплачивать дивиденды. У многих за эти пару лет накопились неплохие кубышки, но к этому вернёмся позже.

Операционные результаты.

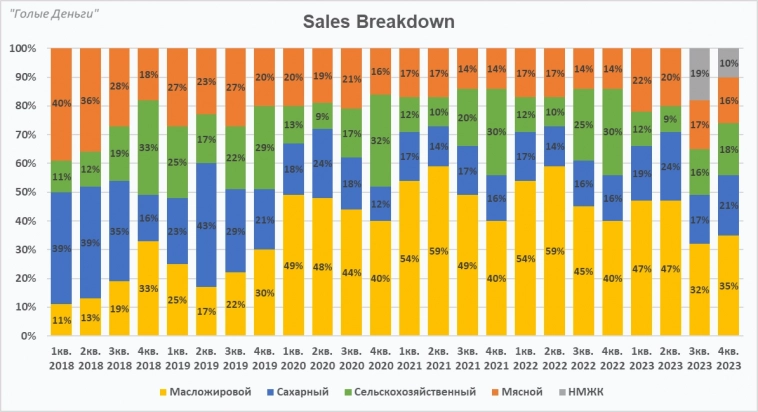

Напомню, что Русагро вертикально интегрированная компания, которая работает в четырёх сегментах: масложировом, агро, сахарном и мясном. Самыми рентабельными являются Сахарный сегмент и сегмент сельского хозяйства. Летом компания закрыла сделку по приобретению 50% акций ГК “НМЖК”, что уже позволило нарастить выручку в масложировом бизнесе. Также был приобретён элеватор АО “Биотехнологии”, который позволит Группе снизить затраты на хранение продукции, оптимизировать логистические цепочки и в целом повысить эффективность уже сельскохозяйственного направления.

В 2023 году «Русагро» выпустила 717 тыс.

( Читать дальше )

Блог им. Ivan777 |Полюс отчёт. Пока всё в CAPEX

- 01 марта 2024, 20:48

- |

Отчитался крупнейший в России золотодобытчик. Так как любая компания — это прежде всего люди, напомню, что в июле прошлого года менеджмент не красиво обошёлся с миноритариями, сделав, по сути, байбэк “для своих”. Учитывая, что как раз с прошлого июля акция прозябает в боковике, народ ещё помнит. Начнём с производственных результатов.

Общий объем реализации золота в 2023 годувырос на 20% год к году. В первую очередь за счёт роста объемов производства на Олимпиаде и Благодатном. Во втором полугодии реализация значительно оторвалась от производства. По оценке «Полюса», производство золота в 2024 году составит 2,7 млн – 2,8 млн унций. Сокращение объема в годовом сопоставлении, как ожидается, в основном обусловлено снижением содержания золота в перерабатываемой на Олимпиаде руде.

Конъектура рынка была более чем благоприятная для Полюса. Цены на золото практически весь год топтались вблизи исторических максимумов в 2000$ за унцию. В рублях всё ещё лучше, цены на золото выросли за год на 40%. Технически картинка выглядит тоже позитивно, поджатие под уровнем, который уже несколько раз тестировали. При этом менеджмент полюса в прогнозах на 2024 год весьма консервативен, закладывают 1750$ за унцию.

( Читать дальше )

Блог им. Ivan777 |Ростелеком отчёт. Из телекома в IT.

- 27 февраля 2024, 20:37

- |

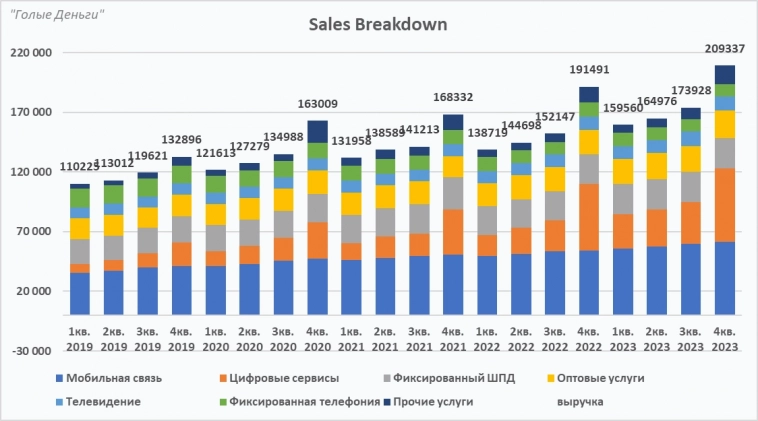

Стоит также отметить сегмент B2C. Драйвером роста послужил видео сервис Wink, который получил мощный приток новых абонентов за счёт развития оригинального контента (в основном сериалов), и партнёрства с другими игроками медиарынка. Правда это повлияло и на маржинальность сегмента. Количество активных пользователей Wink превысило 14,8 млн, что на 306% выше 2022 года.

( Читать дальше )

Блог им. Ivan777 |Мосбиржа отчёт. Казино всегда выигрывает!

- 26 февраля 2024, 20:32

- |

Мосбиржа отчиталась за весь 2023й год и за 4й квартал. Компания прекрасно отыграла рост ключевой ставки, а обороты торгов на бирже восстанавливаются всё активнее. От части и за счёт того, что зарубежные рынки для многих теперь не доступны. Вопрос, который пока остаётся открытым – дивиденды.

После февраля 2022-го компания компенсировала потерю объёмов торгов – повышением тарифов. К концу 2023 года многие торговые секции значительно восстановились до уровней 2021 года. Комиссионные доходы на рынке акций выросли на 113%! при увеличении объемов торгов на 31%. По четвёртому кварталу хорошо видно, как перетекла ликвидность из акций в облигации, все спешили зафиксировать доходность в безрисковых облигациях. Группа продолжает развивать внутренний рынок долга капитала: 206 компаний, из которых 55 вышли на рынок впервые в 2023 году.

( Читать дальше )

Блог им. Ivan777 |Портфель в новом году

- 25 февраля 2024, 20:19

- |

В новом году особо активных действий по портфелю пока не принимал. Разве что подсократил долю в Яндексе (была около 50% в портфеле). Новостей о благополучном для инвесторов закрытии сделки по продаже бизнеса всё больше, туман неизвестности потихоньку рассеивается, а значит и рисков всё меньше, и как следствие всё больше желающих купить и запрыгнуть в уходящий поезд. Им-то я часть и продал. 7 марта ВОСА, где будет объявлено в какой пропорции, обменяют акции миноритариям. Продолжаю управлять позицией.

Также немного подсократил долю в Совкомфлоте, в целом по-прежнему позитивно смотрю на компанию. Но могут быть негативные сюрпризы в отчёте, так как ввиду американских санкций, есть информация о проблемах с фрахтом наших танкеров. И страны G7 явно сейчас обратили свой взор на “теневой флот” и будут пытаться воздействовать на третьи страны и всячески пытаться помешать транспортировки российских энергоресурсов морем.

Да и полностью продал ЮГК, участвовал в IPO и получилось очень удачно докупить по низам в декабре, в итоге почти +43% за 2,5 месяца. По мне очень прилично за короткий промежуток времени, просится откат, плюс бумаги достаточно волатильные, с радаров не убираю.

( Читать дальше )

Блог им. Ivan777 |НОВАТЭК. Палки в колёса

- 21 февраля 2024, 20:54

- |

НОВАТЭК прилично скорректировался с максимумов октября на 22%, но покупателей особо нет. Хотя ещё недавно многие жалели, что бумага сильно выросла и они не успели набрать нужный объём. В чём негатив и что настораживает инвесторов? Неопределённость никто не любит, а она по всем фронтам:

Производство

Прежде всего нужно понимать, что было главным драйвером для роста компании. Это проект «Арктик СПГ-2», вывод всех трёх линий на проектную мощность способен на 50% увеличить производительность компании (на 19,8 млн тонн СПГ в год). Но в ноябре США добавили «Арктик спг-2» в SDN лист, министр энергетики Джеффри Пайетт заявил, что цель – задушить этот проект. Насколько это получится вопрос открытый, но в декабре иностранные акционеры: французская TotalEnergies (10%), китайские CNPC (10%) и CNOOC (10%) и японцы из Japan Arctic (10%), — объявили форс-мажор по участию в проекте из-за вторичных санкций. В открытую критику американцев, сподобились только коллеги из Китая, смогут ли они на что-то повлиять — скорее нет.

( Читать дальше )

Блог им. Ivan777 |ВТБ, зачем?

- 20 февраля 2024, 17:55

- |

Сегодня вышел годовой отчёт банка ВТБ. В последнее время на рынок выходит всё больше компаний через IPO, чем не повод вспомнить «Народное IPO» 2007-го года, как тогда прозвали размещение акций ВТБ. С тех пор капитализация банка упала почти на 90%. Кстати, динамика графика цены очень схожа с американским аналогом ВТБ, по крайней мере в части корпоративного управления, — банком Citigroup. Только «Наш» любит размывать долю акционерам, а «Не наш» наоборот байбэки делает, но это не сильно помогает вернуть доверие инвесторов.

Вернёмся к отчёту, чистая прибыль в годовом выражении 432,2 млрд рублей, что кстати соответствует обещаниям менеджмента. Да, это рекордная прибыль в истории банка, но предлагаю взглянуть на два момента. Во-первых, если посмотреть поквартально, основной профит был заработан в первом полугодии, а затем последовало резкое скатывание к своим средним историческим значениям. Во-вторых в этом году была очередная допэмиссия, и прибыль на акцию, даже в годовом выражении, около будничных значений банка. На следующий год прогноз менеджмента по прибыли: 435 млрд рублей.

( Читать дальше )

Блог им. Ivan777 |Разбор отчёта Яндекса. Эндшпиль.

- 17 февраля 2024, 20:10

- |

ЯНДЕКС отчёт по МСФО за 2023-й год.

Прежде, чем переходить к цифрам, хочется напомнить о последней информации, которая известна, касательно переезда и разделения бизнеса. Тезисно:

- Yandex N. V. продаст российский бизнес за 475 млрд рублей (с 50% дисконтом) консорциуму частных инвесторов.

- Основным владельцем станет ЗПИФ «Консорциум. Первый», что важно во главе с менеджментом Яндекса, который сохранит управление компанией и право принятия ключевых решений, а также право вето при принятии решений по особым вопросам.

- Кроме менеджмента совладельцами станут – структура Александра Чачаева, структура Павла Прасса. Структура группы «Лукойл», структура Александра Рязанова. Ни у одного из пайщиков не будет контролирующей доли.

- Новой головной компанией Яндекса станет МКАО Яндекс – акции которой будут торговаться на московской бирже.

- За российским Яндексом останутся все основные бизнесы и сервисы, кроме зарубежных стартапов (Nebius, Toloka, Avride, TripleTen) и дата-центра в Финляндии.

( Читать дальше )

Блог им. Ivan777 |СЕВЕРСТАЛЬ. Разбор отчёта за 2023й год

- 02 февраля 2024, 19:57

- |

Северсталь одной из первых на нашем рынке отчиталась за 2023й год и даже рекомендовала дивиденды. Уже по первому полугодию было видно, что дела у металлургов идут лучше, чем многие предполагали.

Начать хочется с менеджмента. Хочу отметить, что генеральный директор Александр Шевелев, подводя итоги за год начинает не с хвалебных высказываний о том, какие прекрасные операционные результаты у компании, а с темы безопасности на производстве:

«Традиционно свой обзор я хотел бы начать с обсуждения наших результатов в области безопасности производства. В 2023 году коэффициент частоты травм LTIFR снизился на 15% г/г. Мы не намерены останавливаться на достигнутом и будем продолжать совершенствовать наши практики. К сожалению, несмотря на наши усилия в области охраны труда и промышленной безопасности, в 2023 году произошло 2 несчастных случая со смертельным исходом сотрудников наших подрядных организаций, работающих на нашей территории. В обоих случаях были проведены тщательные расследования и приняты меры для недопущения таких инцидентов в будущем. В том числе, мы начали реализацию проекта по обучению сотрудников подрядных организаций в области ОТиПБ.»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс