SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Invest1PROsto |Хочется чего-то авантюрнее Genetico? Есть!

- 19 апреля 2023, 09:11

- |

🧬 ИСКЧ, пожалуй, одна из самых запутанных историй на московской бирже. Этому способствуют и многочисленные направления деятельности в рамках одной отрасли, и тяжело воспринимаемые для частного инвестора медицинские термины. Чем больше погружаюсь в анализ компании, тем интереснее становится наблюдать за ней в будущем. В прошлый раз мы разбирались с выходящей на IPO Genetico, сегодня хотел бы поговорить о другой дочке ИСКЧ — РБТ – «развитие БиоТехнологий». Что интересно, данная компания – чистый венчур, который в эти дни проводит пре-IPO по закрытой подписке. Поэтому она может быть интересна и с точки зрения привлекательности акций ИСКЧ как основного бенефициара, так и долгосрочным инвесторам в случае интереса участия в пре-IPO.

💉РБТ занимается разработкой вакцин. На данный момент до стадий клинических исследований дошли вакцина от COVID-19, вакцина от гриппа и комбинированная вакцина от гриппа и ковида. Последняя – довольно интересный кейс, поскольку позволяет делать один укол вместо двух. В масштабах сотен тысяч доз имеет ощутимую экономию расходников и времени. На скриншоте приведена инфографика позиций на текущем рынке.

( Читать дальше )

💉РБТ занимается разработкой вакцин. На данный момент до стадий клинических исследований дошли вакцина от COVID-19, вакцина от гриппа и комбинированная вакцина от гриппа и ковида. Последняя – довольно интересный кейс, поскольку позволяет делать один укол вместо двух. В масштабах сотен тысяч доз имеет ощутимую экономию расходников и времени. На скриншоте приведена инфографика позиций на текущем рынке.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. Invest1PROsto |Genetico – выбор сочуствующих и благотворителей.

- 17 апреля 2023, 11:20

- |

IPO в наше время – редкость, и проходить мимо таких событий не проанализировав компанию, мы просто не имеем права.

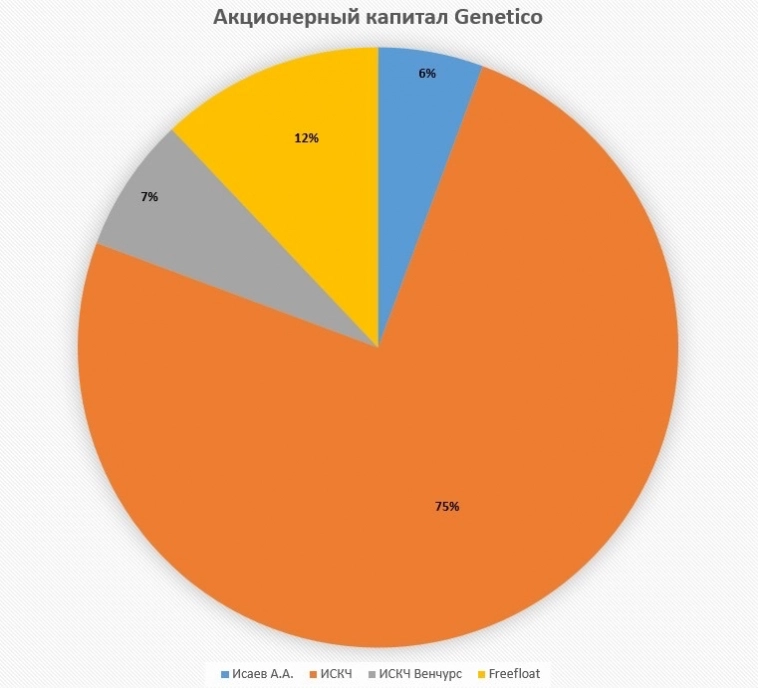

🧬 Институт Стволовых Клеток Человека дает возможность частным инвесторам зайти в капитал своей дочки – Genetico. Компания работает в области медицинской генетики, предоставляет решения диагностики, профилактики и лечения генетических заболеваний. Имеет 4 лаборатории по направлениям деятельности:

🟣 Секвенирование ДНК методом NGS – считывание генетического кода для выявления в нем мутаций.

🟣Неинвазивное пренатальное тестирование (НИПТ) – исследование крови беременной женщины для выявления риска хромосомных патологий у плода.

🟣Онкологические тестирования – исследования существующих опухолей позволяет подобрать индивидуальное лечение. Тестирование на наследственную предрасположенность к раку.

🟣Генотипирование – разработка тестов моногенных заболеваний, генетических факторов бесплодия, вероятности развития заболеваний, преимплантационное генетическое тестирование (ПГТ).

Помимо этого, компания разрабатывает препараты для лечения редких (орфанных) заболеваний. Уверен, что большинство здесь не генетики и нас больше интересует инвестиционная привлекательность компании, поэтому больше никаких медицинских терминов 🤓

( Читать дальше )

Блог им. Invest1PROsto |Большая семья 👨👨👧👧 АФК Система

- 12 апреля 2023, 12:45

- |

20 февраля высказал мнение по АФК Система, что компанию можно подбирать в долгосрочные портфели и первое время она будет двигаться вместе с рынком. В целом так и оказалось – рынок вырос на 19%, Система на 20%. Теперь же вышел отчет за 22 год и это повод обсудить его и перспективы на остаток года. Относительно Системы стоит понимать, что ее консолидированный отчет – компиляция консолидированных отчетностей дочерних компаний, кроме Озона.

Кратенько по отчету:

🟢 Выручка выросла на 18% до 912,7 млрд рублей, где 60.2 млрд – консолидация выручки от Эталона, контроль над которым Система получила в мае 2022 года. Справедливо было бы считать, что сами компании в холдинге выросли в среднем на 10%. Основной тормоз роста и в то же время питающий всю Систему денежный мешок – МТС – вырос на 2.4%. Здесь освежите в памяти структуру портфеля компании.

🔴 Себестоимость и коммерческие расходы росли опережающими темпами на 25% год к году, в следствии чего операционная прибыль выросла всего на 3.5% до 161.2 млрд рублей.

( Читать дальше )

Блог им. Invest1PROsto |📦 Озон: быстрее закончится гонка или бабло?

- 10 апреля 2023, 16:52

- |

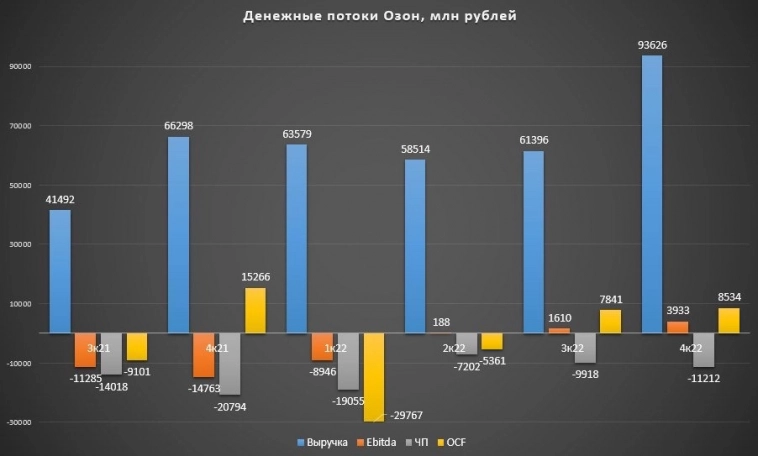

Рынок российского e-commerce развивается двузначными темпами. Исходя из данных Ассоциации Компаний Интернет-Торговли (https://akit.ru/news/ekspertnoe-mnenie-oborot-internet-torgovli-budet-rasti) (АКИТ), объем рынка составил 5.2 трлн рублей. По скромным оценкам, в 2023 ожидается рост еще до 6.3 трлн. рублей, а в перспективе 5 лет рынок может утроиться. Текущая доля от всех розничных продаж – 11.2% и подобная динамика выглядит убедительной. Уже сегодня в Китае доля интернет-продаж составляет 30% от всей розницы. Скорее всего, через 4 года рост будет значительно скромнее.

Озону есть за что бороться. Его GMV (стоимость реализованных товаров) за 2022 год составил 832.2 млрд рублей, увеличившись на 86% — фактически в 2.5 раза быстрее рынка. У лидера Wildberries данный показатель составил 1.67 трлн рублей и вырос он на 98% год к году. Жаль, что Ягоды непубличная компания – их интересно было бы сравнить между собой.

( Читать дальше )

Озону есть за что бороться. Его GMV (стоимость реализованных товаров) за 2022 год составил 832.2 млрд рублей, увеличившись на 86% — фактически в 2.5 раза быстрее рынка. У лидера Wildberries данный показатель составил 1.67 трлн рублей и вырос он на 98% год к году. Жаль, что Ягоды непубличная компания – их интересно было бы сравнить между собой.

( Читать дальше )

Блог им. Invest1PROsto |О доп. эмиссии акций ВТБ

- 23 марта 2023, 15:41

- |

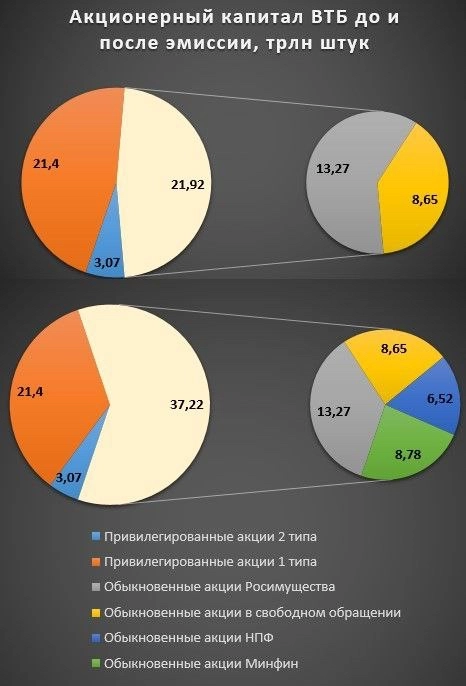

Много разговоров о дополнительной эмиссии акций ВТБ, но как именно изменится акционерный капитал и чего ждать обычному инвестору?

ВТБ имеет очень сложную структуру капитала. Есть обыкновенные акции в количестве 21.96 трлн штук балансовой стоимостью в 138.1 млрд рублей. 60% принадлежат Росимуществу, 40% торгуются на бирже. Есть привилегированные акции 1 и 2 типа. Их не встретить на бирже – они принадлежат Минфину и АСВ. Тем не менее, их 24.5 трлн штук, и они в сумме числятся на балансе за 521.4 млрд рублей. По обычным и привилегированным акциям выплачиваются разный процент от прибыли, но он в своем размере сопоставим. Можно сказать, что компания направляет примерно равные суммы по префам и обычкам.

Теперь же компания хочет привлечь еще не менее 270 млрд рублей капитала через выпуск обыкновенных акций. На 150 млрд привлечет через неденежный обмен с Минфином и Росимуществом по средней цене акции за 6 месяцев. Получается 8,78 трлн акций по цене 1,7 копейки за штуку. Второй эмиссией ВТБ привлечет именно деньги – на 120 млрд рублей акции купят различные НПФ.

( Читать дальше )

Блог им. Invest1PROsto |ZIM zim zim

- 17 марта 2023, 21:56

- |

Хочу рассказать историю про компанию, которая прямо сейчас стоит Р/Е 0,42, Р/В 0,43, Р/S 0,18, кэша на балансе столько, что EV/Ebitda ОТРИЦАТЕЛЬНЫЙ. Честно, первый раз вижу такую ситуацию, когда в данном мультипликаторе был отрицателен числитель. За 2022 год компания выплатила 80% цены акций дивидендами, направив на них 44% годовой чистой прибыли. 17 долларов на акцию, стоимостью 21 доллар. Хочется уже all-in в такое чудо?))

Хочу рассказать историю про компанию, которая прямо сейчас стоит Р/Е 0,42, Р/В 0,43, Р/S 0,18, кэша на балансе столько, что EV/Ebitda ОТРИЦАТЕЛЬНЫЙ. Честно, первый раз вижу такую ситуацию, когда в данном мультипликаторе был отрицателен числитель. За 2022 год компания выплатила 80% цены акций дивидендами, направив на них 44% годовой чистой прибыли. 17 долларов на акцию, стоимостью 21 доллар. Хочется уже all-in в такое чудо?))( Читать дальше )

Блог им. Invest1PROsto |Сбер. На чем зарабатывает зеленый гигант?

- 16 марта 2023, 12:29

- |

Предлагаю разобрать детальнее отчет за 2022 год, посмотреть, что изменилось, что потерялось и что приобрелось.

Начнем с кредитного портфеля банка — его основной доход идет именно с чистого процентного дохода. За год он вырос на 2.3 трлн. рублей, из которых 1.5 трлн пошли в проектное финансирование юридических лиц и триллион в ипотечные займы для физических лиц. Потребительские кредиты снизились на 200 млрд. Общую структуру портфеля привожу в диаграмме. Из нее видно, что основные заемщики банка – юридические лица с долей 60%, еще четверть – ипотека, кредитные карты и автокредиты выглядят как погрешность. Понимаю обеспокоенность волной недавних ипотек под 0%, однако даже не думайте, что банк работал себе в убыток. Имело место коллаборация с застройщиками, где банку изрядно компенсировали проценты. Да и доля таких ипотек в общей массе не велика. Если взять чистый процентный доход (он очищен от процентных расходов по депозитам и другие процентные выплаты), то получим 6.27% маржинальности с данного набора активов (против 6.21% в 2021). Банку удалось справиться с огромными колебаниями ставок прошлой весны и стабилизировать бизнес к концу года.

( Читать дальше )

Начнем с кредитного портфеля банка — его основной доход идет именно с чистого процентного дохода. За год он вырос на 2.3 трлн. рублей, из которых 1.5 трлн пошли в проектное финансирование юридических лиц и триллион в ипотечные займы для физических лиц. Потребительские кредиты снизились на 200 млрд. Общую структуру портфеля привожу в диаграмме. Из нее видно, что основные заемщики банка – юридические лица с долей 60%, еще четверть – ипотека, кредитные карты и автокредиты выглядят как погрешность. Понимаю обеспокоенность волной недавних ипотек под 0%, однако даже не думайте, что банк работал себе в убыток. Имело место коллаборация с застройщиками, где банку изрядно компенсировали проценты. Да и доля таких ипотек в общей массе не велика. Если взять чистый процентный доход (он очищен от процентных расходов по депозитам и другие процентные выплаты), то получим 6.27% маржинальности с данного набора активов (против 6.21% в 2021). Банку удалось справиться с огромными колебаниями ставок прошлой весны и стабилизировать бизнес к концу года.

( Читать дальше )

Блог им. Invest1PROsto |Фин. сектор США в огне, а мы разбираем отчет ММВБ

- 13 марта 2023, 20:18

- |

Мосбиржа — Загадка Жака Фреско:

▫️ Комиссионные доходы снизились на 9.8% до 37.5 млрд рублей;

▫️ Операционные расходы выросли на 16.2%

▫️ Ebitda вырос на 28.4% до 49.7 млрд рублей, ЧП выросла на 29.2% до 36.3 млрд рублей.

Откуда деньги? На размышления дается 30 секунд.

РБК сообщает: «Росту показателя способствовали возросшие обороты на валютном рынке, контроль за операционной эффективностью, а также обновленная линейка тарифов.» — Это, очевидно, ложь. На валютном рынке объем торгов упал на 16% при росте комиссионных доходов на 35% благодаря новой линейке тарифов и те захлебнулись в снижении других комиссионных с общим результатом -9.8%.

Осталась лишь одна крупная статья, которую обошли в отчете – процентные доходы. Либо Мосбиржа что-то продала из активов (однако они выросли и, значит, продажа исключается), либо сверхдоход кроется в процентных доходах. Обратным счетом вычисляю размер процентных доходов: Комиссионные доходы + Процентные доходы — Расходы – Налог = Чистая прибыль. Налог беру по ставке 20%, все остальные данные известны. Процентные доходы получились 31,67 млрд рублей. Для справки: за 2021 год биржа получила 13 млрд рублей процентных доходов. Их рост в 240% впечатляет.

( Читать дальше )

Блог им. Invest1PROsto |Зина где деньги?

- 10 марта 2023, 18:26

- |

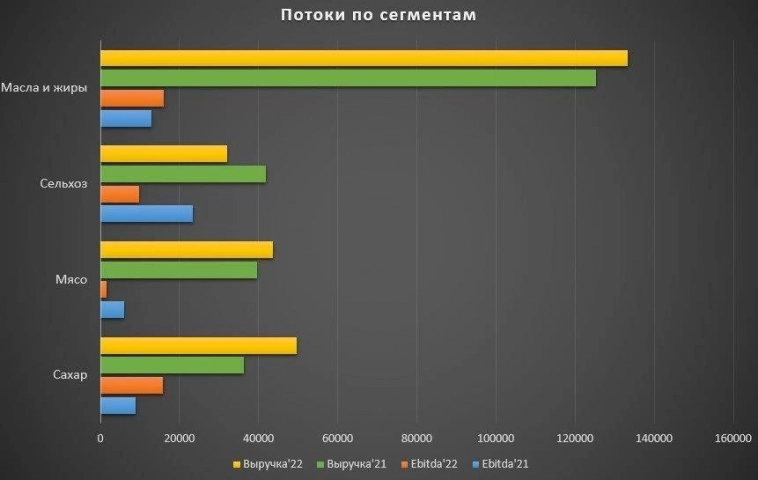

Русагро, при росте выручки на 8% умудрилась растерять 84% прибыли. Сама компания пояснила это курсовыми разницами и переоценкой биологических активов на фоне падения рыночных цен и роста себестоимости продаж. Вы что-то поняли? Я – нет. Даша, помогай!

Итак, из 41.4 млрд ЧП осталось 6.8 млрд. При этом убыток от курсовых разниц – 1 млрд операционных и 12 млрд от тех, что были заблокированы на счетах. Вижу эту ситуацию следующим образом: до блокировок счетов с компанией рассчитывались в иностранной валюте, ведь треть выручки шло от экспорта. Валюта была учтена по курсу на момент сделки. В марте под санкции попал Мошкович – главный акционер Русагро. Довольно оперативно его доля в компании была сокращена до менее 50%, сам он покинул совет директоров, однако банки поспешили ограничить деятельность с «подсанкционной» компанией. Разблокировка счетов продолжается до сих пор, и валюта выводилась и продавалась по куда менее удачным курсам. На 31 декабря осталось разблокировать порядка 20% счетов с остатком в 4.1 млрд рублей (в долларовом эквиваленте). Определенно это разовый убыток, который не будет повторяться в будущем.

( Читать дальше )

Блог им. Invest1PROsto |Отрицательный капитал в МСФО – не быть дивидендам?

- 09 марта 2023, 12:54

- |

Недавний отчет МТС ознаменовался еще и тем, что компания загнала свой капитал в отрицательные значения. Данное обстоятельство породило много толков про не выплату дивидендов, про кредитную неустойчивость компании и прочий негатив. Хотелось бы на примере МТС и Мечела рассказать про формирование отрицательного капитала и обсудить дивы этих компаний.

Итак, наиболее стандартный способ загнать капитал в минус – методично из года в год получать убытки. Это удалось Мечелу, который до 2021 года сильно страдал от непомерной кредитной нагрузки. Только представьте: минус 230 млрд рублей капитал при выручке в 265 млрд! А дальше случилось чудо – цены на уголь взлетели в 3 раза и вот перед нами появилась компания с прибылью и вполне приличным долгом к ебитда в 2.3. Более того, исходя из дивполитики распределения 20% от ЧП по МСФО на привилегированные акции выходило по 120 рублей на штуку при цене ее в 140 😁 Однако тут действительно свою роль играет капитал. Только капитал по РСБУ. Компания не может выплатить больше, чем стоимость чистых активов за вычетом уставного и резервного капиталов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс