SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Invest1PROsto |МТС Банк - участвуем, но куда дальше? Раскрываем карты.

- 24 апреля 2024, 08:21

- |

📊 Вилка размещения на IPO составит 2350-2500 или 85.1 млрд капитализации по верхней планке с учетом cash-in. В прошлый раз касался общей описательной части бизнеса, его перспектив и выразил мнение, что по 80 млрд купить было бы не плохо. 85 млрд тоже очень неплохая цена. По прогнозам на 2024 год получим Р/Е 5.2 и Р/В 0,85. С учетом планов по росту банка и его эффективности — это очень неплохие значения. Инфраструктура МТС и высокий уровень цифровизации не заставляют сомневаться в достижении целей.

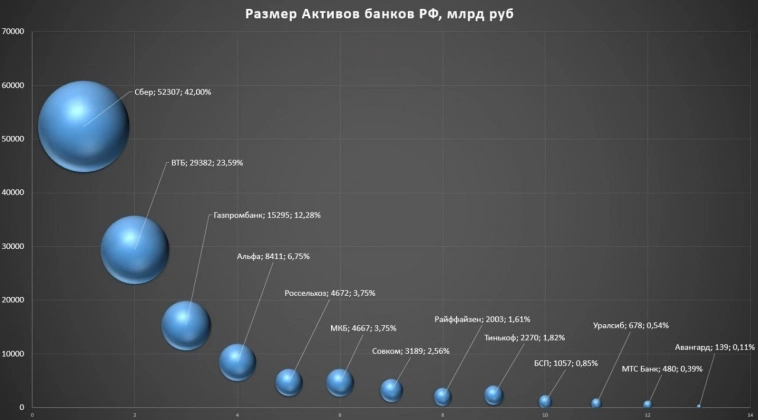

‼️ Хотелось бы предостеречь от повышенных ожиданий. МТС банк не сразу выйдет на заявленных 30% ROE. Будет хорошо, если это произойдет к 2027 году. Поэтому тут его не стоит сравнивать с кем-то вроде Совкомбанка. Может быть с ранним Тинькофф образца до 2015 года. При этом у МТС Банка есть реальные шансы стать вторым Тинькофф спустя 10 лет, ведь к тому времени сам Тинькофф уже станет слишком массивным, чтобы поддерживать высокие темпы роста. Слияние с неэффективным Росбанком тому в помощь. Для наглядности возможностей роста по активам МТС Банка решил обновить старую планетарную диаграмму по активам банков РФ. Совкомбанк позиционировал себя как небольшой, динамично развивающийся банк. МТС Банк в 6 раз меньше!

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. Invest1PROsto |Норникель едет в Китай 🇨🇳

- 24 апреля 2024, 08:05

- |

📄 Норникель отчитался по производству металлов. За 1 кв 2024 сократил производство никеля на 10% г/г. Остальные металлы ± на том же уровне. Все в пределах ожиданий самой компании. Прогноз на конец года по производству металлов сохранен. Сам годовой прогноз хуже показателей 2023, поэтому относительно «слабых» результатов можно ждать и дальше.

⚡️ Однако самое интересное сказал Потанин в интервью Интерфаксу. Оказывается, Норникель таки продает металлы с дисконтами и из-за санкций теряет до 20% своих доходов. В связи с этим компания хочет пойти на нестандартный шаг:

🏭 Перенести медный завод из Норильска в Китай.

🟢 Такой шаг позволит считать медь с этого производства китайской продукцией, которая не будет преследоваться санкциями, а торговаться по полной стоимости. Помимо этого отпадает необходимость финансирования «Серного проекта» на текущем заводе. Сам же завод в Норильске будет закрыт после 2027 года. Или, вернее, переоборудован в площадку для принтинга деталей оборудования.По завершению проекта ожидается увеличение выручки в 1.5 раза от текущих значений.

( Читать дальше )

Блог им. Invest1PROsto |Селигдар показал убыток за 2023. А что если…

- 18 апреля 2024, 10:58

- |

…я скажу, что и 1й кв 2024 будет тоже убыточный?

🤵♂️ Сколько раз мы слышали про отличные дела у золотодобытчиков и вот в понедельник отчитывается Селигдар. Акции -7%, облигации в золоте -3%. И ладно акции спекулянты пролили на факте отчета, а бондовикам что не понравилось в отчете? Посмотрим ближе. За 2023 год:

🟢Выручка выросла г/г на 61% до 56 млрд рублей. Этому поспособствовал рост реализации золота на 23% до 8881 кг при росте производства на 10% до 8274 кг и рублевая переоценка килограмма металла. Выручка от сторонних металлов выросла лишь на 5% и то благодаря увеличению их продаж в натуральном выражении. Еще 6 млрд относится на реализацию золота третьих лиц. Это не особо маржинальная тема, но копеечку приносит. В 2022 году такой практики не было. Без нее можно считать рост выручки на 43.3%. Все равно здорово.

🟢 Скорректированная Ебитда дала +57% до 21.2 млрд рублей. Рентабельность осталась почти на том же уровне в 38%.

🟢 Убыток составил 11.5 млрд рублей против 4.1 млрд прибыли. Однако убрав курсовые разницы получим прибыль 2,8 млрд против 1.3 млрд годом ранее. Курсовые разницы возникли в основном за счет валютной и золотой составляющей долга.

( Читать дальше )

Блог им. Invest1PROsto |Если бы я вел машину вперед по зеркалу заднего вида, я бы вывел на IPO МТС Банк

- 15 апреля 2024, 14:40

- |

🏎 Именно такие ассоциации вызывает презентация банка перед размещением, которое может случиться уже в конце апреля. Еще одна финансовая организация пополнит список эмитентов сектора на Мосбирже. Пока нет цены размещения, просто посмотрим на банк, прикинем оценку и цену, за которую было бы неплохо его купить.

⌛️ А если вернуться к презентации, то заметен отсчет показателей с далекого 2017 года. Эффект низкой базы действительно творит чудеса. Так среднегодовой темп роста (СГТР) портфеля розничных кредитов с 2017 года составил 19%. Допустим, я студент и в этом месяце получил 5к от родителей. А в следующем месяце устроился курьером и заработал 50к. Сумасшедший рост х10. Добавил часов, постарался, заработал 100к. А рост уже х2. Так и МТС Банк планирует дальнейший СГТР до 2028 года 9%, только едва видным серым цветом и мелким шрифтом. Их кредитные договоры также стоит читать?)

🙂 Отдельно улыбнул график чистой прибыли с 2020 года с 0,8 млрд до 12.5 млрд ракетой в 16 раз. Не поленился, зашел в отчетность за 2019 год – там чистая прибыль 1.8 млрд. Т.е. с 2019 года х7 уже. Есть ощущение, что старались приукрасить кейс.

( Читать дальше )

Блог им. Invest1PROsto |🚂 Вагоны с дивидендами застряли на таможне.

- 11 апреля 2024, 11:27

- |

🚂 Глобалтранс за последнее время значительно поменялся. В марте успешно переехал в Абу Даби, ранее сменил владельцев компании на мажоритария – олигарха из Казахстана, почти полностью сменил совет директоров. Компания становится все менее предсказуемой и понятной. Тема дивидендов обсуждается. Для того, чтобы вагончики с банкнотами доехали до инвесторов из РФ, надо пустить их в обход НРД. Осталось решить технические моменты, но на это тоже надо время. Так уже делали Мать и Дитя в 2022 из Кипра, а в марте дошли дивиденды от Фикспрайса из Казахстана. Схема работает и это обнадеживает.

📄 Также был представлен ожидаемо сильный отчет за 2023 год:

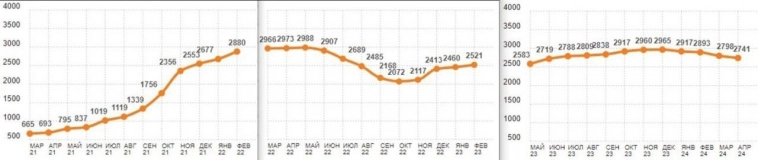

🟢 Выручка выросла на 10.9% г/г до 104,7 млрд рублей на фоне высоких ставок аренды полувагонов. Скриншотом привел динамику ставок с 2021 года. Можно видеть, что они на высоком уровне и даже текущее сползание совсем не значит значительного влияния на финансовые показатели. Это не тот бизнес, от которого ждешь значительного роста, но он способен генерировать достойный денежный поток.

( Читать дальше )

Блог им. Invest1PROsto |Займер - почувствуй себя рабовладельцем

- 10 апреля 2024, 07:49

- |

👛 Займер – стань акционером и…

/часть для спекулянтов/

💸 Первая чистая МФО выходит на биржу в третий уровень листинга. Настоящий лидер сектора, работает исключительно с физическими лицами по беззалоговой схеме. Благодаря сайту и приложению, а также роботизированному принятию решений, займ можно получить за 15 минут первичный и за пару минут повторный.

🪙 Цена акции определяется в диапазоне 235-270 рублей, что соответствует капитализации 23.5-27 млрд рублей. Это будет чистый кэшаут – единственный собственник делится своими акциями. Максимальный объем составит 3.5 млрд рублей. Цель декларируется как возможность иметь дополнительный инструмент для М&A и мотивация менеджмента через доли в компании. В настоящее время ведутся переговоры по покупке других участников рынка, но ничего конкретного нет. На текущий момент доля рынка составляет 6% и в том числе через сделки Займер планирует расширяться. Сам рынок, согласно исследованиям Б1, должен удвоиться к 2027 году.

🟣 Процентные доходы за 2023 г/г сократились на 13% до 18.7 млрд.

( Читать дальше )

/часть для спекулянтов/

💸 Первая чистая МФО выходит на биржу в третий уровень листинга. Настоящий лидер сектора, работает исключительно с физическими лицами по беззалоговой схеме. Благодаря сайту и приложению, а также роботизированному принятию решений, займ можно получить за 15 минут первичный и за пару минут повторный.

🪙 Цена акции определяется в диапазоне 235-270 рублей, что соответствует капитализации 23.5-27 млрд рублей. Это будет чистый кэшаут – единственный собственник делится своими акциями. Максимальный объем составит 3.5 млрд рублей. Цель декларируется как возможность иметь дополнительный инструмент для М&A и мотивация менеджмента через доли в компании. В настоящее время ведутся переговоры по покупке других участников рынка, но ничего конкретного нет. На текущий момент доля рынка составляет 6% и в том числе через сделки Займер планирует расширяться. Сам рынок, согласно исследованиям Б1, должен удвоиться к 2027 году.

🟣 Процентные доходы за 2023 г/г сократились на 13% до 18.7 млрд.

( Читать дальше )

Блог им. Invest1PROsto |🛴 Вуш доехал до годового отчета.

- 29 марта 2024, 09:57

- |

Из-за того, что в 4м квартале операционная деятельность компании во многом сворачивается, борьба тут идет за сокращение убытков и удержание прибыли, полученной за сезон 2023 года.

У Вуша за 2023 получилось удержать:

🟢 Выручка выросла на 54% до 10731 млн рублей

🟢 Ебитда подтянулась на 35.7% до 6013 млн рублей. Рентабельность составила 42%.

🟢 Чистая прибыль иксанула в 2.3 раза до 1940 млн рублей.

🟣 Чистый долг тоже иксанул в 2.9 раза до 8.5 млрд рублей, но коэффициент чистый долг/Ебитда составил 1.9х, что комфортно для компании. Рост требуется спонсировать. Довольно отчаянно будет привлекать займы по 18%+ годовых для дальнейшего агрессивного роста. Не исключу, что упор все же будет сделан на зарубежные рынки с привлечением новых займов в юанях.

🔥 Кстати о зарубежных рынках. Их доля по году уже составила 5.5% против 1% в 2022. На низкой базе 4 кв они особенно выделяются с долей 12%. Вполне возможно, что это дело 1-2 лет чтобы сгладить эффект сезонности у Вуш. Скоро будет настоящей МКПАО. Считаю это сильным драйвером роста. Сама компания заявляет, что простор еще колоссальный. В 2023 году приросли в СИМах на 83% до 150 тыс штук, в активных пользователях на 39% до 7.2 млн, а в локациях на 38% до 55. План на 2024 докупить еще 44 тыс штук и 9 новых локаций.

( Читать дальше )

Блог им. Invest1PROsto |🏦 Ренессанс дал ориентиры на 2024

- 22 марта 2024, 09:41

- |

И отчитался за 2023

Нет нормальной отчетности за 2022, поэтому сравним с 2021. 2022 был слабым годом. Можно оторвать и выбросить. При капитализации в 56 млрд рублей:

🟢 Общие премии выросли на 18% до 123.4 млрд рублей. Менеджмент ожидает и в текущем году рост на 15%, что составит 141.9 млрд руб.

🟢Чистая прибыль составила 10.3 млрд, что почти в 3 раза больше результата 2021. В этом сильно помог растущий рынок с начала прошлого года, и компания получила значительный результат по инвестиционному портфелю. Текущий состав портфеля и высокие ставки дают основание предполагать подобного результата. На результат может повлиять поведение рынка акций и все же в базовом варианте жду роста ЧП еще на четверть.

🔴 Капитал снизился на 14% до 43.4 млрд. Эффект дали как снижение нераспределенной прибыли (эффект распределения дивидендов), так и выкупленные акции, поэтому ничего особо страшного нет. В 2022 видимо потрепало только слегка. Жду роста капитала на 12% по итогам 2024, а ROE до 29%.

🔆 Менеджмент рекомендует дивиденды по итогам года 2,3 руб.

( Читать дальше )

Блог им. Invest1PROsto |Тинек поглощает Росбанк.

- 15 марта 2024, 08:36

- |

А Потанин перекладывает активы из одного кармана в другой.

🤷♂️ Вроде как об операционном «слиянии» речи нет, но финансово теперь будет консолидироваться группа и покупая акции Тинька в придачу будет идти Росбанк. Обычно в M&A сделках стараются сделать так, чтобы 1+1 = 11. В этом есть эффект синергии, когда одна компания дополняет другую и на выходе получается еще более успешный бизнес. Здесь очевидно, что это поглощение того, что есть у Потанина в запасе и не факт, что менеджмент принял бы положительное решение без инициативы собственника. Попробуем консолидировать банки и посмотреть на итог такой сделки.

Сперва что из себя представляет Тинькофф по отчету 2023 года:

🟢 Чистые процентные доходы выросли на 60% до 230.3 млрд рублей.

🔴 Чистые комиссионные доходы снизились на 5% до 73.1 млрд за счет опережающего роста комиссионных расходов.

🟢 Чистая процентная маржа по году составила 14.8%, а в 4кв достигла 15.4% при средней марже в 12.2% годом ранее.

🟢 Кредитный портфель вырос на 60% до 972.4 млрд рублей в основном за счет кредитных карт. В процентном соотношении отлично себя показали кредиты и автокредиты, увеличившись сразу на 90%. Кредиты ИП и МСП выросли в 4.4 раза, но их общий вес все еще незначителен.

( Читать дальше )

Блог им. Invest1PROsto |Изгой нефтяного сектора РФ.

- 14 марта 2024, 10:59

- |

Понятия не имею, как еще назвать лидера отрасли с оценкой 2.2 EV/Ebitda и дивдоходностью под 15%.

🕯 Особенно когда его конкуренты Татнефть и Газпромнефть торгуются по EV/Ebitda 3-3.5х. Тем не менее – факт таков. Лукойл застрял на своих максимумах и пока еще не хочет их обновлять. Вчера вышел отчет по компании, который показал лучшую чистую прибыль, лучшую Ебитда и лучший свободный денежный поток в своей истории. У нас нет возможности сравнить с 2022 годом, но если сравнивать по полугодиям:

🟢 Выручка п/п выросла на 20% до 4322 млрд рублей.

🟢 Ебитда выросла на 5%, перевалив значение в триллион рублей за полгода.

🟢 Чистая прибыль выросла на 6% до 596 млрд рублей.

🟢 Отрицательный чистый долг в -784 млрд рублей благодаря накопленному триллиону кэша на счетах. Не то, чтобы компания платит проценты по кредитам – проценты с депозитов перекрывают проценты по кредитам вдвое.

🟢 Операционный денежный поток составил 1824 млрд рублей. Статью инвестиционного денежного потока компания не раскрывает, но свободный денежный поток может быть около 860 млрд рублей. Компания пускает на дивиденды 100% FCF, а значит с учетом выплаченных ранее 447 рублей, до 800 еще могут дать. Сам же закладываю 700. Разброс по аналитикам в 200 рублей из-за скрытых статей. Дивдоходность к текущим 15.2%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс