Блог им. INVESTLOL |Газпром. Уникальный экспонат.

- 23 мая 2024, 14:04

- |

Герой это недели, акции которого не просто сами падают, но ещё и тянут индекс за собой вниз. Речь в данном посте пойдёт про Газпром.

За это неделю акции упали более, чем на 10%. На чём же идёт такое падение?

Основное, после чего началась распродажа — это отмена дивидендов. Именно это сыграло ключевую роль в динамике котировок.

Бумага особо не выросла после событий февраля 2022 года, выплачивала дивиденды всего раз после этих событий (хотя, стоит отметить, что дивиденды были достойными), недавний плохой отчет, в рамках которого был получен убыток впервые за 25 лет — всё это и повлияло на динамику акций, которые сегодня торгуются в районе 135 рублей.

Но, примеров плохих отчётов, невыплаты дивидендов на рынке много. Тогда, почему именно в Газпроме идёт такая мощная распродажа?

Всё дело в том, что инвесторы до последнего верят в данную бумагу и не готовы были с ней так просто расставаться. А сейчас, когда всё накопилось, то у многих просто не хватает выдержи и они сливают бумагу.

И логика тут очень проста — "Зачем мне держать такую бумагу, когда есть тот же сбер, который показывает хорошие результаты и платит дивиденды".

( Читать дальше )

- комментировать

- 698

- Комментарии ( 5 )

Блог им. INVESTLOL |ВУШ. Операционные результаты за 4 месяца 2024 года.

- 17 мая 2024, 18:05

- |

Недавно компания ВУШ опубликовала операционные результаты за 4 месяца 2024 года.

Давайте взглянем на них:

-Количество поездок увеличилось на 67% и достигло 20,7 млн чел (г/г);

-Среднее число составило 8,4 поездок, что на 29% выше предыдущего периода;

— На конец апреля 2024 года парк вырос на 53% и почти достиг 195 тысяч СИМ (г/г);

-Компания отмечает рекордный рост числа зарегистрированных аккаунтов на 61% — с 13,8 млн до 22,2 млн аккаунтов (г/г);

Компания показывает неплохие результаты, но не стоит забывать, что это сезонная компания и её акции обычно показывают положительную динамику перед началом сезона.

То есть, в этом году рост у нас начался с середины декабря и пик был в середине марта.

Хороший отчёт, это, конечно хорошо, но порой нужно обращать внимание и на другие, более весомые аспекты при рассмотрении той или иной акции.

не является инвестиционной рекомендацией

Тг канал — t.me/+-LK1WV8asBphY2Fi (INVESTLOL)

Блог им. INVESTLOL |Тинькофф. Отчет за 1 квартал 2024 года.

- 17 мая 2024, 10:55

- |

Так же, на днях Тинькофф опубликовал отчёт за 1 квартал 2024 года.

Давайте взглянем на его содержание:

-Выручка — 165,8 млрд руб. (+66% г/г);

-Чистая прибыль: 22,3 млрд руб. (+37% г/г);

— Чистый процентный доход: 73,2 млрд руб. (+56% г/г);

— Чистый комиссионный доход: 18,3 млрд руб. (+12% г/г);

-Собственные средства — 279 млрд руб. (+27% г/г);

«С начала текущего года и по состоянию на конец апреля группа выкупила 12 млн собственных акций (6% капитала) на общую сумму 35 млрд руб. Собственные акции были выкуплены с рынка для использования в программах долгосрочной мотивации менеджмента и других общекорпоративных целях.»

В общем, дела у компании, как можно понять по отчёту, идут хорошо.

Прошёл процесс редомициляции, плюсом нас ждёт интеграция с Росбанком — это всё делает бумагу более перспективной.

Поэтому, бумага в дальнейшем имеет все шансы показать хорошую динамику на рынке, пусть, может и не в ближайшее время.

не является инвестиционной рекомендацией

Тг канал — t.me/+-LK1WV8asBphY2Fi (INVESTLOL)

( Читать дальше )

Блог им. INVESTLOL |Магнит. Отчёт за 2023 год.

- 16 мая 2024, 12:50

- |

На днях магнит поделился отчетностью за 2023 год.

Давайте взглянем на её содержание:

-Выручка — 2,5 трлн руб. (+8,2% г/г);

-EBITDA — 269,6 млрд руб. (+4,8% г/г);

-Чистая прибыль — 58,7 млрд руб. (+110,1% г/г);

— Чистый долг/EBITDA — 1х;

-В 2023 году «Магнит» открыл почти 2 тыс. магазинов, а их количество превысило 29,1 тыс. ;

Видим, что дела у компании неплохие, финансовые и нефинансовые показатели растут.

Соответственно, рынок ждёт хороших дивидендов (10%+) и бумага после их объявления может дать хорошее движение наверх.

Итог.

Компания чувствует себя хорошо, поэтому, вполне себе можем рассчитывать на хорошие дивиденды.

не является инвестиционной рекомендацией

Тг канал — t.me/+-LK1WV8asBphY2Fi (INVESTLOL)

Блог им. INVESTLOL |Яндекс. Новые подробности про обмен.

- 15 мая 2024, 17:37

- |

Давайте взглянем, что новенького у нас по Яндексу:

1. С 20 мая нельзя будет нельзя будет шортить бумаги.

2. Ценные бумаги МКПАО “Яндекс” допустят к торгам с 8 июля; Торги акциями нидерландской Yandex N.V. на Мосбирже будут прекращены с 10 июля.

3. Цена по которой будут обмениваться акции — 4250;

4. Заявки на обмен акций Yandex N.V. начнут приниматься с 14 мая;

5. 5. У поддержки уточнил Тинькофф уточнял на счёт всей этой операции — автоматически или нет. Внятного ещё ничего не сказали.

В общем, начинает появляться ясность и проясняться мутные моменты.

Поэтому, продолжаем следить за дальнейшими новостями.

Тг канал — t.me/+-LK1WV8asBphY2Fi (INVESTLOL)

( Читать дальше )

Блог им. INVESTLOL |Сбербанк. Отчет за апрель и первые 4 месяца 2024 года.

- 14 мая 2024, 10:31

- |

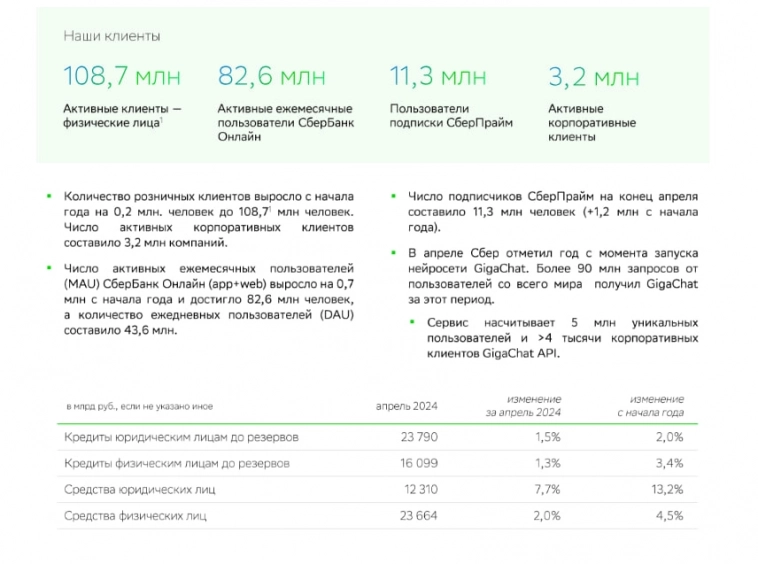

Сбербанк отчитался за первые 4 месяца 2024 года и за апрель 2024 года по РПБУ.

Давайте для начала взглянем на результаты за 4 месяца 2024 года:

-Чистая прибыль — 495,1 млрд руб (+22,4% г/г)

-Чистый процентный доход — 828,1 млрд руб (+19,2% г/г)

-Чистый комиссионный доход — 225,4 млрд руб (+8,3% г/г)

-Количество розничный клиентов — 108,7 млн чел (+0,2 млн)

Теперь, взглянем на показатели за апрель:

-Чистый процентный доход: 209,4 млрд руб. (+17,8% год к году (г/г))

-Чистый комиссионный доход: 59,7 млрд руб. (+15% г/г)

-Чистая прибыль: 131,1 млрд руб. (+8,6% г/г)

Видим, что показатели растут и неприятно сюрприза тут нет. Компания по прежнему показывает хорошие показатели и выплачивает дивиденды.

В общем — сбер чувствует себя неплохо и продолжает радовать своих акционеров.

не является инвестиционной рекомендацией

Тг канал — t.me/+-LK1WV8asBphY2Fi (INVESTLOL)

( Читать дальше )

Блог им. INVESTLOL |Яндекс. Обмен акций.

- 13 мая 2024, 17:43

- |

Давайте сейчас разберёмся в этой ситуации и поймём, то тут, да как.

Ни для кого не секрет, что у Яндекса идёт раздел бизнеса и сейчас обмен акций — часть этого процесса.

Что у нас по условиям обмена акций:

-акции Yandex N.V., которые были приобретены на Московской бирже или СПБ бирже. Биржевой обмен с коэффициентом 1:1. Сбор заявок на биржевой обмен пройдет через Московскую биржу и СПБ Биржу: он начнется не позднее 16 мая и продлится до 15:00 мск 21 июня 2024 года. Дата акцепта заявок — 8 июля 2024 года, дата расчетов — 9 июля 2024 года;

-акции Yandex N.V., которые приобретались за пределами Московской биржи и СПБ Биржи и были переведены в российские депозитарии до 7 сентября 2022 года включительно, а также учитывались с тех пор на одном счете депо. Внебиржевой обмен с коэффициентом 1:1. Такие владельцы -акций Yandex N.V. при желании могут принять участие и во внебиржевом выкупе;

-акции Yandex N.V., которые приобретались за пределами Московской биржи и СПБ Биржи и были переведены в российские депозитарии до 30 ноября включительно. Внебиржевой выкуп по цене ₽1251,8 за акцию Yandex N.V.

( Читать дальше )

Блог им. INVESTLOL |М.Видео. Допка и дивиденды.

- 13 мая 2024, 11:28

- |

Cегодня по бумаге вышла 2 новости:

-«Совет директоров М.Видео принял решение дополнительно разместить 30 млн акций по открытой подписке (17% от капитала)»

-«Совет директоров «М.Видео» рекомендовал не объявлять и не выплачивать дивиденды по результатам 2023 года»

Давайте вкратце разберём 2 этих момента.

1. Допэмиссия. Для акционеров — это минус, так как размывается доля в компании. Объём размещения у нас — 30 млн акций — 17% от капитала и Инвестхолдинг «ЭсЭфАй» выразил готовность приобрети весь объём допки.

Но, что нам неизвестно? — это цена, по которой будут размещены акции. Это важно, так как после объявления этой цены котировки будут реагировать на неё соответственно, так как сама новость про доп. эмиссию уже отразились на цене акции (а именно 6 мая)

То есть, само событие уже заложено в цену и единственное, что может повлиять на котировки — это цена размещений в рамках этой допки.

2. Не выплата дивидендов. Последний раз компания их выплачивала 14 декабря 2021 года.

( Читать дальше )

Блог им. INVESTLOL |Ослабление рубля = Рост рынка?

- 12 мая 2024, 12:12

- |

Давайте в данном посте рассмотрим корреляцию между валютной парой доллар/рубль и индексом Мос. биржи.

Взглянув на график, нам сразу бросается закономерность — при ослабление рубля у нас идёт рост нашего рынка.

Почему же так происходит? — тут стоит обратить внимание на несколько моментов:

1. Ослабление рубля — даёт более высокую выручку от продажи тех же энергоресурсов. Соответственно, компании увеличивают выручку и это положительно отражается на их котировках. И из-за увеличения выручки нас могут порадовать дивидендами — что тоже положительно отразится на рынке.

2. Ключевая ставка. При поднятии ключевой ставки рублевые активы становятся более привлекательными, деньги с рисковых активов (такие как акции) перетекают в более надежные (облигации и тп). Соответственно, ключевая ставка влияет как и на рубль (он укрепляется), так и на рынок (сдерживает его рост).Соответственно, этот фактор тоже влияет на корреляцию этих двух инструментов.

Вывод.

Да, в повседневной жизни ослабление рубля — это не так уж и радужно. Но, рынок на это самое ослабление смотрит хорошо. Так как само ослабление и сопутствующие ему факторы (ключевая ставка) дают рынку дополнительное топливо для роста.

( Читать дальше )

Блог им. INVESTLOL |"Потерянная корреляция".

- 11 мая 2024, 12:24

- |

Сегодня будет такой, выходной разгрузочный пост — рассмотрим 3 компании у который была очень похожая динамика в акциях, но, в один момент, одна из бумаг ушла в рост, пока остальные застыли на месте.

Как можно было уже понять — наверх пошёл Яндекс, а застыли у нас Тинькофф и ВК.

На графике — оранжевый цвет (Яндекс), лазурный цвет (Тинькофф), свечи (ВК).

На чём же у нас полетел Яндекс? — на новостях о разделе бизнеса. Инвесторы очень позитивно восприняли эту новость и бумаги улетели наверх. Конечно, сейчас уже топливо для роста заканчивается, но так или иначе, Яндекс очень здорово вырос с начала года.

Тинькофф. Тут роль сыграли санкции, предстоящая допка, высокая процентная ставка — все эти факторы сыграли роль и отразились в котировках акций. Но, как по мне, перспективы у данной компании есть, поэтому, я бы не ставил на бумаге крест.

ВК. Тут у компании дела не такие красочные. Возьмём краткую информацию из отчётности:

— Выручка: 132,8 млрд руб. (+35,8% год к году);

— Скорректированная EBITDA: 0,5 млрд руб. (-97,5% год к году);

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс