Блог компании Финам Брокер |Отчеты «Роснефти» и «Башнефти», встреча ОПЕК+, оценка динамики ВВП США: главные события недели

- 27 ноября 2023, 15:31

- |

Индекс МосБиржи держится лучше ожиданий, несмотря на отступление валютных курсов и цены на нефть. По всей видимости, инвесторы не хотят расставаться с акциями, считая их защитой от инфляции и рассчитывая на солидные дивиденды по итогам 2023 года.

В понедельник, 27 ноября, «Совкомфлот» закроет реестр для участия акционеров в ВОСА, которое пройдет 18 декабря и на котором будет рассматриваться вопрос по выплате дивидендов.

В среду, 29 ноября, отчетность по МСФО за 9 месяцев 2023 года представит «Аэрофлот». В тот же день состоится внеочередное общее собрание акционеров холдинга SFI, на котором будет рассматриваться вопрос о выплате промежуточных дивидендов за 9 месяцев 2023 года. Совет директоров рекомендовал выплачивать по 39,42 руб. на акцию. Дата закрытия реестра на получение дивидендов — 14 декабря.

По предварительным данным, в этот же день отчетность по МСФО за 9 месяцев могут опубликовать «Роснефть» и «Башнефть». В III квартале рублевые цены на нефть показали существенный рост на фоне ослабления российской валюты, роста мировых цен на нефть и сокращения дисконта на сорт Urals.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Финам Брокер |Актуальные инвестидеи: покупка акций «Группы Позитив» и JPMorgan Chase

- 27 ноября 2023, 11:41

- |

ПАО «Группа Позитив»

Тикер |

POSI |

Идея |

Long |

Срок идеи |

1-2 месяца |

Цель |

2425 руб. |

Потенциал идеи |

13,39% |

Объем входа |

10% |

Стоп-приказ |

2000 руб. |

❗ Котировки акций более месяца находятся в состоянии коррекции после новости о возможном увеличении количества бумаг — рынок воспринял данную новость негативно. Однако при улучшении показателей возможен спекулятивный рост бумаг. Кроме того, по итогам 2023 года «Группа Позитив» прогнозирует рост объема отгрузок до 25 млрд рублей с 14,5 млрд рублей в 2022 году. В конце 2024 года объем отгрузок может достичь 40-50 млрд рублей, а в 2025 году — 70-100 млрд рублей. Об этом заявила директор по развитию бизнеса компании Елена Бастанжиева.

📊 Котировки движутся в рамках локального восходящего тренда, цена откатилась к уровню поддержки. При объеме позиции 10% и выставлении стоп-заявки на уровне 2000 руб. риск на портфель составит 0,65%. Соотношение прибыль/риск составляет 2,07.

( Читать дальше )

Блог компании Финам Брокер |Итоги недели: новые IPO и перспективы IT

- 26 ноября 2023, 17:06

- |

В новом выпуске «Итогов недели» оцениваем результаты IPO ЮГК и «ЕвроТранса», говорим об акциях «Сегежи», Whoosh, «Яндекса» и TCS Group, а также рассказываем, какие события способны встряхнуть рынок и как действовать инвестору.

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

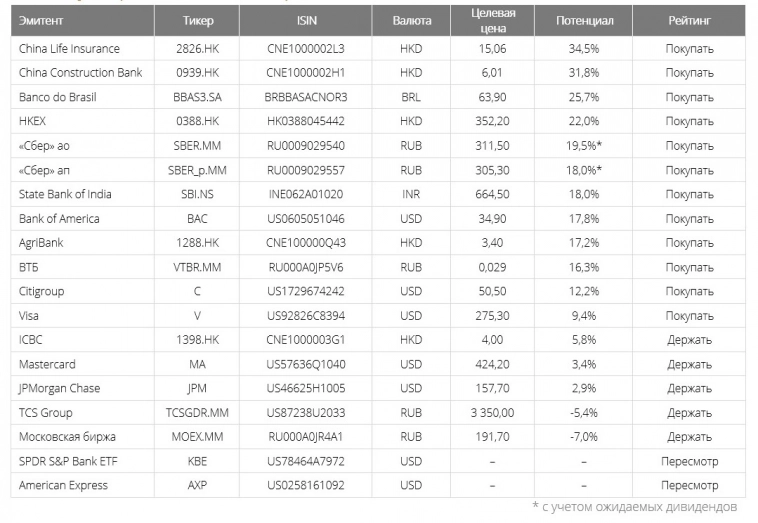

Блог компании Финам Брокер |«Сбер», ВТБ, Visa и China Construction Bank: топ идей в финансовой сфере

- 24 ноября 2023, 17:09

- |

Аналитики «Финама» представили инвестиционную стратегию по финансовому сектору. Эксперты отмечают, что российские банки демонстрируют быстрое восстановление после кризисного 2022 года и могут завершить 2023 год с рекордной прибылью.

Наиболее привлекательные инвестидеи:

💰 1. Финансовые результаты Bank of America за III квартал 2023 года оказались неплохими. Чистая прибыль подскочила на 10% в годовом соотношении до $7,8 млрд, или $0,90 на акцию, при увеличении выручки на 3% до $25,2 млрд. Банк нарастил чистый процентный доход и продолжил демонстрировать позитивную динамику инвестбанковских доходов. Целевая цена для акций Bank of America составляет $34,9, что предполагает апсайд 17,8%*.

💳 2. Отчетность Visa за IV квартал 2023 финансового года с окончанием 30 сентября была сильной. Выручка повысилась на 10,6% в годовом соотношении до $8,6 млрд, а скорректированная прибыль на акцию подскочила на 20,7% до $2,33, оба показателя превзошли консенсус-прогнозы. Целевая цена бумаг — $275,3, что предполагает потенциал роста на уровне 9,4%.

( Читать дальше )

Блог компании Финам Брокер |Актуальные инвестидеи: покупка акций АФК «Система» и CrowdStrike

- 24 ноября 2023, 11:41

- |

ПАО АФК «Система»

Тикер |

AFKS |

Идея |

Long |

Срок идеи |

2-8 недель |

Цель |

17,8 руб. |

Потенциал идеи |

7,4% |

Объем входа |

10% |

Стоп-приказ |

16,2 руб. |

❗ До конца 2024 года холдинг планирует привлечь инвесторов в четыре компании — «Медси», «Степь», «Биннофарм» и Cosmos Hotel Group. При этом как минимум одна из них, Cosmos Hotel Group, может выйти на IPO. АФК «Система» планирует снижать долговую нагрузку, что должно позитивно отразиться на размере дивидендов в следующие годы. Одним из главных драйверов раскрытия акционерной стоимости холдинга является монетизация портфельных компаний. Кроме того, АФК продолжает покупать новые активы на долгосрочную перспективу.

📈 Акции находятся на стадии накопления недалеко от ключевого уровня поддержки. При объеме позиции 10% и выставлении стоп-заявки на уровне 16,2 руб. риск на портфель составит 0,2%. Соотношение прибыль/риск составляет 3,4.

( Читать дальше )

Блог компании Финам Брокер |Актуальная инвестидея: покупка акций Whoosh

- 23 ноября 2023, 11:32

- |

ПАО «ВУШ Холдинг»

Тикер |

WUSH |

Идея |

Long |

Срок идеи |

1 месяц |

Цель |

280 руб. |

Потенциал идеи |

17% |

Объем входа |

5% |

Стоп-приказ |

215 руб. |

🛴 Компания продолжает демонстрировать стремительный рост финансовых и операционных показателей. Чистая прибыль компании за 9 месяцев 2023 года по МСФО составила 3,09 млрд руб., увеличившись на 89,6% по сравнению с 1,63 млрд руб. в 2022 году. Выручка увеличилась на 50,5% до 9,48 млрд руб. против 6,3 млрд руб. годом ранее.

❗ Бумага находится в рамках растущего тренда. При открытии длинной позиции на 5% от портфеля и выставлении стоп-приказа на уровне 215 руб. риск на портфель составит 0,51%. Соотношение прибыль/риск составляет 1,65.

Данный материал носит исключительно информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые ценные бумаги. Она составлена без учета вашего инвестиционного профиля, а упомянутые финансовые инструменты либо операции, могут не соответствовать ожидаемой вами доходности, горизонту инвестирования, а также допустимому для вас риску убытков.

( Читать дальше )

Блог компании Финам Брокер |Мнение аналитика: акции NVIDIA могут вырасти до $560,1

- 22 ноября 2023, 17:16

- |

Компания NVIDIA представила сильную отчетность за III квартал 2024 финансового года с окончанием 29 октября. Выручка выросла в 3,1 раза в годовом выражении до рекордных $18,1 млрд и существенно превзошла консенсус-прогноз в $16,2 млрд. Больше всего на этот результат повлияла выручка сегмента решений для центров обработки данных, которая подскочила в 3,8 раза в годовом соотношении до $14,5 млрд. Это тоже рекорд.

Компания завершила III финквартал, имея на счетах $18,3 млрд денежных средств и инвестиций при общем долге $9,7 млрд. В отчетном периоде компания сгенерировала операционный денежный поток в объеме $7,3 млрд, направила $278 млн на капвложения и вернула акционерам $3,9 млрд за счет выкупа собственных акций ($3,8 млрд) и дивидендов ($99 млн).

( Читать дальше )

Блог компании Финам Брокер |Актуальные инвестидеи: покупка акций Ozon и Li Auto

- 22 ноября 2023, 11:29

- |

Ozon Holdings PLC

Тикер |

OZON |

Идея |

Long |

Срок идеи |

1 месяц |

Цель |

3400 руб. |

Потенциал идеи |

14,3% |

Объем входа |

7% |

Стоп-приказ |

2800 руб. |

🛍 Заместитель управляющего директора компании Алексей Минаев сообщил, что если будет принят законопроект о работе маркетплейсов, то онлайн-площадки могут повысить комиссии для продавцов и посредников на год вперед. Это может положительно сказаться на финансовых показателях компании.

❗ Акции компании торгуются в восходящем тренде, выше 50-дневной скользящей средней, и тестируют локальный уровень сопротивления. Идея на рост бумаги с целью 3400 руб. При объеме позиции 7% и выставлении стоп-заявки на уровне 2800 руб. риск на портфель составит 0,41%. Соотношение прибыль/риск составляет 2,43.

Li Auto Inc.

Тикер |

LI |

Идея |

Long |

Срок идеи |

2-4 месяца |

Цель |

$52 |

Потенциал идеи |

27% |

Объем входа |

( Читать дальше )

Блог компании Финам Брокер |Мнение аналитика: дивиденды «Татнефти» могут вырасти до 130 руб. за акцию

- 21 ноября 2023, 17:50

- |

⚡ Совет директоров «Татнефти» рекомендовал выплатить 35,17 руб. в качестве дивидендов за III квартал. Доходность выплаты составит 5,6% и на обыкновенную, и на привилегированную акцию. Датой дивидендной отсечки может стать 9 января 2024 года. Объем выплат соответствует почти 100% прибыли компании по РСБУ за квартал. «Татнефть» не демонстрировала такого с допандемийных времен, ранее в качестве промежуточных дивидендов она выплачивала до 50% прибыли.

❗ На мой взгляд, теоретически «Татнефть» может нарастить норму выплат, однако такой вариант пока не рассматривали из-за рисков повышения налоговой нагрузки. Если же компания окончательно перейдет на норму выплат в 100% прибыли по РСБУ, то размер дивидендов на горизонте следующих 12 месяцев может составить 120-130 руб. на акцию, что соответствует 19,0-20,6% доходности. Это впечатляющее значение для нефтегазового сектора.

Сергей Кауфман, аналитик ФГ «Финам»

Блог компании Финам Брокер |Актуальные инвестидеи: покупка акций «Роснефти» и Analog Devices

- 21 ноября 2023, 11:29

- |

ПАО «НК Роснефть»

Тикер |

ROSN |

Идея |

Long |

Срок идеи |

3-4 недели |

Цель |

660 руб. |

Потенциал идеи |

13,79% |

Объем входа |

8% |

Стоп-приказ |

561 руб. |

🛢 29 ноября «Роснефть» планирует публикацию отчетности по МСФО за III квартал. С учетом высоких средних цен на нефть и ее реализацию результаты могут оказаться сильными.

📈 Восходящий тренд продолжается, очередное сопротивление на уровне 575 руб. пробито. При объеме позиции 8% и выставлении стоп-заявки на уровне 561 руб. риск на портфель составит 0,26%. Соотношение прибыль/риск составляет 4,21.

Analog Devices, Inc.

Тикер |

ADI |

Идея |

Long |

Срок идеи |

1 месяц |

Цель |

$200 |

Потенциал идеи |

8,8% |

Объем входа |

5% |

Стоп-приказ |

$170 |

💻 Компания планирует опубликовать квартальный отчет во вторник, 21 ноября. Аналитики предполагают, что выручка может увеличиться до $2,702 млрд, прибыль на акцию — до $2,02. Если отчетность превзойдет ожидания аналитиков, а менеджмент компании даст благоприятный прогноз на следующий квартал, рынок может заложить текущий позитив в стоимость.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал