Новости рынков |Европлан отчет по МСФО за I полугодие 2025: Чистая прибыль ₽1,88 млрд (–87,5% г/г) Чистая прибыль за II кв ₽0,5 млрд против ₽4,37 млрд годом ранее

- 20 августа 2025, 09:03

- |

ЛК «Европлан» (МосБиржа: LEAS), крупнейшая российская независимая автолизинговая компания, объявляет консолидированные финансовые результаты за первое полугодие 2025 года.

— Чистая прибыль составила 1,9 млрд руб. (-78% по сравнению с 6 мес. 2024). Такой результат связан со снижением спроса на рынке ввиду высокой ключевой ставки ЦБ РФ и вызреванием убытков по сделкам с низкими авансами, что привело к увеличению резервов до 12,7 млрд руб. в первом полугодии 2025 г.

— Лизинговый портфель составил 201,9 млрд руб. (-21% с начала 2025 года)

— Доля возвращенных предметов лизинга составила 6,4% валюты баланса

— Чистый процентный доход составил 11,9 млрд руб. (-0,4% по сравнению с 6 мес. 2024)

— Чистый непроцентный доход составил 8,4 млрд руб. (+20% по сравнению с 6 мес. 2024)

— Ожидаемая стоимость риска увеличилась до 7,8% и по-прежнему с запасом покрывается чистой процентной маржой в размере 10,2%

— Показатель отношения расходов к доходам (CIRTTM) составил 25,1% на 30.06.2025

( Читать дальше )

- комментировать

- 296

- Комментарии ( 0 )

Новости рынков |МТС-Банк отчет по МСФО за II кв 2025 года: Чистая прибыль за II кв ₽2,5 млрд (–36,1% г/г) Чистая прибыль за I полугодие ₽3,5 млрд (–55,4% г/г)

- 19 августа 2025, 09:55

- |

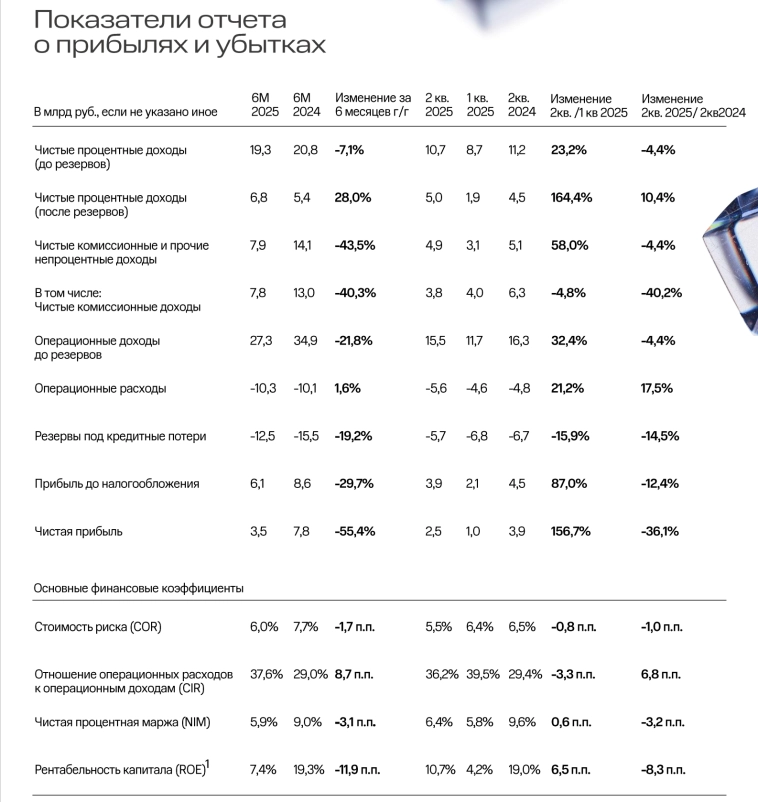

Чистая прибыль «МТС-Банка» по МСФО в 1 полугодии 2025 года снизилась до 3,46 млрд рублей с 7,77 млрд рублей годом ранее за аналогичный период. Об этом говорится в финансовой отчетности кредитной организации.

Чистый процентный доход «МТС-Банка» за январь-июнь сократился до 19,34 млрд рублей с 20,82 млрд рублей. Чистый процентный доход после резерва под ожидаемые кредитные убытки составили 6,84 млрд рублей против 5,35 млрд рублей ранее. Прибыль до налогообложения упала до 6 млрд рублей с 8,6 млрд рублей.

Чистая прибыль «МТС-Банка» во 2 квартале 2025 года снизилась до 2,49 млрд рублей с 3,9 млрд рублей. Чистый процентный доход составил 10,68 млрд рублей.

Источник: www.mtsbank.ru/investors-and-shareholders/reports/

Новости рынков |МТС отчет по МСФО за II кв 2025 года: Выручка ₽195,4 млрд (+14,4% г/г) OIBDA составила ₽72,7 млрд (+11,3% г/г) Чистый долг/LTM OIBDA составил 1,7 — отчет

- 19 августа 2025, 09:43

- |

ПАО «МТС» (MOEX: MTSS, МТС или Компания), цифровая экосистема, представляет финансовые и операционные результаты за второй квартал 2025 года.

— Выручка увеличилась на 14,4% год к году и составила 195,4 млрд рублей

— OIBDA увеличилась на 11,3% и составила 72,7 млрд рублей

— Чистый долг/LTM OIBDA составил 1,7

Во 2 кв. 2025 года консолидированная выручка Группы увеличилась на 14,4% год к году до 195,4 млрд руб. на фоне роста доходов базового телеком бизнеса и развивающихся направлений. OIBDA Группы в отчетном периоде выросла на 11,3% до 72,7 млрд руб. Хорошая динамика роста OIBDA связанна с оптимизацией операционных расходов и поддерживается доходами от услуг связи, рекламного сегмента и медиа направления. Чистая прибыль Группы за 2 кв. 2025 года составила 2,8 млрд руб. (-61,1% г/г) на фоне роста процентных расходов. Чистый долг МТС составил 430,4 млрд руб. Соотношение чистого долга к LTM OIBDA Группы уменьшилось на 0,1 по сравнению с уровнем на конец на конец 2 кв. 2024 года и составило 1,7.

( Читать дальше )

Новости рынков |Банк Санкт-Петербург отчет по РСБУ за июль 2025: Выручка ₽8,8 млрд (+20,4% г/г) Чистая прибыль ₽1,9 млрд (–58,4% г/г) Выручка за 7М ₽59,1 млрд (+14,3% г/г) Чистая прибыль за 7М ₽29,1 млрд (–1,1% г/г)

- 18 августа 2025, 09:42

- |

Банк «Санкт-Петербург» подводит итоги деятельности за июль 2025 года по РСБУ.

─ Чистый процентный доход составил 45.8 млрд рублей (+17.2% по сравнению с результатом за 7M 2024 года); в том числе 7.0 млрд рублей за Июль 2025 (+27.5% по сравнению с результатом за Июль 2025).

─ Чистый комиссионный доход составил 6.6 млрд рублей (без изменений по сравнению с результатом за 7M 2024 года); в том числе 0.9 млрд рублей за Июль 2025 (-24.5% по сравнению с результатом за Июль 2024).

─ Выручка составила 59.1 млрд рублей (+14.3% по сравнению с результатом за 7M 2024 года); в том числе 8.8 млрд рублей за Июль 2025 (+20.4% по сравнению с результатом за Июль 2024).

─ Операционные расходы за 7M 2025 составили 14.3 млрд рублей (+5.9% по сравнению с результатом за 7M 2024 года). Показатель Отношение издержек к доходам (CIR) за 7M 2025 составил 24.2%.

─ Расходы на резервы по кредитам за 7M 2025 составили 6.8 млрд рублей. Показатель Стоимость риска (CoR) за 7M 2025 составил 1.

( Читать дальше )

Новости рынков |Совкомбанк отчет по МСФО за I полугодие 2025 года: Чистая прибыль ₽17,5 млрд (−54,8% г/г) Выручка от регулярной деятельности ₽461 млрд (+45 % г/г) — отчет

- 15 августа 2025, 09:49

- |

ПАО «Совкомбанк» (тикер: SVCB) опубликовал консолидированную финансовую отчетность по МСФО за шесть месяцев, завершившихся 30 июня 2025 года.

Ключевые события периода

Апрель 2025: размещены 1,8 млрд акций допэмиссии для оплаты 90% сделки по приобретению Хоум Банка. Общее количество размещенных акций после допэмиссии — 22,5 млрд, включая 70 млн казначейских.

Май 2025: Совкомбанк получил субординированный депозит из ФНБ в размере 29,6 млрд руб. для финансирования строительства высокоскоростной магистрали Москва — Санкт-Петербург. Средства привлечены на льготных условиях (1 % годовых, срок до 2049 г.) в рамках программы размещения 300 млрд руб. ФНБ в нескольких крупнейших банках.

Июнь 2025: утверждены дивиденды в размере 7,9 млрд руб. (0,35 руб. на акцию), которые были выплачены в июле.

Финансовые показатели

Чистая прибыль: 17,5 млрд руб. (1П2024: 38,7 млрд руб.)

Регулярная прибыль: 17,1 млрд руб. (1П2024: 31,3 млрд руб.)

Нерегулярная прибыль: около нуля (1П2024: 7,4 млрд руб.)

( Читать дальше )

Новости рынков |Хэдхантер отчет по МСФО за II кв 2025 года: Выручка ₽10,14 млрд (+3,3% г/г) Скорр. чистая прибыль ₽4,9 млрд (+11,1% г/г) Скорр. EBITDA ₽5,33 млрд (+6,7% г/г) — отчет

- 15 августа 2025, 08:26

- |

Выручка

Во II квартале 2025 года консолидированная выручка Группы выросла на 3,3% по сравнению с аналогичным периодом 2024 года. Рост обеспечен главным образом:

увеличением средней выручки на клиента (ARPC);

консолидацией HRlink с IV квартала 2024 года;

высокими темпами роста сегмента HRtech.

EBITDA

Скорректированная EBITDA составила 5 334 млн ₽, что на 6,7% ниже показателя прошлого года. Рентабельность снизилась с 58,2% до 52,6% (–5,6 п.п.), что объясняется:

эффектом консолидации HRlink;

размытием маржинальности из-за роста доли HRtech;

замедлением темпов роста выручки.

При этом:

Рентабельность основного бизнеса — 56,6% (против 60,0% годом ранее).

Рентабельность HRtech — –12,9% (против –15,9% годом ранее).

Чистая прибыль

Скорректированная чистая прибыль снизилась на 11,1%, составив 4 909 млн ₽. Основная причина — замедление роста выручки.

( Читать дальше )

Новости рынков |Русал отчет по МСФО за I полугодие 2025 года: Чистый убыток составил $194 млн против чистой прибыли в $446 млн годом ранее

- 15 августа 2025, 07:15

- |

Скорректированный чистый убыток «Русала» по итогам января — июня 2025 года по международным стандартам финансовой отчетности (МСФО) составил $194 млн против чистой прибыли в $446 млн годом ранее. Об этом говорится в сообщении компании, опубликованном на Гонконгской фондовой бирже.

Скорректированная EBITDA за отчетный период снизилась на 4,8%, до $748 млн.

Маржинальность по скорректированной EBITDA уменьшилась до 9,9% против 13,8% годом ранее. Выручка за шесть месяцев увеличилась на 32% и составила $7,5 млрд.

В то же время чистый убыток компании достиг $87 млн против прибыли $565 млн в 2024 году. Прибыль до налогообложения снизилась на 82,8%, до $125 млн.

Русал в январе-июне 2025 года снизил производство алюминия на 1,7% по сравнению с показателем за аналогичный период прошлого года, до 1,924 млн тонн.

Продажи алюминия за отчетный период выросли в годовом выражении на 21,6%, до 2,3 млн тонн. Производство глинозема за отчетный период составило 3,4 млн тонн (+13,5%). Рост обусловлен приобретением 30% доли китайской HWNM и увеличением потребления на глиноземном заводе Aughinish.

( Читать дальше )

Новости рынков |X5 отчет по МСФО за I полугодие 2025 г.: Чистая прибыль ₽42,38 млрд (–21% г/г) Выручка ₽2,24 трлн (+21,2% г/г) Чистая прибыль за II кв ₽25,99 млрд (–20,3% г/г) Выручка за II кв ₽1,17 трлн (+21,6% г/г)

- 13 августа 2025, 09:46

- |

Результаты за I полугодие 2025 года:

Чистая прибыль: ₽42,38 млрд (–21% г/г)

Выручка: ₽2,24 трлн (+21,2% г/г)

EBITDA: ₽204,1 млрд (+2,3% г/г)

Рентабельность EBITDA: 9,1%

Результаты за II кв 2025 года:

Чистая прибыль: ₽25,99 млрд (–20,3% г/г)

Выручка: ₽1,17 трлн (+21,6% г/г)

EBITDA: ₽113,5 млрд (+4,5% г/г)

Рентабельность EBITDA: 9,7%

Игорь Шехтерман Генеральный директор Х5

Мы продолжаем стратегию роста, фокусируясь на развитии торговых сетей, масштабировании быстрорастущих направлений и монетизации инфраструктуры и клиентской базы. Во II квартале выручка выросла на 21,6% год к году, рентабельность скорр. EBITDA — 6,7%. Финансовые ориентиры на 2025 год сохраняются: рост выручки около 20% и EBITDA 6%+.

Сети «Пятёрочка», «Чижик» и «Перекрёсток» демонстрируют рост продаж и расширяют географию: пилотные phygital-магазины, новые точки в регионах, масштабирование кафе Select и развитие доставки. Цифровые бизнесы выросли на 49,4%, X5 остаётся лидером онлайн-продаж, развивает курьерскую доставку и рекламный бизнес X5 Media.

( Читать дальше )

Новости рынков |Промомед операционные результаты за I полугодие 2025 года: Выручка составила ₽13 млрд (+82% г/г) Компания подтверждает финансовый прогноз на 2025 год: рост выручки на 75% при рентабельности EBITDA 40%

- 12 августа 2025, 09:40

- |

ПРОМОМЕД объявляет операционные результаты Группы за шесть месяцев, закончившихся 30 июня 2025 г

ФИНАНСОВЫЕ ПОКАЗАТЕЛИ

- По данным управленческой отчётности, в 1 пг 2025 года выручка Компании выросла на 82%, до 13,0 млрд руб., по сравнению с 7,1 млрд руб. в 1 пг 2024 года.

- Доля выручки от реализации инновационных продуктов выросла до 60%, что на 3 п.п. выше, чем годом ранее (57% за 1 пг 2024 года).

- Доля препаратов Эндокринологического и Онкологического портфелей в выручке за 1 пг 2025 года выросла на 20 п.п. и составила 74% (54% за 1 пг 2024 года), что в первую очередь обусловлено выводом в рынок новых препаратов.

- Компания продолжает фокусироваться на самых перспективных сегментах фармацевтического рынка:

- В сегменте Эндокринология выручка за 1 пг 2025 года выросла на 118% по сравнению с 1 пг 2024 года и составила 4,8 млрд руб., в первую очередь за счет успешных продаж новых продуктов – Квинсента®, Велгия® и Тирзетта®.

( Читать дальше )

Новости рынков |Диасофт отчет по МСФО за I кв 2025 года: Выручка составила ₽2,4 млрд (+12% г/г) Чистая прибыль составила ₽252,9 млн — компания

- 12 августа 2025, 09:35

- |

ПАО «Диасофт» (далее – «Диасофт», «Компания», тикер – DIAS), лидирующий разработчик программного обеспечения для финансового сектора и других отраслей экономики, объявляет консолидированные неаудированные финансовые результаты за первый квартал 2025 финансового года (закончившийся 30.06.2025).

Основные финансовые показатели за 1 квартал 2025 финансового года:

Выручка составила 2,4 млрд рублей, увеличившись на 12% год к году.

Законтрактованная выручка достигла 23,9 млрд рублей, продемонстрировав рост на 23% по отношению к аналогичному периоду 2024 финансового года. Показатель отражает высокий спрос со стороны клиентов на продукты и услуги Компании.

EBITDA составила 421,3 млн рублей.

Рентабельность по EBITDA составила 17,6%.

Показатель EBITDAC составил 79,6 млн рублей.

Чистая прибыль составила 252,9 млн рублей.

Затраты на разработку программного обеспечения (R&D) по итогам 1 квартала 2025 финансового года составили 341,7 млн рублей и были направлены на запуск продуктовых решений для новых направлений бизнеса на рынке программного обеспечения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс