Новости рынков |Продолжение цикла смягчения ДКП важно для формирования ожиданий бизнеса. При этом ощутимый эффект для корпоративного сектора возможен только при более заметном снижении ставки в 2026 году — Ведомости

- 22 декабря 2025, 09:02

- |

Совет директоров Банка России на заседании 19 декабря снизил ключевую ставку на 50 базисных пунктов — до 16% годовых. Это уже пятое подряд смягчение денежно-кредитной политики, однако для бизнеса эффект от решения остается ограниченным. Несмотря на формальное продолжение цикла снижения, условия заимствований для компаний по-прежнему остаются жесткими, а инвестиционная активность — сдержанной.

ЦБ выбрал осторожный шаг на фоне ожиданий ускорения инфляции в январе из-за повышения НДС, роста инфляционных ожиданий и сохраняющегося давления со стороны дефицитного рынка труда. Регулятор также обеспокоен ускоряющимся кредитованием и тем, как экономика пройдет налоговые изменения. В этих условиях Банк России предпочел сохранить запас по ставке, чтобы избежать риска ее повторного повышения.

Для бизнеса такое решение означает, что стоимость заемных средств снижается крайне медленно. По оценке Минэкономразвития, более 70% корпоративных кредитов привязаны к ключевой ставке, поэтому даже небольшое снижение формально уменьшает процентную нагрузку. Однако при ставке 16% реальная стоимость заимствований остается высокой, особенно для компаний с высокой долговой нагрузкой и невысокими темпами роста выручки.

( Читать дальше )

- комментировать

- 216

- Комментарии ( 0 )

Новости рынков |Банки стараются удержать клиентов высокой доходностью по вкладам. Полноценное снижение ставок эксперты ожидают только в 2026 году, по мере дальнейшего смягчения политики ЦБ — Ведомости

- 22 декабря 2025, 07:37

- |

Снижение ключевой ставки ЦБ на 0,5 п. п. пока лишь ограниченно отражается на банковских продуктах. Крупнейшие игроки корректируют условия точечно, а рынок в целом остается в режиме ожидания.

Сбербанк объявил о снижении ставок по потребкредитам: с 22 декабря минимальная ставка по кредитам наличными составит 19,4% годовых. Сейчас минимальные условия — 19,9% для зарплатных клиентов и 21,9% для остальных заемщиков. Кроме того, с 25 декабря банк улучшит условия по рыночной ипотеке на объекты с витрины сервиса «Домклик»: минимальные ставки составят от 15,9% на первичном рынке и от 16,5% — на вторичном. Для сравнения, сейчас минимальные ставки находятся на уровне 17–17,4%. При этом условия по вкладам Сбербанк менять не планирует — доходность до 16% годовых сохранится как минимум до 5 января 2026 года.

ВТБ также снизил ставки по кредитам наличными для всех клиентов, максимальное снижение составило до 3 п. п., однако конкретные параметры банк не раскрывает. По данным сайта ВТБ, минимальная ставка может начинаться от 12,7% при подключении дополнительных услуг, но полная стоимость кредита достигает 23–43% годовых. По сберегательным продуктам банк изменений не объявлял.

( Читать дальше )

Новости рынков |Деловая Россия ждет снижение ставки ЦБ, однако для бизнеса важнее формирование ожиданий устойчивого снижения ставки в 2026г. при сохранении уровня регуляторных требований к эмитентам — Алексей Лазутин

- 19 декабря 2025, 08:52

- |

«Деловая Россия» прогнозирует снижение ключевой ставки Банка России на предстоящем заседании в пятницу, однако важнее для бизнеса формирование ожиданий устойчивого снижения ставки в 2026 году при сохранении текущего уровня регуляторных требований к эмитентам. Об этом РИА Новости заявил глава подкомитета по публичным рынкам капитала объединения Алексей Лазутин.

По его словам, эти два фактора — уровень ставки и предсказуемость регуляторной политики — будут закладываться бизнесом в инвестиционные стратегии на следующий год. Аналитики оценивают 2026 год как потенциально более позитивный для числа размещений акций и облигаций как крупных, так и средних компаний, готовых к выходу на рынок. В то же время ключевое значение при принятии решений о выходе на публичный рынок капитала будет иметь динамика регуляторной нагрузки на эмитентов.

Проект новых требований по раскрытию информации

Банк России подготовил проект изменений в регулирование раскрытия информации эмитентами эмиссионных ценных бумаг, направленных на повышение прозрачности первичных публичных размещений акций. Новые требования распространяются на все эмитенты, включая кредитные и некредитные финансовые организации. Проект планируется принять в первом квартале 2026 года, с вступлением в силу с 1 октября 2026 года.

( Читать дальше )

Новости рынков |Несмотря на рост инфляционных ожиданий до 13,7%, ЦБ скорее всего продолжит политику постепенного смягчения, учитывая баланс между поддержкой экономики и контролем инфляции — Ведомости

- 18 декабря 2025, 09:51

- |

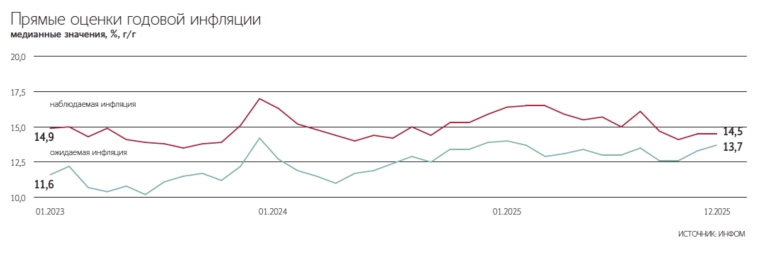

По данным опроса ООО «ИнФОМ» по заказу Банка России, медиана ожидаемого роста цен в следующие 12 месяцев увеличилась с 13,3% в ноябре до 13,7% в декабре 2025 г. Основной вклад внесли респонденты без сбережений: их ожидания поднялись на 0,9 п. п. до 14,6%, тогда как у тех, кто имеет сбережения, показатель остался на уровне 12,3%.

Наблюдаемая инфляция в декабре зафиксирована на уровне 14,5%, без значительных изменений к ноябрю. Среди участников сбережениями она составила 13,1%, без сбережений – 15,6%. Рост инфляционных ожиданий связан с повышением НДС (с 20 до 22%), увеличением утильсбора, ростом цен на бензин и сезонными факторами.

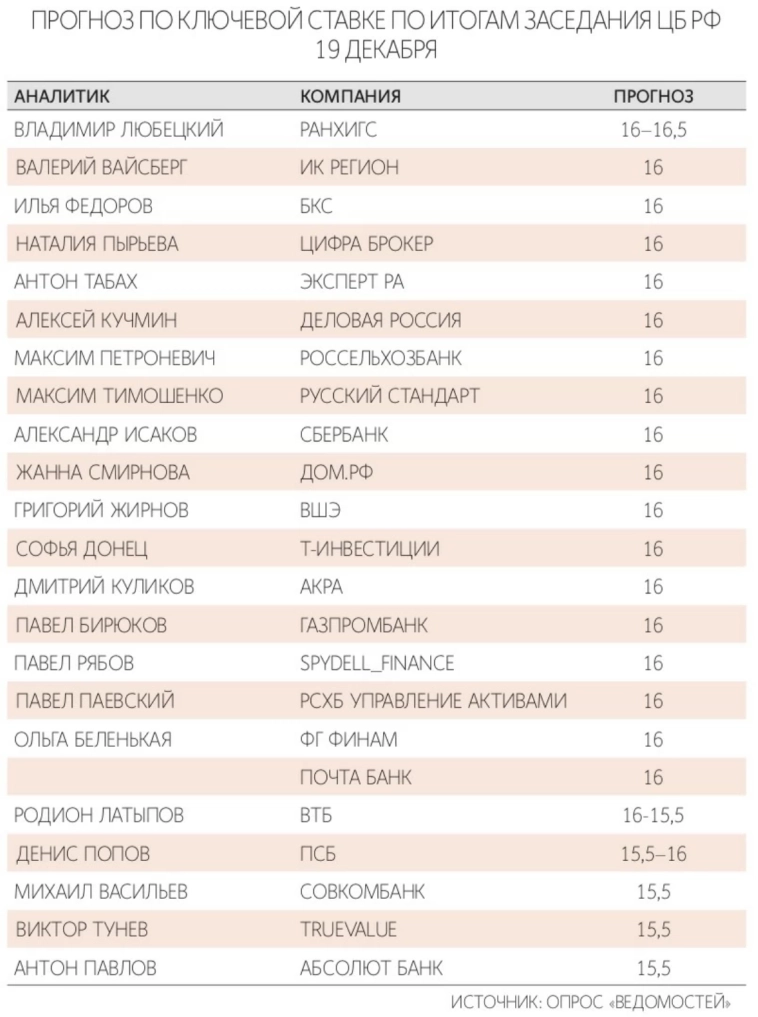

Большинство аналитиков (17 из 23) ожидают дальнейшего снижения ставки на заседании 19 декабря на 50 б. п. до 16%, некоторые прогнозируют снижение до 15,5%, а часть экспертов считает возможным сохранение текущего уровня. Экономисты отмечают, что рост инфляционных ожиданий ограничивает радикальные шаги ЦБ, делая вероятным умеренное смягчение на 50 б. п.

( Читать дальше )

Новости рынков |ЕАБР ожидает ослабления обменного курса рубля в среднем до ₽97 за доллар на конец 2026 года в условиях пониженных цен на нефть и постепенного снижения ставок и сокращения валютных продаж ЦБ — ТАСС

- 18 декабря 2025, 09:25

- |

Евразийский банк развития (ЕАБР) ожидает ослабления курса российского рубля в среднем до 97 рублей за доллар к концу 2026 года на фоне снижения мировых цен на нефть, постепенного снижения процентных ставок и сокращения валютных продаж со стороны Банка России. Это следует из макропрогноза, с которым ознакомился ТАСС.

Аналитики банка отмечают, что устойчивое предложение валюты от экспортеров до сих пор поддерживало стабильность на рынке. Однако падение нефтяных цен привело к сокращению поступлений иностранной валюты, а высокие ставки ранее способствовали укреплению рубля: в октябре 2025 года курс национальной валюты укрепился более чем на 20% по сравнению с декабрем 2024 года. По прогнозу ЕАБР, к концу 2025 года рубль составит около 81 рубля за доллар, а средний курс за 2026 год — около 94 руб./$.

Снижение курса будет поддерживаться прекращением продаж иностранной валюты из Фонда национального благосостояния (ФНБ), которые в 2025 г. составили 1,2 трлн рублей, а также постепенным снижением доходности рублевых активов на фоне снижения ключевой ставки. По оценке ЕАБР, номинальное ослабление рубля в последующие годы превысит инфляционную разницу между Россией и внешним миром, что постепенно нивелирует накопленное в 2025 г. укрепление.

( Читать дальше )

Новости рынков |Рынок публичных размещений в России в 2026 году может привлечь до ₽300 млрд на фоне снижения ставки и усиления защиты инвесторов — исследование инвестбанка Синара

- 18 декабря 2025, 07:59

- |

Снижение ключевой ставки и меры по защите инвесторов от завышенных оценок способны перезапустить рынок публичных размещений акций в России в 2026 году. Такой вывод делает старший аналитик инвестбанка «Синара» Мария Лукина в исследовании, с которым ознакомились «Ведомости». По ее оценке, при благоприятных макроусловиях объем привлечения может приблизиться к 300 млрд руб.: до 100 млрд руб. — в рамках 10–15 IPO и около 200 млрд руб. — в 2–3 SPO компаний с государственным участием.

По мере смягчения денежно-кредитной политики акции вновь становятся более привлекательными по сравнению с консервативными инструментами. Банк России уже четыре заседания подряд снижал ключевую ставку — с 21% до 16,5%, а большинство опрошенных экспертов ожидают ее дальнейшего уменьшения до 16% к концу года. В среднем в 2026 году ставка, по прогнозу ЦБ, составит 13–15% годовых, что создает более комфортную среду для выхода компаний на рынок.

( Читать дальше )

Новости рынков |Инфляция в России по итогам текущего года снизится до 5,7%, что станет самым низким показателем за последние пять лет — аналитики Сбера — Ведомости

- 15 декабря 2025, 09:32

- |

Инфляция в России по итогам текущего года снизится до 5,7%, что станет самым низким показателем за последние пять лет, следует из доклада Центра макроэкономических исследований «Сбера» «Инфляция 2026: приближаясь к цели». Для сравнения: в 2024 году рост цен составлял 9,5%, что подчеркивает выраженный дезинфляционный тренд.

Снижение инфляции фиксируется по широкому кругу товаров и услуг. Темпы роста цен замедлились в 56 из 79 товарных групп, которые формируют около 60% потребительской корзины. Оставшиеся 40% в основном представлены тарифными и акцизными позициями — ЖКУ, транспортом, топливом, алкоголем и табаком, где давление на цены сохраняется.

Аналитики ЦМИ отмечают резкое торможение текущей ценовой динамики. Недельные темпы ИПЦ за год снизились в пять раз: скользящий четырехнедельный показатель упал с 0,2% в октябре до 0,08% к середине декабря, тогда как год назад он составлял 0,43%. Причем замедление носит устойчивый характер — базовая и медианная инфляция также заметно снизились.

( Читать дальше )

Новости рынков |17 из 23 опрошенных экспертов ожидают снижения ключевой ставки ЦБ 19 декабря на 50 б.п. до 16% — опрос Ведомостями

- 12 декабря 2025, 07:36

- |

Большинство опрошенных «Ведомостями» экономистов (17 из 23) прогнозируют, что Банк России 19 декабря снизит ключевую ставку на 50 б. п. — до 16%. Три эксперта ожидают более глубокого смягчения на 1 п. п. (до 15,5%), ещё трое предполагают сохранение ставки на уровне 16,5% или снижение до 16%. На прошлой встрече 24 октября ЦБ уже понизил ставку на 50 б. п. — до 16,5%, что стало четвёртым снижением подряд.

Регулятор сохраняет нейтральный сигнал, предупреждая: в конце 2025 — начале 2026 года инфляция временно ускорится из-за разовых факторов, включая повышение НДС до 22%. После их исчерпания инфляция снова замедлится.

Инфляция и ожидания населения и бизнеса

Оценка роста цен населением в ноябре выросла до 14,5%, инфляционные ожидания на три месяца — до 13,3%. Бизнес также ожидает дальнейшего повышения цен. Набиуллина подчёркивает, что высокая разница между ставкой и инфляцией удерживает ожидания в рамках и стимулирует сбережения.

По данным Росстата, инфляция в ноябре замедлилась до 0,42%, а годовой показатель снизился до 6,64%. Основной вклад внесло продовольствие. С начала года ИПЦ вырос на 5,25%.

( Читать дальше )

Новости рынков |Несмотря на замедление инфляции в РФ до 6,64%, аналитики ожидают жесткую политику ЦБ как минимум до 2028 год — Ъ

- 11 декабря 2025, 07:34

- |

Годовая инфляция в России в ноябре снизилась до 6,64% после 7,71% в октябре, сообщил Росстат. Месячный рост цен также замедлился — до 0,42%. Основной вклад вновь внесли продовольственные товары, подорожавшие на 0,69%. Услуги прибавили 0,36%, непродовольственные товары — 0,16%.

Сезонно-сглаженные показатели подтверждают разворот инфляционной траектории. По расчетам Райффайзенбанка, месячная инфляция в годовом выражении упала до 2,9% после 5,6% в октябре. Аналитики Банка России также фиксируют: текущие темпы прироста цен уже ниже уровня, совместимого с целью 4%. При этом ЦБ подчеркивает, что давление на цены исходит со стороны предложения, тогда как вклад спроса остается умеренным.

В экономике заметны признаки охлаждения: оперативные данные за ноябрь указывают на более слабую динамику выпуска, а рост зарплат постепенно замедляется. Кредитный импульс остается отрицательным (–4,1% ВВП), снижая влияние кредитного канала на спрос. Тем не менее отдельные экономисты считают, что ускорение кредитования не противоречит снижению инфляции в 2026 году и не указывает на перегрев.

( Читать дальше )

Новости рынков |Аналитики отмечают ухудшение части финансовых показателей крупнейших публичных компаний из топ-50 — исследование АКРА — Ведомости

- 21 ноября 2025, 07:41

- |

Аналитики отмечают ухудшение части финансовых показателей крупнейших публичных компаний из топ-50. Наиболее заметна динамика процентной нагрузки: отношение процентных платежей к выручке достигло 7,5% в первом полугодии 2025 г., тогда как в 2024 г. показатель был 5,2%, а в 2023 г. — 3,5%. Рост объясняется подорожанием кредитов на фоне высоких рыночных ставок. Несмотря на начало смягчения денежно-кредитной политики, в 2026 г. показатель, по оценке АКРА, останется высоким и будет зависеть от траектории ключевой ставки.

Снижается и маржа чистой прибыли: с 10% в 2023 г. до 9,6% в 2024 г. и 8,4% в первом полугодии 2025 г. На прибыльность давят не только высокая стоимость заемных средств, но и рост иных расходов.

Долговая нагрузка (отношение долга к операционному денежному потоку до процентов и налогов) достигла 2,1х в 2024–2025 гг. Показатель выше уровней 2022–2023 гг. (1,5х и 1,9х), но пока ниже пикового значения 2020 г. — 2,7х. Рентабельность по операционному денежному потоку снизилась до 23% против 24% годом ранее и более 26% в 2021–2023 гг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс