Блог им. Dolgosrok |БПИФ на флоутеры 02.02.2024

- 02 февраля 2024, 15:46

- |

БПИФ на флоутеры

УК «Первая» 31 января запустила БПИФ на облигации с переменным купоном (флоутеры), тикер — SBFR. Размер купона по этим бумагам привязан к ключевой ставке или ставке денежного рынка RUONIA.

Согласно правилам фонда не менее 80% портфеля должны составлять ОФЗ-ПК и корпоративные флоутеры. Остальные средства могут быть размещены в РЕПО по усмотрению управляющей компании.

Очевидно, что цель фонда — привлечение внимания консервативных инвесторов. Но условия, которые предлагает УК, мягко говоря, непривлекательные. Комиссия за управление, комиссии спецдепозитария и регистратора и прочие расходы составляют 0.6%, 0.1% и 0.1% соответственно. Итого: 0.8% в год.

Может быть высокая комиссия — плата за повышенную доходность? Если выполнить несложные манипуляции, а именно посмотреть ключевой информационный документ о паевом инвестиционном фонде и узнать состав активов, то сомнений в отсутствии привлекательности данного инструмента остаться не должно. По состоянию на 29.01.2024 года в состав портфеля фонда включены следующие позиции:

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. Dolgosrok |Новости Минфина 30.01.2024

- 30 января 2024, 11:43

- |

Новости Минфина

«Министерство финансов Российской Федерации информирует, что с 31 января 2024 г. на аукционах Минфина России будут доступны облигации федерального займа с постоянным купонным доходом (ОФЗ-ПД) дополнительных выпусков № 26219RMFS (с погашением в сентябре 2026 г.), № 26226RMFS (с погашением в октябре 2026 г.) и № 26207RMFS (с погашением в феврале 2027 г.) в объеме до 100,0 млрд. рублей по номинальной стоимости каждый.»

Минфин не хочет занимать длинный долг под высокую ставку, поэтому взял на вооружение практики американских коллег по выпуску коротких заимствований, которые пользуются спросом благодаря премии к рынку. Будет ли Минфин РФ давать премию — вопрос. Но после объявления новости, котировки на коротком конце кривой снизились. Учитывая, что абсолютное большинство корпоративного долга размещается на срок до 3-4х лет, активные действия Минфина могут привести к росту доходностей на всем рынке.

Ещё из интересного: по ОФЗ-ПК 29006 устанавливается купон на следующий период в размере 14.56%. Однако торгуется выпуск уже почти по 101% от номинала. Тем не менее потенциальная доходность на горизонте года составит около 14-15% в зависимости от динамики ставки. Оптимистичный сценарий (т.е. доходность 15% и выше) вполне реалистичен. Да и недавнее заявление председателя ЦБ Э. Набиуллиной в подтверждение:

( Читать дальше )

Блог им. Dolgosrok |Ценовой диапазон IPO Делимобиля (MOEX: DELI) 29.01.2024

- 29 января 2024, 12:06

- |

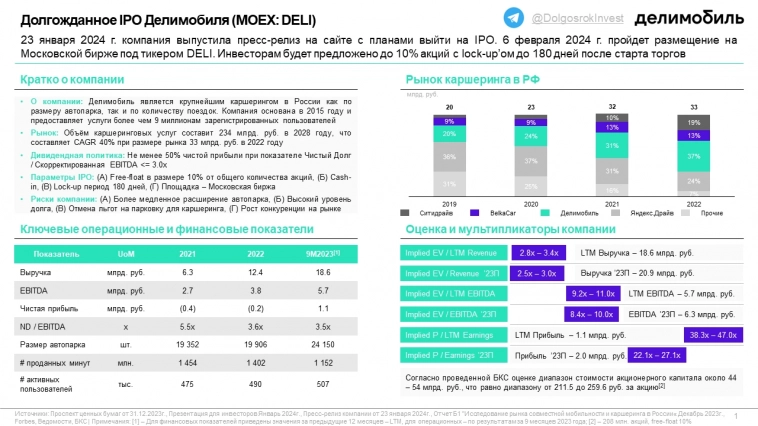

Ценовой диапазон IPO Делимобиля (MOEX: DELI)

Сегодня компания объявила ценовой диапазон на предстоящее размещение и дополнительные параметры IPO.

• Индикативный ценовой диапазон: 245 — 265 руб.

• Капитализация при текущей оценке: 39.2 — 42.4 млрд. руб.

• Базовый размер IPO: не более 3 млрд. руб.

• Заявки: сбор с 29 января и предварительно завершается 5 февраля

• Механизм стабилизации: 15% от размера предложения и будет действовать в течение 30 дней

• Старт торгов: не позднее 7 февраля 2024 года под тикером DELI и ISIN RU000A107J11

В этой связи мы пересчитали мультипликаторы, которые отражают оценку на текущий уставной капитал размером 160 млн. акций.

• EV / Revenue 2.6x – 2.7x (LTM); EV / Revenue 2.3x – 2.4x (‘23)

• EV / EBITDA 8.4x – 8.9x (LTM); EV / Revenue 7.6x – 8.1x (‘23)

• P / E 34.1x – 36.9x (LTM); P / E 19.7x – 21.3x (‘23)

Кроме того, компания утверждает, что в результате раннего маркетинга

( Читать дальше )

Блог им. Dolgosrok |IPO Делимобиля: Краткий разбор перед выходом на Мосбиржу 28.01.2024

- 28 января 2024, 16:50

- |

Первое упоминание о планах IPO отходит к 2019 г. в рамках сообщения Bloomberg о намерениях от Винченцо Трани. Проведение IPO таргетировалось не позднее 2021 г. при этом в планах было привлечение более $300 млн. за счет продажи до 40% компании. С этой целью была даже проведена встреча с инвесторами США, которую организовали Sber CIB и BofA.

Винченцо сказал – Винченцо почти сделал: в октябре 2021 г. компания подала документы для IPO в Комиссию по ценным бумагам и биржам США (SEC). Совместными букраннерами размещения выступали BofA Securities, Citigroup Global Markets, «ВТБ Капитал», а также Renaissance Securities, Sber CIB, Banco Santander и «Тинькофф». В рамках звонка с инвесторами один из организаторов размещения – «Ренессанс Капитал» – озвучил оценку в $0.7-1.1 млрд. при целевом привлечении $270 млн. Цифры вполне соответствуют реальности с учетом приобретения в июне 2021 года 13.4% компании Delimobil Holding S.A. за $75 млн. при оценке $560 млн.

( Читать дальше )

Блог им. Dolgosrok |Валютный депозит 24.01.2024

- 24 января 2024, 12:14

- |

Валютный депозит

В сложившихся условиях российские инвесторы в большинстве своем не имеют возможности инвестировать в валюту и валютные инструменты. А те кто имеют такую возможность через российский контур или некоторых иностранных брокеров (но без ВНЖ или паспорта другой страны) подвержены санкционным рискам с далеко не нулевыми перспективами блокировки активов. Поэтому остаётся искать наименее подверженные риску возможности внутри России, которых не так много. Основные — валютные депозиты, юаневые и замещающие облигации. По валютному депозиту можно найти 3-4% доходности в зависимости от валюты и условий. Подробнее со ставками и предложениями можно ознакомиться на сайтах-агрегаторах. Юаневые облигации с учётом инвестиций в компании с инвестиционным рейтингом (не Сегежу) могут дать 4-6%, замещающие — 5-7%, что несмотря на перспективы, согласно консенсусу, девальвации рубля на фоне 15% в рублях довольно немного.

Однако любые ограничения и проблемы — это ещё и возможности для тех, кто постоянно ищет.

( Читать дальше )

Блог им. Dolgosrok |Фандинг вечных фьючерсов 23.01.2024

- 23 января 2024, 11:20

- |

Фандинг

Самый главный вопрос (подводный камень) про вечные фьючерсы, который беспокоит многих инвесторов — фандинг. Поэтому поговорим подробнее об этом понятии и посмотрим статистику за последний год, т.к. теория теорией, а на практике часто бывает по-другому.

Фандинг (англ. funding – финансирование) – механизм балансировки цен на бессрочные фьючерсы. Балансировка нужна, чтобы цена бессрочных контрактов не расходилась с ценами базовых активов на спотовом рынке.

Механизм работы

В случае отклонения цены фьючерса от цены базового актива накопленная разница выплачивается одному из участников сделки (лонгисту или шортисту). Если фандинг положительный, он списывается у покупателей контракта и начисляется продавцам. Если фандинг отрицательный, он списывается у продавцов контракта и начисляется покупателям.

Положительная ставка финансирования (фандинг выше 0) означает, что цена на фьючерс выше спотовой (перевес вверх). Биржа начинает собирать с лонгистов процент и отчислять его шортистам.

( Читать дальше )

Блог им. Dolgosrok |Вечный фьючерс на валюту 23.01.2024

- 23 января 2024, 11:18

- |

Вечный фьючерс на валюту

В условиях санкционного давления, блокировок активов и возможных ограничений на НКЦ традиционные способы инвестирования в валюту, в основном покупка безналичной валюты, несут повышенные риски. Кроме этого, спектр валютных инструментов заметно снизился в виду последних санкций на СПб Биржу, что заметно ограничивает возможности получения дохода в валюте. Поэтому актуальным становится следующий вопрос: как защититься от девальвации с минимально возможными инфраструктурными рисками? На наш взгляд, после долгих исследованний возможных подводных камней, наилучший и наиболее безопасный способ инвестирования в валюту сегодня — покупка вечного фьючерса.

Что это такое?

Для начала необходимо вкратце сказать несколько слов про фьючерсы в целом. Итак фьючерсы — инструменты срочного рынка, торговля которыми возможна только после прохождения тестирования Банка России, производные инструменты, в основе которых лежит базовый актив (индекс, валюта, сырье и др.). Фьючерсы могут нести повышенные риски, т.к. дают возможность маржинальной торговли.

( Читать дальше )

Блог им. Dolgosrok |БПИФ "Ликвидность.Юань" 18.01.2024

- 18 января 2024, 18:36

- |

БПИФ «Ликвидность.Юань»

Фонды ликвидности в прошлом году приобрели широкую популярность среди розничных инвесторов, которые в подавляющем большинстве не имеют доступ к сделкам РЕПО, но хотят размещать деньги на денежном рынке с минимальными рисками, высокой ликвидностью и в текущих условиях высокой доходностью. На этом фоне в конце декабря ВИМ Инвестиции запустили новый БПИФ с возможностью инвестировать в РЕПО в юанях. Фонд сразу вызвал интерес со стороны розничных участников. Дополнительный ажиотаж привлек резкий рост стоимости пая с момента запуска биржевых торгов 27 декабря — на 1.9%. Довольно много для валютного инструмента за неполный месяц. Поэтому разбираемся.

Как всегда основной вопрос заключается в доходности. На него УК отвечает в презентации к БПИФУ (прилагается ниже): представлена динамика однодневного РЕПО в юанях, начиная с 26.09.2022. Накопленная доходность с тех пор (за 1 год и 3 месяца) — около 1.8%. Самостоятельный расчет показал аналогичные цифры. Итого ожидаемая доходность составляет 1.45% годовых, из которых УК заберет 0.5% за управление. Инвестору остаётся 1%.

( Читать дальше )

Блог им. Dolgosrok |Необычный "флоутер" от Альфа-банка 16.01.2024

- 16 января 2024, 12:03

- |

Облигации. Необычный «флоутер» от Альфа-банка

Сегодня, 16 января, Альфа-банк начнет размещение выпуска 3-летних облигаций серии 001Р-11 объемом 1 млрд рублей.

Ставка 1-го купона установлена на уровне 12.9% годовых. Ставки 2-12-го купонов будут рассчитываться по формуле: наибольшее значение между 12.9% и разницей между 25.9% и средним значением ключевой ставки ЦБ. Купоны квартальные.

Что это значит?

Для начала в целях упрощения восприятия запишем расчет купона в виде функции: max(12.9; 25.9 — средняя КС). Исходя из заданных условий, получается, что нижняя планка купона установлена на уровне 12.9% — ниже не будет. А вот выше может. Но в отличие от классических флоутеров купон по новому выпуску Альфа-банка будет расти при снижении ставки. Такой обратный флоутер выходит.

Тем не менее правильнее новый выпуск называть облигацией со структурным доходом. При ставке 13% и выше это скорее фикс с постоянным купоном равным 12.9%, при снижении ставки ниже 13% будут одновременно расти и купон и тело. Т.е. гарантированная доходность (при допущении, что с Альфа-банком ничего не случится) составит 12.9%, но при реализации оптимистического сценария доходность будет выше.

( Читать дальше )

Блог им. Dolgosrok |Почему линкеры не были привлекательными в 2023 году? 12.01.2024

- 12 января 2024, 15:07

- |

Линкеры

Ранее писали подробнее о характеристиках инструмента, сегодня обсудим детальнее, почему линкеры оказались не лучшим вложением в прошлом году:

Линкеры – вид облигаций, обычно суверенных, с постоянным купоном, но с индексируемым номиналом на величину инфляции. Линкеры помогают защитить деньги от обесценения на длительном горизонте.

Несмотря на то, что инструмент позиционируется как защитный в условиях инфляции, в этом году доходность оказалась на уровне длинных ОФЗ (1-2%). Основная причина — процентный риск, который ранее не считался актуальным для облигаций подобного типа. Но, как оказалось, имеет место быть.

Почему это произошло? Практика ЦБ прошлых лет подразумевала превышение ключевой ставки над уровнем инфляции за последние 12 месяцев на 2-3%. В этом сценарии рост тела линкера на величину инфляции с 3х-месячным лагом и премия (купон) в размере 2.5% оправдывали спред к ставки к инфляции.

В этом году ЦБ реагировал на текущую инфляцию — инфляцию за последние месяцы (обычно 3 месяца), приведённую к годовому значению с сглаживанием на сезонность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс