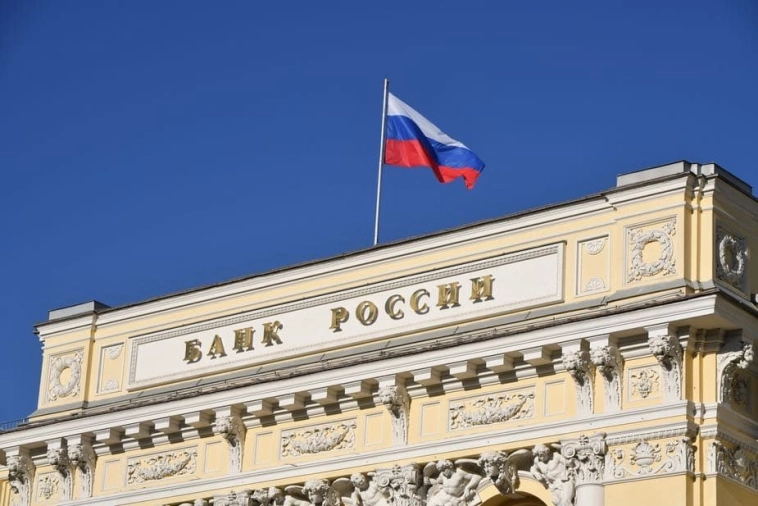

Блог им. ChuklinAlfa |Так говорит Набиуллина…

- 06 июня 2025, 17:25

- |

Что сказала нам Наби по итогам пресс-конференции? Собрал для вас ключевые тезисы, чтобы понимать, чего ждать от ЦБ далее.

1. На столе было сохранение ключевой ставки и ее снижение на 50 или 100 базисных пунктов, более существенные шаги не рассматривались

Это хорошо, значит, что цикл повышения ставки точно прекратился. Вопрос только теперь – дальше будут снижать на каждом заседании или сохранят ставку на уровне 20% до осени. Следующее заседание, напомню – 25 июля, почти два месяца. Кроме того, 20 июня нас ожидает резюме обсуждения ставки, где, как я ожидаю, оценят, насколько эффективным оказалось снижение ставки прямо сейчас.

2. Многие из тех членов Совета директоров, кто выступал за сохранение ключевой ставки на прежнем уровне сейчас, допускали ее снижение в июле

Таким образом, это «колеблющиеся» члены СД, которые в июле могут склониться однозначно к снижению ключа. Это прям знаковая тенденция.

3. Сегодняшнее решение находится в рамках апрельского прогноза ЦБ по ключевой ставке

( Читать дальше )

- комментировать

- 5.2К | ★1

- Комментарии ( 13 )

Блог им. ChuklinAlfa |Похоже, что надежды на снижение ставки становятся всё более реальными...

- 04 июня 2025, 20:27

- |

Инфляция в России с 27 мая по 2 июня 2025 года составила 0,05% после 0,06% с 20 по 26 мая, 0,07% с 13 по 19 мая, 0,06% с 6 по 12 мая и 0,03% с 29 апреля по 5 мая.

С начала месяца рост цен ко 2 июня составил 0,01%, с начала года — 3,39%.

Интерфакс пишет:

ЦБ перед июньским заседанием совета директоров рассмотрит новые данные, варианты решения по ключевой ставке и сигналу будут более разнообразными, чем в апреле, заявил на прошлой неделе зампред Банка России Филипп Габуния на пресс-конференции, посвященной публикации обзора финансовой стабильности.

«Мы будем рассматривать все данные, вновь поступившие. Сегодня ситуация поменялась несколько, появилось много всего, что нам будет интересно обсудить. Думаю, варианты решения как по ставке, так и по сигналу у нас будут даже более разнообразными, чем в апреле», — заявил Габуния.

Похоже, что надежды на снижение ставки становятся всё более реальными...

Уважаемые коллеги, приглашаю в телеграм-канал, в котором я разбираю финансовые отчёты, анализирую бизнес компаний, а также даю комментарии и отвечаю на ваши вопросы https://t.me/+qKgMZlaTaqZlN2Iy

( Читать дальше )

Блог им. ChuklinAlfa |ЦБ РФ: выбор между двух зол

- 04 июня 2025, 13:15

- |

Вчера министр экономического развития РФ Максим Решетников в Совфеде заявил:

Экономика сейчас вошла в период охлаждения после высоких темпов роста в предыдущие два года. Видим, все больше отраслей реального сектора показывают падение выпуска. Замедляются темпы роста потребительского спроса. При этом прирост доходов населения продолжает уходить в сбережения, а не на потребительский рынок. Статистика показывает ощутимое замедление инфляции.

Также он отметил, что экономика вошла в период охлаждения после высоких темпов роста предыдущие годы. И сейчас очень важно грамотно выйти из охлаждения, своевременно смягчив ДКП, чтобы в перспективе сохранить целевые темпы роста ВВП РФ в 3%.

По его словам,ужесточение ДКП и методы банковского регулирования привели к сжатию кредитования, в результате чего сократился спрос на инвестиционную продукцию – прежде всего на продукцию машиностроения, спецтехнику, грузовой, легкий коммерческий автотранспорт и автобусы.

Собственно, это то, о чём мы с вами много раз говорили. Падение спроса на транспорт мы видели на примере разбора отчёта Европлана ( smart-lab.ru/blog/1161215.php ): лизинг сжался более чем в 2 раза.

( Читать дальше )

Блог им. ChuklinAlfa |Куда инвестировать прямо сейчас?

- 03 июня 2025, 18:37

- |

Мы находимся на распутье: 6 июня ЦБ РФ либо сохранит ставку на уровне 21% (и тогда велик риск скатывания в рецессию), либо снизит (после чего начнётся длительный цикл снижения ставки с риском возникновения инфляционной спирали). Выбор непростой.

Такой же непростой выбор лежит перед инвесторами: куда сейчас инвестировать – совершенно непонятно. Но давайте попробуем разобраться.

Я исхожу из следующих постулатов:

- ЦБ перейдёт к снижению ключа уже этим летом – не факт, что в июне, но в июле-августе точно

- военные действия с нами надолго – как минимум, до зимы, далее либо временное, либо постоянное перемирие

- при снижении ключа мы не упадём в инфляционную спираль, а экономика начнёт «перезапускаться»

- на фоне побед нашей армии и выхода переговорного трека на благоприятную траекторию правительство начнёт сокращать бюджетный импульс

- цена на нефть будет выше 60 долларов за баррель

- доллар останется в диапазоне 75-85 рублей

( Читать дальше )

Блог им. ChuklinAlfa |Признаки возможного снижения ключевой ставки:

- 28 мая 2025, 17:12

- |

По поводу грядущего заседания по ключевой ставке. Понятно, что уже прям многие блогеры и аналитики уже опубликовали своё мнение и высказали своё веское «вя», но и я скажу. Тем более, что у аналитиков начинается лето, скоро все они поедут на деревню к дедушке и объём прогнозов резко сократится.

На самом деле признаков возможного снижения ключевой ставки уже порядочно. Перечислю их:

1) Рекордное сжатие объёма кредитования бизнеса

Так, в апреле рублевое кредитование нефинансового бизнеса выросло на 942 млрд рублей или 1,41% м/м, что вроде бы как неплохо. Но этот месяц аномальный, т.к. за последние 6 месяцев среднемесячный прирост составил всего 387 млрд или 0,59% (минимум за 4 года). Для сравнения: за предыдущие полгода средний темп прироста составлял 2,42%.

Ещё хуже ситуация в финансовом бизнесе. В апреле кредитование снизилось на 1,14% м/м, с начала года – на 0,7%. Т.е. тут роста нет от слова совсем.

😱Сокращение кредитования – это сокращение инвестиций, поджимание расходов и повышение цен на отпускную продукцию, чтобы компенсировать растущие расходы, налоги, а также падение спроса. В итоге мы имеем рост инфляции при снижении развития. Хотя должно быть наоборот.

( Читать дальше )

Блог им. ChuklinAlfa |Полезные ТОПы и самые важные материалы прошедшей недели:

- 12 мая 2025, 10:11

- |

Полезные ТОПы:

ТОП-5 кандидатов на банкротство в 2024 году — smart-lab.ru/blog/1079232.php и smart-lab.ru/blog/1080626.php

ТОП-7 коротких доходных облигаций — smart-lab.ru/blog/1118700.php

ТОП-10 лучших акций для долгосрочного портфеля — smart-lab.ru/blog/1120585.php

ТОП-10 дивидендных акций на 2025 год — smart-lab.ru/blog/1127059.php

ТОП-10 замещающих квазивалютных облигаций — smart-lab.ru/blog/1144200.php

Самые важные материалы прошедшей недели:

Газпром: надежда забрезжила? — smart-lab.ru/blog/1149614.php

Мы на пороге глобального шухера? — smart-lab.ru/blog/1150953.php

Х5: а где иксы-то? — smart-lab.ru/blog/1151378.php

Аренадата сломалась? — smart-lab.ru/blog/1151874.php

Данные по инфляции — огонь! — smart-lab.ru/blog/1152085.php

Как не купить откровенный мусор — smart-lab.ru/blog/1152260.php

Предыдущий дайджест (там тоже много интересного) — smart-lab.ru/blog/1149583.php

( Читать дальше )

Блог им. ChuklinAlfa |Данные по инфляции – огонь!

- 08 мая 2025, 11:28

- |

Согласно официальным данным, инфляция в РФ с 29 апреля по 5 мая составила 0,03% против 0,11% неделей ранее. С начала месяца рост цен к 5 мая составил 0,02%, с начала года — 3,22%.

В целом мы уже видели тренд на замедление инфляции:

- 0,16% с 1 по 7 апреля

- 0,11% с 8 по 14 апреля

- 0,09% с 15 по 21 апреля

- 0,11% с 22 по 28 апреля

Таким образом, годовая инфляция в стране на 5 мая замедлилась до 10,21% с 10,34% на 28 апреля (после также 10,34% на конец марта).

Индекс облигаций уже отреагировал на эту новость ростом, акции тоже начинают подтягиваться.

Данные подтверждают, что высокая ключевая ставка действует на инфляцию, замедляя её. И учитывая нейтральный сигнал Центробанка («Дальнейшие решения по ключевой ставке будут приниматься в зависимости от скорости и устойчивости снижения инфляции и инфляционных ожиданий»), а также таргеты ЦБ РФ по инфляции и ключевой ставке к концу года – мы можем ожидать снижения ключа уже на ближайшем (июньском) заседании.

( Читать дальше )

Блог им. ChuklinAlfa |ТОП-10 доходных и надёжных замещающих облигаций

- 21 апреля 2025, 13:59

- |

Последнюю такую подборку я делал больше года назад. Давайте обновим. Я не стал делать разделения по срокам и валютам, как в прошлый раз – просто дал ТОП-10 самых доходных замещаек с надёжным рейтингом (в основном – A и выше, но две самые доходные имеют рейтинг BB и BBB). Погнали!

10. НОВАТЭК 001P-02 (RU000A108G70)

- Доходность к погашению – 6,5%

- Валюта – USD

- Купон – 6,25%

- Выплаты – ежеквартальные

- Погашение – 16.05.2029

Классическая долгосрочная замещайка для тех, кто готов долго и терпеливо ждать. Номинирована в долларах, так что при ослаблении рубля даст дополнительный профит. В целом – неплохой вариант для консерваторов, которые хотят «купить и забыть». Надёжность эмитента очень высокая.

9. ЕвразХолдинг Финанс 003P-03 (RU000A10B3Z3)

- Доходность к погашению – 6,7%

- Валюта – USD

- Купон – 9,5%

- Выплаты − ежемесячные

- Погашение – 08.03.2027

Облигация от владельца Русала и Распадской.

( Читать дальше )

- комментировать

- 13.1К |

- Комментарии ( 5 )

Блог им. ChuklinAlfa |Что будет со ставкой на ближайшем заседании: изучаем сигналы ЦБ

- 16 апреля 2025, 19:07

- |

25 апреля всё ближе – и тема ключевой ставки начинает всплывать всё чаще. Давайте порассуждаем, что с ней будет.

Кредитование в России, на которое все показывают пальцем как на первопричину инфляции, продолжает замедляться:

- объёмы кредитования наличными упали в 2 раза (хотя в марте наметилось некое восстановление)

- выдачи кредиток упали на 40%

- количество выданных POS-кредитов упало на 60%

- объём выдачи ипотеки упал почти на 57%

В общем, кредитного импульса в разгоне инфляции больше нет. Военный – да, сохранился, и ещё как!

В 1 квартале 2025 года бюджет исполнен с рекордным дефицитом – т.е. рост военных расходов налицо. Правда, нужно учитывать, что на первый квартал традиционно приходится пик бюджетных расходов – скорее всего, потом, в течение года бюджет будут балансировать.

Неустойчивость цен на нефть тоже не добавляет оптимизма. Да и чрезвычайно крепкий рубль для бюджета тоже проблема.

В тоже время ЦБ заявил о выходе российской экономики из фазы сильного перегрева. Это значит, что инфляционные ожидания начнут снижаться в ближайшее время (и они, в принципе, уже снижаются). Т.е. ЦБ РФ считает, что экономика начала наконец-то тормозить.

( Читать дальше )

Блог им. ChuklinAlfa |Как анализировать облигации?

- 23 февраля 2025, 18:20

- |

Сейчас облигации – довольно популярный инструмент для инвестирования, но не все эмитенты одинаково надёжны. Как правило, чем более доходна облигация, тем больше рисков в себе она несёт. В первой части мы рассмотрим, как «сюрпризы» может нести в себе сама облигация, а в последующих – как анализировать эмитент, выпустивший эту бумагу.

1. Обращайте внимание на тип купона

На рынке существуют несколько облигаций со следующими ключевыми типами купонов:

- Постоянный – он не меняется до самого погашения облигации. Какие облигации сильнее всего зависят от ключевой ставки и тем больше падают, чем выше ставка.

- Переменный – он устанавливается эмитентом на основании неких его собственных мыслей. Условно говоря, в этот год купон 10%, на следующий – 5%. Чаще всего переменный купон применяется в облигациях с офертой.

- Плавающий – его значение привязано к некой величине. Например, сейчас популярны облигации с плавающим купоном (их называют флоатеры) с привязкой к ключевой ставке или ставке РУОНИА. Чем выше ключ – тем выше их доходность.

( Читать дальше )

- комментировать

- 12.7К |

- Комментарии ( 17 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс