Блог им. CaptainAlbinos |Совфед отменит налог на дивиденды?

- 28 декабря 2023, 09:30

- |

Рациональное предложение от Совфеда, неужели старческий маразм уходит и появляются нормальные свежие и полезные идеи?

«Совфед предложил освободить от налогов дивиденды, полученные на ИИС

Кроме того Совфед рекомендовал несколько мер, стимулирующих развитие рынка IPO:

👉 на 5 лет освободить инвесторов, купивших акции в рамках IPO, вторичных размещений (SPO) или же в течение месяца после этого, от НДФЛ на полученные по этим бумагам дивиденды;

👉 ввести для эмитентов налоговый вычет в двойном размере от суммы фактических расходов компании на организацию IPO и поддержку листинга;

👉 освободить от налогообложения акционеров при продаже своего пакета акций в ходе IPO.»

Источник: frankmedia.ru/150561

- комментировать

- ★2

- Комментарии ( 29 )

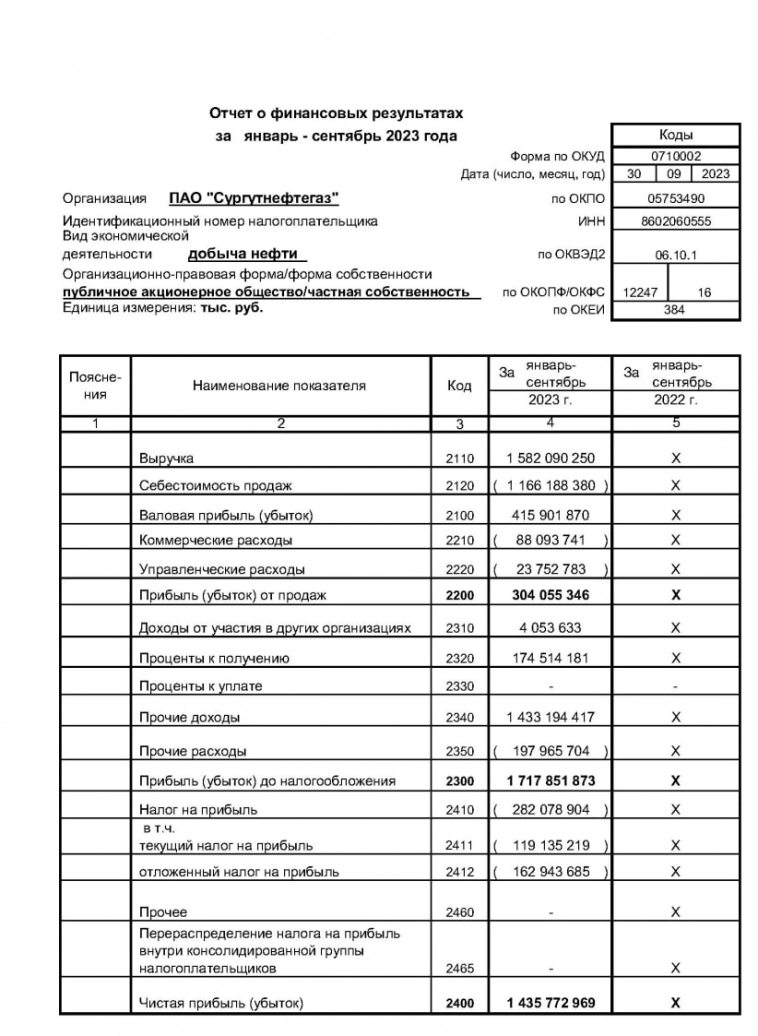

Блог компании Mozgovik |Сургутнефтегаз созрел для отчетности за 9 месяцев - форвардные дивиденды составляют 12 или 13 рублей?

- 25 декабря 2023, 21:20

- |

Сургутнефтегаз сделал акционерам новогодний подарок — отчитался за 9 месяцев 2023 года по РСБУ

Самое время “сверить часы” с прогнозами.

Естественно — всех интересует прибыль и дивиденды на преф. Напоминаю, что 9 месяцев отсеклись по 97,4 рубля за доллар, сейчас доллар стоит 91,8 рублей (в 4 квартале вероятна переоценка валютной кубышки в “минус”, осталось всего 4 дня торгов).

Прибыль астрономическая и рекордная за все время существования компании!

( Читать дальше )

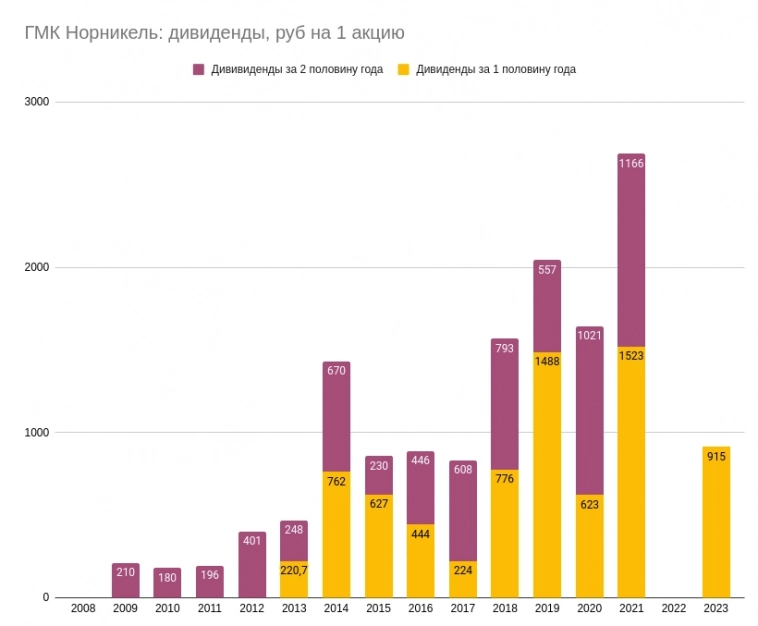

Блог компании Mozgovik |Дивидендная увертюра в ГМК Норникель: Потанин перестанет выкачивать дивиденды, как раньше?

- 25 декабря 2023, 19:38

- |

Сегодня отсекается ГМК Норникель (последний день чтобы купить акции и получить дивиденды) с дивидендом в 915 рублей (5,4% ДД)

Продолжаю серию постов в виде дивидендных спекуляций.

Статистика закрытия див гэпов от ГМК Норникель выглядит менее стабильным, чем у ЛУКОЙЛА:

( Читать дальше )

Блог компании Mozgovik |Цитаты Токарева и Транснефть: все идёт по плану (кроме объемов добычи нефти?)

- 20 декабря 2023, 19:30

- |

«Экспорт нефти из России по системе „Транснефти“ в 2023 году снизился на 4-5% за счет обязательств РФ по сокращению поставок на мировые рынки в рамках сделки ОПЕК+. Об этом сообщил глава „Транснефти“ Николай Токарев в интервью телеканалу „Россия-24“.»

В целом бесполезная информация, более интересно было бы послушать объемы приема нефти в систему Транснефти (ранее был прогноз в 463 млн тонн)

В любом случае нужно активно следить за действиями России в плане сокращений добычи вместе с ОПЕК+ (график с прогнозом от ОПЕК+ прикладываю, но они его пересматривают чуть ли не каждый месяц)

( Читать дальше )

Блог компании Mozgovik |Дивидендная увертюра в ЛУКОЙЛе: стоит ли покупать акции под дивиденд или как быстро нефтегазовый гигант закрывает гэпы?

- 13 декабря 2023, 17:55

- |

Завтра отсекается ЛУКОЙЛ (последний день чтобы купить и получить дивиденды) с дивидендом в 447 рублей (6,3% ДД)

Продолжаю серию постов в виде дивидендных спекуляций:

В Сургутнефтегазе получилось отлично (сам входил туда спекулятивным счетом, легкие 2-3 % за 1 день): Дивидендная спекуляция в Сургутнефтегазе длиной в несколько дней

Про Татнефть писал тут - Дивидендная спекуляция в Татнефти , участвовал небольшим объемом (купил на 100 тыс руб по 648 руб), див гэп закрылся за полтора месяца (мой максимальный прогноз был 3 месяца исходя из статистики), спасибо высоким дивидендам за 3 квартал.

Про АЛРОСУ писал тут - Дивидендная спекуляция в АЛРОСе: лучше пройти мимо, в заголовке понятно, что лучше не идти — так и получилось, отсечка была на 76,8 рублях, сейчас цена ниже (а недавно сползала к 65 рублям).

Вернемся к ЛУКОЙЛУ. Собрал статистику закрытия дивидендных гэпов с 2003 года в табличку:

( Читать дальше )

Блог им. CaptainAlbinos |Физические лица владеют наибольшей долей free-float на Мосбирже

- 12 декабря 2023, 17:23

- |

Мосбиржа поделилась статистикой текущих акционеров free float'a публичных компаний в России

👉 60% нерезидентов (45% США, 25% Великобритания, 25% Европа)

👉 5-7% иностранные суверенные фонды (типа Норвегии и Катара)

👉 3,3% принадлежит управляющим компаниям (2,7% ПИФ и 0,6% доверительное управление)

👉 16,9% физ лица

👉 11% фэмили офисы

👉 2,8% банки и пенсионные фонды

первых двух можно отсекать, у дружественных нерезов гдето 1,2% фри флоата (они и продают в последние месяцы)

Физики и фэмилиофисы рулят (даже знаком с парочку управляющих, толковые ребята!)

Источник: www.rbc.ru/finances/12/12/2023/65783e559a79476ca3869857

Блог компании Mozgovik |Мой Рюкзак #33: Найдётся все или кто не рискует - тот не пьет шампанское (актуально под Новый год)

- 12 декабря 2023, 16:29

- |

В акциях на смену девиза «Купите, пока не поздно» часто приходит призыв «Продайте, пока не обесценилось совсем» © Говард Маркс

Продолжаю писать про свой портфель (либо ежемесячно, либо если есть сделки). Сделки сегодня есть. Потихоньку выхожу из кэша (может это ошибка?!), ведь акции подешевели за 3 недели!

Прошлый пост:

Мой Рюкзак #32: Как долго можно сидеть в кэше и ничего не делать или инвестиции в Восток Ойл под отчет

Было 16,5 млн рублей на 28.11.23

Стало 15,9 млн рублей на 12.12.23

( Читать дальше )

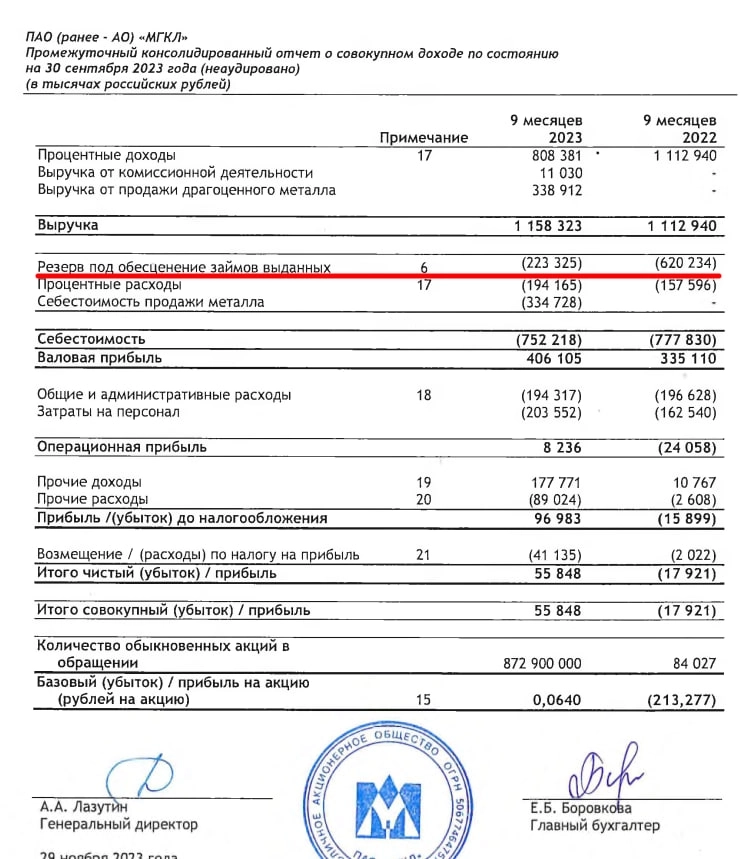

Блог им. CaptainAlbinos |Как считать Мосгорломбард?

- 11 декабря 2023, 15:49

- |

Пару дней назад Мосгорломбард перед IPO объявил диапазон размещения — 3,1-3,5 руб за 1 акцию, объем размещения 322,58 млн акций (дополнительно к 1,147 млн акций).

Компания планирует собрать 1 млрд рублей, все деньги пойдут в компанию.

Итоговая оценка на IPO за Мосгорломбард выходит 4,5 млрд рублей за всю компанию (с учетом привлеченного 1 млрд рублей) — как-то дороговато для прибыли в 55,9 млн рублей за 9 месяцев по МСФО?

Но не все так очевидно. В деятельности ломбардов чистая прибыль — это не всё, что нужно учитывать в расчёте справедливой оценки. Значимую роль играют резервы по займам, которые сокращают ощутимую долю прибыли. Это происходит в связи с тем, что ломбардный займ должен быть на 100% покрыт резервами.

Схема в стиле: сдал золотую цепь -> получил 1 млн рублей под 120% годовых если выкупишь назад -> компания начислила 1 млн рублей резервов и ждет пока ты выкупишь цепь или уже потом сдаст на переплавку/авито

По такой схеме прибыли будет тяжело догонять резервы, пока эти резервы не будут распускаться. По факту — расход по резерву не является расходом как таковым, т.к. средства остаются в компании. При этом, учитывая что цена реализации залогов всегда выше суммы займа, это дает дополнительный доход при высвобождении резервов.

( Читать дальше )

Блог им. CaptainAlbinos |Русал закроет нерентабельные заводы по производству алюминия?

- 11 декабря 2023, 12:19

- |

«Русал» может заморозить или закрыть ряд предприятий из-за ухудшения экономического положения и роста налогов. Ряд предприятий компании уже работают на грани нулевой или отрицательной рентабельности, говорится в сообщении Алюминиевой ассоциации.

В целом логичное действие: волгоградский, новокунецкий, хакасский и кандалакшский завод и в обычное время дышали на ладан, а с пошлиной в 5-7% (экспортная пошлина), когда у тебя операционная маржа 10% по группе (с сибирскими заводами на ГЭС) — нет смысла их содержать.

Спасет только рост цен на алюминий, но он все еще 2100 долларов за тонну, результаты второго полугодия будут интересны (себестоимость в долларах должна упасть из-за девальвации, но новая пошлина выглядит немаленькой).

Блог им. CaptainAlbinos |SFI - недооцененный актив или value trap?

- 08 декабря 2023, 15:15

- |

Недавно посмотрел видео Дениса и Ильи в канале Вредных инвесторов про SFI (всем рекомендую): https://youtu.be/m0MCCJZI1LI

Самый главный слайд про SFI конечно этот:

Захотелось порассуждать о перспективах холдинга в виде тезисов.

👉 SFI в последнее время имеет сильные финансовые результаты, прибыль иксует по сравнению с прошлыми годами (правда надо учитывать ее структуру, но все же):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс