Блог компании Mozgovik |Денежная масса и капитализация: ручеек в виде вливания триллионов рублей в экономику прикрыт

- 08 ноября 2023, 18:41

- |

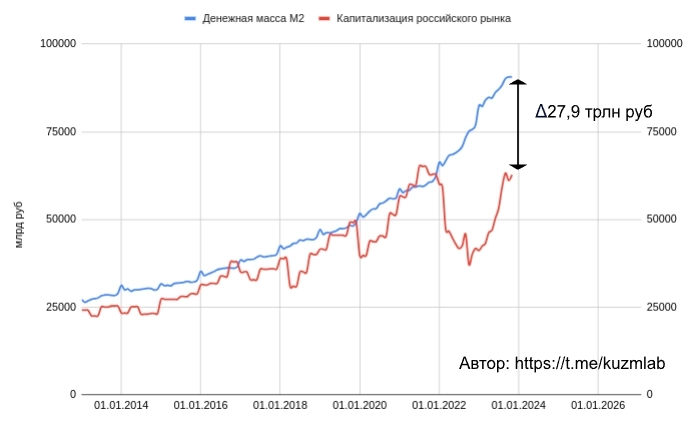

В октябре добавилось 0 рублей в денежную массу м2 (м2 как было 90,6 трлн рублей в начале октября, так и осталось 90,6 трлн рублей на начало ноября) — рост ключевой ставки сделал свое дело, кредитование замедлилось + часть агентов начало кредиты гасить.

Капитализация публичных компаний при это выросла на 1,6 трлн рублей за это время. Рынок начал расти по инерции!)

Стоит отметить, что ЦБ делает все правильно — бесконтрольное увеличение рублей приводит не к росту экономики, а к девальвации рубля и превращению его в фантик (турецкий или аргентинский сценарий). Увеличение количества рублей должно быть обеспечена ростом производства, товаров и желательно не только военного назначения.

( Читать дальше )

- комментировать

- 10.4К | ★9

- Комментарии ( 31 )

Блог компании Mozgovik |Дивидендная интрига в Газпромнефти - сколько денег выплатит Дюков убыточному газовому бизнесу в виде Газпрома?

- 07 ноября 2023, 23:42

- |

Завтра Газпромнефть выложит решение рекомендацию по дивидендам за 9 месяцев. Ранее в обзоре отчета Газпромнефти по МСФО за 6 месяцев писал:

Газпромнефть и отчет за 1 полугодие 2023 года: с финансами полный порядок

( Читать дальше )

Блог компании Mozgovik |НМТП - отчет по РСБУ за 3 квартал выдал больше вопросов, чем ответов, в фокусе приватизация, но оценка уже справедливая?

- 07 ноября 2023, 17:59

- |

НМТП отчитался по РСБУ — данные не показывают полной финансовой картины крупнейшего портового оператора России, но какие-то выводы сделать позволяет

Капитализация компании сейчас — 240 млрд рублей

Операционная прибыль “ядра” НМТП — порта в Новороссийске видна на графике. И это при девальвации доллара (такое ощущение, что тарифы перестали быть долларовыми?)

( Читать дальше )

Блог компании Mozgovik |Башнефть по данным Росстата порадует акционеров - ждем отчетности за 3-й квартал

- 06 ноября 2023, 20:46

- |

Многим казалось, что рекордный дивиденд в 200р за 2022 год невоспроизводим, но за 2023 год лично я жду больше 250 рублей, писал об этом тут в посте-разборе:

Башнефть: башкирский нефтяной мед со скидкой, дебиторкой в Роснефти и маржой безопасности

Вышли свежие данные из Росстата, которые подтверждают гипотезу — ежемесячная выручка у Башнефти сейчас находится на рекордных показателях

( Читать дальше )

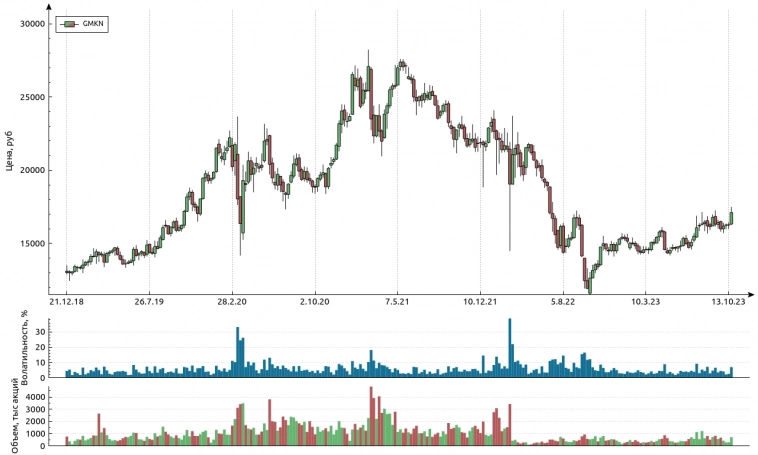

Блог компании Mozgovik |ГМК Норникель прервал дивидендную паузу или что видно из отчета по РСБУ за 9 месяцев?

- 06 ноября 2023, 09:21

- |

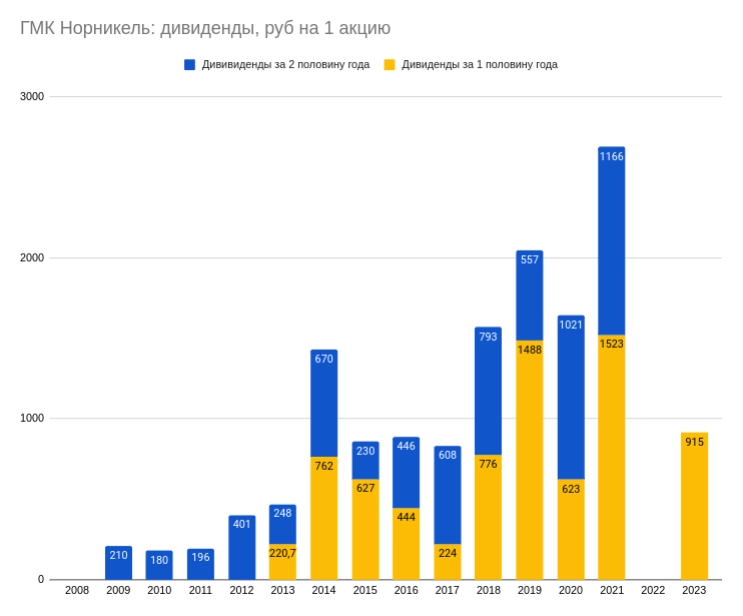

ГМК Норникель на днях собрался и решил выплатить 915 рублей дивидендов за 9 месяцев. Маленькая победа миноритариев и РУСАЛа, которые заждались дивидендов и не видели их уже больше 1 года?

Больших дивидендов за вторую половину года ждать не приходится — введена новая экспортная пошлина, а цены на металлы все еще дешевы (никель, медь, палладий в долларах только падают)

Главный комментарий менеджмента:

“При этом хочу отметить что в следующем году нас ожидают новые вызовы, как в расходной (растущая инфляция и введение экспортных пошлин), так и в доходной (капитальный ремонт печи взвешенной плавки на Надеждинском металлургическом заводе и сложная конъюнктура на товарных рынках) частях бюджета. В этих обстоятельствах поддержание финансовой устойчивости останется для нас несомненным приоритетом”

Помимо этого компания сделает дробление акций, нынче модная тема для розничных инвесторов (хотя на оценку компании, как бизнеса это естественно не влияет). Опять же — сплит Транснефти мне понятен (не у всех есть лишние 150 тысяч рублей в виде 10% от своего инвест счета), а вот на 1 акцию ГМК Норникель (16 тысяч рублей) наверно найдет каждый… (если не нашли. наверно на бирже делать нечего).

( Читать дальше )

Блог компании Mozgovik |Татнефть без сверхприбыли в 3 квартале исходя из отчетности по РСБУ - где деньги от ТАНЕКО?

- 02 ноября 2023, 13:04

- |

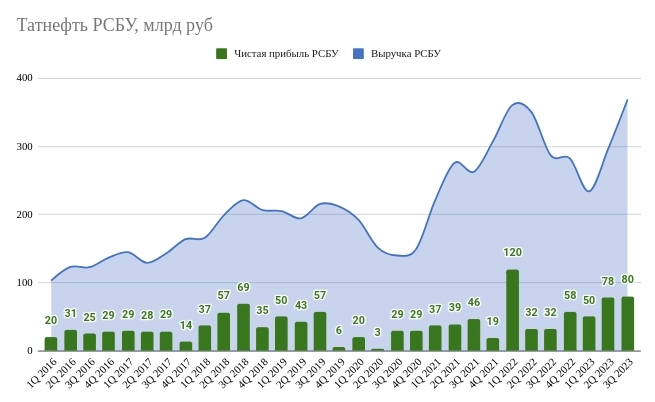

Татнефть опубликовала РСБУ за 3 квартал — быстро посмотрим, что там внутри пока ждем отчет по МСФО

Выручка растет (из-за роста цен на нефть и ослабление рубля), но чистая прибыль сопоставима с прошлым кварталом — где деньги?)

На самом деле надо смотреть операционную прибыль — тут фактически рекорд + надо учитывать, что РСБУ Татнефти это апстрим (добыча нефти),

( Читать дальше )

Блог компании Mozgovik |ЛУКОЙЛ отчет РСБУ за 3 квартал 2023: Где деньги от растущей нефтебочки?

- 30 октября 2023, 18:51

- |

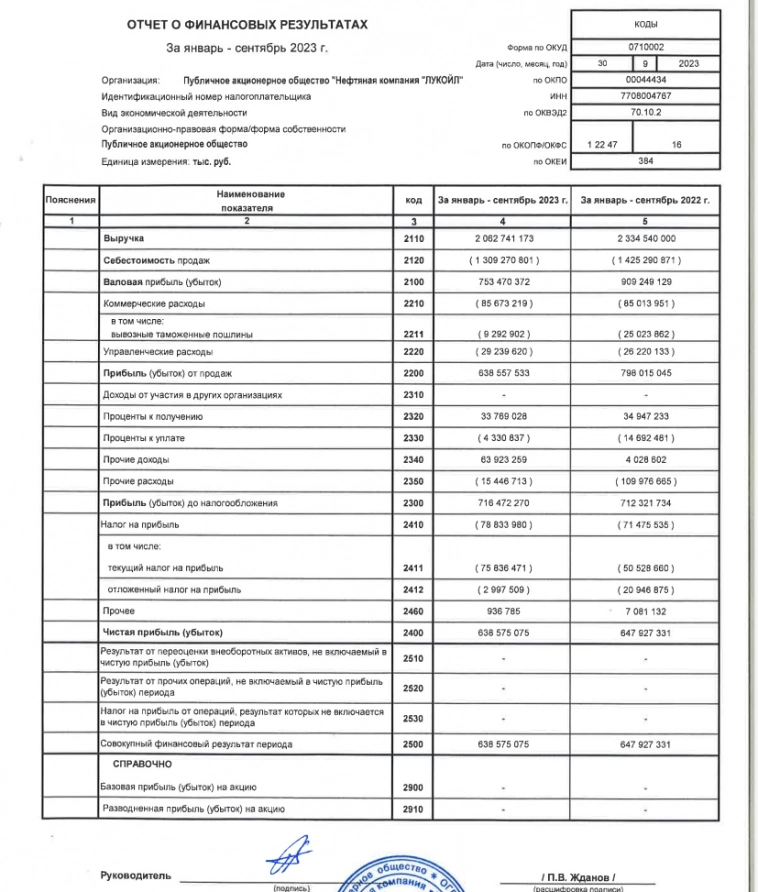

ЛУКОЙЛ опубликовал отчет по РСБУ за 3 квартал, первый после Русснефти из нефтяников.

Графически это выглядит следующим образом

( Читать дальше )

Блог компании Mozgovik |Мой Рюкзак #30: Безрисковая ставка доходности выросла - пора инвестировать по методу Грэма?

- 30 октября 2023, 00:18

- |

Продолжаю писать про свой портфель (либо ежемесячно, либо если есть сделки). Сделки были в пятницу 27.10.23 (написал о них в чате мозговика), до компьютера добрался только сейчас (сорри, но не успел написать пост в день сделок)

( Читать дальше )

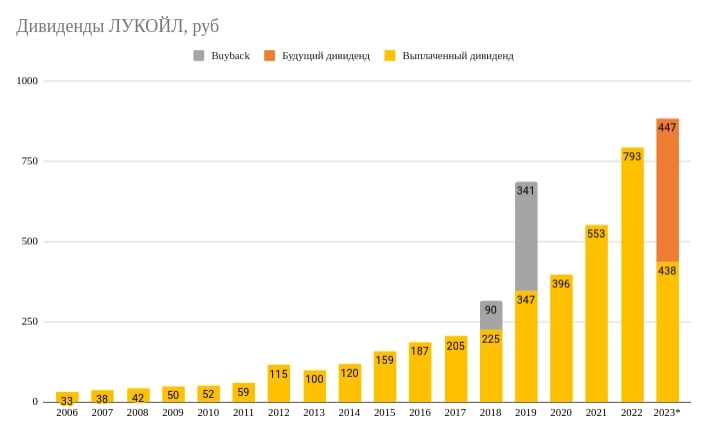

Блог компании Mozgovik |Дивиденды ЛУКОЙЛа составят 447 рублей - пора ли продавать акции?

- 26 октября 2023, 22:06

- |

ЛУКОЙЛ рекомендовал долгожданные дивиденды в 447 рублей (6,2% ДД от текущей цены за полгода), хотя многие (и я в том числе) ждали в районе 570 рублей)

Почему так мало? Отчетность по МСФО разбирал тут:

ЛУКОЙЛ: отчет по МСФО за 1 полугодие — есть деньги и на выкуп и на дивиденды!

Мысли были простые, вычли из 760 млрд руб OCF, 365 млрд руб затрат в инвестициях — получили 395 млрд рублей (псведо FCF). Далее его делим на 692,86 млн акций и получаем 570 рублей за первое полугодие

( Читать дальше )

Блог компании Mozgovik |ГМК Норникель: операционные показатели все хуже и хуже, выполнение годового плана под вопросом?

- 23 октября 2023, 20:34

- |

За полтора года Мозговика ни разу не питал оптимизма к акциям ГМК Норникель — ведь анализ это не натягивание дивидендов в прошлом на будущее, а попытка посмотреть на реальные показатели в будущем (с ошибками естественно).

Сколько заработали акционеры ГМК за полтора года?

Вернемся к операционному отчету

Создается впечатление, что у компании не все так плохо и даже есть рост квартал к кварталу

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс