Блог им. Candidasa |Кого поймают – быков или медведей?

- 27 августа 2022, 09:59

- |

Сперва дисклеймер: мои графики (модели) не предугадывают будущее. Считаю, что оно на рынке не предопределено и неизвестно. Тем не менее, они показывают торговые/инвестиционные моменты, в которых риск/премия позволяют получить хорошую доходность. Любая модель (особенно старая, со множеством точек касания) рано или поздно ломается. Это обнуляет сигнал или даёт обратный.

Теперь поехали!

Американский рынок акций. Информационный фон сейчас весьма медвежий.

Мы имеем:

- Рекордно высокую инфляцию

- Жесткий ФРС, повышающий ставку и убирающий ликвидность

- Инверсию кривой доходности.

Отсюда все эти армагеддонские заголовки в СМИ.

Но! Это уже в цене. Именно указанные выше и иные факторы стали причиной одного их сильнейших в новейшей истории ликвидации капитала.

Портфель из американский акций и десятилетних трежерис в пропорции 60/40 испытал падение, которое бывает раз в десять лет:

( Читать дальше )

- комментировать

- 1.7К | ★1

- Комментарии ( 2 )

Блог им. Candidasa |История не повторяется, но она рифмуется. Или медвежий отскок.

- 09 июля 2022, 10:39

- |

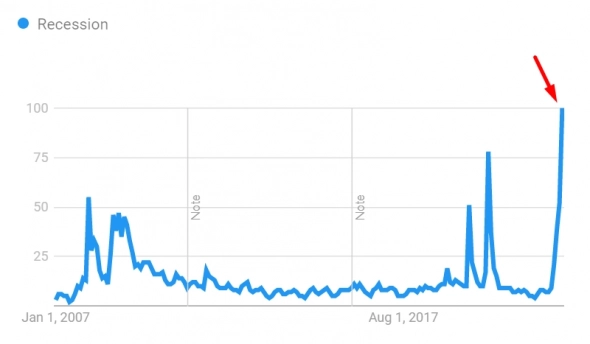

В июне американцы проявили рекордный интерес к рецессии:

Вероятно, это связано с соответствующими публикациями в СМИ.

Которые, в свою очередь, имеют в своей основе заявления аналитиков о появлении предвестников будущего кризиса, в том числе инверсии кривых доходностей.

- Предварительный интерес. Первые признаки будущего кризиса. Соответствующие публикации в СМИ. Первая, небольшая коррекция рынков.

- Падение интереса. Затишье. Уверения политиков в том, что рецессия маловероятна и они “работают над этим вопросом”. Облегчение и отскок на рынках.

- Кризис. Новая волна поискового интереса, связанная со значительным ростом потока негативных новостей. Рецессия. Основная волна падения рынков.

( Читать дальше )

Блог им. Candidasa |Наши заблуждения

- 29 сентября 2021, 12:13

- |

Позвольте набросить!

Вот одно из часто встречаемых сейчас заблуждений: “Staks only go up! Медвежьего рынка больше не будет! ФРС напечатает сколько угодно денег потому, что у них не связаны руки и любые просадки будут выкуплены.”

( Читать дальше )

Блог им. Candidasa |Акции в 70-е. Инфляция

- 07 августа 2021, 10:50

- |

Саммари

- Этот пост – продолжение предыдущего материала о тех фазах рынка, когда акции становились непопулярны.

- Он также, как и прошлый, может разочаровать инвесторов, чьи портфели сегодня серьезно загружены акциями и их фондами, рассчитывая получать в будущем высокие доходности прошлых лет, а также на защиту в них от инфляции.

- Я не самый умный парень в городе и не знаю, когда и чем в итоге закончится текущее ралли. Около 30% моего инвест-портфеля сегодня в акциях.

Итоги предыдущей серии:

Инвестор в 36-м был весьма доволен. Судите сами: акции растут (как и сейчас) на десятки процентов, ставка ФРС почти на нуле, а облигации и депозиты не приносят почти ничего. Какая может быть акциям альтернатива? Никакой!

Что было потом мы знаем: пришла инфляция свыше 10% в год, а с ней и медвежий рынок. Дивдоходность упала до 4%годовых. В сущности, капитал инвесторов уполовинился, а дивидендный поток сократился не только в номинальном выражении, но также и в реальном, в связи с резким ростом цен.

( Читать дальше )

Блог им. Candidasa |Шестое предсказание Йоды

- 18 апреля 2020, 11:33

- |

Всю неделю я гадал в своем канале;)

Пришло время сделать это и здесь. Шестое, заключительное в серии предсказание.

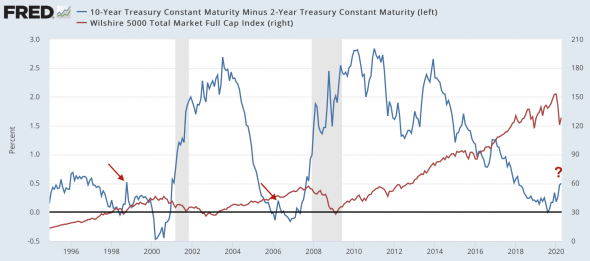

В этот раз на спреде 10 и 2-летних трежерис:

( Читать дальше )

Блог им. Candidasa |Сбросить балласт.

- 11 апреля 2020, 10:03

- |

Похоже, пришло время решать — что делать с набранными лонгами?

Ведь SPX подошел к зоне сопротивления:

А текущий отскок идет в форме клина.

( Читать дальше )

Блог им. Candidasa |Что дальше?

- 21 марта 2020, 10:26

- |

Существуют два типа прогнозистов:

- “Контртрендовики”. Они же армагеддонщики. Их прогнозы бесполезны потому, что почти никогда не сбываются. Торговля против тренда разрушает капитал в долгосроке.

- “Трендовики”. Они же аналитики. Их прогнозы также бесполезны, поскольку не несут в себе альфы. Все тренды уже в цене.

Я позволю себе попробовать проанализировать текущее положение и применить прогноз “Если-То”, который на мой взгляд, имеет практическую ценность.

Где мы находимся?

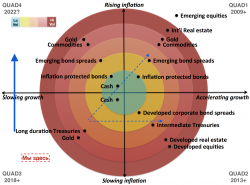

В дефляционной фазе. А еще точнее — в короткой его стадии дефляционного шока:

Если предположить, что мы входим в циклический кризис — то прошедшее движение, хоть и кажется нам сильным, — только цветочки начало, едва заметное на графике спреда DXY/SPX.

Каким может быть дальнейшее развитие рынков акций?

- Продолжение движения вниз.

- Отскок, а затем новая волна падения.

- Пила на уровне.

- Дно уже достигнуто. Дальше только рост.

Практический ответ: НЕИЗВЕСТНО.

Пробую задать себе вопрос иначе: Что я буду делать в каждом из этих сценариев?

- Дальше вниз. Есть ли у меня запас прочности на этот случай? Не только как инвестора, а как обывателя. Насколько хватит моей подушки безопасности? Год, два, три? Каково качество подушки (Валюта, золото, надежные облигации)? Полагаю, недвижимость, автомобиль, акции — не самые лучшие провайдеры safe haven. Что, сколько и на каких уровнях я буду докупать?

- Отскок, а затем новая волна падения. Не перебрал ли я акций? Может быть есть необходимость немного разгрузиться и стать более свободным для роста. Либо более защищенным для новой волны вниз? Выдержу ли я ещё 50% падения?

- Пила на уровне. Хватит ли у меня сил не ввязываться в спекуляции в боковике? А просто переждать, используя подушку безопасности.

- Это дно. Дальше только рост. Достаточно ли я загружен активами? Выполнил ли я свой план инвестиций на этих уровнях? Не сковал ли меня страх общей паники? Когда и как я буду докупать при развитии ралли?

Полагаю, что текущее относительное “затишье” (отскок?), — удачное для меня время всё обдумать и, по необходимости, внести коррективы в планы.

Что меня тревожит?

То, что падение скоро перекинется с Wall street на Main Street. С рынка акций в реальный сектор.

Недостающее звено в цепочке событий: инверсия кривых доходностей — падение доходностей и ставки — падение рынков акций и облигаций — это безработица

Ведь потребительский сектор — основа развитых экономик. В случае расширения кризиса и перетекания его в рецессию, падение потребления больно ударит по многим секторам. Сырьевым — не в последнюю очередь;(

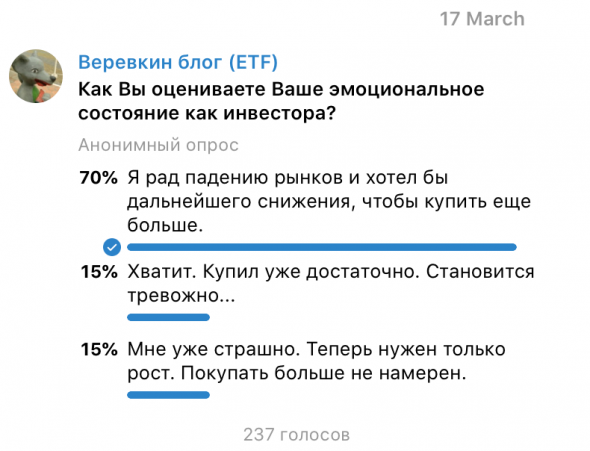

Похоже, что большинство нас, участников рынка, пока еще не испытывает страх:

Возможно поэтому текущий для меня сценарий: мы движемся к циклической рецессии, а не просто коррекции.

Открытый вопрос: будет ли это циклическая рецессия среднего, 12-ти летнего (в среднем) порядка, с просадкой около 50%? Или старшего, 40 летнего цикла, с более глубоким падением и большей длительности?

Второе сейчас мне кажется менее вероятным.

Что мне с этого?

- В практической плоскости для меня это означает необходимость снова проверить свою прочность на 1-3 года. Умерить жадность в покупке акций и не совершать лишних движений, а также необдуманных трат.

- Если это дно — то я меньше заработаю, но останусь цел. А если нет — то у меня будет достаточно туалетной бумаги капитала покупать больше на уровнях ниже. Я по-прежнему выбираю осторожность. И по-прежнему буду методично наполнять портфели акциями согласно их стратегий.

Мой портфель.

Загрузка акциями немного снизилась из-за переключения трендовых ETF из акций в трежерис, и составляет около 17%.

Просадка 6%.

В кеше и коротких трежерис 50%

Полностью сформировано всепогодное портфолио стратегической аллокации. Акции, золото, короткие и длинные трежерис. Всего по 25%.

Ежедневные сводки в моем Телеграме.

Осмысленных Вам выходных!

Блог им. Candidasa |Матрица. Дефляция.

- 14 марта 2020, 11:10

- |

Этот пост — продолжение серии “Матрица”.

Для сокращения объема поста, я не не стану приводить описание модели снова. Только картинка:

Вы можете почитать об этом здесь.

Рецессия 2020?

Похоже, объявление ВОЗом статуса пандемии официально открывает дверь мировой экономики в рецессию.

Я ванговал начал писать о надвигающемся кризисе два года назад. Самым любопытным для меня в ретроспективе этой истории, оказалось тогдашнее название цикла из четырех статей😉

Сетап 3-й фазы.

Три актива работают в этой фазе: кэш, золото и долгосрочные трежерис.

- Полная доходность американских акций (SPY) с момента начала переключения из фазы 2 в 3, в конце января 2018, составляет на сегодня -8%

- Золота (IAU) за тот же период 17%

- Долгосрочных трежерис (SPTL) 35%

( Читать дальше )

Блог им. Candidasa |Что покупать?

- 07 марта 2020, 11:03

- |

«Хорошие» акции, купленные по хаям, принесли за 12 лет меньше, чем «плохие», купленные по низам, за 10.

Источник: JP Morgan инвест гид.

Не так важно «что покупать», как «когда покупать».

Еще больше здесь

Хороших Вам выходных!

Блог им. Candidasa |Когда покупать? Часть 2

- 29 февраля 2020, 09:20

- |

Этот пост — продолжение предыдущего “Когда покупать?”

Есть два важных действия в таких редких ситуациях, как сейчас:

- Выключить шум. Новости, комментарии, прогнозы.

- Включить свою инвестиционную систему.

Время покупать!

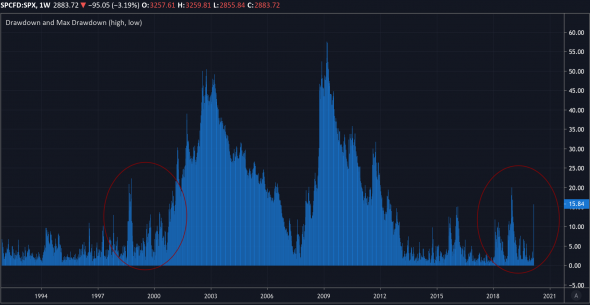

Падение SPX за 30 лет (индикатор Drawdown and Max Drawdown TW):

Обычная годовая коррекция индекса — около 14%

Соответственно я ожидаю в этом году одно-два падения глубиной около 10-15% каждое. И стану их выкупать.

Похоже именно такое движение сейчас в развитии:

- SPX в моменте падал на 16%. Это как раз в пределах стандарта средней коррекции.

- Индикатор страха и жадности CNN — в зоне покупок.

“Будь жадным, когда другим страшно”

Акции США дают в среднем 10% годовых. Долгосрочные трежерис — вдвое меньше. Эта разница — и есть плата за волатильность, которую мы сейчас наблюдаем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс