Блог им. Candidasa

Наши заблуждения

- 29 сентября 2021, 12:13

- |

Позвольте набросить!

Вот одно из часто встречаемых сейчас заблуждений: “Staks only go up! Медвежьего рынка больше не будет! ФРС напечатает сколько угодно денег потому, что у них не связаны руки и любые просадки будут выкуплены.”

Вера в силу ФРС и бесконечное число фиата настолько сильна, что настоящий медвежий рынок на десятилетие уже не рассматривается.

Как бывает на самом деле.

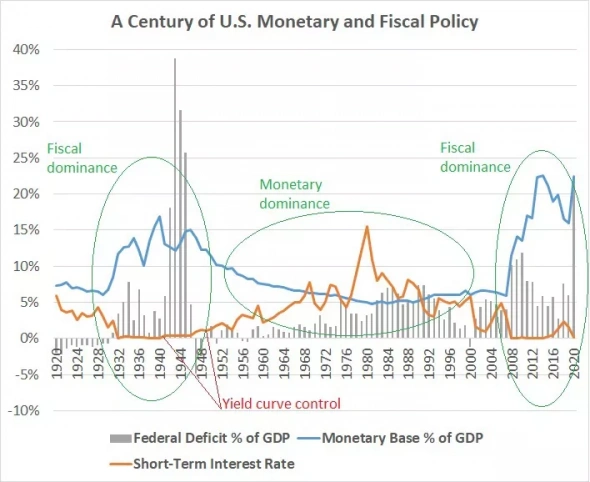

Текущая ситуация с низкими ставками и огромным долгом не нова:

В конце 30-х – 40-х монетарная база к ВВП США, а также дефицит федерального бюджета к ВВП, были также как и сейчас, весьма велики. А ставка – околонулевой. Подробнее здесь.

Это не помешало рынку (DJI) в 37-м отправиться в глубокую (50%) коррекцию, несмотря на снижение золотого стандарта вдвое. Подробнее здесь.

Главный вывод, который можно сделать в инвестиционном плане того времени – настоящие проблемы длинного долгового цикла лежат не в денежно-кредитной политике (ДКП). А в измерении мира реального. Не “на пенсию в 35”, а “под ружье в 18:(”

Чрезвычайно мягкая ДКП 30-40-х и огромный госдолг вкупе с расширением денежной базы, не смогли создать бычий рынок ввиду серьезных проблем, пришедших из реального мира.

Новейшая история.

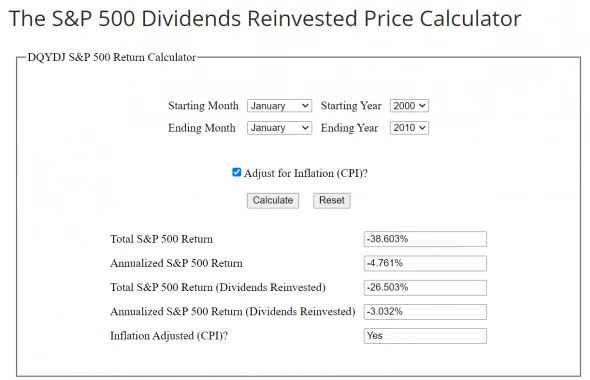

Третий пример медвежьего рынка (после 40-х и 70-х) – это нулевые. Вот так изменялся счет инвестора (с учетом дивидендов) в американские акции (SPY) за десять лет:

Его доход с января 00 по январь 10-го, с учетом инфляции и дивидендов составил минус 26%! Потеря в три процента ежегодно:

И это – в период уже фиатных денег. Через тридцать лет, после отмены золотого стандарта.

Скажите: многие из нас на самом деле выдержат десять лет постоянных потерь? Ответ очевиден – нет.

Так, российские инвесторы старшего поколения (Мовчан, Коган) говорят о том, что давно перестали вкладываться в акции РФ. Почему? Потому, что они лично и вместе со своими клиентами пережили вот это:

Десять лет болезненных потерь после “жирных” нулевых не оставили почти никого из того поколения на нашем рынке акций. Последние несколько лет они покупают активы, преимущественно развитых стран. Почему? Было очень больно.

Надо помнить, что инвестор, при этом, не находится в вакууме. В моменты кризиса его окружает плотное облако армагедо-СМИ с нарративом “Все пропало!“.

С другой стороны, давят истории успеха других. Те, кто был в золоте в нулевые, показывали инвесторам в SPY свою доходность в невероятные 300% за те же десять лет!

Представьте: у вас отличные акции, дивиденды, и вы получаете от всего этого великолепия ноль, а ваш сосед, со своим золотом – плюс 300%!? Больно? Конечно!

Рынок платит за боль и ожидание:

- Медвежьи “нулевые” вернулись американским инвесторам щедрыми “десятыми”. А золото отправилось в глубокую коррекцию на несколько лет.

- “Тощий” рынок российских акций конца нулевых-середины десятых сменился “ударной пятилеткой” 2016-21.

Но ничто не вечно. За ночью приходит день. За приливом — отлив и наоборот.

Что мне с этого?

1. Придёт время, — бычий рынок американских или иных акций сменится медвежьим. И причиной тому будет вовсе не денежно-кредитная политика. Не повторение старых сценариев. А новые события и обстоятельства, о которых мы пока не знаем.

2. Дискурс на этой и любой другой площадке сменится иными историями успеха и трендами. Сегодняшние активы-лузеры или безвестные идеи станут завтрашними фаворитами.

3. Сбалансированный инвестиционный портфель, а также гибкость и адаптация к новым обстоятельствам, позволят пережить все фазы рынка и спать спокойно.

Take care!

теги блога Chartmaster

- 10 Year Note

- Apple

- AT&T

- bitcoin

- Br

- Brent

- btc

- cl

- cnbc

- copper

- DJI

- DX

- DXY

- ETF

- eurusd

- Gold

- IMOEX

- investing.com

- micex

- mozgovik.com

- RGBI

- Ri

- RSX

- RTSI

- S&P500

- S&P500 фьючерс

- Sber

- sbmx

- Si

- Silver

- SP

- spx

- SPX 500

- spy

- UKOIL

- USDRUB

- USOIL

- UST10

- Vanguard

- vix

- WTI

- xauusd

- акции

- акция

- Безработица в США

- Бразилия

- брент

- Газпром

- дивиденды

- дойче банк

- доллар

- Доллар рубль

- жаба

- золото

- инвестирование

- инвестиции

- каршеринг

- кризис 2019

- лонг

- М2 РФ

- мамба

- медь

- ММВБ

- Нефть

- новости рынков

- Облигации

- опрос

- офз

- оффтоп

- Палладий

- Пенсия

- портфель

- портфель активов

- Портфель инвестора

- прогноз

- пурнов

- рецессия

- Ри

- РТС

- рубль

- Рэй Далио

- сбер

- сбербанк

- СИ

- СИПИ

- склейка

- спекулятивная идея

- спреды

- стоп

- Телеграм

- теханализ

- торговые сигналы

- трейдинг

- треугольник

- форекс

- ФРС

- фьюерс

- фьючерс mix

- фьючерс ртс

- шорт

И не понял почему бонды обогнали так сильно инфляцию?

А так график крут, спасибо

Правильно выбрав период, можно доказать любую идею :)))