Блог им. AnatoliyPoluboyarinov |День инвестора Ozon

- 07 июня 2023, 23:59

- |

Волею случая занесло меня на COM.E ON FORUM Озона, где также проходил день инвестора компании.

Масштаб впечатляет. В Крокусе собрались различные партнеры компании, говорят было 8 тысяч человек:

Там, кстати, сказали, что рынок СНГ — это потенциал еще на 30 млн клиентов (на 1-ый квартал было 37 млн).

Но нас интересовала уютная встреча в рамках дня инвестора, где на вопросы Назара отвечал финансовый директор Игорь Герасимов (запись можно посмотреть здесь).

Некоторые тезисы из беседы:

В 2022 году GMV сторонних продавцов вырос на 93%, при этом компания существенно улучшила маржинальность, сократив затраты на 1 заказ в 2 раза.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Блог компании Mozgovik |Бездивидендный Полюс

- 07 июня 2023, 18:59

- |

Пару месяцев назад на эфир к Вредному инвестору снизошли представители компании Полюс. Тезисы беседы публиковал здесь.

Что запомнилось из того эфира?

Тогда заявили, что дивидендная политика актуальна. Но часть вопросов, связанных с судьбой дивидендов и новыми акционерами отнесли в категорию дурацкие.

Ожидания по вопросам физиков от IR-команды Полюса (с тайм-кодом).

С дивидендами не обманули, совет директоров рекомендовал 436,8 рублей за 2022 год.

Казалось бы, встаем на старые рельсы: зарабатываем деньги, часть распределяем на дивиденды, часть инвестируем — все акционеры довольны.

Но не тут-то было, годовое собрание акционеров не состоялось из-за отсутствия кворума.

Что странно — в совете директоров есть, например, Ахмет Паланкоев, который владеет 30% Полюса. Плюсом к ним компания, через которую Фонд поддержки исламских организаций владеет 46% акций, в прошлом году успешно редомицилировалась.

По заявлениям IR (который, кстати, тоже входит в совет директоров) новые акционеры из фонда в операционные процессы не планировали вмешиваться. Возникает вопрос (возможно дурацкий): почему не было кворума? По идее все акционеры здесь.

( Читать дальше )

Блог компании Mozgovik |Когда покупать Полиметал?

- 05 июня 2023, 20:21

- |

Полиметал уже второй год, будучи иностранной компанией из недружественной юрисдикции торгуется на Мосбирже с существенной премией к иностранным площадкам.

На Мосбирже акции стоят в 3 раза дороже, чем в Лондоне, и в 2,3 раза дороже, чем в Астане.

Подобные дисконты связаны в первую очередь с неопределенностью акционерных прав и токсичностью бОльшей части активов компании для иностранных инвесторов, которых большинство.

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |Тайны убытка Мечела

- 02 июня 2023, 14:26

- |

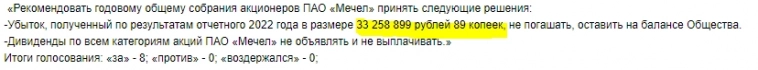

Заметил некоторые переживания вроде «Ого, убыток — пересматриваем наши прогнозы».

Аж 33 млн рублей.

О котором было известно уже несколько месяцев как. Напоминаю, что это РСБУ, а не МСФО. Можно легким движением руки списать какие-то активы и получить убыток.

Мечел не очень любит публиковать отчеты последнее время, показываю, где смотреть (вдруг кто-то не знал).

Заходим на сайт Федресурса и находим там в поиске Мечел

Видим статьи, которые называются стоимость чистых активов. Уже есть и на 31 марта 2023 года. Нас интересует та, что на 20 марта

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |Как заработать 650% годовых

- 30 мая 2023, 18:14

- |

Детский мир определился с форматом следующего этапа трансформации в частную компанию.

Из Детского Мира уже была выделена отдельная компания ООО «ДМ», которая как раз ведет основную деятельность. При этом акции ПАО «Детский мир» продолжают торговаться, и появилось несколько вариантов, кому можно эти акции реализовать.

Что можно сделать?

Есть три программы выкупа акций:

1) Можно продать ООО «ДМИ» в рамках добровольного предложения за 71,5 руб. за акцию с 30 мая по 8 августа.

2) Можно продать АО «ДМФА» с 31 мая по 8 августа.

3) Можно продать АО «ДМК» на Мосбирже с 30 мая по 28 июля.

Q&A по вопросам программ приобретения акций можно прочитать здесь.

Вдаваться в первые два варианта особого смысла нет, потому что они касаются в основном нерезидентов, где чтобы миновать заморозку на счете типа «С» акционеру предлагают продать акции со скидкой за 60,77 рублей.

Последний вариант предполагает:

30 мая 2023 года АО «ДМК» запустило программу приобретения Акций на ПАО Московская Биржа в режиме торгов «Выкуп: Адресные заявки», которая действует 60 дней: с 30 мая 2023 года по 28 июля 2023 года (далее – «Оферта ДМК»). АО «ДМК» вправе досрочно остановить программу приобретения, с момента концентрации в его владении 25% всех размещенных Акций.

( Читать дальше )

Блог компании Mozgovik |Самолет выкупает акции, скоро они кончатся

- 29 мая 2023, 12:36

- |

Самолет объявил выкуп на 10 млрд, с формулировкой, что акции слишком дешевые.

Еще бы, оценка чистых активов компании в 4 раз выше капитализации. Исходя из отчета оценщика стоимость активов составила на конец 2022 года 761 млрд рублей, при капитализации 183 млрд рублей, еще 20 млрд чистого долга.

Котировки бодро отреагировали на это событие и акции улетели почти на 10% вверх. Пока прокрутили почти 2 процентов всех акций и 20% акций в свободном обращении с рекордным объемом за всю историю компании.

Всего планируют выкупить 5,5% акций компании.

Действительно такая новость может воодушевить, так как согласно Мосбирже коэффициент free-float составляет только 9%, а выкупить планируют свыше 60% от этих акций (если смотреть от текущих).

Поэтому такой объем байбэка существенный. Другой вопрос — найдутся ли деньги у компании? Потому что в конце прошлого года компания перенесла выплату в 5 млрд рублей на этот год.

«В связи с необходимостью сконцентрировать ресурсы на выполнении амбициозной стратегии развития».

( Читать дальше )

Блог компании Mozgovik |Прибыль Европлана в 1-ом квартале выросла на 42%

- 28 мая 2023, 17:44

- |

Европлан опубликовал финансовые результаты по МСФО за 1-ый квартал.

Компания мне интересна, как основная дочка публичного холдинга ЭсЭфАй.

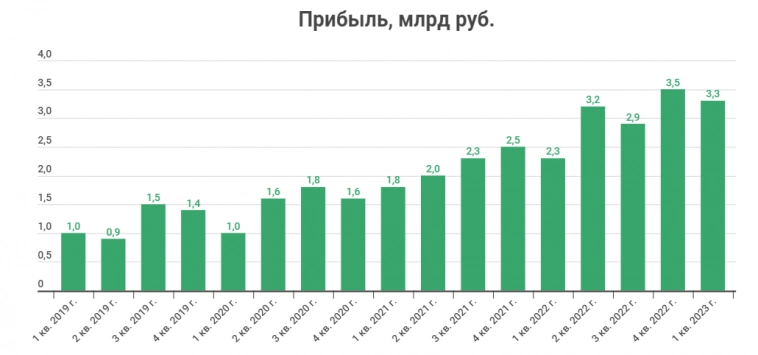

Компания продолжает зарабатывать отличную прибыль. За 1 квартал заработали 3,3 млрд рублей (+42%), а годовая прибыль составляет уже 12,9 млрд рублей.

( Читать дальше )

Блог компании Mozgovik |Qiwi продолжает неплохо зарабатывать на двузначную дивидендную доходность

- 26 мая 2023, 22:29

- |

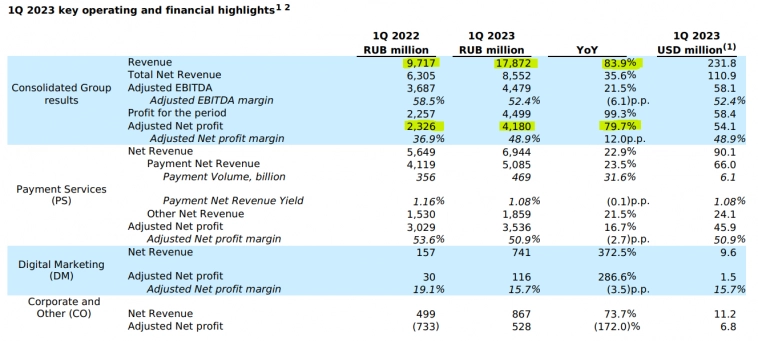

Киви продолжает публиковать отличные результаты. Выручка выросла на 84%, а скорректированная чистая прибыль на 80%.

Данный финтех стал одним из бенефициаров в 2022 году, так как начал зарабатывать сверхприбыль на трансграничных переводах.

Последний раз писал о Киви здесь. Вывод был следующий — компания постепенно возвращается к прошлому уровню прибыли.

Несмотря на рост прибыли на 80%, не спешим с выводами, что это не так. Есть 2 нюанса, из-за которых не все так однозначно.

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |Как ЦБ монополизировал доходы банков

- 26 мая 2023, 19:15

- |

У ЦБ есть дочка, владеть которой любой банк был бы не против.

НСПК — оператор платежной системы «Мир» и клиринговый оператор по СБП. 100% принадлежит ЦБ.

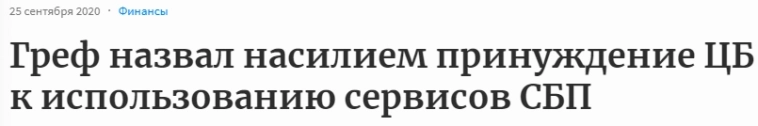

Греф не раз критиковал систему открыто:

Косвенно на последнем Финополисе, говоря, что монополию не отдают. (лень искать по тайм-кодам, все выступление здесь).

Объем платежей в СБП бьет рекорд за рекордом:

( Читать дальше )

Блог компании Mozgovik |TCS Group вернулся к прибыли 2021 года

- 26 мая 2023, 16:56

- |

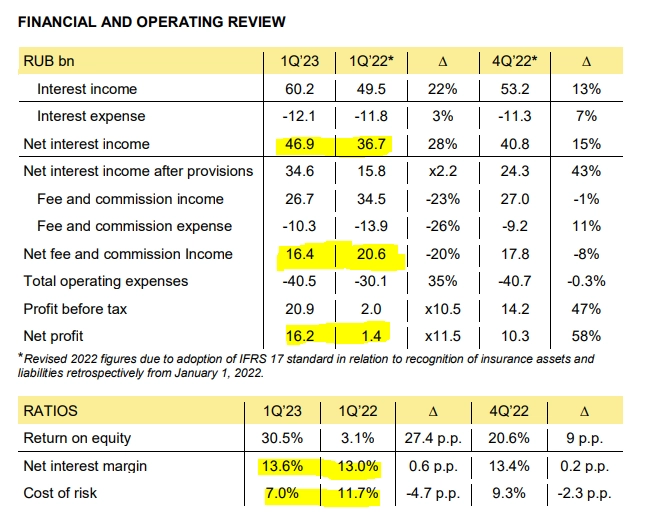

ТКС Групп опубликовал финансовые результаты за 1-ый квартал 2023 года. Результат по прибыли вышел немного выше консенсуса (15,5 млрд руб.), а банк заработал 16,2 млрд рублей.

По прибыли компания вернулась в 2021 год — неплохо, но я ждал большего (20 млрд рублей), писал об этом здесь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс