Блог им. Aleksey_M |Прогнозный дивиденд за 2023 год на привилегированные акции ПАО "Сургутнефтегаз". Модель для определения целевой цены акции на момент отсечки в 2024 году

- 09 января 2024, 08:14

- |

Курс валют на 31.12.2023 ЦБ определил, а значит мы можем спрогнозировать дивиденд Сургутнефтегаза за 2023 год.

ЦБ РФ ПОНИЗИЛ КУРС ДОЛЛАРА НА 30 ДЕКАБРЯ — 9 ЯНВАРЯ ДО 89,69 РУБ., ЕВРО — ДО 99,19 РУБ., ЮАНЯ — ДО 12,58 РУБ. — РЕГУЛЯТОР

На конец 3-го квартала 2023 г. Сургутнефтегаз имеет кубышку в размере около 5914 млрд руб., большая часть из которой в зарубежной валюте. Ввиду ее большого размера относительно операционной прибыли курсовая переоценка существенно влияет на прибыль компании и дивиденды.

Для начала надо определиться в какой валюте сейчас выражена кубышка компании. До СВО она была в долларах, но сейчас эта валюта токсична для российских компаний и возможно она была заменена на более дружественную — юань.

Итак, начинается 2022 г., кубышка Сургутнефтегаза хранится в долларах, как и все предыдущие годы. При этом есть долгосрочные депозиты, срок которых более 12 месяцев, и краткосрочные депозиты, срок которых менее 12 месяцев.

Так как доллар с февраля 2022 г. валюта недружественная, то все краткосрочные финансовые вложения, что были на 31.12.2021, были в последствии конвертированы в рубль, возможно совсем небольшая доля в юань. Для упрощения, примем, что на конец 2022 г. юаней еще не было.

( Читать дальше )

- комментировать

- 13.9К | ★9

- Комментарии ( 5 )

Блог им. Aleksey_M |Статистика угольной отрасли Кузбасса по итогам ноября 2022 года

- 15 декабря 2022, 15:54

- |

Подведем итоги работы угольной отрасли Кузбасса по результатам ноября. Этот регион нам интересен, так как почти все добывающие мощности Распадской (кроме шахты Межэгейуголь) находятся тут. У Мечела на Кузбасс приходится около 70% добычи.

Прежде, чем приступить к статистике Кузбасса, обратим внимание, как дела с мировыми ценами.

Австралийский премиальный уголь после аномальных цен мартовских цен стабилизировался в районе 250-300 долларов за тонну, такие цены считались золотым дождем для угольщиков еще в 2017-2018 гг.

Цены на коксующийся уголь в Китае торгуются с премией 50 долларов за тонну к австралийскому.

( Читать дальше )

Блог им. Aleksey_M |Ленэнерго. Обзор финансовых показателей за 3-й квартал 2022 года

- 08 ноября 2022, 17:27

- |

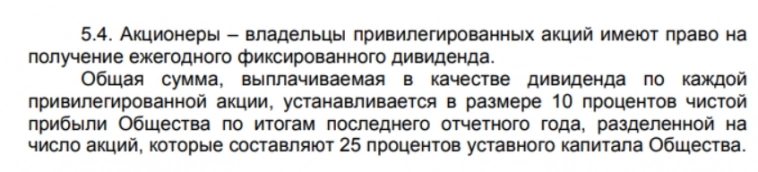

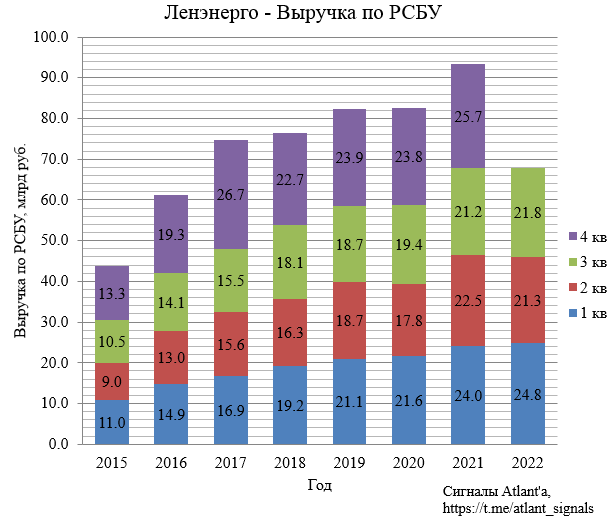

Компания Ленэнерго опубликовала отчет РСБУ за 3-й квартал 2022 года.

Выручка выросла на 2,8% по отношению к аналогичному периоду прошлого года.

Прибыль от продаж выросла на 4,8% по отношению к аналогичному периоду прошлого года.

( Читать дальше )

Блог им. Aleksey_M |Алроса дивидендная политика и дивиденды

- 16 августа 2022, 12:45

- |

Всем привет!

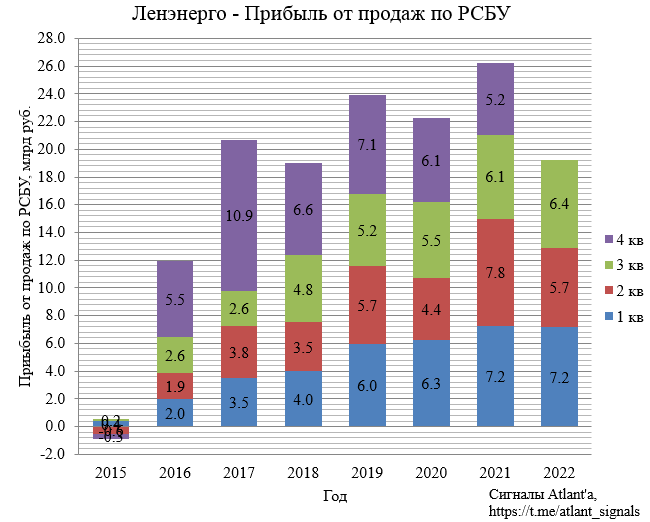

Алроса, как правило, рекомендовала дивиденды за полугодие в августе. Сейчас компания в непростом положении из-за санкций. Но судя по индексу цен на алмазы, выбить Алросу с рынка, по крайней мере полностью, не удалось. На долю компании приходится около 30% мировой добычи, если бы она приостановила международные продажи, то цены на алмазы бы взлетели, но вместо этого мы видим откат.

То есть в теории компания продолжает реализовывать продукцию и нет остановки производства. Косвенно в этом можно убедиться через комментарии менеджмента, отсутствия покупок алмазов в ГОХРАН. Автор канала «Razborka» попытался оценить добычу компании в санкционный период, судя по всему там все хорошо. Прикладываю график из обзора, с которым можно ознакомиться по ссылке.

( Читать дальше )

Блог им. Aleksey_M |Мечел. Финансовые результаты по РСБУ дочерних компаний во 2-м квартале. Прогноз финансовых показателей Мечела по МСФО за 2-й квартал

- 05 августа 2022, 11:52

- |

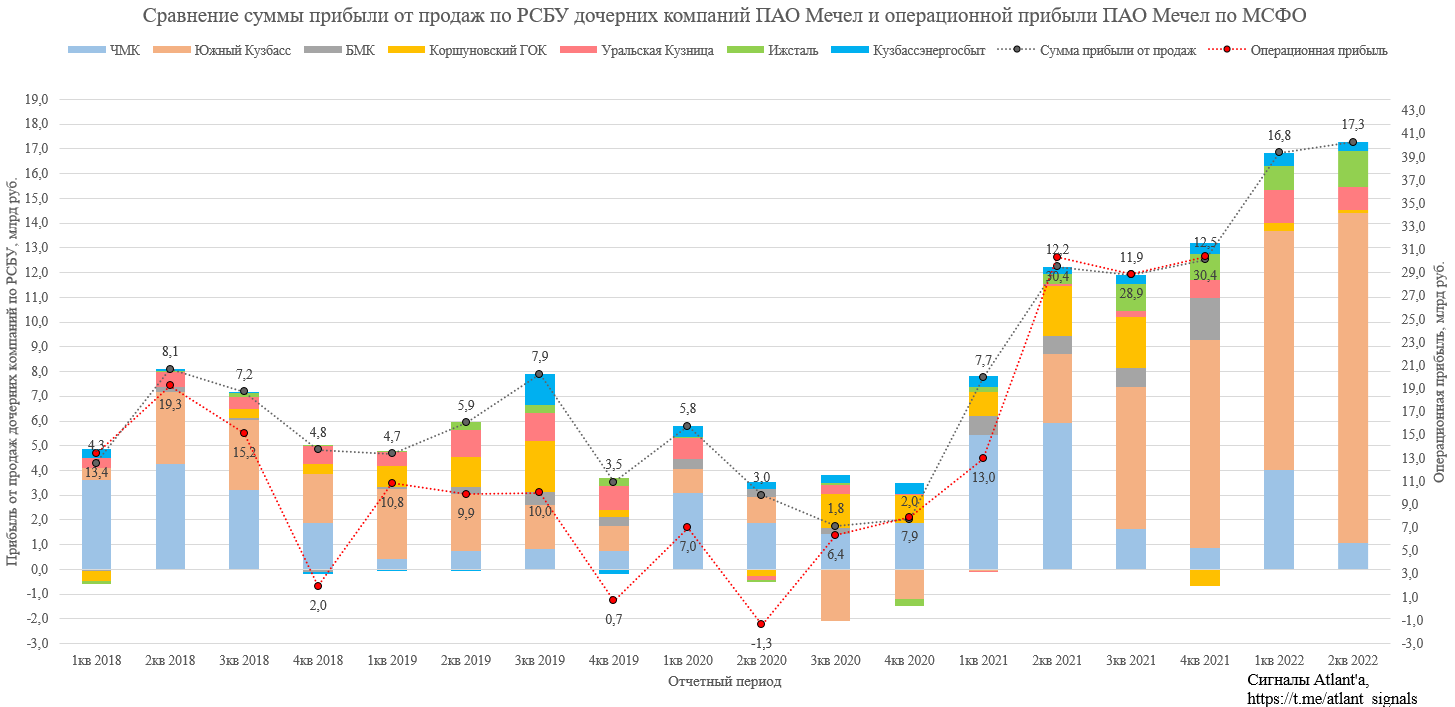

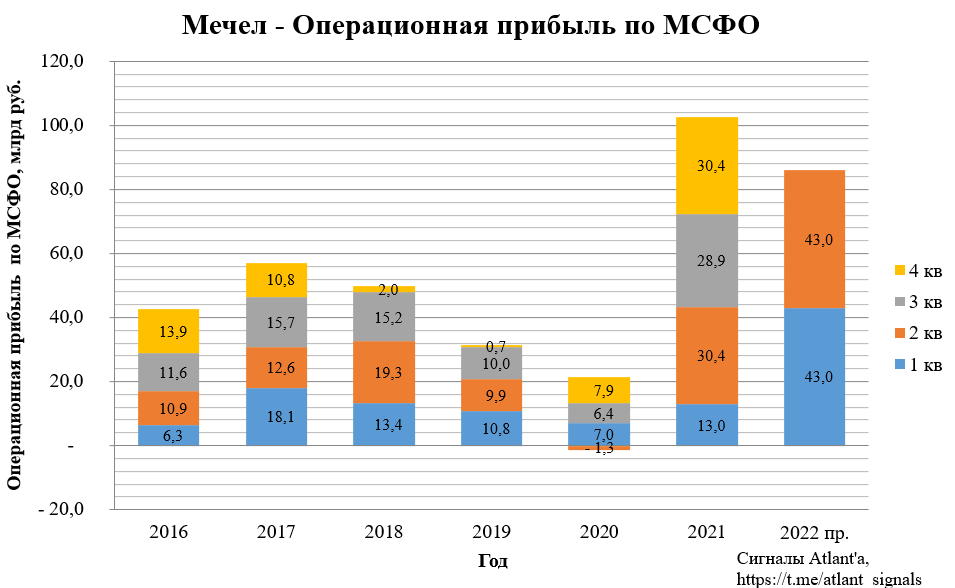

По планам компании отчет МСФО за 2-й квартал 2022 г. будет опубликован в августе, обычно это было ближе к концу месяца. Публичные дочерние компании холдинга уже отчитались по РСБУ, на основании этих данных попробуем спрогнозировать консолидированного результата компании по итогам 1-го квартала.

Сумма прибыли от продаж дочерних компаний по итогам 2-го квартала на 0,5 млрд рублей выше, чем была в предыдущем. Относительно прошлого года рост составил 5,1 млрд рублей, при этом за текущий отчетный период не учитывались данные БМК, с ними прирост прибыли был бы еще выше.

Корреляция суммы прибыли от продаж «дочек» и операционной прибыли Мечела наглядна. Жду, что по итогам 2-го квартала компания получит операционную прибыль около 43 млрд рублей, то есть на уровне 1-го квартала.

( Читать дальше )

Блог им. Aleksey_M |Alliance Resource Partners, L.P. (ARLP). Обзор финансовых показателей за 1-й квартал 2022 года

- 12 мая 2022, 14:56

- |

Кто еще не знаком с компаний могут прочитать первый обзор о ней, где я подробно рассказал об этой компании.

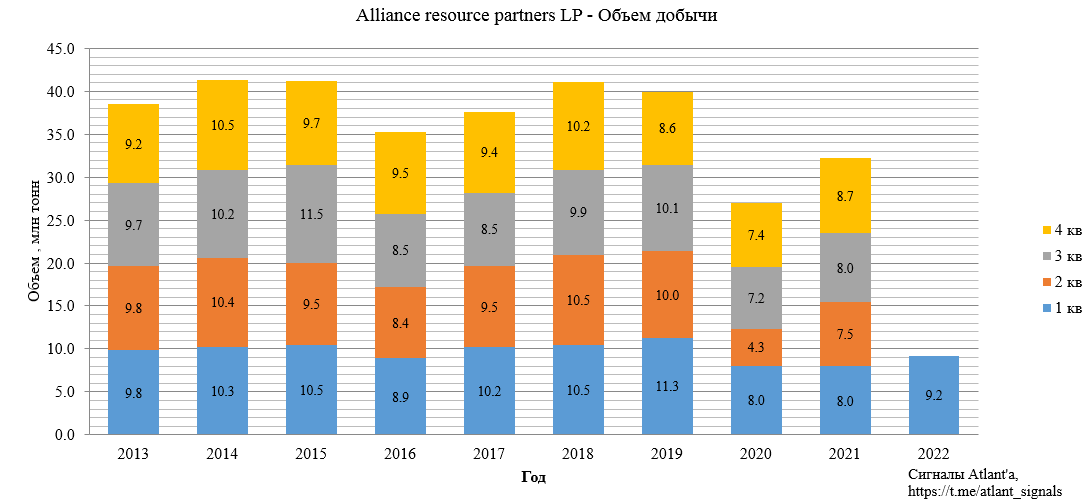

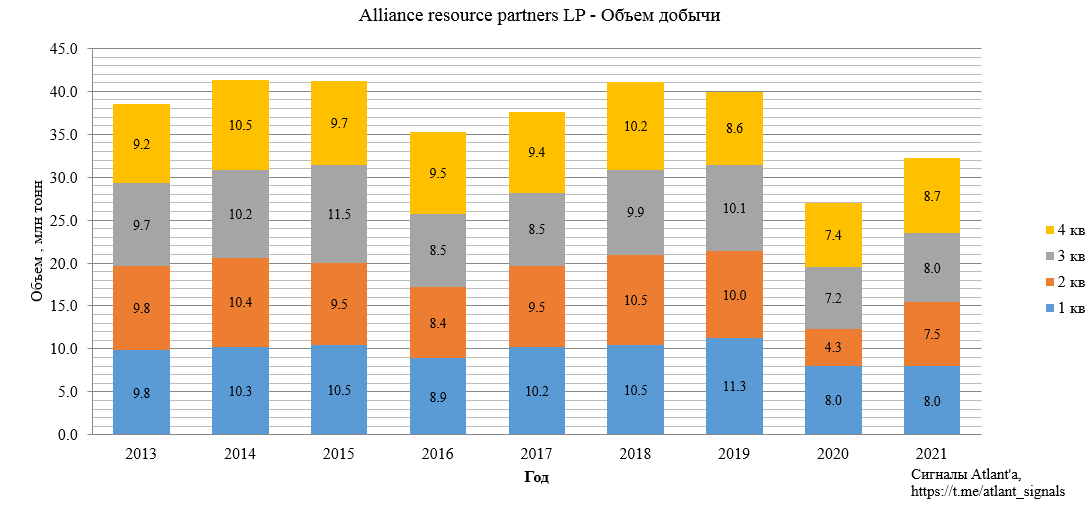

Добыча в 1-м квартале составила 9,2 млн тонн, что на 15% выше прошлого года. Относительно предыдущего квартала рост составило 5%. Максимальная добыча за последние 10 кварталов. В целом по году ожидается добыча в районе 37 млн тонн.

Компания заявляет, что им, как и всей остальной угольной промышленности, трудно привлечь новых работников просто за счет повышения заработной платы. Поэтому они не ожидают, что их производство значительно увеличится ни в этом, ни в следующем году, это, по их мнению, касается и других компаний.

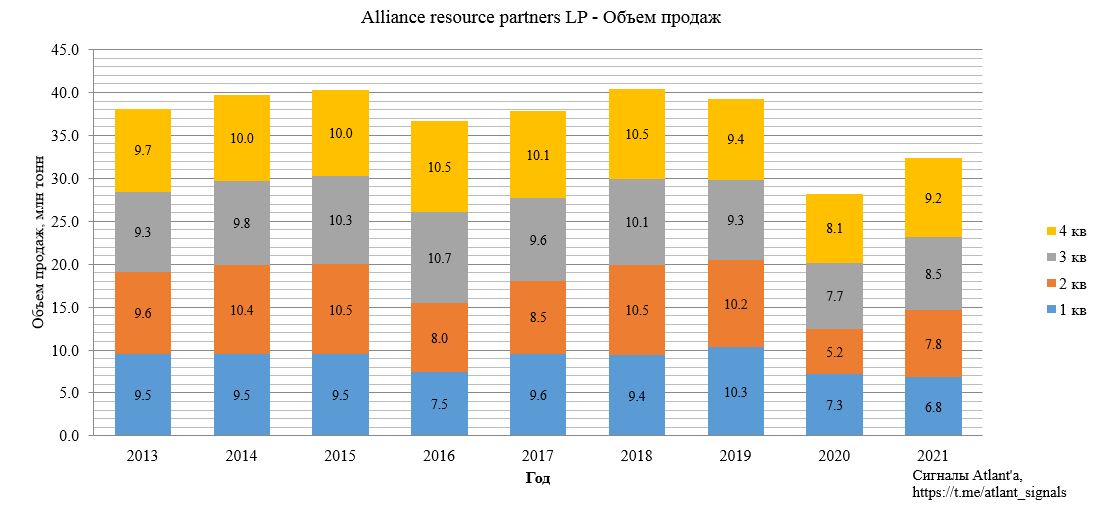

Объем продаж составил 8,2 млн тонн, что на 20% выше, чем годом ранее, и на 11% ниже, чем в предыдущем квартале. Компания планирует объем продаж на 2022 год в диапазоне 35,5-37,0 млн тонн, что в среднем дает по 9,4 млн тонн в оставшиеся кварталы.

( Читать дальше )

Блог им. Aleksey_M |Газпром. Экспорт природного газа из России в январе 2022 г.

- 30 марта 2022, 17:26

- |

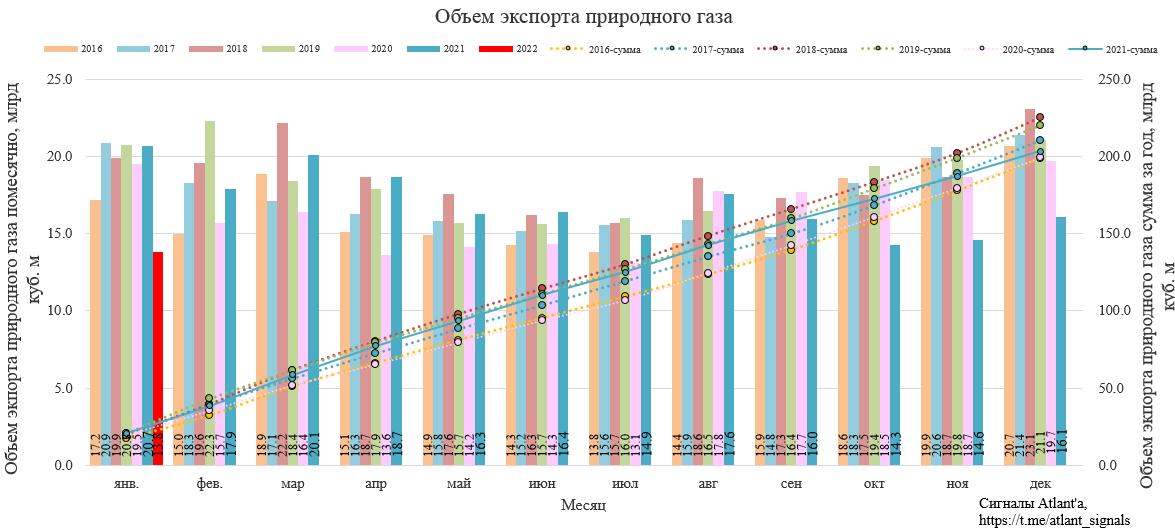

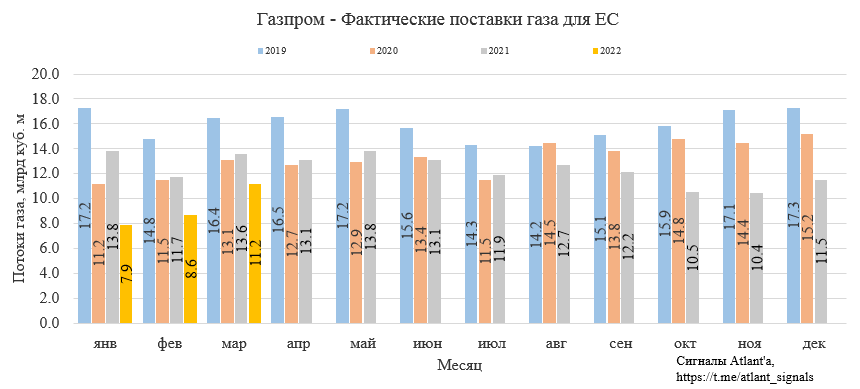

В январе объем экспорта природного газа составил 13,8 млрд куб. м, снизившись на 33% относительно прошлого года, и на 14% относительно предыдущего месяца.

Если ориентироваться на данные Газпрома, то видно, что в феврале нас ожидает рост по экспорту. Если брать за базу поставки в Европу за первые 23 дня марта, то и в текущем месяце рост экспорта продолжится.

График ниже не учитывает поставки по Турецкому потоку и по Силе Сибири.

( Читать дальше )

Блог им. Aleksey_M |Влияние девальвации на бизнес экспортеров. Нефтегаз и черная металлургия

- 10 марта 2022, 17:55

- |

Всем привет!

Ослабление рубля относительно прошлого года выглядит уже внушительным, что непременно повлияет на финансовые результаты компаний. Средневзвешенный курс доллара в 2021 году составил 73,65 руб., когда как текущий курс — 120 руб., то есть рубль снизился на 63%. Оценим влияние данного ослабления национальной валюты на финансовые результаты экспортеров в 2022 году.

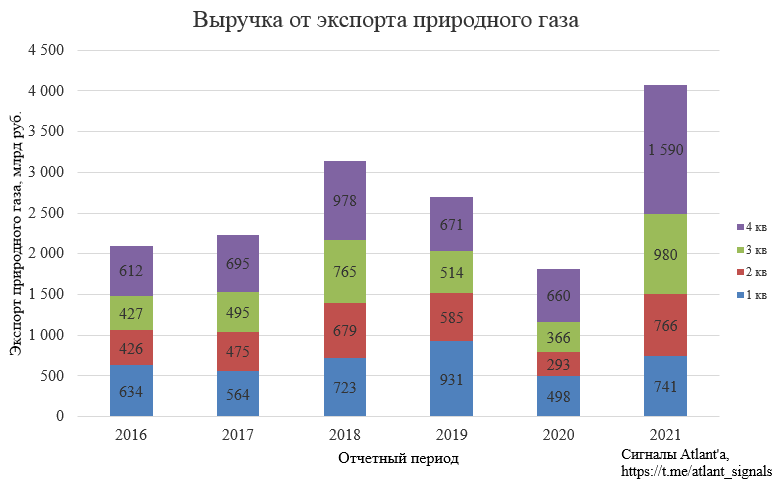

Компания имеет рынок сбыта как в России, так и за ее пределами, но основная прибыль идет от экспорта. Согласно данным ФТС в 2021 году экспорт в денежном выражении составил 4077 млрд руб.

В 2022 году цены в долларах будут выше, чем в 2021 по 2 причинам:

1) спотовые цены в Европе выросли, хотя Газпром по ним и не продает, но дальние фьючерсы влияют на цену поставки;

( Читать дальше )

Блог им. Aleksey_M |Alliance Resource Partners, L.P. (ARLP). Обзор финансовых показателей за 4-й квартал 2021 г. Прогноз на 2022 г.

- 17 февраля 2022, 16:40

- |

Кто еще не знаком с компаний могут прочитать первый обзор о ней, где я подробно рассказал об этой компании.

Добыча в 4-м квартале составила 8,7 млн тонн, что на 17% выше прошлого года. Относительно предыдущего квартала рост составило 9%. Максимальная добыча за последние 9 кварталов.

Объем продаж составил 9,2 млн тонн, что на 14% выше, чем годом ранее, и на 8% выше, чем в предыдущем квартале. Компания планирует продажи на 2022 год в диапазоне 35,2-36,7 млн тонн, что в среднем дает по 9 млн тонн.

( Читать дальше )

Блог им. Aleksey_M |Алроса. Результаты продаж в январе 2022 года

- 11 февраля 2022, 17:17

- |

Алроса опубликовала результаты продаж в январе. Комментарии менеджмента остаются позитивными:

В январе мы видели сохраняющийся высокий спрос на алмазы со стороны мидстрима, активно пополняющего запасы после успешного сезона рождественских и новогодних продаж во всех ключевых регионах потребления. При этом объёмы продаж, как и во втором полугодии прошлого года, ограничены уровнем текущего производства. На фоне изменения структуры продаж и роста индекса цен за год средняя выручка на карат существенно выросла по сравнению с январём 2021 года, когда алмазодобытчики располагали обширными запасами. В условиях ограниченного мирового предложения алмазов АЛРОСА продолжает делать всё возможное для оперативного вывода на рынок необходимого отрасли сырья, ускоряя процессы предпродажной подготовки.

Продажи в долларах составили 325 млн, что на 28% выше, чем в прошлом месяце.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс