Блог им. AVBacherov |Почему большинство пассивных инвесторов не смогут воспользоваться преимуществами пассивных инвестиций

- 17 октября 2022, 13:44

- |

Написав свой пост «Пассивные инвестиции! Все ли так прекрасно?», я ожидаемо получил несколько комментариев, вполне справедливых, где значился стандартный аргумент, в упрощенном виде который, можно изложить так: «Можно ли привести значимое и достаточно большое количество примеров, систематического обыгрывания индекса на долгосрочном горизонте». Как я и написал в том же посте — спор между апологетами пассивного инвестирования и активного управления будет вечным, так как ни у одной из сторон никогда не будет полного набора данных подтверждающих ни одну из точек зрения. И прежде всего это будет связано с тем, что статистика существует только для публичных фондов. Однако существует немалая часть тех, кто никогда не будет раскрывать своих результатов. Например, компания BlackStone, о которой кое-что можно узнать, прочитав книгу «Король капитала».

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 10 )

Блог им. AVBacherov |Как инвестиции помогают добиться финансовых целей?

- 31 августа 2022, 13:43

- |

Многие приходят на рынок ценных бумаг, чтобы разбогатеть. Но как я часто пишу (в том числе это есть в моей книге) или говорю в своих выступлениях – это очень плохое целеполагание. Намного полезнее и эффективнее использовать инвестиции, как инструмент достижения житейских задач.

Сегодня я хочу показать на практическом примере решение одной из целей, которые есть у каждого родителя.

Сформулирую цель следующим образом:

У меня есть две дочери, которые пока только ходят в школу. 1 сентября старшая Софья пойдет в 6-й класс, а младшая Анна — в 3-й. Предположим, что только сейчас я задумался над тем, что им стоит накопить денег на образование в высшем учебном учреждении (ВУУ). Как можно решить эту задачу, и какие возможны варианты.

Как пишут в интернете – средняя стоимость обучения в ВУУ в России составляет 250 тысяч рублей в год. Пусть я решил, что мне необходимо накопить по 300 000 для каждого ребенка таким образом, чтобы мне хватило оплатить его высшее образование на протяжении 6-ти лет (бакалавриат + магистратура). То есть, к 2027 году, когда старшая пойдет в ВУУ мне нужно 300 000, 2028 – 300 000, 2029 – 300 000, а в 2030 уже 600 000, так как младшая тоже закончит 11-й класс. В 2031 и 2032 мне нужно будет по 600 000, а с 2033 по 2035 уже снова по 300 000, так как старшая дочь уже закончит обучение. Получается, что требуемая мне сумма с 2027 по 2035 год составит 3,6 млн. рублей. Если я не буду инвестировать средства, а просто копить по старинке, то с этого года я должен откладывать примерно по 380 000 или 31700 в месяц по 2027 включительно. Дальше сумма начнет уменьшаться по мере прохождения каждого следующего года. Так, например, уже в 2030 мне будет необходимо отложить только 250 000.

( Читать дальше )

Блог им. AVBacherov |Открытые ПИФы ценных бумаг должны стать дружелюбнее или исчезнуть!

- 17 марта 2022, 12:14

- |

Рынок коллективных инвестиций в России можно охарактеризовать как дикий. Не в смысле регулирования или законодательства, здесь как раз всё очень даже хорошо, а в смысле представленных услуг и продуктов. К сожалению, по большей части такая ситуация возможна из-за низкой финансовой грамотности населения. Я очень надеюсь, что текущий кризис заставит многих недавно испечённых инвесторов посмотреть на инвестиции более профессионально и выбирать в свой портфель активы или заказывать услуги более разумно.

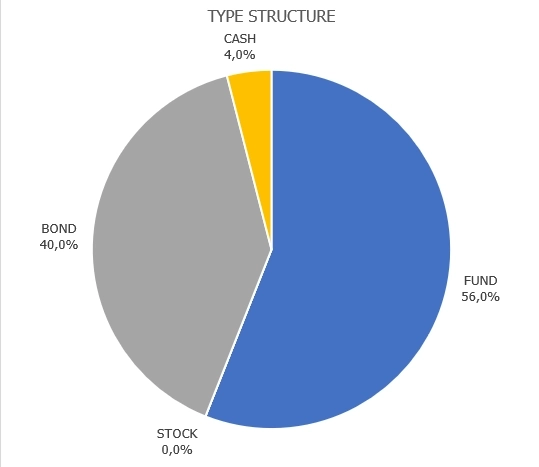

Инструменты коллективных инвестиций прекрасный выбор для 95% инвесторов, но как я уже написал — в России он дикий. У нас огромная часть инвестиций приходится на покупку паев открытых инвестиционных фондов, которые предлагают управляющие компании. На сегодняшний день таких компаний 52 (по рэнкингу СЧА на INVESTFUNDS). Но как вы думаете, насколько равномерно распределены активы под управлением среди этих компаний. Катастрофически неравномерно! 80% всех активов приходятся только на шесть компаний, в названиях которых фигурируют имена хорошо известных всем банков (смотри диаграмму).

( Читать дальше )

Рецензии на книги |В помощь тем, кто копит на пенсию

- 16 февраля 2022, 16:57

- |

На самом деле это даже не совсем книга, это скорее исследования различных инвестиционных портфелей, построенных на принципах Asset Alocation.

Много таблиц, графиков и расчетов. Удобно всё агрегировано, и может служить своеобразной таблицей Брадиса только для мира инвестиций. Как можно догадаться из начала моей рецензии здесь все упирается в индексное инвестирование со всеми его плюсами и минусами. Поскольку мой подход это совмещение индексного инвестирования с некоторыми элементами активного управления, то я с удовольствием прочел книгу. Не могу сказать, что я в ней нашел какие-то концептуально новые идеи, или того чего не было сказано в других книгах, посвященных этому вопросу, но определенно могу сказать что автор проделал большую работу и собрал все данные в одном месте. И только уже за это его стоит уважать, а данную книгу держать в своей библиотеки.

Повторюсь, если Ваша цель в инвестициях — это накопить на старость, и вы ещё достаточно молоды, то она точно будет очень полезна. Берите готовые рецепты и используйте их.

Блог им. AVBacherov |Почему изменение процентной ставки ФРС может сильно повлиять на стоимость акций

- 02 февраля 2022, 10:49

- |

Давайте разберемся, почему изменение ставок действительно может стать очень критичной для стоимости американских акций.

Для этого в качестве измерения мы возьмем значения индекса SP500 на конец 2021 года, который составил примерно 4770, а также историческую дивидендную доходность индекса в 1,87%. Мы воспользуемся формулой Гордона, которая вполне применима для этого индекса, чтобы постараться оценить внутреннюю стоимость индекса, а также его значения при изменении процентных ставок.

( Читать дальше )

Блог им. AVBacherov |Дивидендный аристократ... Маркетинг и ничего более!

- 31 января 2022, 12:42

- |

Конечно, грех на таком новостном фоне сейлзам и управляющим компаниями не продавать свои услуги и фонды вновь прибывшим инвесторам. Если зайти на сайт НАУФОР и поискать фонды с названием, где есть слово «дивиденд», то найдется 10 фондов, 6 из которых появились только в прошлом году. Есть в списке и старые фонды, которые работают аж с 2000-х, но тут легко обмануться. Если посмотреть на них поближе, то окажется что эти фонды просто были переделаны из других, а дивидендными они стали примерно в 2020-ом. Поэтому успешность деятельности этих фондов вряд ли можно определить на таких коротких горизонтах.

( Читать дальше )

Блог им. AVBacherov |Бенчмарк для моего портфеля на 2022 год (российский рынок)

- 20 января 2022, 13:56

- |

В прошлом посте "Мои инвестиционные итоги за 2021 год", написал что выбор бенчмарка и ориентиры на 2022 год будут изложены в отдельном посте. Пришла пора опубликовать эту часть.

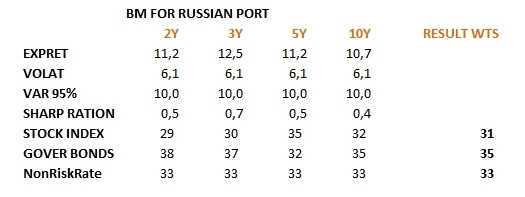

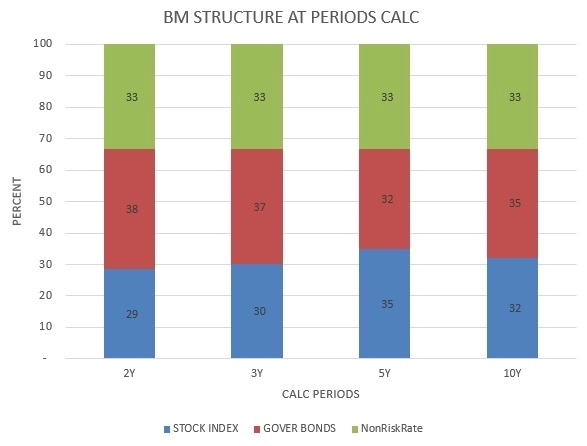

Как и в прошлом году я оттолкнусь от VAR (Value at Risk c доверительным интервалом 95%), равным 10% для своего портфеля. Я уверен, что те риски, которые не реализовались в 2021 году перешли на 2022 и во многом даже усугубились. Однако я иначе подошел к выбору самого бенчмарка.

Сегодня я напишу о Бенчмарке для российской части портфеля.

В этот раз я сделал расчет BM на периоды 2 года по активам SBMX и SBGB, так как есть история по ним на этом периоде, и по MCFTR и RGBITR на периодах 3, 5 и 10 лет. В качестве ставки без риска была взята доходность 8.18% годовых, что соответствовало коротким ОФЗ на начало года. Результаты получились достаточно стабильными, смотри таблицу и столбиковую диаграмму.

( Читать дальше )

Рецензии на книги |Интересно читать вдумчивые книги... Стоимостное инвестирование в лицах и принципах

- 20 декабря 2021, 16:35

- |

Елена Чиркова в очередной раз порадовала своей книгой «Стоимостное инвестирование в лицах и принципах». К сожалению, не смог прочесть в один присест, так как последние два месяца выдались напряженными в работе, но уверен, что в других обстоятельствах, у меня ушло бы на нее не больше двух дней.

Как всегда, книга обстоятельна несмотря на то, что весьма короткая. Но я именно так люблю, когда нет лишней воды и все по делу. В каждой главе есть интересные зерна знаний. Масса различных исследований и сравнений. Для тех, кто умеет учиться, найдется немало полезных практических примеров и описаний онлайн средств для анализа, доступных каждому и с любым капиталом.

Очень импонирует подход Елены при работе с мультипликаторами, сам пользуюсь ими очень в схожем ключе. Прекрасно показано, что подбор акций в портфель на простом принципе «купи дешево, потому что P/E и/или P/B низкий» — это путь в никуда. Нужно смотреть глубже, понимать, что стоит за этими значениями, как и вообще понимать, какой P/E считать и как.

( Читать дальше )

Блог им. AVBacherov |А не написать ли книгу...

- 14 декабря 2021, 14:04

- |

В книге я делюсь своим опытом с начинающими инвесторами. Пишу об инвестировании просто и понятно, но без излишней примитивизации темы. В результате читатель понимает, что инвестиции, как любая профессиональная сфера, требуют знаний и точного расчета, но при серьезном и осторожном подходе на фондовом рынке может преуспеть даже новичок.

Темы, которые поднимаются в книге:

- ЧТО ТАКОЕ ИНВЕСТИЦИИ И ЧТО СТОИТ ЗНАТЬ НАЧИНАЮЩЕМУ ИНВЕСТОРУ. Что такое инвестиции, о целях инвестора, чем инвестиции отличаются от спекуляций, почему инвестор должен учитывать риск и волатильность, что такое плечо и какие объекты для инвестиций доступны частному инвестору.

- ОСНОВЫ ФИНАНСОВОЙ МАТЕМАТИКИ. Понятие простого, сложного процента, дисконта, дисконтирования, доходности. Как правильно посчитать результат своих инвестиций и какие методы существуют для просчета собственных целей.

- КРАТКО О ФИНАНСОВЫХ ИНСТРУМЕНТАХ. Что такое облигации, акции, фьючерсы и опционы. Почему акции имеют фундаментальные причины для роста, а также более волатильны, чем облигации. Какие возможности дают фьючерсы и опционы и какие риски таят в себе, если ими спекулировать.

- ЦЕНА, СТОИМОСТЬ И МЕТОДЫ ВЫБОРА ИНВЕСТИЦИЙ. Чем отличаются цена и стоимость актива, методы выбора инвестиций: фундаментальный анализ, технический анализ и пассивное инвестирование.

- ДИВЕРСИФИКАЦИЯ И ИНВЕСТИЦИОННЫЕ ФОНДЫ. Что такое диверсификация, ее основные плюсы и минусы. Что такое инвестиционные фонды, почему они интересны подавляющему большинству инвесторов и какие стоит покупать в свой портфель. Что такое фондовый индекс. Простая практическая рекомендация.

- УЧАСТНИКИ РЫНКА ЦЕННЫХ БУМАГ. Основные участники рынка. Кто такие профессиональные участники и их роль в инвестиционной среде: биржа, брокер, дилер, депозитарий, регистратор, управляющие и страховые компании, пенсионные фонды и банк.

- ПСИХОЛОГИЯ ИНВЕСТИРОВАНИЯ. Важность эмоций в инвестициях, правильное понимание удачи и успеха, распространенные иллюзии, которые необходимо знать и учитывать.

- НЕСКОЛЬКО СЛОВ О НОВОСТЯХ, АНАЛИТИКЕ И ИНФОРМАЦИИ. Как работать с информацией, что в ней искать и как использовать при принятии инвестиционных решений

- ПОПУЛЯРНЫЕ ИНВЕСТИЦИОННЫЕ ИДЕИ И ПОЧЕМУ ОТ НИХ СТОИТ ДЕРЖАТЬСЯ ПОДАЛЬШЕ. О высокодоходных облигациях, IPO, дивидендных стратегиях, BuyBack и криптоактивах, техническом анализе

- ФИНАНСОВЫЕ КОНСУЛЬТАНТЫ, РОБОЭДВАЙЗЕРЫ, ИНФОЦЫГАНЕ И НЕДОБРОСОВЕСТНЫЕ ПРАКТИКИ. Как распознать мошенников, чем полезны настоящие инвестиционные консультанты, что такое робоэдвайзинг и какие существуют недобросовестные практики на рынке: инсайдерская информация, манипулирование рынком, перелив.

- НЕМЫЛЬНЫЕ ПУЗЫРИ. О финансовых пузырях и кризисах. Их причины, следствия и признаки.

- НАЛОГИ И ПЕНСИИ В КОНТЕКСТЕ ИНВЕСТИЦИЙ. О налогах и пенсиях в России, и какие результаты можно получить, используя Индивидуальный Инвестиционный Счет (ИИС).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс